توقعات بنك استثماري: الذهب من 4,600 إلى 6,000 دولار

- ارتفع التقلب في السندات السيادية واليورو بسبب عدم اليقين في الأحوال السياسية الأوروبية.

- تحاول السياسات المالية للصقور التخفيف من الفوضى في سوق الفوركس، وكذلك التخفيف من مخاوف التضخم.

- فرص إنقاذ الفيدرالي للوضع ضعيفة.

بعد أعوام عدة من معدلات الفائدة المنخفضة، والعائد الراكد على الديون السيادية، تتسبب الآن السياسات التضييقية بجانب عدم اليقين السياسي في زيادة اضطراب أسواق المال. وما سيحدث بين هذين العاملين هو سباق، حول من سيرفع تقلبات السوق.

الأوضاع السياسية في إيطاليا وإسبانيا ترفع من عائد السندات، وتنزل من قيمة اليورو:

وقعت إيطاليا في بؤرة الاهتمام في الآونة الأخيرة، على جبهة عدم اليقين في الوضع السياسي. فرفع الخوف من تشكل حكومة ائتلافية معارضة للمؤسسات السياسية، ومشككة في الاتحاد الأوروبي عائد السندات إلى مستويات لم يصل لها منذ 4 أعوام. وحدثت عملية تصفية لسندات أجل 10 سنوات -إذ يتحرك السعر عكس العائد- فارتفع العائد على الدين السيادي لتلك السندات مقدار نقطة مئوية كاملة، ليصبح 3.388%. وراود المستثمرون القلق حول تصاعد الحركات السياسية المعادية للاتحاد الأوروبي مثل حركة 5 نجوم، والاتحاد المشكل للحكومة الائتلافية، وكان القلق حول خروج إيطاليا هي الأخرى من منطقة اليورو.

وعلى الرغم من بعد السندات عن مركز 7% الذي وصلت له في خضم أزمة منطقة اليورو في 2011، إلا أن التوترات السياسية ترفع التقلب في الأسواق الإيطالية. وورد للسوق شعور بالارتياح هذا الأسبوع، عندما صرح وزير الاقتصاد الإيطالي جيوفاني تريا بعدم رغبة أحزاب البلد بترك الاتحاد الأوروبي، فعاد عائد السندات إلى أدنى من 2.6%.

بيد أن اليومين الماضيين شهدا تجددا في ارتفاع المخاطرة، بوعد رئيس الوزراء، جوزيبي كونتي، بزيادة صناديق الدولة المثقلة بالديون، في أثناء شرحه لخطة الإنفاق والتي ستأتي من النمو الاقتصادي. وتحوم الشكوك حول إمكانية تنفيذ تلك الخطة وتطبيقها على نظام ضريبي راكد. كما أثارت عددا من المبادرات الشعوبية المنضوية تحت راية تلك الخطة الجديدة مخاوف السوق، وارتفع عائد السندات مجددا لـ 3%، ووصل أثناء التداول اليومي إلى 2.975% يوم الأربعاء.

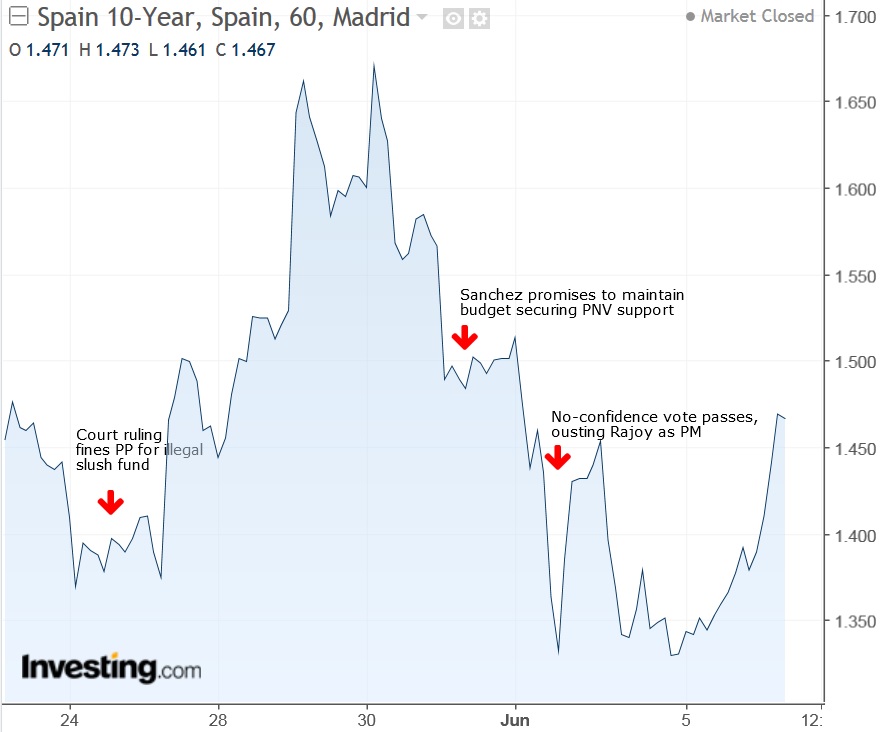

بعيدا عن المرض المعدي الذي أصاب الدول الأوروبية، تعاني إسبانيا هي الأخرى من عدم الاستقرار السياسي. فأُطيح رئيس الوزراء ماريانو راخوي من الحكومة بعد تصويت بحجب الثقة، فأدان حكم محكمة حزب الشعب الحاكم بقضية فساد، وشملت القضية: احتيال، وتهرب ضريبي، وغسيل أموال.

وانعكس عدم اليقين السياسي على عائد السندات السيادية الإسبانية، والتي ارتفعت عن نسبة 1.6%، ووصلت لمستويات لم تشهدها منذ أكتوبر 2017. وتجاوزت علاوة المخاطرة 140 نقطة أساسية، وهذا المقدار هو الفارق بين سندات الحكومة أجل 10 سنوات، والسندات الألمانية أجل 10 سنوات المعيارية.

سرعان ما تلاشى عدم اليقين، عندما وعد رئيس الوزراء الجديد بيدرو سانشيز أن يعتمد نفس الميزانية، ليضمن تأييد حزب PNV، من منطقة الباسيك شمال إسبانيا. وما تزال هناك شكوك حول التقلب في عائد سندات الخزانة الإسبانية، ولم يستمر هذا التقلب طويلا، حيث تلاشت التوترات.

أثناء كتابة هذا التقرير، انخفض عائد سندات أجل 10 سنوات إلى مستوى 1.50%، بينما سقطت علاوة المخاطرة إلى مستوى مرتفع عن 100 نقطة أساسية.

وتزداد حدة عدم اليقين السياسي فيما يتعلق باحتمالية رغبة إيطاليا بمغادرة الاتحاد الأوروبي، وتأثير ذلك على اليورو. وأرسلت تلك الشكوك اليورو إلى أدنى مستوى له في 29 مايو، ليقف عند 1.15 دولار، وهو المستوى الأدنى منذ يوليو 2017.

مجهودات البنوك المركزية في تركيا والارجنتين الرامية لدعم العملات:

لا تؤثر السياسة وحدها على الأسواق. فالسياسات النقدية المتشددة تدفع هي الأخرة عن زيادة تقلبات السوق.

انعقد اجتماعي عاجل للبنك المركزي التركي في 23 مايو، ليرتفع معدل الفائدة بمقدار 300 نقطة أساسية، لتكون نسبة إجمالي معدل الفائدة 16.5%، وهذا إجراء حاد لوقف انزلاق الليرة التركية، والتي سقطت بنسبة 20% في مواجهة الدولار الأمريكي.

وصل التضخم السنوي التركي لمستويات مقلقة، فيقف عند 12.15%، ومن المتوقع أن يلعن البنك المركزي التركي عن تحرك تجاه رفع الفائدة عندما يعلن قراره اليوم.

ولم ينتهي الأمر هنا، فطبق البنك المركزي الأرجنتيني رفع ثلاثي سريع للفائدة -3 مرات في 8 أيام فقط. ارتفع معدل الفائدة في الأرجنتين في نهاية أبريل من 27.25% إلى 40%، وهو أعلى معدل في العالم. ويحاول البنك المركزي دعم العملة المحلية وتخفيض التضخم في الميزانية الجديدة ليصل إلى 15%.

ورفع الـ BCRA معدل الفائدة 40% في 22 مايو، وأعزى هذا الارتفاع إلى الرغبة في احتواء الضغط التضخمي الحادث بسبب البيزو الضعيف. وصل البيزو الأرجنتينيإلى أدنى مستوياته في 3 يونيو، لتصل إلى 25.0655 دولار، وفقد حوالي 35% من قيمته أمام الدولار حتى الآن.

هل ينقذ الاحتياطي الفيدرالي الوضع؟

هدأت التوترات السياسية الأوروبية، بينما تواجه الأسواق الناشئة -خاصة تلك التي تعاني من ضغط اقتصادي، كالأرجنتين وتركيا- تهديد من الاحتياطي الاتحادي المستمر في خطة رفع السياسات التيسييرية.

في الواقع، صرح محافظ البنك المركزي الهندي أورجيت باتيل الاثنين الماضي، أن الاحتياطي الاتحادي يجب أن يسير بخطوات أبطأ فيما يخص تخفيض الميزانية، وذلك للحد من نقص الدولارفي الأسواق الناشئة.

ولم تتضح الأثار غير المباشرة إلا في أكتوبر من العام الماضي. وكتب باتيل مقالة رأي لصحيفة فايننشال تايمز، ذكر فيها حول تحرك الفيدرالي نحو التخلص من السياسات التيسيرية:" أصبحت الآثار واضحة منذ بدأ الفيدرالي في تخفيض ميزانيته." وشدد رئيس السياسات النقدية الهندية على أن: "يحدث هذا بسبب عدم تكيف، أو حتى الاعتراف، بالارتفاع السابق المفاجئ في إصدار الحكومة الأمريكية للديون. ويتعين عليه فعل ذلك."

ويقترح باتيل أن الاحتياطي الفيدرالي يجب عليه إعادة تقييمه للتطبيع بغرض التعويض عن نقص الدولار الذي يحدث بسبب إصدار سندات أمريكية لتسديد تكلفة اقتطاع الديون الأمريكية. بيد أن طلب باتيل هو محض أمنية. فمنذ شهر، صرح جيروم باول بأن: "هناك دوما مبالغة في دور السياسات النقدية الأمريكية."

ألقى باول خطاب في 8 مايو، ذكر فيه:

"يجدر بنا اعتبار تطبيع السياسات النقدية في الاقتصادات المتقدمة أمر جيد، وذلك بسبب أنه الاقتصادات المتقدمة ينبغي أن تكون سهلة القيادة لـ(الأسواق الناشئ). فيتقدم التطبيع للسياسات النقدية الأمريكية بدون احداث أي اضطراب لأسواق المال، وتتوافق توقعات المشاركين في السوق، مع توقعات صانعي السياسة النقدية، كما يوضح ملخص التوقعات الاقتصادية، مما يظهر أن الأسواق غير متفاجئة بقراراتنا، طالما تطور الاقتصاد في إطار توقعاتنا.

ورفع ذلك الخطاب من توقعات رفع الفائدة في يونيو وسبتمبر. وتنتظر الأسواق بفارغ الصبر اجتماع السياسة في 12-13 يونيو، لمعرفة رؤية البنك لاحتمالية رفع الفائدة مرة أخرى في ديسمبر. وبالتالي ستعمل الدول على تهيئة أحوالها، غير منتظرة أن يأتي إنقاذ من الاحتياطي الفيدرالي.