- جميع أنواع الأدوات

- مؤشرات

- الأسهم

- الصناديق

- أموال

- سلع

- عملات

- العملات الرقمية

- سندات

- شهادات

برجاء استخدام كلمات أخرى للبحث

ماذا يخفي منحنى فيليبس العرضي للأسواق؟

شيء مبهج في بعض الأحيان عندما يرى المتابعون للحالة الاقتصادية الأمريكية ومتابعوا الأسواق إيجابية البيانات الأمريكية وخاصة عندما نتحدث عن معدلات البطالة والوظائف الأمريكية!

لكن يا ترى ماذا وراء هذه الأرقام؟ وهل هذه الإيجابية ستجعلنا كإقتصاديين نقتنع بهذه النشوة؟ وكيف نحلل البينات كي نصل إلى الصورة الحقيقة؟

إن معدلات البطالة هي واحدة من المؤشرات الاقتصادية الحيوية لأي اقتصاد في العالم، وعقب الأزمة المالية وتحديداً منذ عام 2009 انخفضت معدلات البطالة في الولايات المتحدة الأمريكية من أعلى مستوى بعد الأزمة عند 10.2% ولغاية اليوم إلى مستوى 3.8%، من الناحية النظرية فهذا الأمر جيد جيداً ويعكس حالة صحيحة، ولكن وكما ذكرنا في أكثر من مقال بأن المشهد الاقتصادي لا يجب أن يتم إجتزاؤه أو النظر إليه من زاوية واحدة.

كما نعلم جميعاً بأن الاحتياطي الفيدرالي الأمريكي وعقب الأزمة المالية عام 2008 استخدم بعض الأدوات المالية من خلال تخفيض معدلات الفائدة والدخول في برنامج شراء الأصول بهدف تحفيز الاقتصاد، ولكن في نفس الوقت كنا نسمع من الفيدرالي بأنه يستهدف مستويات تضخم 2%، والتي تعتبر من وجهة نظره قادرة على تحفيز معدلات النمو الاقتصادي، علماً أنه عندما ضربت الأزمة في عام 2008 كان معدل التضخم السنوي 3.8% ويعادل ضعف ما يستهدفه الفيدرالي، ودخل التضخم في عام 2009 في المنطقة السالبة محققاً معدل 0.4- % على أساس سنوي.

وحتى نتفق على نقطة مهمة وهي أن معدلات التضخم السلبية ليست بالشيء الجيد، بل تعتبر مؤشراً سلبياً سيجعل أي اقتصاد يتراجع من حيث معدلات النمو بشكل كبير نتيجة تراجع تدفق الاستثمارات الجديدة وخروج الاستثمارات القائمة من الأسواق، وأيضاً فإن معدلات التضخم الخارجة عن السيطرة ستؤدي إلى أزمة اقتصادية حقيقية تتمثل في انهيار قيمة العملة وهروب الاستثمارات وتدفق رؤوس الأموال للخارج، وبالتالي معدلات التضخم المتوازنة تعتبر عامل إيجابي لا خلاف عليه.

ولكن السؤال هنا، رغم أن معدلات البطالة في الاقتصاد الأمريكي هبطت بشكل كبير في أعقاب أزمة عام 2008 وحتى اليوم، أليس من المفترض وحسب منحنى فيليبس (AS:PHG) أن يرتفع معدل التضخم مع انخفاض معدلات البطالة؟

لماذا لم يتجاوب التضخم بالطريقة المطلوبة للمحافظة على المستوى المستهدف عند 2.00%؟

إن حالة التأرجح وعدم الاستقرار واضحة على معدلات التضخم في الولايات المتحدة الأمريكية، وأعتقد أنه من الصعوبة بمكان الوصول إلى الأهداف التضخمية المستهدفة أو المحافظة على المعدلات المستهدفة على المدى المتوسط والطويل وذلك لعدة أسباب من وجهة نظري:

1. رفع معدلات الفائدة الأمريكية وانتهاج الفيدرالي لسياسة نقدية تشددية.

2. ارتفاعات التضخم في الفترة السابقة أراه مدعوماً من وجهة نظري بارتفاع أسعار البترول من قاع عام 2016 عند 26.05 دولار للبرميل الخام الأمريكي إلى قمة أكتوبر 2018 عند 76.90 للبرميل أي بمعدل يقارب 195%، بمعنى آخر من الطبيعي أن ارتفاع سعر البترول سيشكل ارتفاع في مدخلات الإنتاج، وبالتالي سينعكس ارتفاع سعره على مخرجات الإنتاج بصورة إيجابية.

لكن يبقى التساؤل الأهم، لماذا لم يرتفع التضخم ضمن رؤية الفيدرالي رغم تحسن بيانات البطالة؟

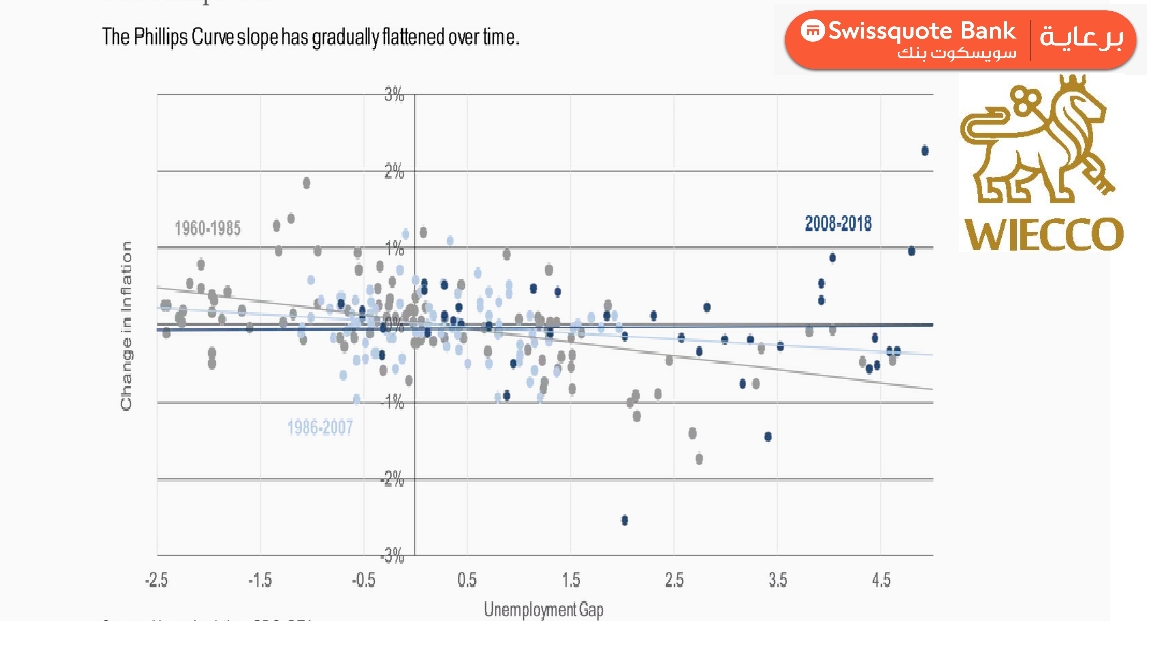

هذا التساؤل يترجمه بشكل واضح عدم المرونة التي تبديها معدلات التضخم ومعدلات البطالة على منحنى فيليبس، فمنذ العام 2000 ولغاية اليوم و الـ Correlation بين هذين المتغيرين يحوم حول النسبة الصفرية تقريباً (مرفق رسم بياني رقم 1)، على الرغم من:

-انخفاض معدلات البطالة.

-ارتفاع معدلات الأجور.

والتي يجب أن تدفع التضخم إلى أن يكون أكثر مرونة طوال هذه الفترة ويحقق النسبة التي يستهدفها الفيدرالي والتي ستكون قادرة نظرياً على تحسين معدلات النمو الاقتصادي.

إذاً ما هي الاسباب التي أدت إلى ضعف المرونة التضخمية أمام انخفاض معدلات البطالة وطرح سوق العمل الأمريكي لمزيد من الوظائف ؟

الأسباب تتعلق من وجهة نظري بعدة جوانب أهمها:

1. ضعف أداء مبيعات التجزئة على أساس شهري والتي حققت في فبراير 2019 معدلات نمو سلبي بواقع 1.6-%، ومن الطبيعيأن يكون هذا الانخفاض هو انعكاس لتباطؤ معدلات الإنفاق الاستهلاكي والتي تعتبر من المتغيرات الاساسية التي ترتبط بعلاقة طردية مع التضخم.

2. كنتيجة لانخفاض مبيعات التجزئة، لن يكون أرباب العمل على استعداد لمزيد من زيادات الأجور؛ بل على العكس قد نجد ميلاً في المستقبل إلى انخفاض معدلات الأجور فيما لو استمر أداء المبيعات بالتراجع.

3. الميل المتصاعد لنسب العجز التجاري الذي ازداد عمقاً منذ عام 2009 ولغاية اليوم، وسجل في مارس 2019 أعلى قيمة منذ عام 2008 عند 59.9- مليار دولار، وهذا سيجعل أرباب العمل والعاملين على حد سواء يتوقعون عدم قدرة الأجور على تحقيق المزيد من الارتفاعات رغم "انخفاض معدلات البطالة" و "ارتفاع عدد الوظائف المفتوحة"، وطبعاً الخلاف التجاري الأمريكي الصيني سيعزز هذا الجانب بشكل كبير.

4. معظم الشركات وخاصة شركة التكنولوجيا توجهت بدل زيادة التوظيف أو رفع الأجور إلى زيادة نسب الاستحواذ على أسهمها من خلال الوفورات الضريبية التي نتجت عن تخفيض الضرائب الذي أقره الرئيس ترامب (مرفق رسم بياني رقم 2).

5. رفع الفائدة على الدولار الأمريكي والذي بطبيعة الحال سيكبح التضخم، ولكن في نفس الوقت سيجعل النسبة المستهدفة من قبل الفيدرالي واللازمة لرفع معدلات النمو تحت الضغط.

6. جودة الوظائف، وهل نحن أمام ازدياد في وتيرة الوظائف بالدوام الكامل أم الجزئي، وهل الوظائف ذات الأجور الأقل تتسارع في نموها أم الوظائف ذات الأجور الأعلى؟

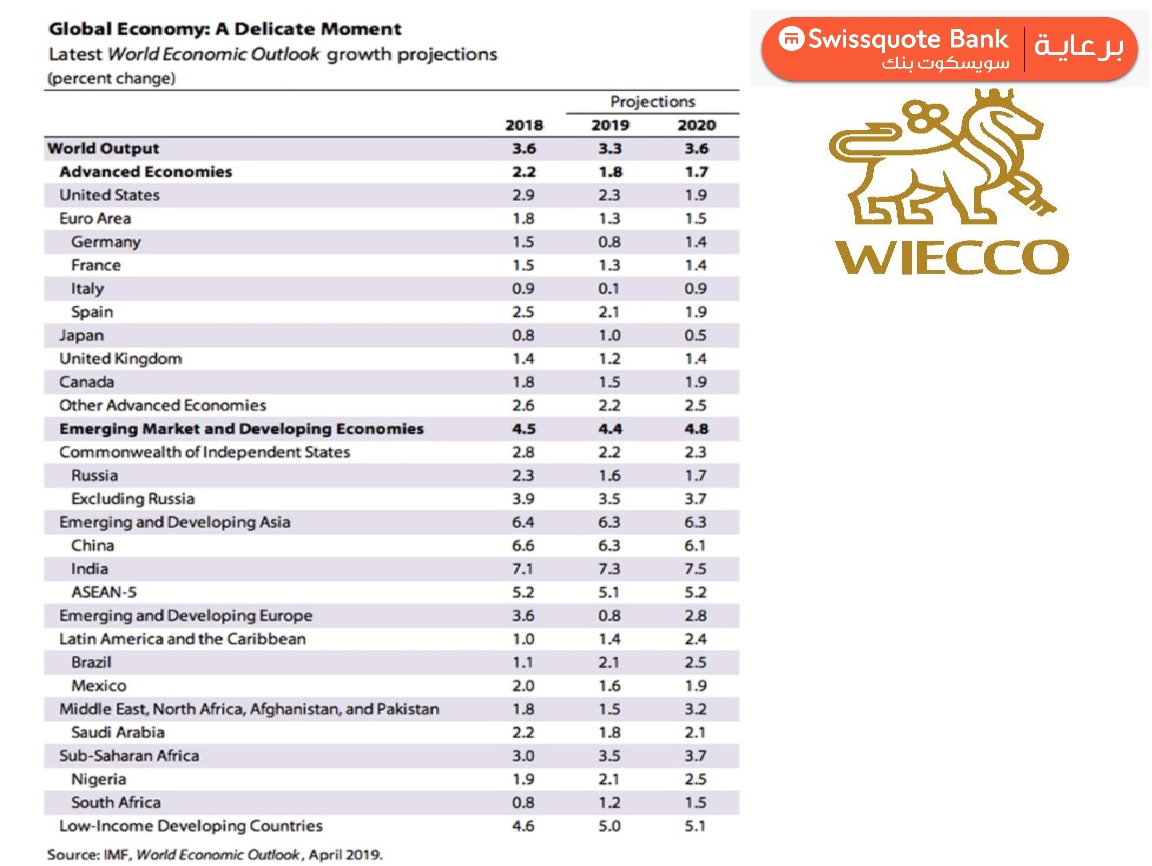

7. التقارير السلبية لمعدلات النمو العالمي، وكان آخرها تقرير الـ IMF (مرفق جدول رسم رقم 3).

كيف نقرأ هذا الأمر ونسقطه على الأسواق؟

من وجهة نظري وطالما أن إدمان الأسواق على الـ easy money بما يخدم مصالح الهندسة المالية التي رفعت الأسواق خلال الفترة السابقة ودعمها عمليات إعادة الشراء من الوفورات الضريبية، والتي لم يتجه أي منها لخدمة البنية الاقتصادية الفاعلة، هنا لابد أن يكون أمام الفيدرالي خيارين:

الأول: الاستمرار في رفع الفائدة، وهذا لن يعجب أسواق الأسهم التي استنفذت المال السهل والوفورات الضريبية التي جعلت المؤشرات تحقق قمم تاريخية وبزخم يضع أمامه ألف إشارة استفهام.

الثاني: خفض الفائدة والدخول في سياسة نقدية تسهيلية لإرضاء الأسواق والقيادة السياسية الأمريكية على حد سواء وهو الخيار الأرجح بالنسبة لي لأن الأسواق استنفذت المال مع استخدام مبالغ فيه لأداة الرفع المالي دون الانتباه إلى أن قوة الأساسيات لا تتناسب مع حجم الرفع، وبالتالي أنا أرى أن مرحلة الـ (Risk-On) القادمة ستكون أطول وأعمق من أن يستطيع فريق التدخل الـ (PPT) من معالجتها، لذلك أصبح الفيدرالي مطالباً بالمزيد من التسهيل النقدي الذي لا مفر منه.

شيء مبهج في بعض الأحيان عندما يرى المتابعون للحالة الاقتصادية الأمريكية ومتابعوا الأسواق إيجابية البيانات الأمريكية وخاصة عندما نتحدث عن معدلات البطالة والوظائف الأمريكية!

لكن يا ترى ماذا وراء هذه الأرقام؟ وهل هذه الإيجابية ستجعلنا كإقتصاديين نقتنع بهذه النشوة؟ وكيف نحلل البينات كي نصل إلى الصورة الحقيقة؟

إن معدلات البطالة هي واحدة من المؤشرات الاقتصادية الحيوية لأي اقتصاد في العالم، وعقب الأزمة المالية وتحديداً منذ عام 2009 انخفضت معدلات البطالة في الولايات المتحدة الأمريكية من أعلى مستوى بعد الأزمة عند 10.2% ولغاية اليوم إلى مستوى 3.8%، من الناحية النظرية فهذا الأمر جيد جيداً ويعكس حالة صحيحة، ولكن وكما ذكرنا في أكثر من مقال بأن المشهد الاقتصادي لا يجب أن يتم إجتزاؤه أو النظر إليه من زاوية واحدة.

كما نعلم جميعاً بأن الاحتياطي الفيدرالي الأمريكي وعقب الأزمة المالية عام 2008 استخدم بعض الأدوات المالية من خلال تخفيض معدلات الفائدة والدخول في برنامج شراء الأصول بهدف تحفيز الاقتصاد، ولكن في نفس الوقت كنا نسمع من الفيدرالي بأنه يستهدف مستويات تضخم 2%، والتي تعتبر من وجهة نظره قادرة على تحفيز معدلات النمو الاقتصادي، علماً أنه عندما ضربت الأزمة في عام 2008 كان معدل التضخم السنوي 3.8% ويعادل ضعف ما يستهدفه الفيدرالي، ودخل التضخم في عام 2009 في المنطقة السالبة محققاً معدل 0.4- % على أساس سنوي.

وحتى نتفق على نقطة مهمة وهي أن معدلات التضخم السلبية ليست بالشيء الجيد، بل تعتبر مؤشراً سلبياً سيجعل أي اقتصاد يتراجع من حيث معدلات النمو بشكل كبير نتيجة تراجع تدفق الاستثمارات الجديدة وخروج الاستثمارات القائمة من الأسواق، وأيضاً فإن معدلات التضخم الخارجة عن السيطرة ستؤدي إلى أزمة اقتصادية حقيقية تتمثل في انهيار قيمة العملة وهروب الاستثمارات وتدفق رؤوس الأموال للخارج، وبالتالي معدلات التضخم المتوازنة تعتبر عامل إيجابي لا خلاف عليه.

ولكن السؤال هنا، رغم أن معدلات البطالة في الاقتصاد الأمريكي هبطت بشكل كبير في أعقاب أزمة عام 2008 وحتى اليوم، أليس من المفترض وحسب منحنى فيليبس أن يرتفع معدل التضخم مع انخفاض معدلات البطالة؟

لماذا لم يتجاوب التضخم بالطريقة المطلوبة للمحافظة على المستوى المستهدف عند 2.00%؟

إن حالة التأرجح وعدم الاستقرار واضحة على معدلات التضخم في الولايات المتحدة الأمريكية، وأعتقد أنه من الصعوبة بمكان الوصول إلى الأهداف التضخمية المستهدفة أو المحافظة على المعدلات المستهدفة على المدى المتوسط والطويل وذلك لعدة أسباب من وجهة نظري:

1. رفع معدلات الفائدة الأمريكية وانتهاج الفيدرالي لسياسة نقدية تشددية.

2. ارتفاعات التضخم في الفترة السابقة أراه مدعوماً من وجهة نظري بارتفاع أسعار البترول من قاع عام 2016 عند 26.05 دولار للبرميل الخام الأمريكي إلى قمة أكتوبر 2018 عند 76.90 للبرميل أي بمعدل يقارب 195%، بمعنى آخر من الطبيعي أن ارتفاع سعر البترول سيشكل ارتفاع في مدخلات الإنتاج، وبالتالي سينعكس ارتفاع سعره على مخرجات الإنتاج بصورة إيجابية.

لكن يبقى التساؤل الأهم، لماذا لم يرتفع التضخم ضمن رؤية الفيدرالي رغم تحسن بيانات البطالة؟

هذا التساؤل يترجمه بشكل واضح عدم المرونة التي تبديها معدلات التضخم ومعدلات البطالة على منحنى فيليبس، فمنذ العام 2000 ولغاية اليوم و الـ Correlation بين

هذين المتغيرين يحوم حول النسبة الصفرية تقريباً (مرفق رسم بياني رقم 1)، على الرغم من:

-انخفاض معدلات البطالة.

-ارتفاع معدلات الأجور.

والتي يجب أن تدفع التضخم إلى أن يكون أكثر مرونة طوال هذه الفترة ويحقق النسبة التي يستهدفها الفيدرالي والتي ستكون قادرة نظرياً على تحسين معدلات النمو الاقتصادي.

إذاً ما هي الاسباب التي أدت إلى ضعف المرونة التضخمية أمام انخفاض معدلات البطالة وطرح سوق العمل الأمريكي لمزيد من الوظائف ؟

الأسباب تتعلق من وجهة نظري بعدة جوانب أهمها:

1. ضعف أداء مبيعات التجزئة على أساس شهري والتي حققت في فبراير 2019 معدلات نمو سلبي بواقع 1.6-%، ومن الطبيعيأن يكون هذا الانخفاض هو انعكاس لتباطؤ معدلات الإنفاق الاستهلاكي والتي تعتبر من المتغيرات الاساسية التي ترتبط بعلاقة طردية مع التضخم.

2. كنتيجة لانخفاض مبيعات التجزئة، لن يكون أرباب العمل على استعداد لمزيد من زيادات الأجور؛ بل على العكس قد نجد ميلاً في المستقبل إلى انخفاض معدلات الأجور فيما لو استمر أداء المبيعات بالتراجع.

3. الميل المتصاعد لنسب العجز التجاري الذي ازداد عمقاً منذ عام 2009 ولغاية اليوم، وسجل في مارس 2019 أعلى قيمة منذ عام 2008 عند 59.9- مليار دولار، وهذا سيجعل أرباب العمل والعاملين على حد سواء يتوقعون عدم قدرة الأجور على تحقيق المزيد من الارتفاعات رغم "انخفاض معدلات البطالة" و "ارتفاع عدد الوظائف المفتوحة"، وطبعاً الخلاف التجاري الأمريكي الصيني سيعزز هذا الجانب بشكل كبير.

4. معظم الشركات وخاصة شركة التكنولوجيا توجهت بدل زيادة التوظيف أو رفع الأجور إلى زيادة نسب الاستحواذ على أسهمها من خلال الوفورات الضريبية التي نتجت عن تخفيض الضرائب الذي أقره الرئيس ترامب (مرفق رسم بياني رقم 2).

5. رفع الفائدة على الدولار الأمريكي والذي بطبيعة الحال سيكبح التضخم، ولكن في نفس الوقت سيجعل النسبة المستهدفة من قبل الفيدرالي واللازمة لرفع معدلات النمو تحت الضغط.

6. جودة الوظائف، وهل نحن أمام ازدياد في وتيرة الوظائف بالدوام الكامل أم الجزئي، وهل الوظائف ذات الأجور الأقل تتسارع في نموها أم الوظائف ذات الأجور الأعلى؟

7. التقارير السلبية لمعدلات النمو العالمي، وكان آخرها تقرير الـ IMF (مرفق جدول رسم رقم 3).

كيف نقرأ هذا الأمر ونسقطه على الأسواق؟

من وجهة نظري وطالما أن إدمان الأسواق على الـ easy money بما يخدم مصالح الهندسة المالية التي رفعت الأسواق خلال الفترة السابقة ودعمها عمليات إعادة الشراء من الوفورات الضريبية، والتي لم يتجه أي منها لخدمة البنية الاقتصادية الفاعلة، هنا لابد أن يكون أمام الفيدرالي خيارين:

الأول: الاستمرار في رفع الفائدة، وهذا لن يعجب أسواق الأسهم التي استنفذت المال السهل والوفورات الضريبية التي جعلت المؤشرات تحقق قمم تاريخية وبزخم يضع أمامه ألف إشارة استفهام.

الثاني: خفض الفائدة والدخول في سياسة نقدية تسهيلية لإرضاء الأسواق والقيادة السياسية الأمريكية على حد سواء وهو الخيار الأرجح بالنسبة لي لأن الأسواق استنفذت المال مع استخدام مبالغ فيه لأداة الرفع المالي دون الانتباه إلى أن قوة الأساسيات لا تتناسب مع حجم الرفع، وبالتالي أنا أرى أن مرحلة الـ (Risk-On) القادمة ستكون أطول وأعمق من أن يستطيع فريق التدخل الـ (PPT) من معالجتها، لذلك أصبح الفيدرالي مطالباً بالمزيد من التسهيل النقدي الذي لا مفر منه.

مقالات ذات صله

يُعد التداول في الأسواق المالية اختبارًا حقيقيًا للتحكم في العواطف وإدارة الضغوط النفسية. العديد من المتداولين، بغض النظر عن خبرتهم، يواجهون تحديات نفسية مثل الخوف، الطمع،...

أول مراجعة لاستراتيجية الفيدرالي منذ 5 سنوات: هل أخّر التركيز على التوظيف استجابته للتضخم؟ في أول مراجعة رسمية لاستراتيجية الفيدرالي منذ خمس سنوات، يواجه مسؤولو الاحتياطي...

بعد صدور بيانات مؤشر أسعار المستهلكين cpi وبيانات مؤشر أسعار المنتجين ppi الأمريكية عن شهر يناير والتي دعمت توجهات الفيدرالي الأمريكي فى عدم خفض الفائدة. نقرأ في هذا الفيديو...

هل أنت تريك بالتأكيد الحظر %USER_NAME%؟

إن قيامك بهذا يعني أنك و%USER_NAME% لن تكونا قادرين على رؤية مشاركات الأخرى على Investing.com.

لقد تم إضافة %USER_NAME% بنجاح إلى قائمة الحظر

بما أنك قد قمت برفع الحظر للتو عن هذا الشخص، فإنه يتوجب عليك الإنتظار 48 ساعة قبل أن تتمكن من تجديد الحظر.

أخبرنا كيف تشعر حيال هذا التعليق

شكرا جزيلا

تم إرسال تقريرك إلى مشرفينا لمراجعته

أضف تعليق

ننصحك باستخدام التعليقات لتكون على تواصل مع المستخدمين، قم بمشاركة ارائك ووجه اسألتك للمؤلف وللمستخدمين الاخرين. ومع ذلك، من أجل الحفاظ على مستوى عالٍ، الرجاء الحفاظ وأخذ المعايير التالية بعين الاعتبار:

سيتم حذف الرسائل غير المرغوب فيها وسيتم منع الكاتب من تسجيل الدخول الى Investing.com.