عاجل: صدور بيانات إعانات البطالة الأمريكية مخالفة للتوقعات.. والأسواق تتفاعل

المقال مترجم من اللغة الإنجليزية بتاريخ 15/12/2020

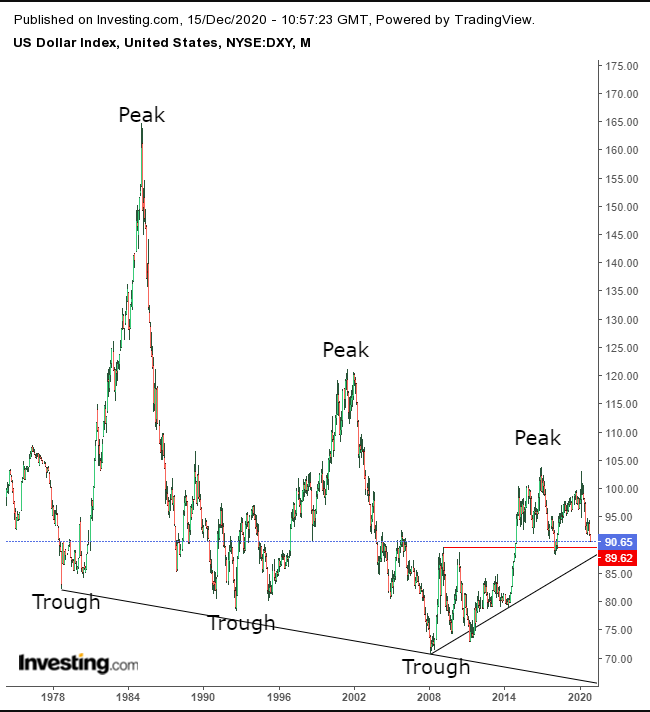

منذ فترة، والاتجاه العام لمؤشر الدولار هو أتجاه هبوطي. والآن، يستعد الدولار الأمريكي للانخفاض نحو الهدف الذي تكلمت عنه في أغسطس، وهو حاجز الـ 90 نقطة.

وعلى الرغم من أن أسواق الأسهم كانت مدعومة بتقدم واضح من شأنه أن يخفف من اعتراضات المشرعين الأمريكيين على الموافقة على جولة أخرى من التحفيز المالي، فإن الوباء يواصل التصعيد، مما قد يؤدي إلى إغلاق مدينة نيويورك، وإغلاق وطني كامل في ألمانيا.

لقد أثرت الأخبار، الجيدة منها والسيئة، على الدولار. وأستمر انخفاض العملة الأمريكية التي أصبحت قيمتها في موضع شك، مع زيادة احتمالات حزمة التحفيز الثانية. ونظراً لأن الغرض الأساسي من السياسة المالية هو تعزيز عرض النقد في الاقتصاد، فإنها تقلل من قيمة العملة، وتشجع الإنفاق والاستثمار، كأداة لاستئناف تعافي اقتصاد البلاد، الذي توقف بسبب استمرار الوباء في الحاق الأضرار بالشركات والمؤسسات والوظائف والمواطنين.

ومع ذلك، فإن زيادة عرض النقد ليست السبب الوحيد الذي يدفع المضاربين إلى التخلص من الدولار. فالفائدة الأدنى في تاريخ البلاد تعني أيضاً أن عوائد العملة قد أصبحت أقل.

وهنالك سبب أخر كتبت عنه سابقاً، عندما اقتبست كلام البروفسور الزميل في جامعة ييل والرئيس السابق لبنك مورغن ستانلي في آسيا ستيفن روتش، الذي قال بأن "التحول الهائل إلى التحفيز المالي سيؤدي إلى تدمير معدلات الادخار الوطني ويرفع من عجز الحساب الجاري". إذا كان روتش محقاً، فقد ينخفض مؤشر الدولار بنسبة 29٪ إضافية من مستواه الحالي، وهو ما سيصل به إلى نحو 63 نقطة.

في حال تحقق ذلك، ستكون هذه أدنى نقطة لمؤشر الدولار منذ عام 1973، عندما تم انهاء العمل بنظام بريتون وودز النقدي. في ذلك الوقت، تم تحديد القيمة الابتدائية للمؤشر عند 100.00 نقطة، وكان أدنى مستوى له في تاريخه هو 70.698، والذي تم تسجيله خلال شهر مارس 2008.

إن هذه الأساسيات الاقتصادية ليست هي الشيء الوحيد الذي يشير إلى أن الدولار يتجه نحو الأسفل. فعلى الرسم البياني الشهري أدناه، يمكننا ملاحظة الاتجاه الهبوطي الكلي بوضوح، مما يوضح سبب كون هدفنا عند حاجز الـ 90.00 نقطة، أيضاً مفترق طرق مهم بين العرض والطلب والذي يمكن أن يشير إلى أن المؤشر في طريقه إلى قاع تاريخي جديد.

يتجه السعر نحو نقطة التلاقي بين أعلى مستويات عام 2008، وخط الاتجاه الصعودي للمدى الطويل، الذي يمكن رسمه من القاع التاريخي الذي تم الوصول إليه في ذات العام.

ولأغراض التداول، سنلقي نظرة على المدى القصير، عبر الرسم البياني اليومي أدناه.

لقد كسر مؤشر الدولار قاع نمط الراية Pennat وهي الفترة التي يخرج فيها البائعون على المكشوف من عملياتهم، مما يعني أنه يجب عليهم تغطية مراكز البيع التي يمتلكونها، أو شراء الدولار، للعودة إلى وسطائهم.

إن هذا الضلع الهابط داخل الاتجاه الهابط، والذي تم تأطيره داخل قناة هابطة، تم رسم قمتها بشكل طبيعي بواسطة المتوسط المتحرك لـ 100 يوم، كان قد دل عليه نمط الرأس والكتفين الاستمراري الذي كنت قد حذرت منه في مقالي الذي نشرته في أوائل شهر نوفمبر.

والآن، يتم الإشارة إلى الضلع التالي إلى الأسفل بواسطة نمط الراية، وهو نمط استمراري يظهر بعد الحركات السريعة، مما يترك المتداولين متحمسين لتحقيق الربح بسرعة، وفي ذات الوقت خائفين من فقدان الفرصة. لذلك، فهم ينفقون الأموال أثناء انتظار "تعليمات إضافية" لتحديد ما إذا كانوا مجرد جزء من قطيع طائش يمكن أن يسقط من منحدر، أو ما إذا كان هناك مجال أكبر للتدافع.

يحدث الاختراق الهبوطي، في الغالب، عندما يقوم المضاربون الجدد ببيع الارتفاعات السعرية داخل نمط الراية، والتي أنشأها الدببة الأوائل. ويكون هؤلاء المشاركون الجدد على استعداد لزيادة مخاطرهم، عن طريق البيع على أسعار أقل، حتى يجدوا طلباً جديداً متاحاً. يعني هذا بالنسبة للثيران الأوائل أن الوقت قد حان للعودة إلى المعركة، وأن عليهم القفز مرة أخرى إلى الحفلة، على أمل تحقيق أرباح إضافية.

المؤشرات الهابطة - لكل من السعر والزخم – تشير إلى احتمال في حدوث انتعاش، مما يعكس التبادل الحاد الذي حدث أثناء التوقف المؤقت في الاتجاه الهبوطي. قد يؤدي التحرك الهبوطي الحاسم إلى إجبار المؤشرات على توسيع حدودها السفلية أكثر.

استراتيجيات التداول

المتداول المحافظ: يجب عليه الانتظار، مع امتلاكه لصفقة بيع، حتى يغلق السعر دون المستوى النفسي عند الرقم الصحيح 90.00.

المتداول المعتدل: يمكن أن يخاطر بصفقة بيع إذا أغلق السعر دون قاع نمط الراية، الذي يقع عند أدنى سعر ليوم 4 ديسمبر، والبالغ 90.62.

المتداول العدواني: قد يدخل كما يحلو له، بشرط أن يكون قد وضع خطة وان يلتزم بها.

إليكم هذا المثال:

عينة تداول

● الدخول: 90.75

● وقف الخسارة: 91.00

● المخاطرة: 25 نقطة

● الهدف: 90.00

● العائد: 75 نقطة

● نسبة العائد إلى المخاطرة: 3 : 1