عاجل: في ختام الجلسة الأمريكية اليوم...تراجع الذهب وقفزة هائلة للنفط

تمت ترجمة هذا المقال من اللغة الإنجليزية بتاريخ 31/12/2020

بقلم لانس روبرتس

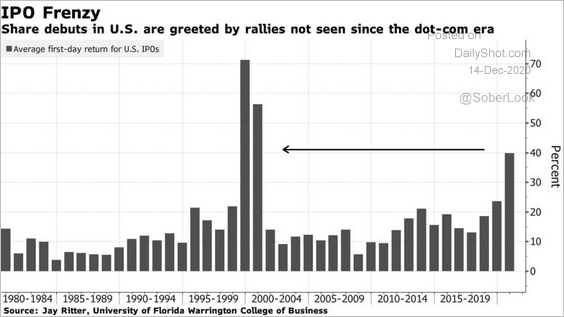

"ربما ستكون هذه المرة مختلفة. هذه الكلمات، التي يُفترض أنها الأكثر خطورة على الإطلاق في عالم الاستثمار، تتبادر إلى الذهن وسط الانفجارات السعرية التي شهدتها الاكتتابات العامة الأولية IPOs التي كانت مرتقبة مؤخراً".

كان هذا اقتباساً من راندال فورسيث، أثناء مناقشة فكرة أن السوق الحالي يجلب معه "ذكريات عام 1999".

من المؤكد أن هناك العديد من أوجه التشابه بين يا يجري اليوم و 1999. من التقييمات المرتفعة للغاية، إلى اندفاع مستثمري الأسهم الأفراد إلى الشركات ذات الأسعار المرتفعة للاكتتاب العام بأسرع ما يمكن، إلى أسعار الأسهم المرتفعة مقارنة بالسنوات القليلة الماضية. وبالطبع، فإن هذا غير ممكن بدون عقلية "الخوف من فقدان الفرصة"، أو FOMO، والتي تحرك مستثمري التجزئة.

وكما ناقشنا في مقالات سابقة، فإن "التقييمات" هي مظهر من مظاهر تجاوزات السوق. بعبارة أخرى، علم النفس هو المفتاح لتشكيل، وتضخم، الفقاعة المالية. ومع ذلك، يتطلب الأمر سرداً أساسياً يدعم فكرة الشراء حتى عند مستويات مرتفعة، والذي يعمل بمثابة "أغنية صفارات الإنذار" لجذب "البحارة إلى الصخور".

يقيس السعر "علم النفس" الحالي "للقطيع" وهو أوضح تمثيل للديناميكيات السلوكية للكائن الحي الذي نسميه "السوق".

حجة السوق الصعودية

جريج فييرمان هو زميلل لي يعمل في شركة (توب غن فاينانشال بلاننغ). كان دائماً يكتب بشكل بديع، ومؤخراً، نشر مقالاً رائعاً قال فيه:

" بالأمس، اكتشفت ما أعتقد أنه أقوى حجة للسوق الصعودية، في مقال لشركة الأبحاث روثكو، تم نشره على موقع سيكنغ ألفا. لا يمكنني أن أفعل أفضل من الاقتباس من (رسالة إلى دببة الأسهم: لا تقلل من شأن قوة السيولة):

• في الدورة الماضية، أصبح الاحتياطي الفيدرالي شديد الحساسية للتشديد المفاجئ في الظروف المالية، خاصة عندما تبدأ الأسهم في الانخفاض بقوة.

• من المتوقع أن يكون هنالك 5 تريليون دولار أمريكي أخرى في الأشهر القادمة.

• هذا من شأنه أن يرسل الأسهم الأمريكية إلى أعلى مستوياتها على الإطلاق.

• يعتبر أي ارتداد هبوطي في المدى القريب فرصة جيدة لـ "شراء الانخفاض".

• هذا ليس الوقت المناسب لمحاولة بيع الأسهم.

أحد الأشياء المهمة التي تعلمناها على مدار الـ 12 عاماً الماضية هو أن الاحتياطي الفيدرالي أصبح شديد الحساسية للتشديد المفاجئ في الظروف المالية، خاصة عندما تبدأ الأسهم في الانخفاض بقوة"

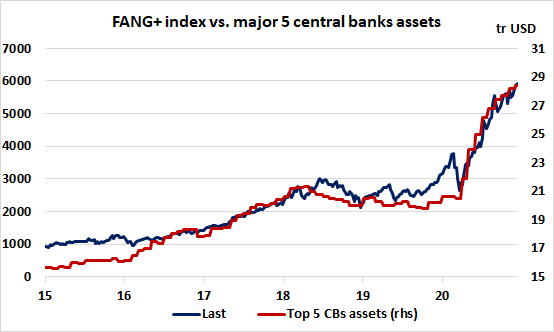

الرسم البياني أدناه يوضح وجهة نظره بالتأكيد.

مؤشر فانغ بلاس مقابل أصول البنوك المركزي الـ 5 الكبرى

كما تتناغم فكرة الإدراك المتغير مع "إنه أكثر أوقات العام إثارة للإعجاب".

"لقد تحول سرد إغراق الاقتصاد بأموال التحفيز إلى إجماع، ولكن لا يوجد سبب وجيه لاعتماد رأي معاكس فقط لأجل المعاكسة".

بالطبع، هذا يقودنا إلى قاعدة بوب فاريل رقم 9:

"عندما يتفق جميع الخبراء والتوقعات، سيحدث شيء آخر".

ستستمر الضربات

كما أشرنا سابقاً، فإن سيكولوجية "الجنون" تتطلب سرداً. في هذه الحالة، السرد هو "وضع الاحتياطي الفيدرالي". فلقد لاحظ جريج:

"لماذا قلل المستثمرون من قوة السيولة النقدية بعد 10 سنوات من الأمثلة على هذه القوة؟ لقد ذكرنا سابقاً أن الأسهم يمكن أن تتباعد بشكل كبير عن الأساسيات، وسط تدخل الاحتياطي الفيدرالي الهائل وقوة أسهم FAANG في بيئة الوباء. يمكننا أن نلاحظ الارتفاع الهائل في أصول البنوك المركزية قد توافق "تماماً" مع الانتعاش القوي في أسهم النمو الضخمة في الأشهر الثمانية الماضية".

(تعريف: أسهم FAANG هي أسهم 5 شركات تكنولوجيا عملاقة حيث يمثل كل حرف من هذا الاختصار أحداها: F فيسبوك، A آبل، A أمازون، N نتفلكس، G جوجل (NASDAQ:GOOG))

بعبارة أخرى، كان الهدف الأساسي لمجلس الاحتياطي الفيدرالي هو السماح باستمرار الضربات حتى تتحسن الروح المعنوية.

لقد دربت الجولات المتكررة للسيولة والتدخلات والسياسات النقدية التسهيلية المستثمرين على تحمل المزيد من "المخاطر". كانت هذه هي النقطة التي ناقشناها مؤخراً في مقال "الخطر الأخلاقي":

"ما هو تعريف (الخطر الأخلاقي) بالضبط؟ إنه الافتقار إلى الحافز للحماية من المخاطر عندما يكون المرء محمياً من عواقبها، على سبيل المثال، عن طريق التأمين"

الخطر الأخلاقي

أين نرى الدليل على "الخطر الأخلاقي" حاليا؟

لا نحتاج إلى البحث بكثير من الجهد حتى نجده.

• تُسرع وول ستريت في طرح الاكتتابات العامة الأولية للسوق، بهدف سد "طلب المضاربة" القادم من مستثمري التجزئة.

جنون الاكتتاب

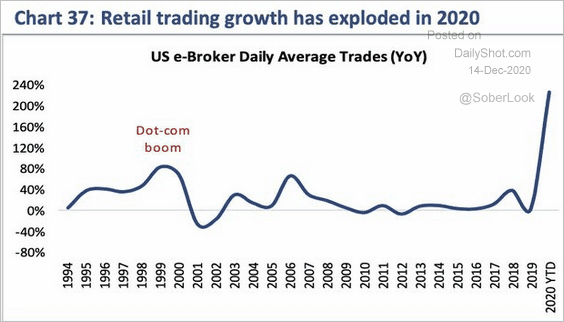

• يتراكم مستثمرو التجزئة في أسواق الأسهم.

المتوسط اليومي لحجم التداول لوسطاء التداول الإلكتروني في الولايات المتحدة.

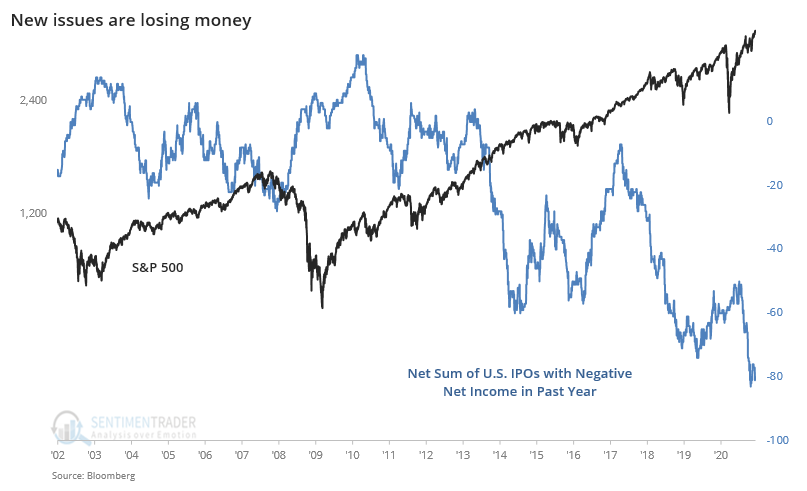

• يدفع المضاربون مضاعفات خيالية للاكتتاب في شركات ما زالت تسجل الخسارة!

الأسهم الجديدة تخسر المال

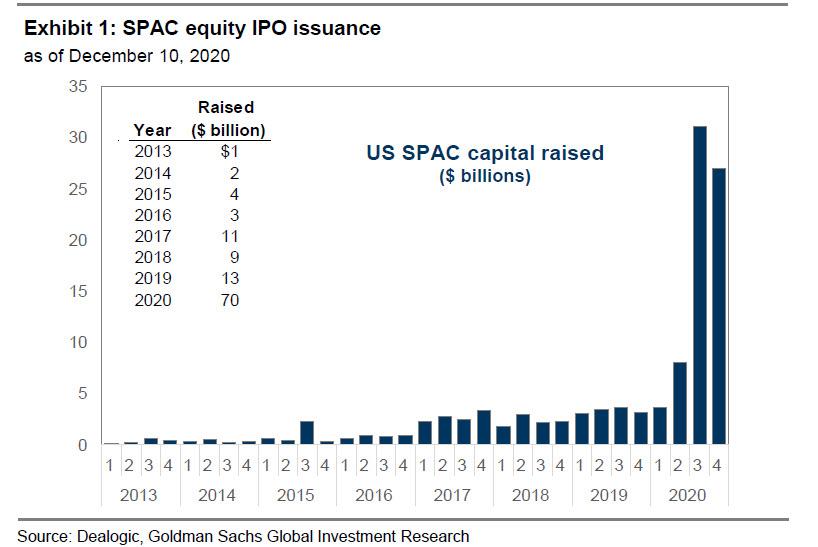

• يندفع متداولو التجزئة إلى استثمار المليارات في إدراج شركات الاستحواذ ذات الغرض الخاص SPAC، والتي ليس لها عمل، على أمل أن يتمكنوا من العثور على "الصفقة الكبيرة" التالية.

إصدارات الاكتتابات العامة لأسهم شركات الاستحواذ ذات الغرض الخاص SPAC

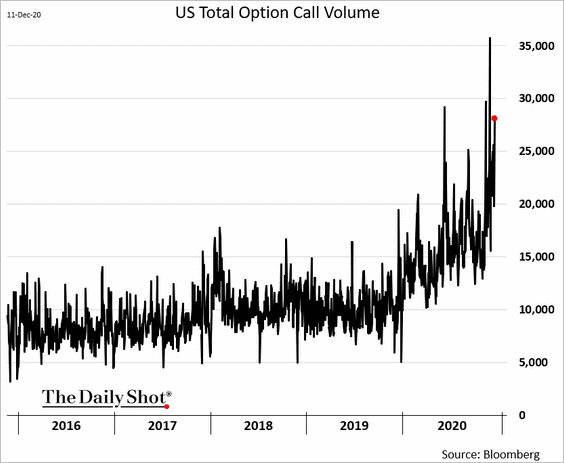

• يزيد المضاربون في سوق الخيارات من رهاناتهم للاستفادة من عوائد الأسهم الخطرة.

إجمالي حجم تداول خيارات الشراء في الولايات المتحدة الأمريكية

أظن أنك فهمت الفكرة.

وبما أننا نتكلم عن "الوفرة في أسهم SPAC"، نشرت مجموعة (بيسبوك) الاستثمارية مؤخراً إحصائية واحدة تُظهر جنون تغذية السوق. من بين 287 شركة SPAC تم طرحها في السوق على مدار العامين الماضيين، انخفض سعر 6 منها فقط بنسبة 10٪ أو أكثر، مقارنة بسعر الاكتتاب العام. في المقابل، ارتفع سعر سهم لـ 15 شركة منها بأكثر من الضعف.

من تقرير بيسبوك سأقتبس لكم هذه الكلمات: "بعبارة أخرى، فإن عدد اكتتابات SPAC التي ارتفعت بنسبة 100٪، هو أكثر من ضعف عدد الاكتتابات التي انخفضت بنسبة 10٪! إذا لم يكن هذا علامة على الوفرة، فنحن لا نعرف ما هو!"

مثل هذه السلوكيات لن تنتهي بشكل جيد. ومع ذلك، فإن "الأمور النفسية" المتعلقة بالموضوع هي أنه نظراً لأن بنك الاحتياطي الفيدرالي لن يدع الأسواق تهبط بقوة، فلا يوجد أي خطر.

لقد رأيت هذه الصورة من قبل

لقد كتبنا على نطاق واسع عن الامتدادات القصوى في الأسعار والتقييمات الذي نراه في الأسواق. ويرجع ذلك إلى عمليات "إعادة الشراء" المستمرة لبنك الاحتياطي الفيدرالي التي مارسها في عام 2019، والتسهيل الكمي الحالي الذي يغذي ارتفاعاً حاداً في أسعار الأصول. المشكلة هي أن الأسعار ترتفع في وقت تبقى فيه أرباح الشركات، ونمو هذه الأرباح، ضعيفين.

وتجدر الإشارة إلى أن سياسات بنك الاحتياطي الفيدرالي المستمرة قد أعطت المستثمرين شعوراً شديداً بالرضا عن الذات، كما يتضح من الانخفاض الحاد في البيع على المكشوف في مؤشر (إس إن بي 500). إن هذا الاعتقاد، بأن الأسواق لم يعد بإمكانها إجراء تصحيح، يغذي مطاردة أسهم الشركات التي لا يوجد لديها الكثير من الأساسيات التي تدعم صعودها.

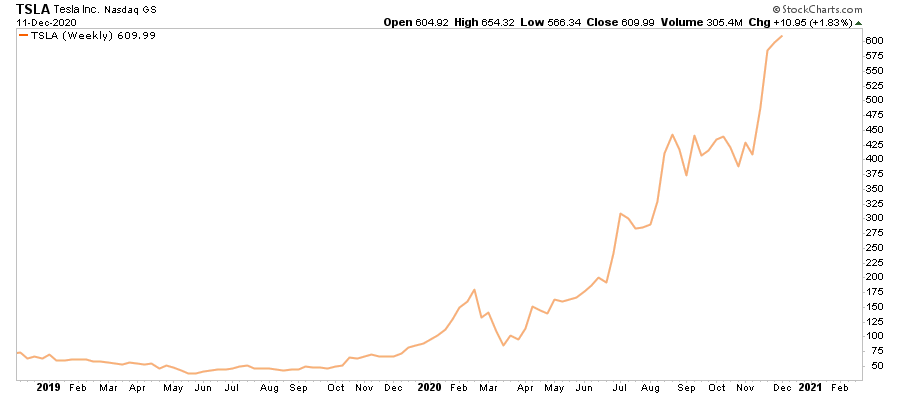

متى كانت آخر مرة شهدنا فيها ارتفاعًا في أسعار الأصول بنسبة 20٪ أو أكثر خلال شهر واحد، لا سيما في الشركات التي ليس لها إيرادات، وتقييماتها غير مواتية، ونماذج أعمالها سيئة؟ لقد حزرتم، في عام 1999.

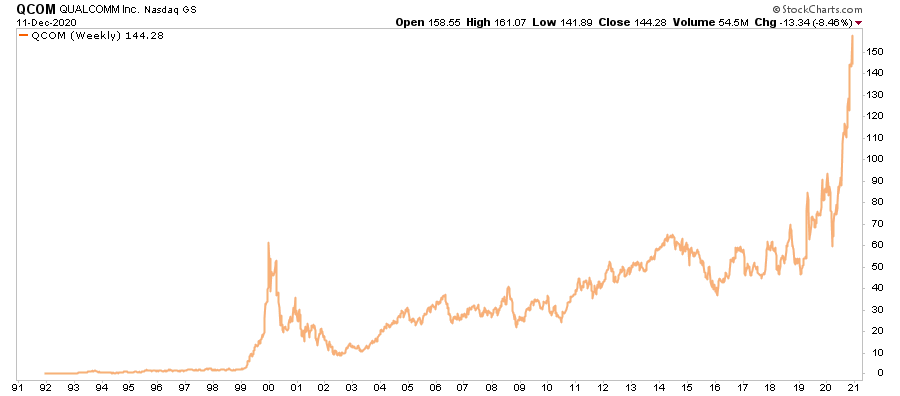

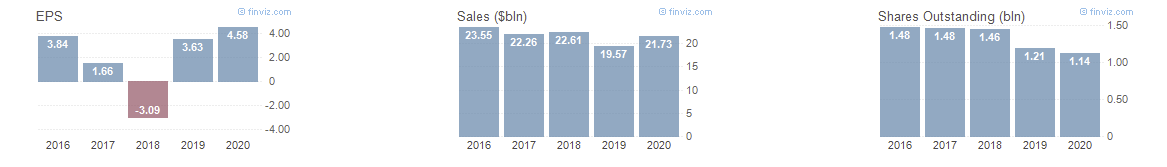

الرسم البياني لسهم كوالكم في أواخر عام 1999 هو مثال جيد.

سهم كوالكوم (NASDAQ:QCOM) – رسم بياني أسبوعي

ربحية السهم EPS

ولسوء حظ المستثمرين في كوالكم، فإنه بحلول نهاية عام 2000، تحول السهم من مكاسب بنسبة 95٪ إلى خسارة بنسبة 10٪. لكن كوالكم لم تكن وحدها. الاختلاف الوحيد هو أن الغالبية العظمى من الشركات الأخرى التي كانت تحقق أسهمها المكاسب في ذلك الوقت، مثل غلوبال كروسنغ، وإينرون، و وورلدكوم، و سن مايكرو و لوسنت تيكنولوجيز، والعديد من الشركات الأخرى، لم تعد موجودة في شكلها الأصلي اليوم، هذا إن وجدت.

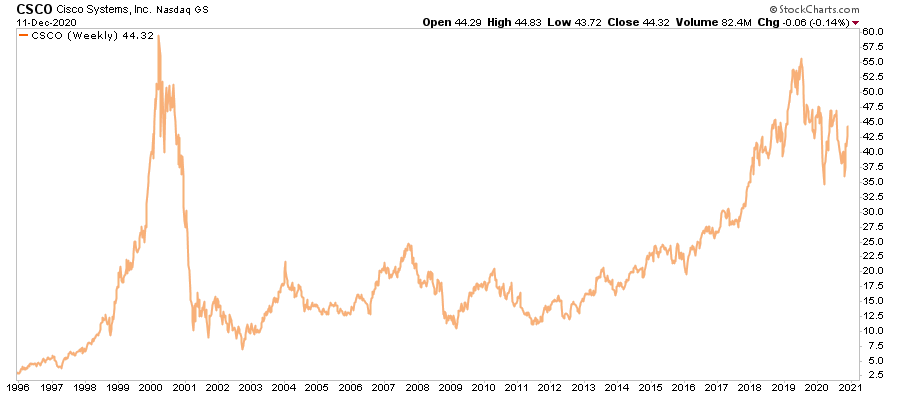

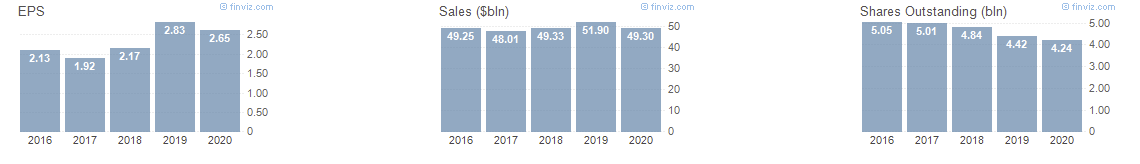

فيما يلي مثال ممتاز آخر، إذا كنت قد اشتريت سهم سيسكو (NASDAQ:CSCO) في مطلع القرن، فسيكون قد حقق مركزك خسارة بنسبة 10٪ بعد 20 عاماً.

سهم سيسكو – رسم بياني أسبوعي

ربحية السهم EPS

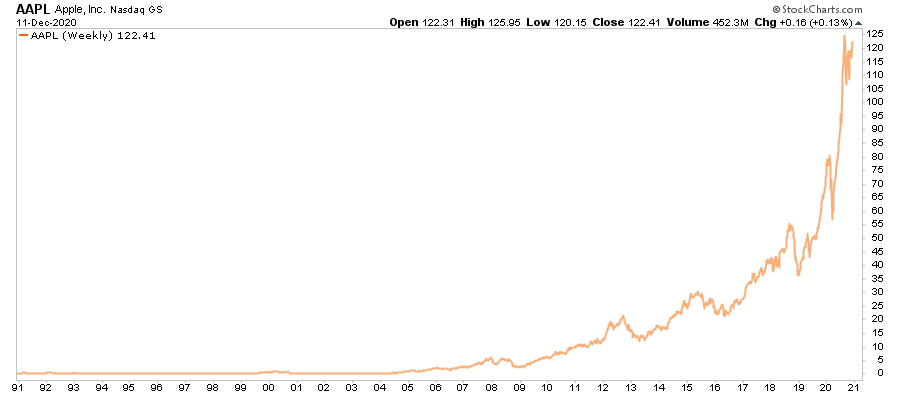

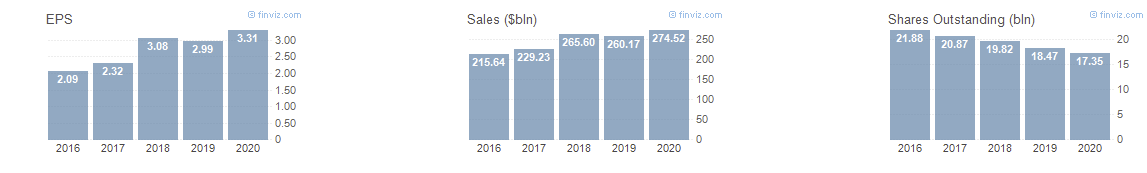

على مدى السنوات الـ 5 الماضية، بالكاد تمكنت آبل من تحقيق النمو في الإيرادات، ومع ذلك فقد صعد سعر سهمها بشكل صاروخي. أنا أحب الشركة، لكنهم لن يصلوا أبداً إلى الإيرادات الكافية لتبرير السعر الحالي.

سهم آبل (NASDAQ:AAPL) – رسم بياني أسبوعي

ربحية السهم EPS

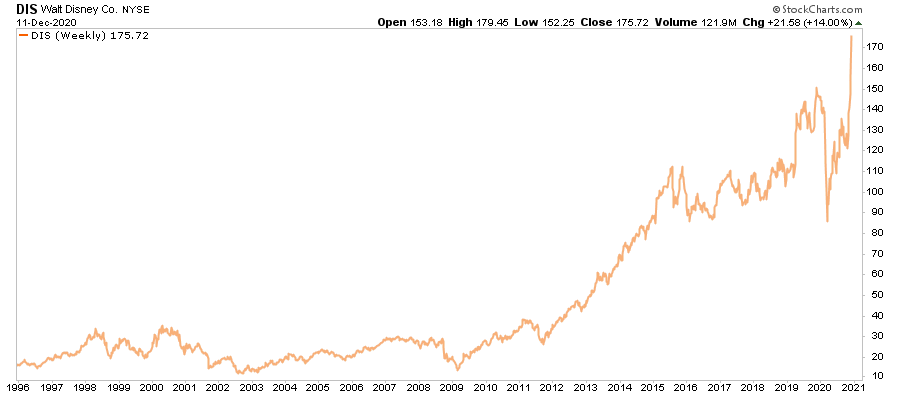

الشيء نفسه بالنسبة لـ ديزني (NYSE:DIS).

سهم ديزني – رسم بياني أسبوعي

ربحية السهم EPS

يرى الكثيرون أن الأسهم ترتفع بسبب توقعات النمو، ولكن هذا أيضاً كان شديد "الترشيد" على مدار السنوات الـ 5 الماضية.

بمعنى آخر، هناك فرق جوهري بين "الأمل في النمو"، والحصول عليه.

السلالة الجديدة

اليوم، نرى نفس المطاردة من طرف المستثمرين، للشركات التي تظهر خصائص مشابهة لما رأيناه في عام 1999:

• نماذج أعمال معيبة مع "خندق وقائي" ضئيل أو معدوم.

• أرباح قليلة أو معدومة.

• تقييمات مرتفعة أو سلبية مفرطة.

• الأسعار مستمرة في الارتفاع على أمل أن تنضج هذه الشركات وتصل إلى إيرادات تناسب تقييماتها في المستقبل.

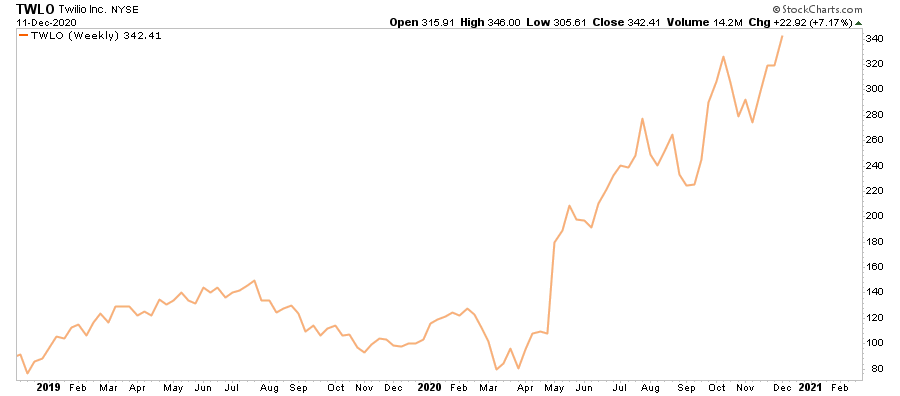

بالتأكيد، فأن أي شركة مثل زووم أو تسلا (NASDAQ:TSLA) قد تكون هي أمازون (NASDAQ:AMZN) التالية، لفترة جنون الـ "دوت كوم" وللبقاء والازدهار. ومع ذلك، فإن الاحتمالات الأكبر كثيراً، هي لحدوث عكس هذا الاحتمال.

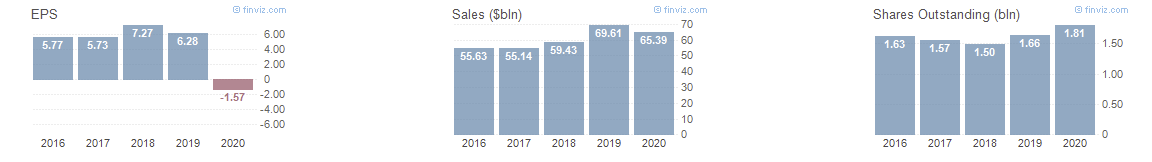

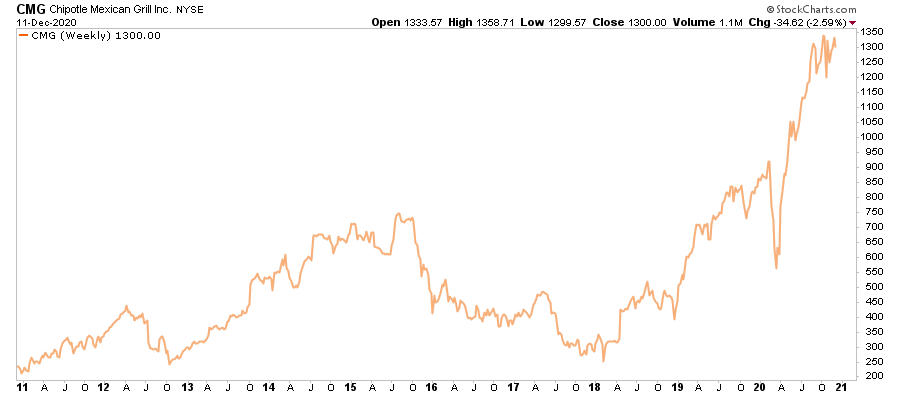

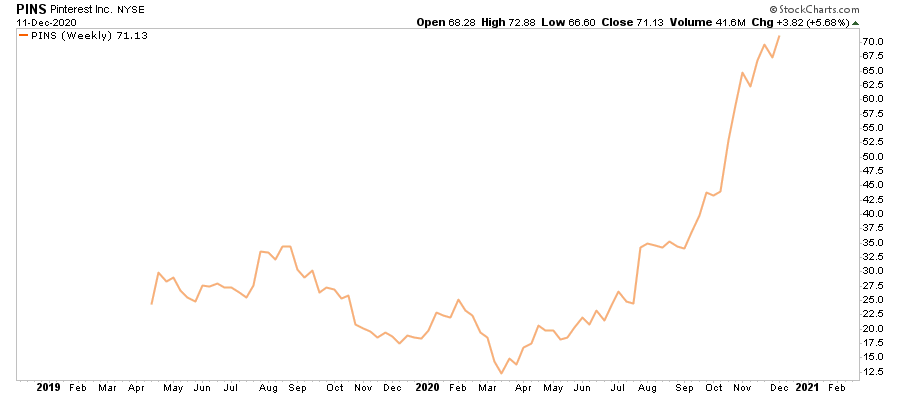

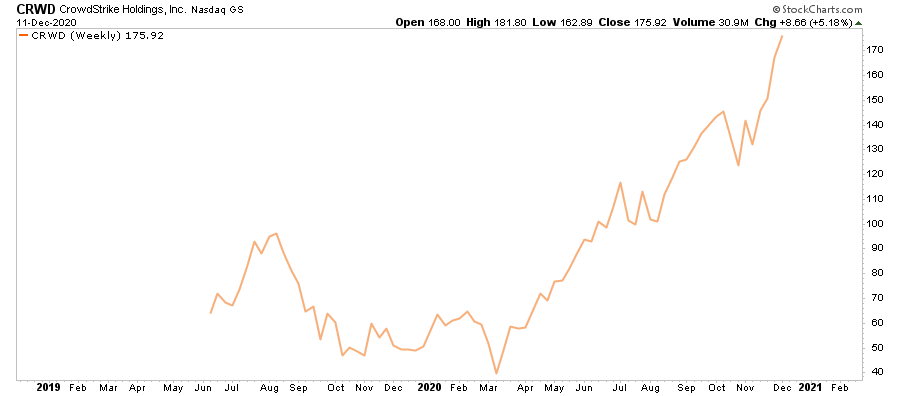

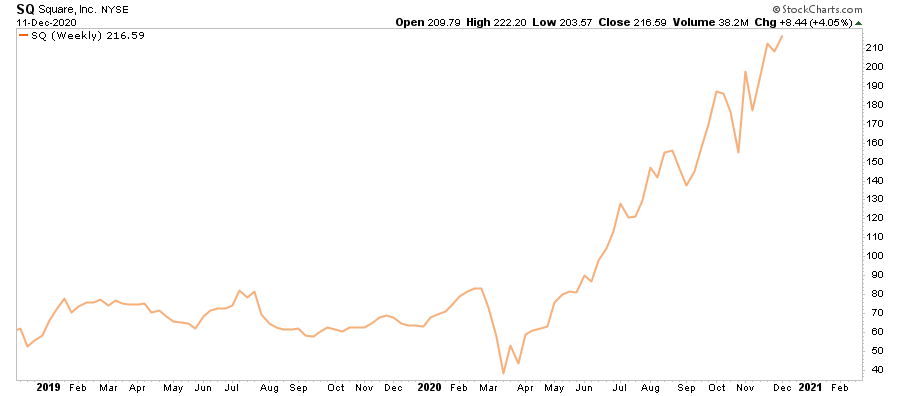

فيما يلي بعض الأمثلة التي تدعو للاعتقاد إلى أن المستثمرين، من جديد، "يحتفلون وكأننا في 1999":

سهم تويلو – رسم بياني أسبوعي

سهم تسلا – رسم بياني أسبوعي

سهم جنيرال موترز – رسم بياني أسبوعي

سهم بنترست – رسم بياني أسبوعي

سهم كراود سترايك – رسم بياني أسبوعي

سهم سكوير – رسم بياني أسبوعي

هذه ليست سوى أمثلة قليلة، والسوق مليء بالعديد من الشركات التي يتجاوز سعرها بكثير أي فهم منطقي لأساسياتها وأساسيات منتجاتها وإيراداتها.

ولكن، هذا هو الحال دائماً عندما يتجاهل الأفراد "الأساسيات" ويطاردون "السعر".

"مستثمر تجزئة" أم "مضارب؟"

في سوق اليوم، يطارد غالبية المستثمرين الأداء ببساطة.

لكن هذا ليس "استثماراً"، إنه "تكهنات".

فكر في الأمر بهذه الطريقة.

إذا كنت تلعب البوكر وحصلت على "زوج من أوراق الرقم 2"، فهل ستلعب بكل مالك؟ بالطبع لا.

والسبب، هو أنك تفهم من خلال حدسك، العوامل الأخرى "المؤثرة". وحتى الفهم السريع للعبة البوكر يشير إلى أن اللاعبين الآخرين على الطاولة من المحتمل جداً أن يكونوا قد حصلوا على أوراق لعب أفضل منك، مما سيؤدي إلى انخفاض سريع لثروتك.

وفي نهاية المطاف، يتعلق الاستثمار بإدارة المخاطر التي ستقلل بشكل كبير من قدرتك على "البقاء في اللعبة لفترة كافية" لتحقيق "الفوز".

كتب المحلل المالي روبرت هاجستروم مقالاً يناقش فيه الاختلافات بين الاستثمار والمضاربة:

"فيليب كاريت، مؤلف كتاب فن المضاربة (المنشور عام 1930)، يعتقد أن (الدافع) هو الاختبار لتحديد الفرق بين الاستثمار والمضاربة. ربط كاريت المستثمر باقتصاديات العمل التجاري، والمضارب بالسعر. كتب كاريت أنن يمكن تعريف المضاربة على أنها شراء أو بيع الأوراق المالية أو السلع في انتظار الربح من التقلبات في أسعارها"

مطاردة الأسواق هي أنقى أشكال المضاربة. إنه مجرد رهان على ارتفاع الأسعار أكثر من تحديد ما إذا كان السعر المدفوع لتلك الأصول يمثل سعراً أقل من القيمة العادلة.

جراهام و دود

جنبا إلى جنب مع ديفيد دود، حاول بنجامين جراهام وضع تعريف دقيق للاستثمار والمضاربة، في عملهما الشهير معاً في كتاب (تحليل الأسهم) الصادر في 1934. من ذلك الكتاب، سأقتبس التعريف التالي:

"عملية الاستثمار هي العملية التي تعد، بناءً على تحليل شامل، بسلامة رأس المال، وبعائد مرضي. العمليات التي لا تلبي هذه المتطلبات هي تخمينية".

هناك أيضًا فقرة أساسية في كتاب جراهام الآخر (المستثمر الفطن):

لطالما كان التمييز بين الاستثمار والمضاربة في الأسهم العادية أمراً مفيداً، وكان اختفاؤه من دواعي القلق. لقد قلنا مراراً وتكراراً أنه من الأفضل لـ وول ستريت كمؤسسة أن تقوم بإعادة هذا التمييز والتأكيد عليه في جميع تعاملاتها مع الجمهور. وإلا فقد يتم إلقاء اللوم في يوم من الأيام على البورصات في الخسائر الفادحة التي تنتج عن المضاربة، والتي لم يتم تحذير من عانوا منها بالشكل الصحيح"

النجاة من اللعبة

بغض النظر عما إذا كنت تعتقد أن الأساسيات ستعود لكونها مهمة من جديد أم لا، فهذا لا يهم. المهم هو أن فترات الإفراط في المضاربة تنتهي دائماً بنفس الطريقة.

في الوقت الحالي، لدى ديف بورتنوي جيش من المتابعين. ومستقبل ديف المالي أصبح آمن تماماً بعد بيع شركته إلى (بين ناشونال) مقابل 450 مليون دولار. لذلك، عندما تسوء الأمور في السوق، سيكون على ما يرام من الناحية المالية.

أما بالنسبة للأعداد الكبيرة من المتابعين له من جيل الألفية الذين لا يتمتعون بالخبرة، وتعرقلهم الثقة الزائدة، فإن العديد منهم سيجد سبل عيشه ووضعه المالي على المحك.

لقد فهمتها.

إذا كنت أحد قراءنا الأصغر سناً، والذين لم يعيشوا من قبل "سوقاً هابطة" فعلية، فلو كنت مكانك، فإنني لن أصدق ما أقوله لك أيضاً.

ومع ذلك، وبعد أن عشت انهيار 1987 التاريخي، وإدارة الأموال في انهيارات 2000 و 2008، وأبحرت في "الانهيار الكبير لعام 2020"، يمكنني أن أخبرك أن جميع المؤشرات موجودة.

سوف يحدث سوق هابط بكل معنى الكلمة. ستسألني: متى؟ وسأجيبك: ليس لدي دليل.

لكنه سيكون بسبب حدث خارجي غير متوقع، يؤدي إلى البيع.

يبدو الأمر دائماً أسهل عند القمم السعرية، أما عند قيعان السوق، فلن يرغب مستثمرو التجزئة في الشراء.

من الناحية التاريخية، لم تعمل البيئة التي نعيش فيها حالياً بشكل جيد لمصلحة المستثمرين. ومع ذلك، فإنا "اللاعقلانية" ستستمر على المدى القصير، ولفترة كافية لإقناعك بأن "هذه المرة مختلفة".

"التاريخ لا يعيد نفسه دائماً، لكن غالباً ما يكون له قافية" - صموئيل كليمنس