عاجل: الذهب يتحول للخسارة بأكثر من 1.3% فاقدًا لـ 150 دولار..وسط انهيار داو جونز

حتى الآن، فلقد خيب سانتا آمال الثيران

تمت ترجمة هذا المقال من اللغة الإنجليزية بتاريخ 06/01/2021

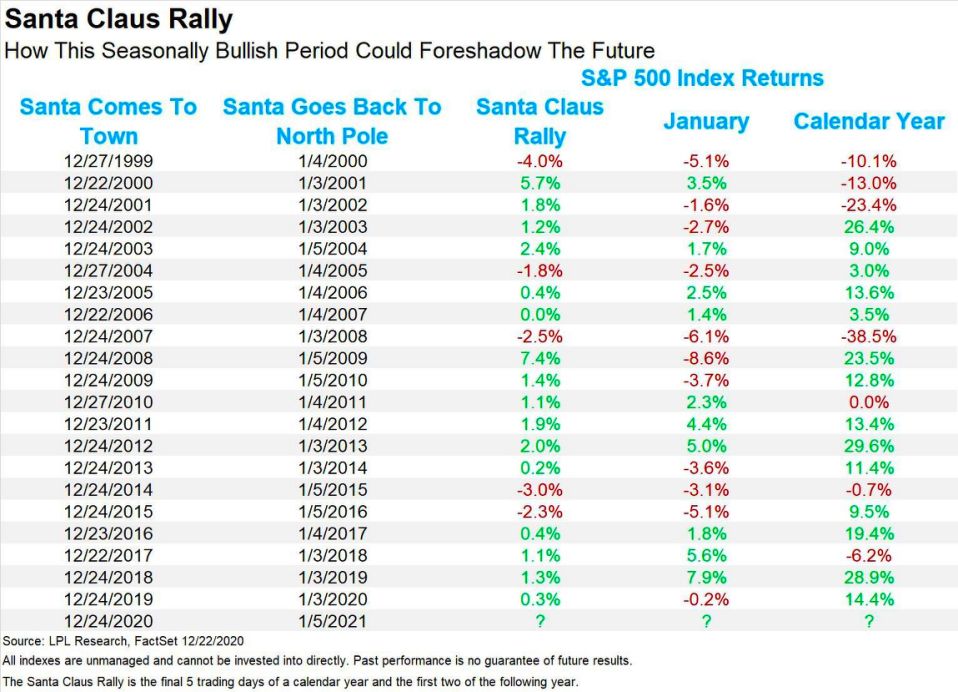

خلال الشهر الماضي، ناقشنا سبب قيامنا بمركزة محافظنا للمشاركة في مسيرة "تزيين النوافذ" الاحتفالية التقليدية في نهاية العام، والتي تعرف أيضاً باسم "ارتفاع سانتا كلوز".

خلال الأسبوع الماضي، وفي مقال بعنوان "كل ما أريده لعيد الميلاد هو سوق صاعد"، كنت قد اقتبست كلام ريان ديتريك الذي قال:

"سواء كان السبب هو التفاؤل بشأن العام الجديد، أو الإنفاق خلال موسم الأعياد، أو أن أغلب المتداولين في إجازة، أو الشركات التي تريد تجهيز دفاترها المحاسبية لحسابات نهاية العام، أو روح الأعياد، فإن خلاصة القول هي أن الثيران يميلون إلى الإيمان بسانتا كلوز".

وبينما أشارت الإحصائيات إلى أن الأسبوع الأخير من شهر ديسمبر كان يجب أن يكون صعودياً، إلا أن ذلك لم يحدث تماماً على هذا النحو. حسناً، لنكن صادقين، لقد كان الأمر محبطاً بعض الشيء. الكثير من التداولات المتقلبة طوال الأسبوع، وطفرة أخيرة في إغلاق اليوم الأخير من العام. هذا ليس مصدر إلهام للثقة كما يجب أن يكون.

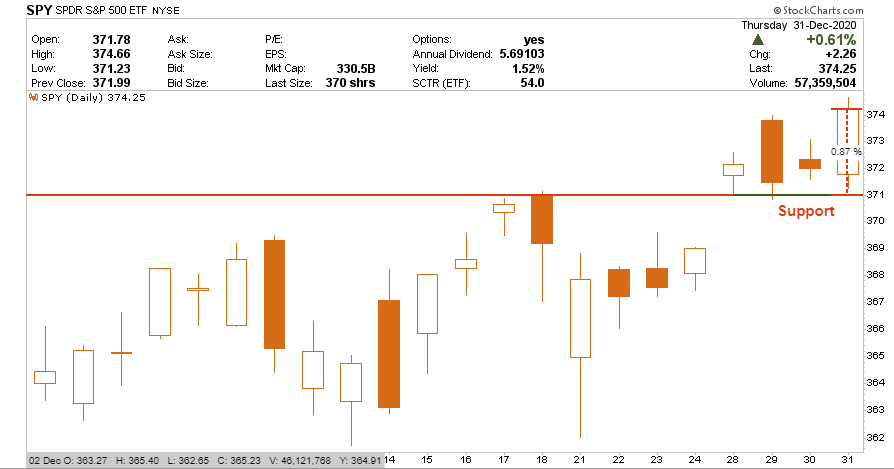

وكما هو موضح في الرسم البياني أدناه، أغلق السوق مرتفعاً بنسبة 0.87٪ فقط فوق أعلى مستوى تاريخي سابق له، والذي كان قد حققه في منتصف الشهر. ومع ذلك، فإن الخبر السار هو أن القمة الأخيرة قد صمدت كدعم. وهذا يضع إمكانية أن يأتي "سانتا" في الأيام الأولى من العام الجديد.

كما أن هناك إعداد صعودي آخر، وهو أن إشارات تدفق الأموال الفنية قصيرة المدى، قد دخلت قليلاً في منطقة ذروة البيع. من هذه المستويات، لن يكون من المستغرب أن يقوم السوق بارتفاع قصير الأجل خلال الأسبوعين الأولين من 2021. لقد كانت هذه نقطة أشرت إليها في وقت سابق من هذا الأسبوع:

تغريدتي

بالتأكيد، يبدو الأمر وكأنه لا يوجد خطر، ولكن ربما هذا هو الخطر!

الجميع على نفس الجانب من القارب

حالياً، فإن كل محلل لديه نفس القصة مع بداية عام 2021:

● استعدوا لازدهار اقتصادي

● أسعار الفائدة سترتفع

● التضخم سيعود

● سوق الأسهم يتجه إلى مناطق 4,100 – 4,500 نقطة

● الشركات الصغيرة هي التي أصبحت "المراكز الجديدة"

أظن أنك فهمت الفكرة. الجميع "متفائل" بشكل لا يصدق بشأن العام الجديد.

وفي حين أن "قائمة الأمنيات" هذه يمكن أن تتحقق بلا شك، إلا أن هنالك الكثير من الأمور التي قد تحدث بشكل خاطئ. والأهم من ذلك، هناك أيضاً حقيقة بديهية تحدث عنها بوب فاريل، وهي أنه:

"عندما يتفق جميع الخبراء على شيء، يحدث شيء آخر"

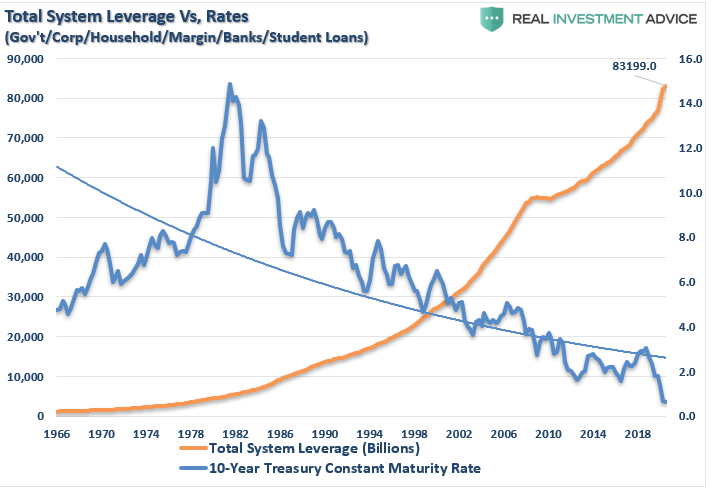

المشكلة الأكبر، بالطبع، هي الديون. إذا ارتفع التضخم بالفعل، فإن أسعار الفائدة سترتفع أيضاً، بسبب الارتفاع في عرض النقد. في مكان ما في منطقة الـ 1 - 2٪ في عائد سندات الـ 10 سنوات التي تصدرها الخزينة الأمريكية، ستسقط "العجلات" التي يضرب بها المثل، عن "عربة" الديون الثقيلة البالغة 86 تريليون دولار.

إجمالي الرافعة المالية للنظام المالي مقارنة بأسعار الفائدة

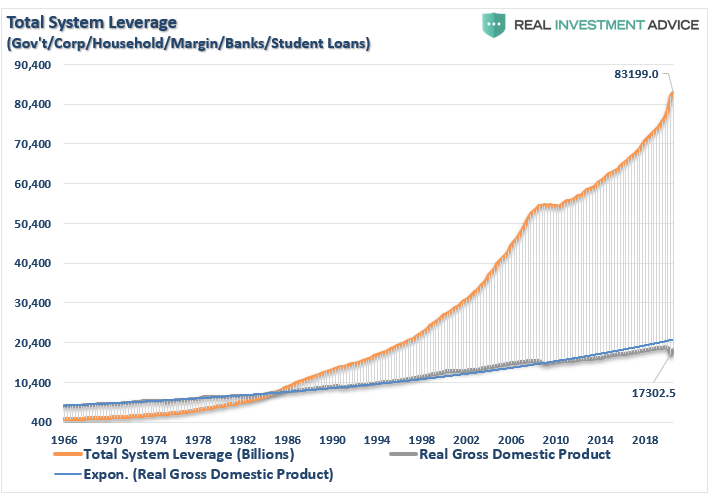

ومع وجود فجوة بين النمو الاقتصادي والديون، والتي وصلت إلى أعلى مستوياتها في تاريخ السجلات، فإن الزيادات الطفيفة في تكاليف خدمة الدين لها تأثير مباشر وسلبي على النمو.

إجمالي الرافعة المالية للنظام المالي

وفي حين أن المحللين قد يحصلون بالفعل على ما يرغبون به في النصف الأول من عام 2021، إلا أنهم قد يندمون عليه بحلول النصف الثاني.

مع وجود كل شخص "في بركة" الرافعة المالية، يمكن أن تكون المفاجأة الكبرى في عام 2021 هي التخلص من الثقة الزائدة.

ماذا يحدث بعد 3 سنوات متتالية من تحقيق الأسهم لمكاسب بنسبة 10٪؟

أثناء العمل على رسالتي الأسبوعية لعملائي لهذا الأسبوع، عثرت بالصدفة على هذا التحليل من (داتاتريك ريسيرش):

"منذ عام 1928 وحتى الآن (93 عام)، كان هنالك 5 مرات فقط حققت فيها الأسواق مكاسب بنسبة 10٪ لمدة 3 سنوات أو أكثر على التوالي:

● الحرب العالمية الثانية (4 سنوات): 1942 (+19٪)، 1943 (+25٪)، 1944 (+19٪) و 1945 (+36٪).

● الحرب الكورية (4 سنوات): 1949 (+18٪)، 1950 (+31٪)، 1951 (+24٪) و 1952 (+18٪).

● بداية حرب فيتنام (3 سنوات): 1963 (+23٪)، 1964 (+16٪)، 1965 (+12٪).

● السوق الصاعد في أواخر التسعينيات (5 سنوات): 1995 (+37٪)، 1996 (+23٪)، 1997 (+33٪)، 1998 (+28٪) و 1999 (21٪).

● فترة ما بعد الأزمة المالية/أزمة الديون اليونانية (3 سنوات): 2012 (+16٪)، 2013 (+32٪) و 2014 (14٪).

هذه هي القائمة الكاملة، عبر ما يقرب من قرن كامل من تداول الأسهم الأمريكية. لم يشهد السوق الصاعد الشهير في الثمانينيات 3 سنوات متتالية ارتفع فيها السوق بنسبة 10٪، أو أكثر. ولم يحدث ذلك في السبعينيات، عندما ارتفع مؤشر إس إن بي 500 بنسبة 78٪ خلال ذلك العقد التضخمي. بل وحتى خلال العودة المفاجئة التي حدثت بعد عام 1932، من قاع الكساد الكبير، فشلت الأسهم الأمريكية في تسجيل 3 سنوات متتالية من عوائد الـ 10٪ في ثلاثينيات القرن الماضي".

هل يمكن لمؤشر (إس إن بي) أن يحقق مكاسب بنسبة 10٪ لعام آخر في 2021؟ كما لاحظنا أعلاه، هذه هي وجهة نظر "الإجماع" حالياً. لذلك، يجب أن تسير أشياء كثيرة "بشكل صحيح" حتى يتحقق ذلك، مع الأخذ في الاعتبار المستوى المرتفع للغاية من التقييمات المسعرة بالفعل في السوق.

ومع ذلك، فإن المخاطر التي يتعرض لها المستثمرون، الذين هم متمركزون بالفعل في مراكز شراء معززة بالرافعة المالية، يمثلها السؤال التالي: ماذا سيحدث إذا حدث خطأ ما؟ ماذا لو لم يتم طرح اللقاح بالسرعة التي يتوقعها الكثيرون؟ أو لم يعد النمو الاقتصادي بقوة؟ ماذا لو لم تنتعش أرباح الشركات بالقوة المتوقعة؟

هناك العديد من أسئلة الـ "ماذا لو؟"

بالنسبة للمستثمرين، في سوق وصل إلى ذروة الشراء، وذروة الرافعة المالية، وتوسع صعوداً، وسط توقعات جارفة بالمزيد من الصعود، لا يتطلب الأمر سوى "ماذا لو" واحدة لتحويل كل شيء إلى "ما هذا بحق الجحيم؟"

تحديث تمركز المحفظة

مع اختتام ارتفاع "سانتا كلوز" خلال هذا الأسبوع، فإننا سنحافظ على تحيزنا لمراكز الشراء مع تحوط أقل في الوقت الحالي.

لم نقم بإجراء أي تغييرات على مزيج محفظتنا خلال الأسبوع الماضي باستثناء إضافة 5٪ لمركزنا على صندوق SPY الاستثماري المتداول إلى مقتنياتنا الحالية. وبمجرد أن ينتهي هذا الأسبوع، سنقوم على الأرجح بتقليص هذا المركز وإعادة التوازن إلى باقي ممتلكاتنا.

ومع إقرار مشروع قانون التحفيز، وبدء توزيع الشيكات، لن نتفاجأ برؤية ارتفاع قصير الأجل في النشاط الاقتصادي. ومع ذلك، ونظراً لأن مبلغ الشيكات هذه المرة أقل بنسبة 50٪ من شيكات الحزمة الأولى من التحفيز (مارس الماضي)، إلى جانب تمديد إعانات البطالة، فإن الارتفاع في النشاط الاقتصادي سيكون قصير الأجل فحسب. والسؤال الحقيقي الذي يطرح نفسه في عام 2021 هو ما إذا كان بإمكان الرئيس بايدن زيادة الإنفاق من الديون للقيام بمزيد من التحفيز. أم أن التحول نحو المسؤولية المالية سيبدأ بالترسخ؟ سيعتمد الكثير على نتيجة انتخابات مجلس الشيوخ المعادة في ولاية جورجيا.

وبغض النظر عن ذلك، تتزايد الأدلة على أن كل من البيانات الاقتصادية وتقارير الأرباح الفصلية للشركات قد تخيب التوقعات التي أصبحت مفرطة في التفاؤل حالياً. وعلاوة على ذلك، فإن المستثمرين واثقون للغاية. من الناحية التاريخية، كان هذا دائماً مزيجاً سيئاً لاستمرار تقدم السوق الصاعد على المدى القصير.

سنستمر في التداول وفقاً لذلك، ولكن الانحرافات الشديدة عن الأساسيات طويلة الأجل، في جميع الأسواق، لن تكون مستدامة.

وهذه مشكلة لا يستطيع حتى الاحتياطي الفيدرالي حلها.

أتمنى لكم جميعاً سنة جديدة سعيدة ومزدهرة.