عاجل: صدور بيانات أمريكية شديدة الأهمية تحرك السوق

المقال مترجم من اللغة الإنجليزية بتاريخ 22-3-2021

الأسبوع المقبل: ارتفاع العوائد وزيادة الضرائب للسيطرة على الأسهم والدولار والنفط

- بنك الاحتياطي الفيدرالي يعد بمواصلة دعم الاقتصاد، لكنه قد يبدأ في التضييق بهدوء

- ارتفاع العوائد يلقي بثقله على الأسهم

- تستمر الأسعار في الارتفاع على ما يبدو

تهدد العوائد المتزايدة ومخاوف الزيادة الضريبية بوضع حد للتعزيز الهائل لرأس المال الذي قدمه التيسير الكمي غير المحدود والتحفيز الضخم.

مع ذلك، حتى مع وصول عوائد سندات الخزانة - بما في ذلك السندات القياسية لأجل 10 سنوات - إلى أعلى مستوياتها السنوية الجديدة يوم الجمعة، لا تزال أسهم التكنولوجيا تنتعش بقوة، على الرغم من التوقعات المتضاربة بشأن الانتعاش الاقتصادي.

بنك الاحتياطي الفيدرالي: انطلاقة واحدة أم بداية اتجاه؟

كان بعض النشاط في سوق الخزانة مدفوعًا بإعلان مجلس الاحتياطي الفيدرالي أنه سينهي إعفاء رأس المال للبنوك الكبرى الذي تم وضعه في ذروة الوباء. ستنتهي مدة اللائحة، المعروفة باسم "نسبة الرافعة المالية التكميلية"، في 31 مارس. باختصار، وفقًا لرويترز:

"قد تحتاج البنوك إلى تقليص مشتريات السندات و/ أو بيع الأصول و/ أو تقليل الإقراض في أسواق التمويل الليلية المدعومة بسندات الخزانة حيث يهدد النمو غير المسبوق في الاحتياطيات بدفع بعض البنوك إلى الاقتراب من حدود نسبة رأس المال."

سمح تأجيل التنفيذ بسبب فيروس كورونا للبنوك باستبعاد سندات الخزانة كأصول حتى لا يُطلب منها الاحتفاظ بالنقد مقابل تلك الأموال. ولكن منذ إعلان الاحتياطي الفيدرالي يوم الجمعة إعادة العمل باللوائح العادية التي تنظر إلى السندات الأمريكية باعتبارها أصول بعد نهاية الشهر، اضطرت البنوك لبيع سندات الخزانة، مما تسبب في ارتفاع العائدات إلى مستويات لم تشهدها منذ 22 يناير.

هناك مفارقة مثيرة للاهتمام هنا ربما لم يلتفت إليها العديد من المستثمرين: وهي أنه في حين أن بنك الاحتياطي الفيدرالي وعد مرارًا وتكرارًا بأنه لن يسحب التسهيلات، فإن السماح بانتهاء مدة هذه اللائحة، فكأنه قام بذلك تمامًا. عندما يُطلب من البنوك زيادة نسبة الرافعة المالية التكميلية، فإنه يقلل من السيولة المتاحة في السوق.

بالطبع، لا يعد هذا تحركًا واضحًا مثل رفع الأسعار بشكل مباشر أو تقليل التيسير الكمي بشكل صارخ من خلال تباطؤ عمليات شراء الأصول. يبدو لنا أن بنك الاحتياطي الفيدرالي قد اختار هذا الطريق لأنه من الصعب اتباعه؛ ربما أيضًا، يعتقد البنك المركزي أنه يمكن أن يفلت من العقاب بهدوء، دون التسبب في "نوبة غضب" عامة.

هذا ما حدث في عام 2013، عندما علمت الأسواق أن بنك الاحتياطي الفيدرالي كان يخفض مشترياته من الأصول - التي ضخت الأموال في الاقتصاد. لذا، باع المستثمرون سندات الخزانة لأنهم توقعوا ارتفاع أسعار الفائدة. وأصبح هذا معروفًا باسم نوبة الغضب الحادة.

السؤال الآن هو ما إذا كان سيحدث هذا لمرة واحدة من جانب الاحتياطي الفيدرالي أم أنه بداية اتجاه حيث يبدأ الاحتياطي الفيدرالي في تشديد سياسته. في الوقت الحالي، سوف نتعامل مع هذا على أنه تجربة اجتماعية من قبل البنك المركزي الأمريكي. إذا شعروا أنهم أفلتوا من هذا، واستوعب السوق هذا النقص في الترتيبات، فقد يحاولون مرة أخرى.

إضافة إلى بعض مخاوف المستثمرين، الآن بعد أن تم تنفيذ الإعفاء المالي لـكوفيد-19، من المرجح أن تتحول إدارة بايدن إلى واحدة أخرى من أولوياتها، الضرائب. وتتعلق المخاوف بتأثير الضرائب الجديدة على التزامات الشركات. وفقًا لتصريحات السكرتيرة الصحفية للبيت الأبيض، وفقًا لما أوردته قناة سي إن بي سي، فإن "خطة بايدن الضريبية ستركز على ضمان أن الشركات والأفراد الأثرياء يدفعون نصيبهم العادل، على حد قولها. ومع ذلك، لم يتم إصدار حزمة رسمية".

ارتفاع المخاطر ولكن كذلك عوائد السندات

في الوقت الحالي، يؤدي ارتفاع العائدات إلى زعزعة الثقة في سوق المخاطرة. أدى الجمع بين التحفيز غير المسبوق - المالي والنقدي - جنبًا إلى جنب مع إطلاق اللقاح المتسارع إلى تمهيد الاقتصاد للانتعاش، مع توقع أن تتفوق الأسهم على السندات.

وبطبيعة الحال، باع المستثمرون سنداتهم لشراء الأسهم. ولكن، جنبًا إلى جنب مع التوقعات بحدوث انتعاش قوي، جاءت المخاوف من التضخم، مما أدى إلى تفاقم عمليات بيع الخزانة. ولا تعد العوائد الحالية المرفقة جذابة بالنسبة لتوقعات ارتفاع الأسعار.

ماذا يمكن أن يعني هذا لبقية السوق؟ مع ارتفاع العائدات، يزداد الطلب على الدولار الأمريكي، الذي يُقوِّم سندات الخزانة. من ناحية أخرى، انخفض الذهب "مرآة" الدولار الأمريكي هذا العام، بعد أن تفوق في الأداء على جميع الأصول الأخرى تقريبًا في عام 2020.

بالنسبة للأسهم، تميل أسهم النمو والقيمة إلى التحرك بناءً على دورة الأعمال. يُنظر إلى مخزونات النمو على أنها تتمتع بإمكانية التسارع لأنه من المتوقع أن تتفوق في الأداء بمرور الوقت، في حين أن مخزونات القيمة هي تلك التي تم تقييمها بأقل من قيمتها، وبالتالي من المتوقع أن توفر عوائد أفضل. على هذا النحو، تتأرجح الدورة عمومًا بين أسهم النمو عندما يكون الاقتصاد في حالة انخفاض وقيمة الأسهم أثناء الانتعاش.

ومع ذلك، فإن ارتفاع العوائد يلقي بثقله على أسهم النمو، مثل أسهم التكنولوجيا، مع تعزيز الشركات التي من المتوقع أن تستفيد من التعافي. إن الخروج من حالة الإغلاق قبل إعادة فتح الاقتصاد يؤكد هذا.

مع ذلك، نظرًا لارتفاع العائدات يوم الجمعة بعد تحرك بنك الاحتياطي الفيدرالي لتشديد احتياطيات البنوك، مما أضر بالقطاع المالي الموجه نحو القيمة، تفوقت التكنولوجيا وقطاع النمو على الأسهم المرتبطة بالانكماش في مؤشر إس آند بي 500. بيعت البيانات المالية بنسبة -1.2٪. وكانوا ثاني أسوأ القطاعات أداءً بعد قطاع العقارات (-1.3٪).

تفوقت خدمات الاتصالات، (+ 0.9٪)، في حين جاء قطاع سلع المستهلك (+ 0.6٪)، الحساسة لدورة الأعمال، في المرتبة الثانية.

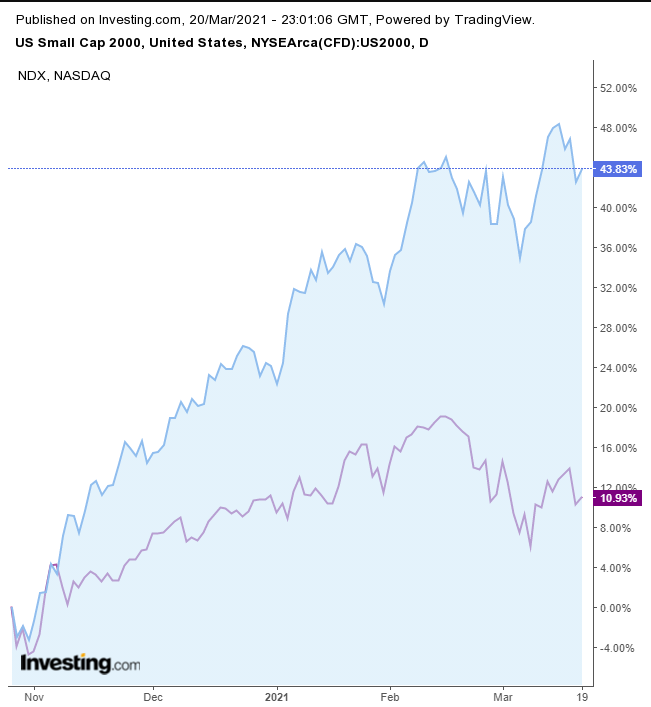

من ناحية أخرى، عند النظر إلى المتوسطات الأمريكية الرئيسية، فإن المؤشر الذي يمثل الأسهم التي تشير لانتعاش اقتصادي، الشركات المحلية المدرجة في راسل 2000، قد حققت مكاسب بنسبة (+ 0.9٪)، متفوقة على "الطفل المدلل" لأسهم النمو، ناسداك 100، التي ارتفعت بنسبة 0.6٪ فقط يوم الجمعة.

كان اليوم الأخير من تداول الأسبوع الماضي متقلبًا بشكل خاص وسط السحر الرباعي عند انتهاء صلاحية الخيارات والعقود الآجلة.

مؤشر ناسداك 100 يتأرجح عند القمة.

صعد معيار التكنولوجيا مرة أخرى فوق خط العنق لأعلى رأس نموذج الرأس والكتفين لكنه وجد مقاومة من كتفه الأيمن. إذا انخفض المؤشر إلى ما دون أدنى مستوى له في 5 مارس، فإن ذلك سيؤكد القمة. ويعتقد مؤشر القوة النسبية أن هذا ما سيحدث.

في الآونة الأخيرة، تفوقت الشركات الصغيرة على التكنولوجيا الكبيرة بنسبة 4: 1 تقريبًا كما يتضح من الرسم البياني أدناه:

تتزايد المخاوف مع تصاعد العائدات من أن المخاوف من التضخم سترسل موجات صادمة تجاه الأصول الخطرة مما يؤدي إلى انخفاضها. يقول راي داليو، مؤسس بريدجووتر أسوشيتس، أكبر صندوق تحوط في العالم، إن التحفيز الهائل سيجبر بنك الاحتياطي الفيدرالي على شراء السندات من أجل تقليص العوائد، وهو ما سيكون اتجاهًا هبوطيًا للدولار.

من ناحية أخرى، يرى مايكل شوماخر كبير استراتيجيي الماكرو في ويلز فارجو أن العوائد ستصل إلى 2٪ هذا العام، وهو ما يتماشى مع قوى العرض والطلب كما هو موضح في الرسم البياني الفني أدناه

مهما كانت النتيجة، ستؤثر العائدات على الأسهم. بالإضافة إلى أن ارتفاع معدل الضريبة على الشركات من 21٪ إلى 25٪ من المرجح أن يحد من أرباح الشركة بنسبة تتراوح بين 4٪ و 5٪. قد يؤدي رفع نسبة 28٪ إلى خفض الأرباح بنسبة 6٪ إلى 7٪، وفقًا لـسيتي.

بناءً على تفسيرنا، كما هو الحال الآن، نرى أيضًا فرصة أفضل لارتفاع الدولار.

قد يكون الدولار قد أكمل راية الهبوط، حيث عاد فوق خط العنق للقاع المزدوج، بعد أن شهد اختراقًا تصاعديًا لوتد هابط منذ أعلى مستوى له في مارس.

والمثير للدهشة أن الذهب ارتفع على الرغم من قوة الدولار وتصاعد العوائد.

مع ذلك، توقف المعدن الأصفر فجأة عند قمة القناة الهابطة منذ أعلى مستوى في 6 يناير، حيث وجد مقاومة لليوم الثالث على التوالي، ضمن قناة هبوط أوسع منذ ذروة مارس.

سيتعين على المضاربين على ارتفاع الذهب مواجهة ضغط قمة هذه القناة. علاوة على ذلك، قد يكون الارتفاع منذ قاع القناة بمثابة راية تصاعدية، والتي تعتبر هبوطية بعد انخفاض 7.8٪ في عشر جلسات فقط قبل الارتفاع المزدحم. سيكمل الاختراق الهبوطي العلم، مما يشير إلى انهيار القناة الهابطة الأوسع.

اكتسب النفط، وهو أحد الأصول الأكثر تفضيلاً خلال صفقات الانكماش. لكنه ما زال يتجه صوب أكبر تباطؤ أسبوعي له منذ أكتوبر/ تشرين الأول بعد عمليات بيع أثارتها مخاوف من التضخم وهدوء السوق المادية.

في الوقت الذي ارتد فيه الذهب غرب تكساس الوسيط، لم تأت الحركة إلا بعد أن هبطت السلعة إلى أدنى مستوياتها السابقة، مما أدى إلى احتمالية وجود قمة نموذج الرأس والكتفين.

الأسبوع المقبل

جميع الأوقات المذكورة هي بتوقيت شرق الولايات المتحدة

الأحد

21:30: الصين - السعر الأولي لقرض بنك الشعب الصيني: يأتي من قبل عند 3.85٪.

الاثنين

10:00: الولايات المتحدة - مبيعات المنازل القائمة: قد تنخفض إلى 6.49 مليون من 6.69 مليون.

الثلاثاء

3:00: المملكة المتحدة - تغيير عدد المطالبين: انخفض إلى -20.0 ألف في يناير.

10:00: الولايات المتحدة - مبيعات المنازل الجديدة: من المتوقع أن تنخفض إلى 876 ألفًا من 923 ألفًا.

الأربعاء

3:00: المملكة المتحدة - مؤشر أسعار المستهلكين: من المتوقع أن يرتفع إلى 0.8٪ من 0.7٪.

4:30: ألمانيا - مؤشر مديري المشتريات التصنيعي: من المتوقع أن يرتفع إلى 61.0 من 60.7

5:30: المملكة المتحدة - مؤشر مديري المشتريات التصنيعي: من المتوقع أن يظل ثابتًا عند 54.0.

5:30: المملكة المتحدة - مؤشر مديري المشتريات الخدمي: من المتوقع أن يرتفع إلى 51.0 من 49.5.

8:30: الولايات المتحدة - طلبيات السلع المعمرة الأساسية: من المرجح أن تنخفض إلى 0.6٪ من 1.3٪.

10:00: الولايات المتحدة - رئيس مجلس الاحتياطي الفيدرالي باول يدلي بشهادته

10:30: مخزونات النفط الخام الأمريكية: ربما ترتفع إلى 2.964 مليون من 2.396 مليون.

الخميس

4:30: سويسرا - قرار سعر الفائدة للبنك المركزي السويسري: من المتوقع أن يظل ثابتًا عند -0.75٪.

5:30: المملكة المتحدة - حاكم بنك إنجلترا المركزي يلقي خطابًا

5:30: منطقة اليورو - رئيسة البنك المركزي الأوروبي لاغارد تلقي خطابًا

8:30: الولايات المتحدة - الناتج المحلي الإجمالي: من المتوقع أن يستقر عند 4.1٪ من 33.4٪ خلال الربع عام.

8:30: الولايات المتحدة - طلبات إعانة البطالة الأولية: التوقعات مخيبة للآمال الأسبوع الماضي عند 770 ألف.

الجمعة

3:00: المملكة المتحدة - مبيعات التجزئة: من المتوقع أن ترتفع إلى 2.2٪ من -8.2٪.

5:00: ألمانيا - مناخ الأعمال وفقًا لمؤسسة IFO: من المتوقع أن يرتفع إلى 93.2 من 92.4.