عاجل: ختام تداولات اليوم...تصريحات ترامب تتسبب في خسائر حادة للذهب والنفط

جاءت بيانات فرص العمل الجديدة مخيبة للتوقعات في ديسمبر. ومع ذلك، ليس هذا كافيًا لموازنة ارتفاع أسعار الفائدة الحقيقية وإنقاذ الذهب.

في يوم الخميس (6 يناير 2022)، كتبت أن "المعدن قد يجد نفسه في مرمى نيران الصقور في الأسابيع المقبلة."

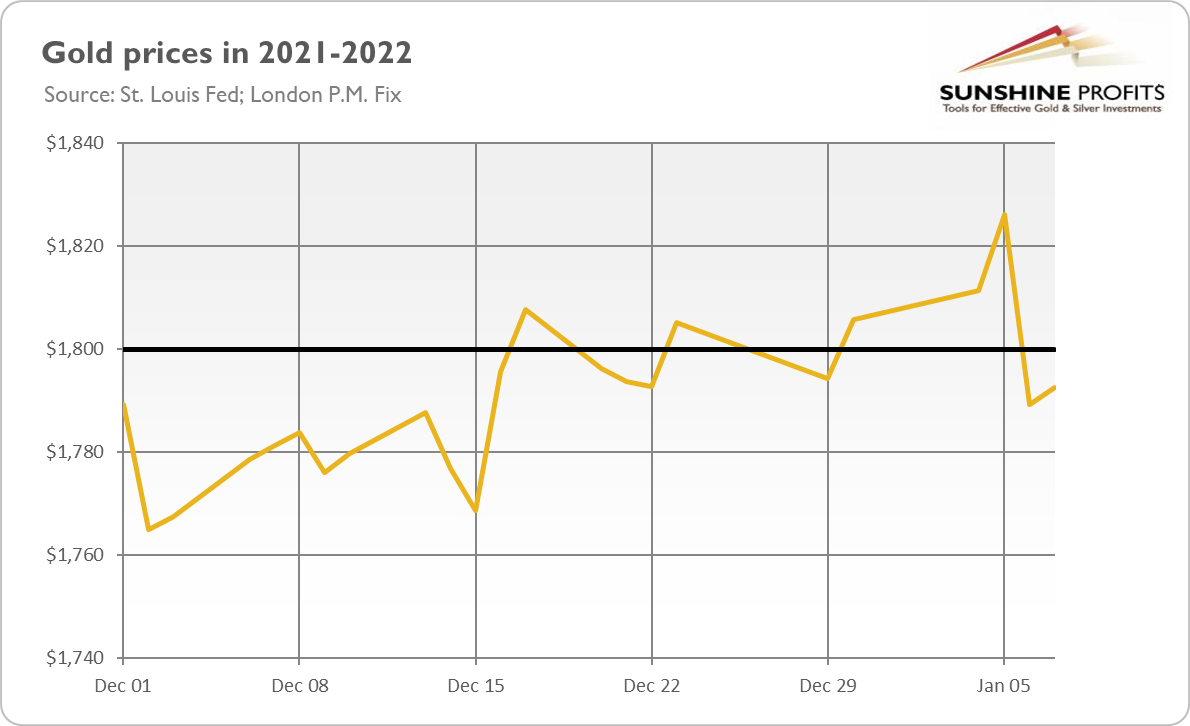

وفي الواقع، انخفض الذهب بشكل حاد في أعقاب نشر محضر اجتماع اللجنة الفيدرالية للسوق المفتوحة (FOMC). وكما يتضح من الرسم البياني أدناه، كانت إشارة بنك الاحتياطي الفيدرالي المتفائلة سببًا في دفع سعر المعدن الأصفر للهبوط من 1,826 دولارًا أمريكيًا إلى 1,789 دولارًا أمريكيًا.

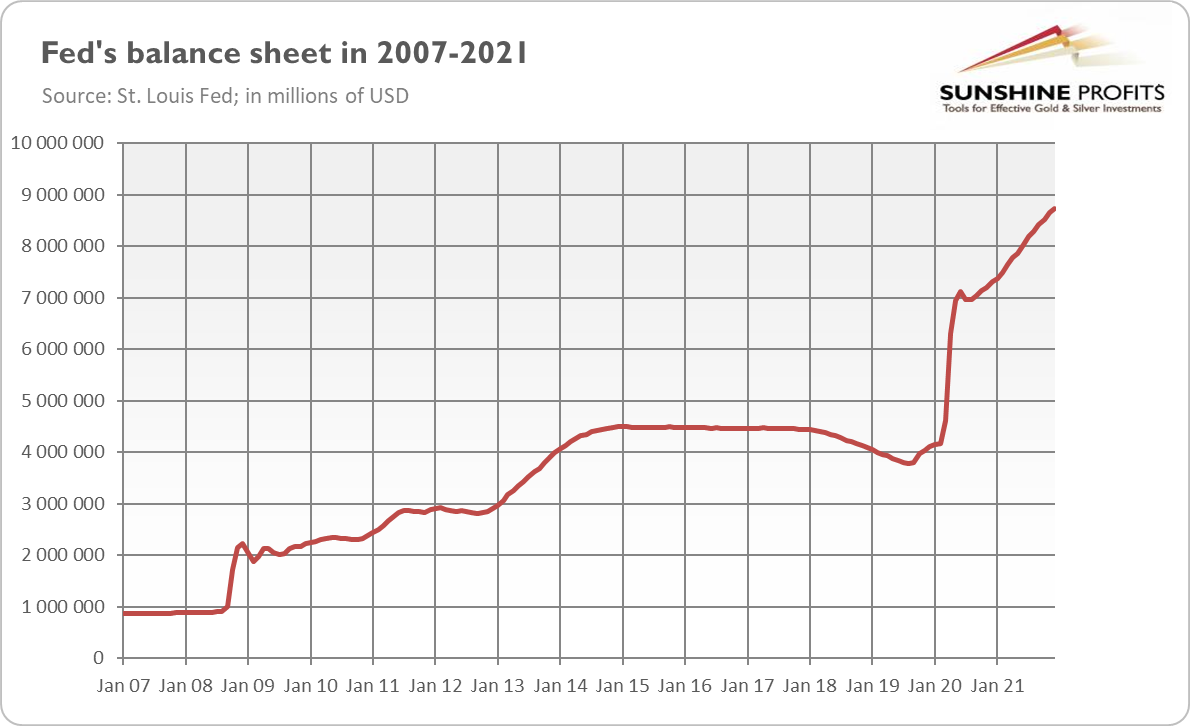

وذلك لأن محضر الاجتماع كشف أن الاحتياطي الفيدرالي سيكون مستعدًا لخفض حيازاته الضخمة من الأصول في وقت لاحق من هذا العام. قبل ذلك كان البنك المركزي الأمريكي يتحدث فقط عن رفع أسعار الفائدة وإنهاء عمليات شراء الأصول الجديدة، أي إنهاء التيسير الكمي. والآن، أصبحت العملية العكسية، أي التشديد الكمي، مطروحة أيضًا على الطاولة.

ما يثير الدهشة هنا ليس مجرد فكرة تقليص أصول الاحتياطي الفيدرالي - فقد ارتفعت للغاية ووصلت إلى 8.7 تريليون دولار (انظر الرسم البياني أعلاه) – ولكن المدهش هو توقيتها. في المرة الأخيرة، بدأ البنك المركزي تطبيع ميزانيته العمومية فقط في عام 2018، أي بعد تسع سنوات من نهاية الركود العظيم وأربع سنوات بعد الانتهاء من عملية التقليص التدريجي. هذه المرة، قد تبدأ عملية التشديد الكمي في غضون بضعة أشهر بعد انتهاء عملية التقليص التدريجي وبعد أول ارتفاع في سعر الفائدة. يبدو أن عام 2022 سيكون عامًا ساخنًا بالنسبة للسياسة النقدية الأمريكية - وسوق الذهب.

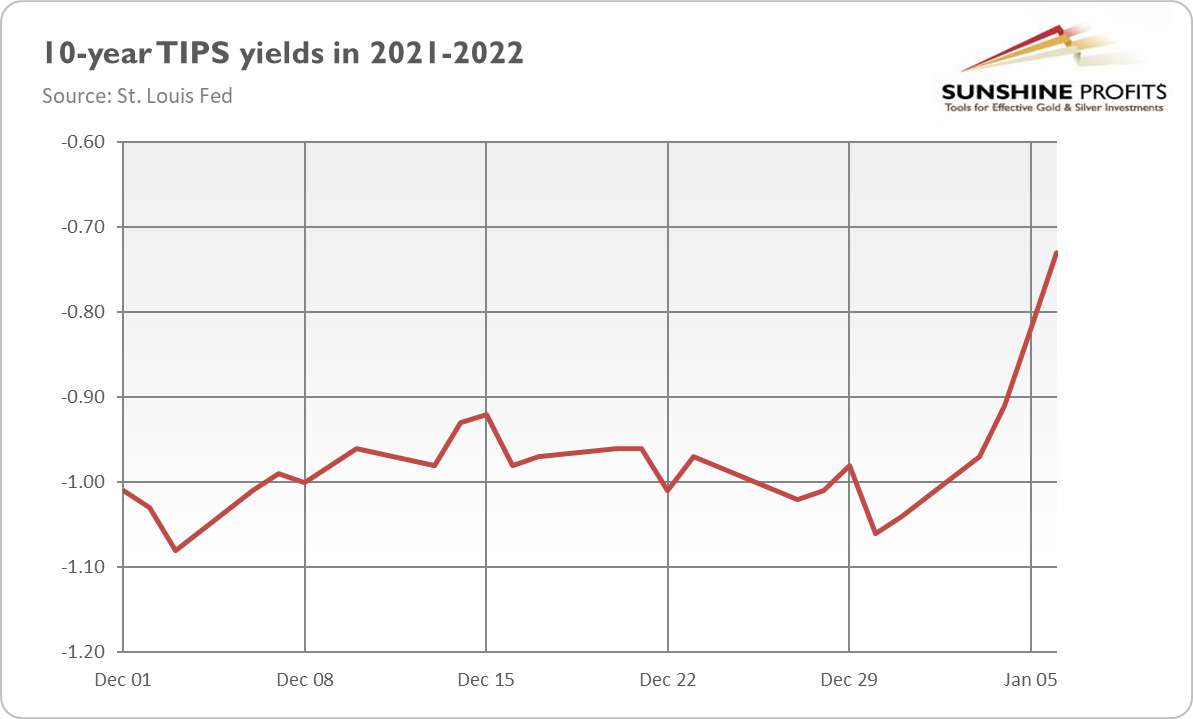

ونتيجة لذلك، كانت الأسواق تتفاعل سعريًا بشكل متزايد مع قرارات بنك الاحتياطي الفيدرالي الأكثر حسماً، مما عزز عوائد السندات. كما يوضح الرسم البياني أدناه، قفزت أسعار الفائدة الحقيقية طويلة الأجل (سندات الخزانة الأمريكية لأجل 10 سنوات " TIPS") من -1.06٪ في نهاية عام 2021 إلى -0.73 في نهاية الأسبوع الماضي. ويعتبر التحرك الصعودي في أسعار الفائدة أمرًا سلبيًا بالنسبة لأسعار الذهب.

التداعيات بالنسبة للذهب

لحسن حظ المعدن الأصفر، جاءت بيانات الوظائف غير الزراعية في ديسمبر مخيبة للآمال. يشير أحدث تقرير للتوظيف إلى أن نقص العمالة وتفشي الاصابة بمتغير أميكرون من فيروس كورونا يعيق خلق الوظائف جديدة ويعيق تعافي الاقتصاد الكلي. في الشهر الماضي، نما سوق العمل في الولايات المتحدة، وتمت إضافة 199,000 وظيفة فقط (انظر الرسم البياني أدناه)، وهو ما يقل كثيرًا عن إجماع التقديرات التي كانت عند 400,000. أدت هذه المفاجأة السلبية إلى ارتفاع طفيف في أسعار الذهب يوم الجمعة (7 يناير 2021).

مع ذلك، يجب ألا يعتمد ثيران الذهب على النمو الضعيف للوظائف الجديدة لإحداث ارتفاع مستدام في المعادن الثمينة. هذا لأن الاقتصاد الأمريكي أصبح قريبًا من تحقيق التوظيف الكامل. وكما يظهر على الرسم البياني أدناه، فقد انخفض معدل البطالة من 4.2٪ في نوفمبر إلى 3.9٪ .

يؤكد الانخفاض أن سوق العمل الأمريكي محكمًا للغاية، لذا فإن بيانات فرص العمل الضعيفة لن تثني بنك الاحتياطي الفيدرالي عن رفع سعر الفائدة على الأموال الفيدرالية. وللتذكير، توقع أعضاء اللجنة الفيدرالية للسوق المفتوحة في ديسمبر أن يبلغ معدل البطالة 4.3٪ في نهاية عام 2021. والمهم هنا هو أن مكاسب الوظائف المخيبة للآمال تعكس نقص العمالة وليس ضعف الطلب. بالإضافة إلى ذلك، لا يزال نمو الأجور سريعًا للغاية، على الرغم من انخفاض المعدل السنوي لنمو الأجور من 5.1٪ في نوفمبر إلى 4.7٪ في ديسمبر.

الخلاصة هي أنه على الرغم من فرص العمل الجديدة المخيبة للآمال، فإن الاقتصاد الأمريكي يتحرك بسرعة نحو التوظيف الكامل. فقد بلغ معدل البطالة 3.9٪، وهو قريب من أدنى مستوى له قبل انتشار الوباء والبالغ 3.7٪. ومن ثم، فإن أحدث تقرير عن حالة التوظيف قد يعزز فقط الحجج المؤيدة لبدء دورة تشديد السياسة النقدية من جانب بنك الاحتياطي الفيدرالي. وتعد هذه الأخبار سيئة بشكل أساسي للذهب، حيث أن التوقعات القوية برفع أسعار الفائدة قد تعزز أسعار الفائدة الحقيقية بشكل أكبر وتضع المعدن الأصفر تحت ضغط هبوطي.

يعتقد بعض المحللين أن المشاعر المتفائلة قد تكون في ذروتها. لست متأكدا من ذلك. أعتقد أن صقور السياسة النقدية لم يقولوا كلمتهم الأخيرة بعد، كما أن تطبيع أسعار الفائدة مازال يلوح في الأفق. على أي حال، سيظهر باول في مجلس الشيوخ اليوم، لذلك نتوقع أن نحصل على المزيد من القرائن حول آفاق السياسة النقدية والذهب هذا العام