عاجل: تغيرات حادة بتوقعات الفائدة الأمريكية تهبط بأسعار الذهب

تمت كتابة هذه المقالة حصريًا لموقع Investing.com

-

سوق السندات تتحرك بالفعل

-

سببان لميل أسعار الفائدة المرتفعة إلى التأثير على أسعار السلع الأساسية

-

3 أسباب تجعل الوضع الحالي مختلفا

-

احتمالات حدوث عمليات بيع سريع

-

تراجع الشراء: انظر إلى صندوق دي بي سي للتداول في البورصة

في أوائل عام 2020، عندما اجتاح الوباء العالمي الأسواق عبر جميع فئات الأصول، خلقت عمليات الإغلاق ظروفًا دفعت أسعار السلع إلى أدنى مستوياتها في عدة سنوات. وانخفضت أسعار الطاقة والمعادن والمواد الخام الزراعية والصناعية، لكن عمليات البيع لم تدم طويلاً.

وقد دفعت البنوك المركزية أسعار الفائدة إلى مستويات منخفضة بشكل مصطنع باستخدام جميع الأدوات الموجودة في أدوات السياسة النقدية الخاصة بها لتحقيق الاستقرار في النظام المالي العالمي. كما وزعت الحكومات حوافز للعمال والشركات المشردين وأنفقت ثروات لتطوير اللقاحات والعلاجات. وكان ثمن الوباء غير مسبوق، حيث قام بزرع بذور تضخمية بدأت في الظهور خلال النصف الثاني من عام 2020.

أما في عام 2021، فقد كان التضخم في حالة ازدهار، ولكن إلقاء اللوم على الحالة الاقتصادية على عوامل "انتقالية" آخر العلاج القاسي الضروري لوقف دوامة التضخم. وقد شهد الاحتياطي الفيدرالي ظهورًا مفاجئًا، في نوفمبر وديسمبر2021، حيث أدرك أن التضخم كان هيكليًا، وتحول إلى نهج أكثر تشددًا في السياسة النقدية. ومع ذلك، لم ينه البنك المركزي التيسير الكمي حتى أوائل مارس 2022، في نفس الوقت الذي رفع فيه من معدل 0٪ على الأموال الفيدرالية حيث ارتفع مؤشر أسعار المستهلكين إلى 8.5٪، وهو أعلى مستوى له منذ أكثر من أربعة عقود، وارتفع مؤشر أسعار المنتجين بنسبة 11.2٪.

في حين كان التضخم تصاعديًا لأسعار السلع، مما دفعها من أدنى مستوياتها في عام 2020 إلى أعلى مستوياتها في عدة سنوات - وفي بعض الحالات، أعلى مستوياتها على الإطلاق في عام 2021 وأوائل عام 2022. ومع استعداد بنك الاحتياطي الفيدرالي لاتخاذ بعض الأدوية الصعبة، فإن السلع تجلس كثيرًا أقرب إلى الارتفاعات من أدنى المستويات. كما أن التضخم وارتفاع أسعار الفائدة ليستا القضيتين الوحيدتين اللتين واجهتهما فئة أصول السلع في أوائل مايو 2022. حيث أدت الحرب الكبرى الأولى في أوروبا منذ الحرب العالمية الثانية إلى حدوث تشوهات كبيرة في المعادلات الأساسية للعديد من أسواق المواد الخام.

سوق السندات تتحرك بالفعل

سيكافح الاحتياطي الفيدرالي لمواكبة سوق العقود الآجلة للسندات. وقد رفعت اللجنة الفيدرالية للسوق المفتوحة سعر الفائدة على الأموال الفيدرالية قصيرة الأجل بمقدار 50 نقطة أساس، في 4 مايو، ومن المتوقع أن يتبع ذلك المزيد من الارتفاعات خلال الأشهر المقبلة. كما سيؤثر برنامج تخفيض الميزانية العمومية على المعدلات بشكل أكبر على طول منحنى العائد، مما يدفعها إلى الأعلى، لكن السوق سيحدد المعدلات المتوسطة والطويلة الأجل بناءً على العرض والطلب على السندات.

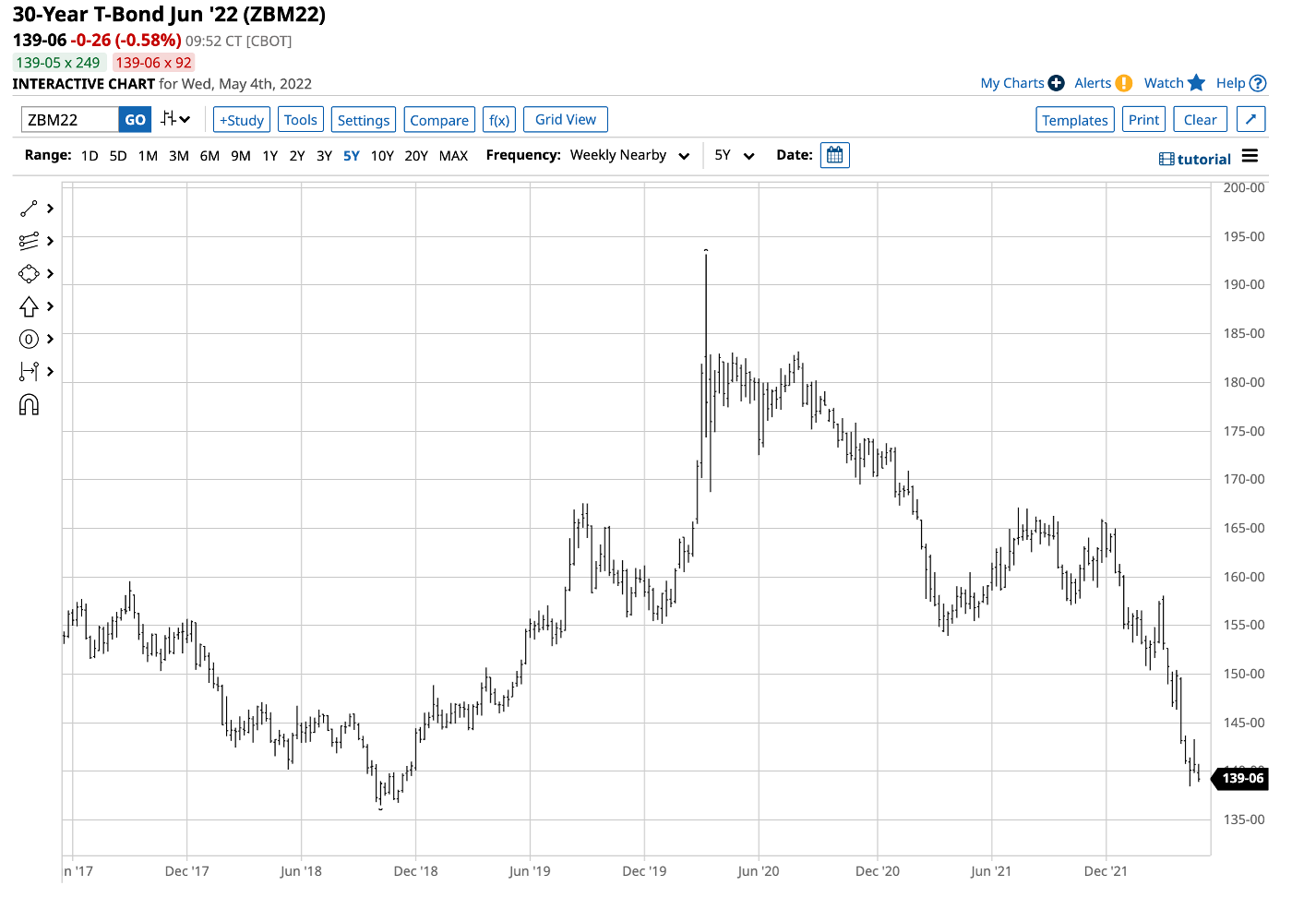

وفي الوقت نفسه، كان سوق السندات في اتجاه هبوطي منذ منتصف عام 2021.

المصدر: Barchart

يسلط الرسم البياني الضوء على الانخفاض في العقود الآجلة لسندات الخزانة الأمريكية لمدة 30 عامًا والتي وصلت إلى أدنى مستوى لها في 138-14 في 20 أبريل. ويقف المستوى الأول للدعم الفني عند أدنى مستوى له في أكتوبر 2018136-16.

وقد تم تعزيز سعر الفائدة على الأموال الفيدرالية إلى 0.75٪ إلى 1.00٪ في 4 مايو، وسوف يتطلب الأمر المزيد من زيادات الأسعار لمواكبة سوق العقود الآجلة للسندات. وعلاوة على ذلك، مع مؤشر أسعار المستهلكين ومؤشر أسعار المنتجين لشهر مارس عند أعلى مستوياتها منذ أوائل الثمانينيات، يظل البنك المركزي بعيدًا عن منحنى التضخم، مع أسعار الفائدة الحقيقية في المنطقة السلبية.

سببان لميل أسعار الفائدة المرتفعة إلى التأثير على أسعار السلع الأساسية

تميل أسعار الفائدة المرتفعة في الولايات المتحدة إلى أن تكون هبوطية بالنسبة لأسعار السلع لأنها تزيد من تكلفة نقل المخزون. وفي بيئة أسعار الفائدة المتزايدة، يميل مستهلكو المواد الخام إلى شراء المتطلبات على أساس تنافسي، ويمررون أسعارًا أعلى إلى مستهلكي التجزئة.

كما يؤدي ارتفاع أسعار الفائدة إلى زيادة قيمة الدولار الأمريكي مقارنة بعملات الاحتياطي العالمية الأخرى.

المصدر: Barchart

يُظهر الرسم البياني لمؤشر الدولار الأمريكي تحرك العملة إلى 103.95 الأسبوع الماضي، بفارق 0.01 فقط عن أعلى مستوى له في مارس 2020، وهو أعلى مستوى للدولار في عقدين من الزمن، منذ 2002.

ويُعد الدولار الأمريكي العملة الاحتياطية في العالم وآلية التسعير لمعظم السلع. ويميل ارتفاع الدولار إلى التأثير على أسعار السلع مع ارتفاع أسعار العملات الأخرى. كما أن علاج الأسعار المرتفعة هو الأسعار المرتفعة حيث يسعى المستهلكون إلى بدائل أو يحدون من عمليات الشراء، مما يؤثر على الطلب الإجمالي.

وقد شهدنا انخفاض أسعار السلع الأساسية من أعلى مستوياتها في عدة سنوات أو على الإطلاق خلال الأسابيع الماضية. كما انخفض النفط الخام من أكثر من 130 دولارًا للبرميل، وانخفض الذهب من 2.072 دولارًا إلى مستوى 1860 دولارًا. كذلك، انخفض النحاس مما يزيد قليلاً عن 5 دولارات للرطل إلى مستوى 4.20 دولار. وتم تصحيح معظم السلع على خلفية ارتفاع الأسعار والدولار الأمريكي القوي.

3 أسباب لكون هذا الوضع مختلفًا

عادة ما تكون أسعار الفائدة المتزايدة وارتفاع الدولار الأمريكي هبوطية بالنسبة لفئة أصول السلع. ومع ذلك، فإن 2022 ليس سوى وقت عادي في التاريخ. وهناك ثلاثة عوامل قد تجعل أسعار الفائدة والعملات تتراجع خلال الأسابيع والأشهر القادمة:

-

الحرب في أوكرانيا والعقوبات المفروضة على روسيا والانتقام تتسبب في تشوهات العرض التي تؤثر على الأسعار في فئة أصول السلع.

-

التحالف "اللامحدود" بين الصين وروسيا يخلق تشعبًا أيديولوجيًا بين القوى النووية العالمية، مع الولايات المتحدة وأوروبا على الجانب الآخر. ومع وجود الولايات المتحدة والصين على طرفي نقيض للانقسام الأيديولوجي، تخلق التوترات بين الاقتصادين الرائدين في العالم صراعًا ماليًا.

-

اختناقات سلسلة التوريد المستوحاة من الوباء والتحديات اللوجستية المستوحاة من الحرب تتداخل مع نقل السلع من المنتجين إلى المستهلكين، مما يؤدي إلى نقص في بعض المناطق وفائض في مناطق أخرى.

وفي الوقت نفسه، أدت الحرب والتحول الدراماتيكي في المشهد الجيوسياسي إلى تحريض عوامل أخرى تغذي الضغوط التضخمية العالمية. كما أعلنت روسيا مؤخرًا أن جرامًا واحدًا من الذهب عاد 5000 روبل مقابل معيار الذهب. وإذا اتبعت الصين ذلك، فسيكون لذلك عواقب وخيمة على النظام المالي العالمي. كذلك، تناقش المملكة العربية السعودية ونيجيريا بيع النفط الخام للصين مقابل الدفع باليوان الصيني، وتطالب روسيا مستهلكي الطاقة الأوروبيين بدفع ثمن الوقود الأحفوري بالروبل. وتهدد التغييرات مكانة الدولار الأمريكي كعملة احتياطية في العالم، مما يؤثر على قيمة الدولار. ويقيس مؤشر الدولار قيمة الدولار مقابل اليورو والين الياباني والجنيه الإسترليني والدولار الكندي والكرونا السويدية والفرنك السويسري. ومع ذلك، فهو لا يقيس القوة الشرائية للدولار، والتي انخفضت جنبًا إلى جنب مع جميع العملات الورقية الأخرى.

احتمالات التأني في عمليات البيع

بينما رفع بنك الاحتياطي الفيدرالي أسعار الفائدة بمقدار 50 نقطة أساس، فإن بيانات الناتج المحلي الإجمالي السلبية، والتي شهدت انخفاض المؤشر بنسبة 1.4٪، تهدد الركود التضخمي وارتفاع الأسعار وتراجع النشاط الاقتصادي. ويضع التضخم المصحوب بالركود البنك المركزي في موقف صعب حيث من المحتمل أن تزيد المعدلات المرتفعة من خنق النمو الاقتصادي. في حين أننا قد نشهد عمليات بيع سريعة بعد اجتماع بنك الاحتياطي الفيدرالي، فإن الحرب في أوكرانيا التي تسببت في تشوهات الأسعار، والوضع المتراجع للدولار الأمريكي، والاتجاهات التصاعدية الشاملة في أسعار المواد الخام يمكن أن تخلق الكثير من التقلبات حيث يستوعب السوق أول تحرك متشدد كبير للجنة الفيدرالية للسوق المفتوحة في سنوات.

ويقع الاحتياطي الفيدرالي بين أعلى معدل تضخم في أكثر من أربعة عقود واقتصاد متباطئ. وسينظر البنك المركزي إلى عام 2021 باعتباره فرصة ضائعة لمعالجة التضخم لأنه كان نائمًا على عجلة القيادة. وقد كان الوضع أكثر تعقيدًا بكثير في مايو 2022، حيث أن الحرب في أوكرانيا والتشعب الأيديولوجي أهم بكثير بالنسبة للاقتصاد العالمي من أسعار الفائدة الأمريكية.

تراجع عمليات الشراء: انظر إلى صندوق دي بي سي للتداول في البورصة

أعتقد أن أي عمليات بيع أخرى كبيرة في أسعار السلع ستكون فرصة شراء. وإذا كانت الأزمة المالية لعام 2008 نموذجًا للوباء العالمي لعام 2020، فإن أسعار السلع الأساسية استمرت في الارتفاع حتى عام 2011، بعد ثلاث سنوات. وقد نكون فقط في منتصف فترة ارتفاع السلع بعد الوباء، والتي نتجت عن سيولة البنك المركزي، والتحفيز الحكومي، ورد الفعل المتأخر من قبل الاحتياطي الفيدرالي لتشديد الائتمان عندما أتيحت له الفرصة.

علاوة على ذلك، كانت مستويات السيولة والتحفيز في عامي 2020 و2021 أعلى بكثير مما كانت عليه في عامي 2008 و2009، ولم يكن العالم مضطرًا للتعامل مع أول حرب كبرى في أوروبا منذ الحرب العالمية الثانية والتي تسببت في تغيرات كبيرة في العرض والطلب. أساسيات جميع السلع. وقد أدى التحول في سياسة الطاقة الأمريكية في أوائل عام 2021 إلى تعقيد الأمور فقط لأنه أعاد قوة تسعير الوقود الأحفوري إلى أوبك وروسيا، مما عزز علاقتهما على حساب العلاقات الأمريكية والأوروبية مع كبار منتجي النفط والغاز في العالم.

وأستمر في تفضيل فئة أصول السلع. كما أعتقد أن التصحيح الحالي وإمكانية انخفاض الأسعار على خلفية ارتفاع أسعار الفائدة في الولايات المتحدة والدولار سيخلقان فرصة شراء مقنعة.

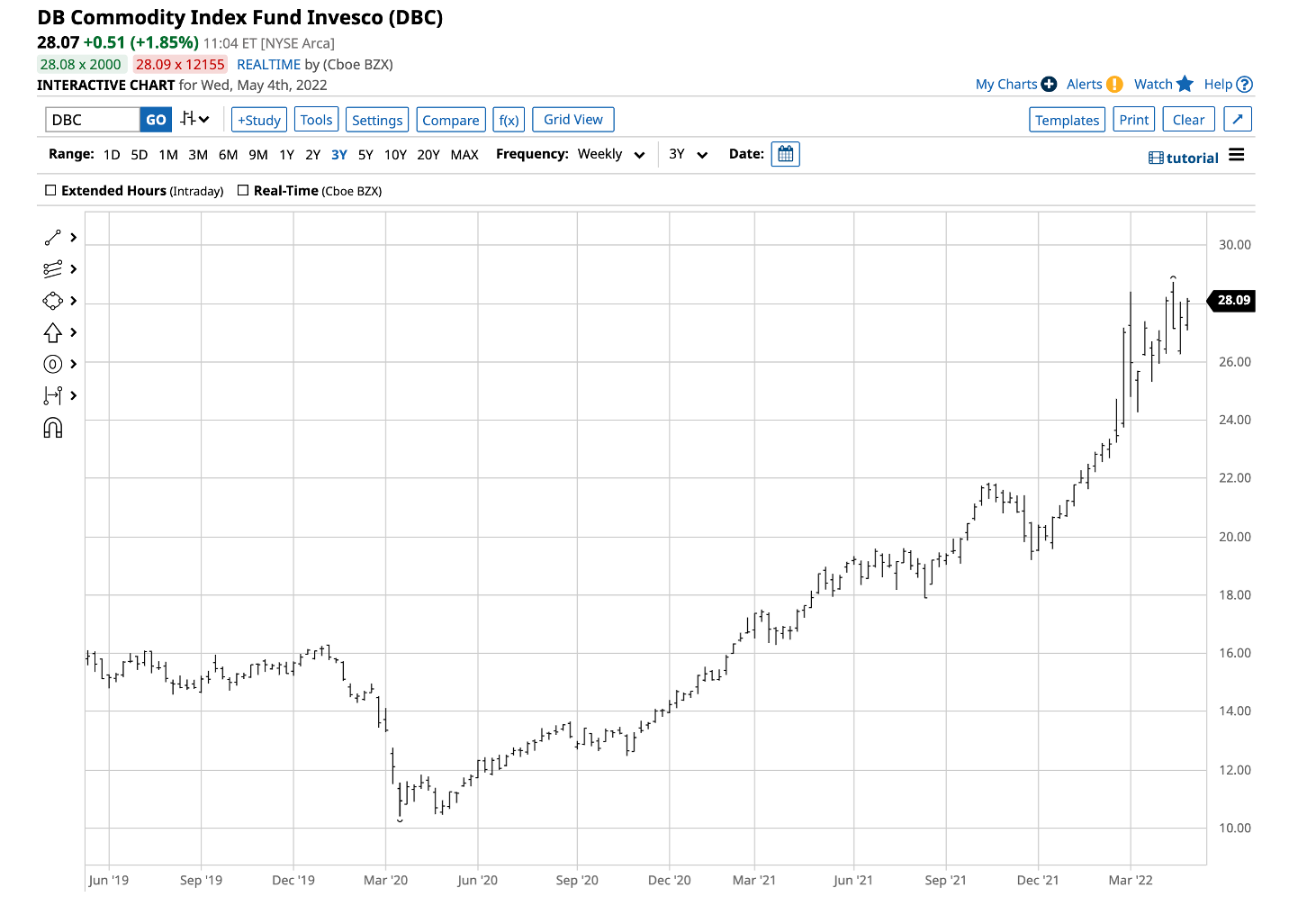

ويُعد صندوق انفسكو دي بي لتتبع مؤشرات السلع الأساسية (بورصة نيويورك: DBC) صندوق تداول في البورصة براق ومتنوع قائم على السلع الأساسية مع ترجيح للطاقة. وقد كان لدى DBC أكثر من 4.439 مليار دولار في الأصول الخاضعة للإدارة عند مستوى يزيد قليلاً عن 28 دولارًا للسهم الواحد. ويتداول صندوق التداول في البورصة في المتوسط بأكثر من 4.59 مليون سهم كل يوم ويتقاضى 0.87٪ رسوم إدارية.

المصدر: Barchart

يُظهر الرسم البياني ارتفاع DBC من 10.41 دولارًا أمريكيًا للسهم في مارس 2020 إلى أحدث ارتفاع عند 28.75 دولارًا أمريكيًا في 18 أبريل. كما وصل DBC في عام 2008، إلى ذروة غير مسبوقة بلغت 46.63 دولارًا للسهم الواحد. وأتوقع أن يواصل DBC مساره إلى أدنى المستويات المرتفعة والقمم المرتفعة خلال الأشهر المقبلة. كذلك، قد يكون أي تصحيح جوهري فرصة شراء ذهبية للمنتج الذي يتحرك صعودًا وهبوطًا مع أسعار السلع.

كذلك، قد يرغب بنك الاحتياطي الفيدرالي في معالجة التضخم، لكن الأحداث الجيوسياسية تحتل مركز الصدارة. كما أنه ليس لدى البنك المركزي الأمريكي أدوات للتعامل مع التشعب الأيديولوجي الذي من شأنه أن يغذي الضغوط التضخمية.

هل أنت مهتم بإيجاد فكرتك العظيمة التالية؟ يمنحك برنامج InvestingPro + فرصة لفحص أكثر من 135 ألف سهم للعثور على الأسهم الأسرع نموًا أو الأقل من حيث القيمة في العالم، باستخدام البيانات والأدوات والرؤى الاحترافية. لمعرفة المزيد."