الذهب: مقاومة حديدية ونطاق متماسك.. تعرف على سيناريوهات التداول الآن (تحديثات حية)

مع تعرض السلع للضرر في 15 أغسطس، كان أداء أسهم الذهب والفضة والتعدين دون المستوى المادي لمؤشر إس أند بي 500. علاوة على ذلك، مع اهتمام أسواق السندات والسلع بتهديدات مسؤولي بنك الاحتياطي الفيدرالي المتشددة، فإن سوق الأسهم العامة هو العضو الفعال فيما يتعلق بمحور التسعير المتشدد.

ومع ذلك، نظرًا لأن الأمل غالبًا ما يؤدي إلى خيبة الأمل عندما يتم بناؤه على أساس غير قوي، فإن المضاربين على الارتفاع لا يدركون أن معركة التضخم التي يخوضها بنك الاحتياطي الفيدرالي ستكون واحدة من أصعب المنافسات الأساسية منذ عقود. لذلك، بينما يعتقد المستثمرون أن العمل الجاد يتم بمجرد تباطؤ مؤشر أسعار المستهلك (CPI)، فإن الحقيقة هي أن الأوقات الصعبة قد بدأت للتو.

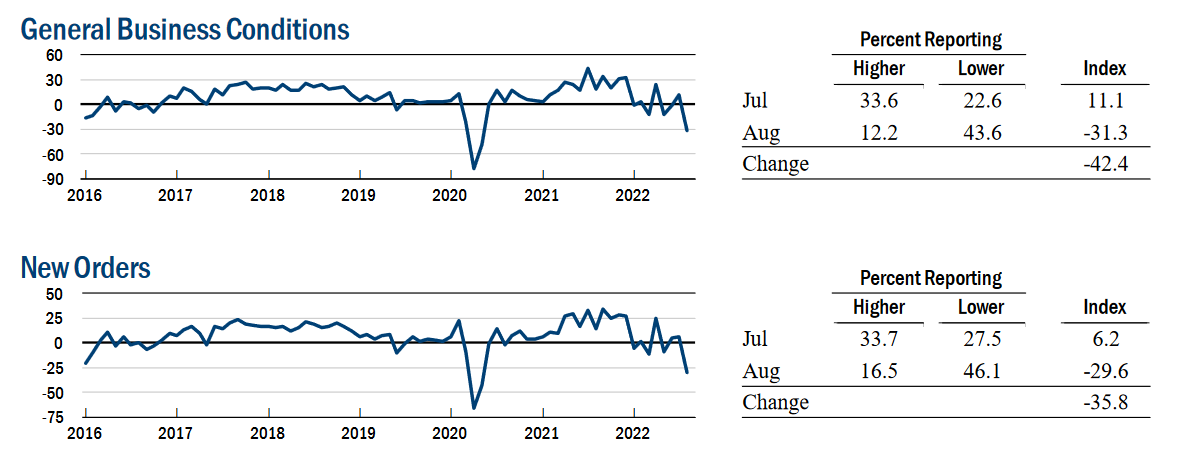

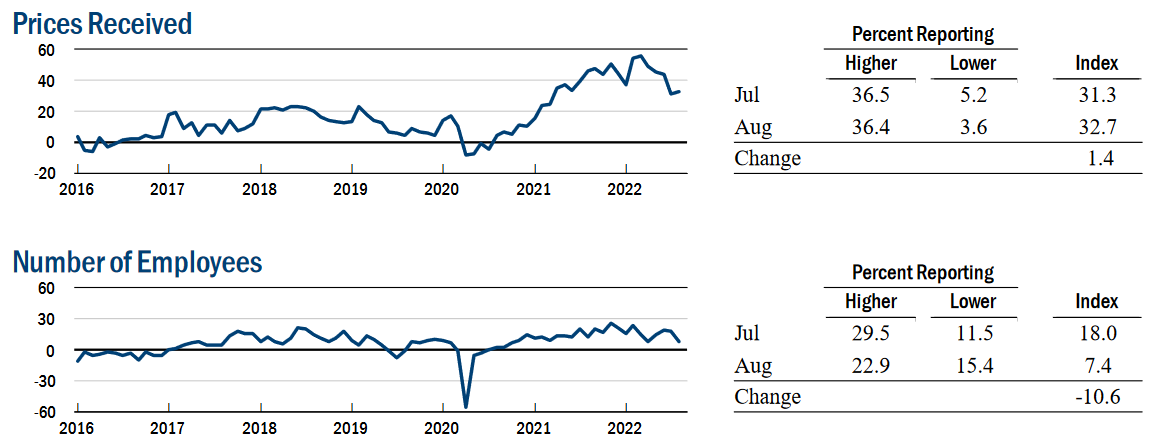

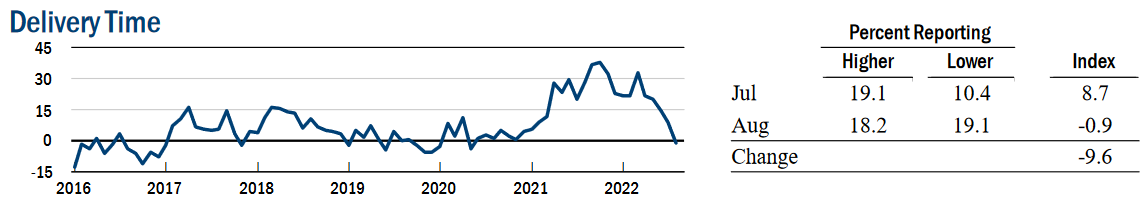

وعلى سبيل المثال، أصدر بنك الاحتياطي الفيدرالي في نيويورك استطلاع التصنيع الخاص بولاية إمباير ستيت في 15 أغسطس.

ووفقًا للشركات التي استجابت لاستطلاع إمباير ستيت التصنيعي في أغسطس 2022 فقد"انخفض النشاط التجاري بشكل حاد في ولاية نيويورك". وانخفض مؤشر ظروف الأعمال العامة الرئيسي 42 نقطة إلى -31.3. كما انخفضت الطلبات والشحنات الجديدة، ورفضت الطلبات التي لم يتم الوفاء بها. بينما استقرت أوقات التسليم لأول مرة منذ ما يقرب من عامين، وارتفعت المخزونات".

ومع ذلك، في الوقت الذي انخفض فيه الإنتاج، كانت هناك "زيادة طفيفة في التوظيف" وارتفع مؤشر الأسعار الذي يقابله.

وبالتالي، في حين أن الانخفاض الحاد في الإنتاج كان يجب أن يتوج بانخفاض الأسعار، فإن البيانات تسلط الضوء على مدى ثبات التضخم. وعلاوة على ذلك، إذا لم تنخفض الأسعار عندما ينهار الإنتاج في ولاية نيويورك، فكيف يمكن للمستثمرين توقع انخفاضها في حين أن شركات مؤشر إس أند بي 500 لا يزال لديها طلب مرن؟

وكما كشف التقرير:

"انخفض مؤشر أوقات التسليم إلى ما يقرب من الصفر، مما يشير إلى أن أوقات التسليم ظلت ثابتة، في أول شهر لم تطول منذ ما يقرب من عامين."

للتوضيح، ألقى الاحتياطي الفيدرالي وغيره باللوم على اضطرابات سلسلة التوريد في نوبة التضخم الأخيرة. باختصار: أدت قيود كوفيد-19إلى اختناق نشاط الشحن، ولم يكن لدى الموردين المخزون لتلبية الطلب. لذلك، ارتفعت الطلبات المتراكمة، وازدادت الأسعار حيث عارضت الشركات المصنعة بعضها البعض للحصول على المدخلات النادرة.

ومع ذلك، في حين أن مؤشر أوقات التسليم لبنك الاحتياطي الفيدرالي في نيويورك عاد بالقرب من مستويات ما قبل كوفيد-19، فإن مؤشر أسعاره لم يمر بذلك. ونتيجة لذلك، فإن تطبيع سلاسل التوريد لم يفعل شيئًا يذكر للحد من التضخم، ويقلل المستثمرون ماديًا من التحديات التي تنتظرهم.

سبعينيات القرن الماضي تتكرر

في حين تباعد صندوق جي دي اكس جيه للتداول في البورصة عن مؤشر إس أند بي 500 في 15 أغسطس، فإن الانخفاض الحاد في المؤشر من شأنه أن يسبب مشاكل هائلة للصندوق. لذلك، فإن سوق الأوراق المالية العامة هو عنصر مهم في أطروحتنا الاستثمارية. وعلاوة على ذلك، في حين واصل مؤشر إس أند بي 500 صعوده وتوقع المضاربون على الارتفاع أنظارهم عند أعلى مستويات جديدة على الإطلاق، حذرت في 15 أغسطس من أن التوقعات الأساسية تشير إلى عكس ذلك تمامًا. وكتبت:

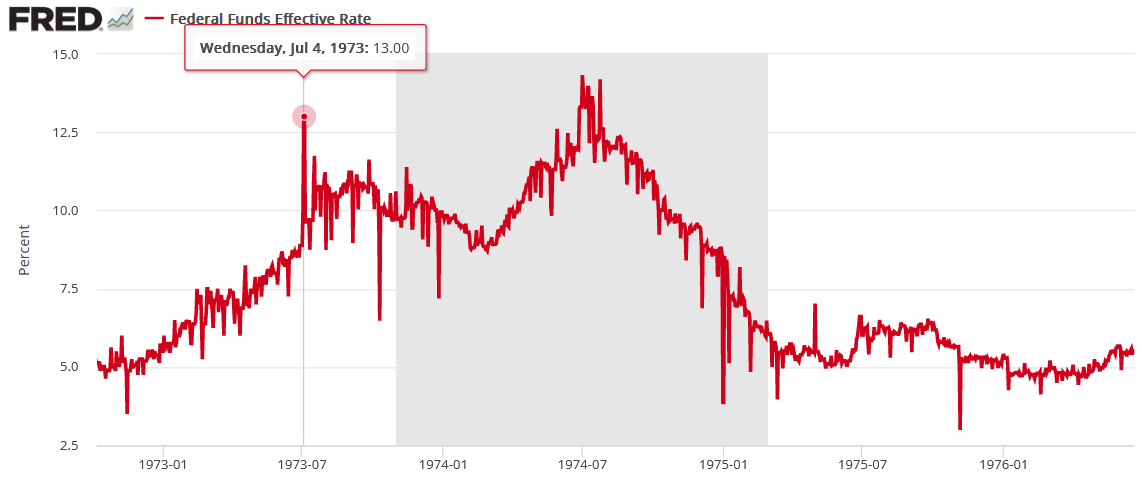

بعد أن بلغ سعر الفائدة على الأموال الفيدرالية الأمريكية ذروته في يوليو1973، قام بنك الاحتياطي الفيدرالي بخفض أسعار الفائدة للمساعدة في دعم الاقتصاد الأمريكي الضعيف. ومع ذلك، مع استمرار عدم تسجيل التضخم، أدى خطأ السياسة إلى ارتفاع معدل FFR خلال أعماق الركود (المنطقة الرمادية).

وبالمثل، احتفل مؤشر إس اند بي 500 في البداية بالمحور المسالم. ومع افتراض المستثمرين غير المطلعين أن خفض أسعار الفائدة هو الرد المناسب، حدث ارتفاع حاد في يوليو 1973، تلاه تراجع حاد ثم ارتفاع آخر إلى أعلى مستوى له. ونتيجة لذلك، ألا تعتقد أن الجماهير كانت تدعو إلى سوق صاعدة جديدة من يوليو إلى أكتوبر 1973؟ ومع ذلك، أجبر التضخم غير المقيد الاحتياطي الفيدرالي على عكس مساره وانخفض مؤشر إس أند بي 500 من الهاوية.

وهكذا نجد أنفسنا في نفس الموقف. ومع الاستخفاف بالإجماع من الطبيعة المدمرة للتضخم والمبالغة في تقدير قدرة بنك الاحتياطي الفيدرالي، يجب أن يعاني المضاربون على الارتفاع من أزمة ثقة على المدى المتوسط.

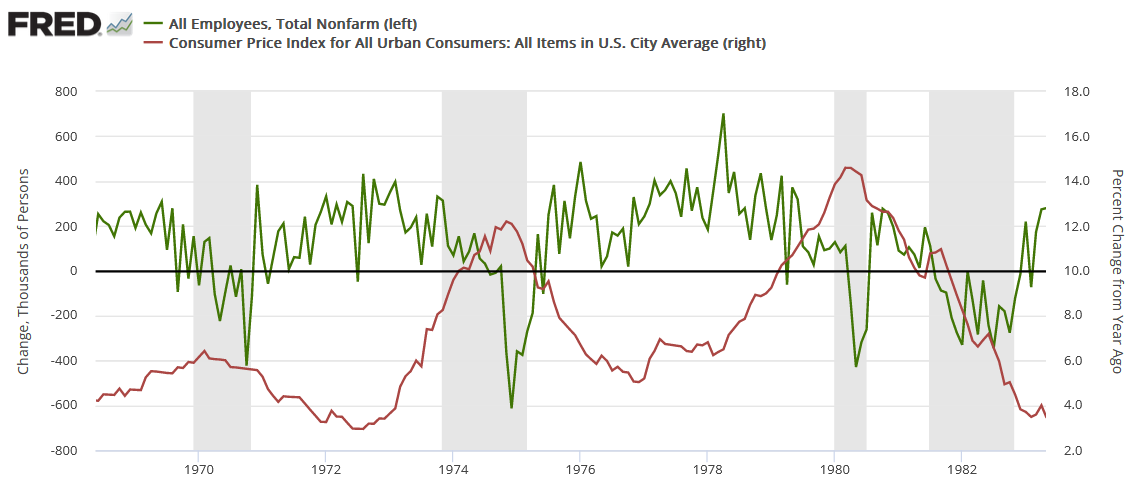

للتوضيح، يتتبع الخط الأحمر أعلاه النسبة المئوية للتغير السنوي في مؤشر أسعار المستهلك الرئيسي، بينما يتتبع الخط الأخضر أعلاه التغيير الشهري في تقرير الوظائف غير الزراعية في الولايات المتحدة. وبالنسبة للسياق، يستشهد الإجماع بفرص عمل شبه قياسية ونمو قوي في الرواتب كدليل على سبب حدوث ركود معتدل (إذا حدث على الإطلاق).

ومع ذلك، فإن الرسم البياني أعلاه يسلط الضوء على كيف قضى التضخم غير المقيد تلك الرواية في السبعينيات. وإذا قمت بتحليل المناطق الرمادية المظللة (فترات الركود)، لاحظ كيف ظل الخط الأخضر إيجابيًا خلال المراحل الأولى من فترات الركود في 1970 و1974 و1980. باختصار: ظل نمو تقارير الوظائف إيجابيًا خلال بداية فترات الركود الثلاثة.

ومع ذلك، إذا ركزت انتباهك على الانخفاضات الحادة في الخط الأخضر قرب نهاية فترات الركود 1970 و1974 و1980 (مطبوعات تقارير الوظائف الشهرية السلبية)، يمكنك أن ترى أن الواقع قد ظهر من جديد وعانى سوق العمل في الولايات المتحدة بشدة. وعلاوة على ذلك، ظهر النمو السلبي في الوظائف أيضًا خلال ركود عام 1982، لكن التضخم كان يتراجع في ذلك الوقت.

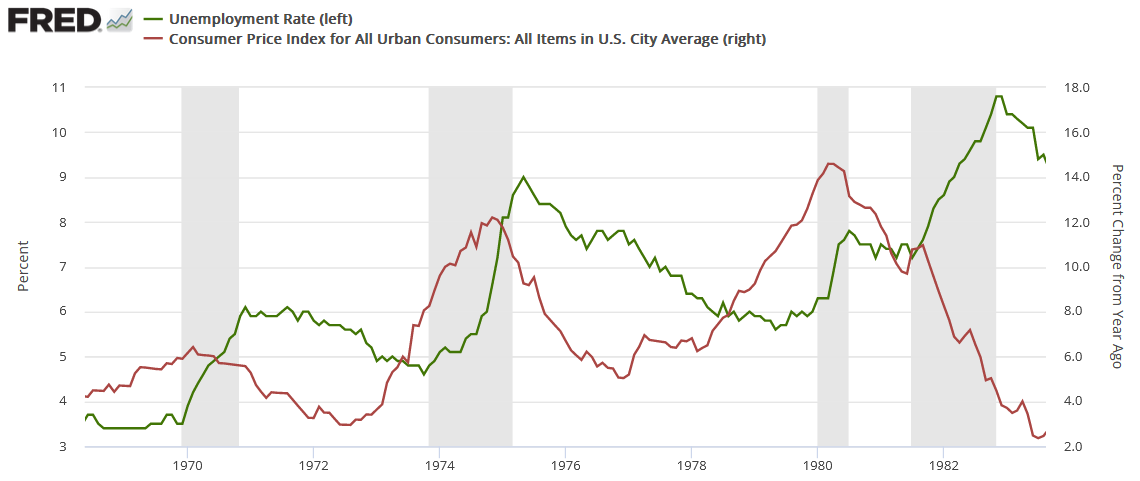

وعلى هذا النحو، من المهم أن نتذكر أن نمو الوظائف غير الزراعية في الولايات المتحدة كان إيجابيًا في كل شهر باستثناء شهر واحد منذ مايو 2020. وعلاوة على ذلك، انخفض معدل البطالة في الولايات المتحدة إلى 3.5٪ في يوليو - أدنى مستوى له في حوالي 50 عامًا - وعلاقته مع مؤشر أسعار المستهلك لها آثار مماثلة.

للتوضيح، يتتبع الخط الأحمر أعلاه النسبة المئوية للتغير السنوي في مؤشر أسعار المستهلكين الرئيسي، بينما يتتبع الخط الأخضر أعلاه معدل البطالة في الولايات المتحدة. كما ترون، توجت فترات الركود في أعوام 1970 و1974 و1980 بارتفاع التضخم وتأخر ارتفاع معدلات البطالة. وعلاوة على ذلك، في حين أن الركود الاقتصادي في عام 1982 كان له علاقة متباينة، فقد جعل بول فولكر مهمته القضاء على التضخم بأي ثمن. لذلك، فقد فهم خطورة المشكلة ولم يرغب في تكرار النتائج من 1970 و1974 و1980.

وعلاوة على ذلك، لاحظ كيف ينخفض معدل البطالة في الولايات المتحدة دائمًا إلى أدنى مستوياته قبل الركود؟ تذكر أن الأسواق الهابطة لا تنتهي مع انخفاض معدل البطالة في الولايات المتحدة إلى أدنى مستوى له منذ 50 عامًا؛ يبدأون بالمقياس عند أدنى مستوى له منذ 50 عامًا.

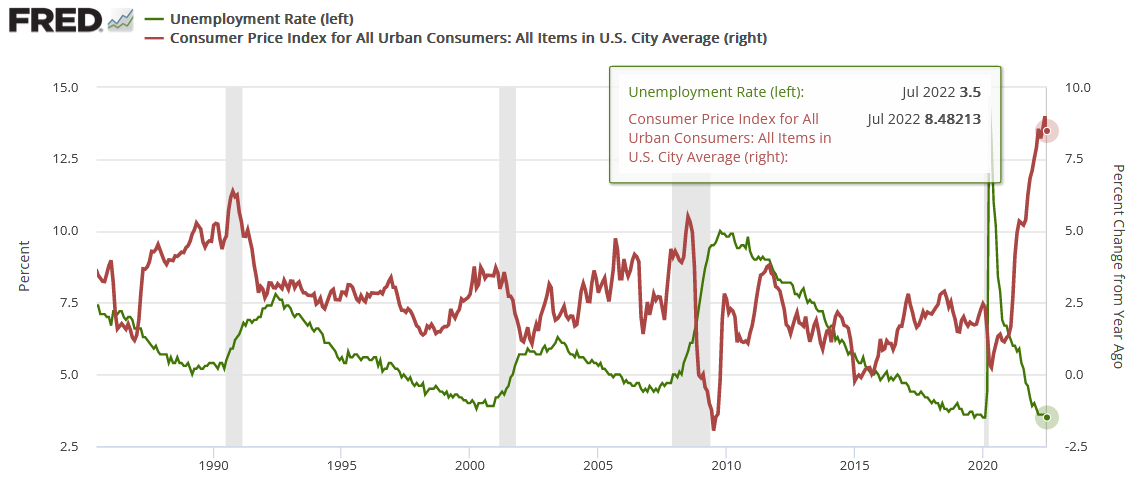

وإلى هذه النقطة، حتى التاريخ الحديث يسلط الضوء على الطبيعة غير الواعية لأطروحة المضاربين على ارتفاع الأسعار.

للتوضيح، بدأت فترات الركود بالقرب من 1990 و2000 و2008 بمعدلات بطالة منخفضة في الولايات المتحدة (الخط الأخضر) وارتفاع التضخم (الخط الأحمر). وبالإضافة إلى ذلك، إذا قمت بتحليل الجانب الأيمن من الرسم البياني، يمكنك أن ترى أن الفجوة بين الاثنين هي فجوة واحدة للأعمار. وعلى هذا النحو، هل يمكنك أن تخمن إلى أين ستتجه هذه القصة بعد ذلك؟

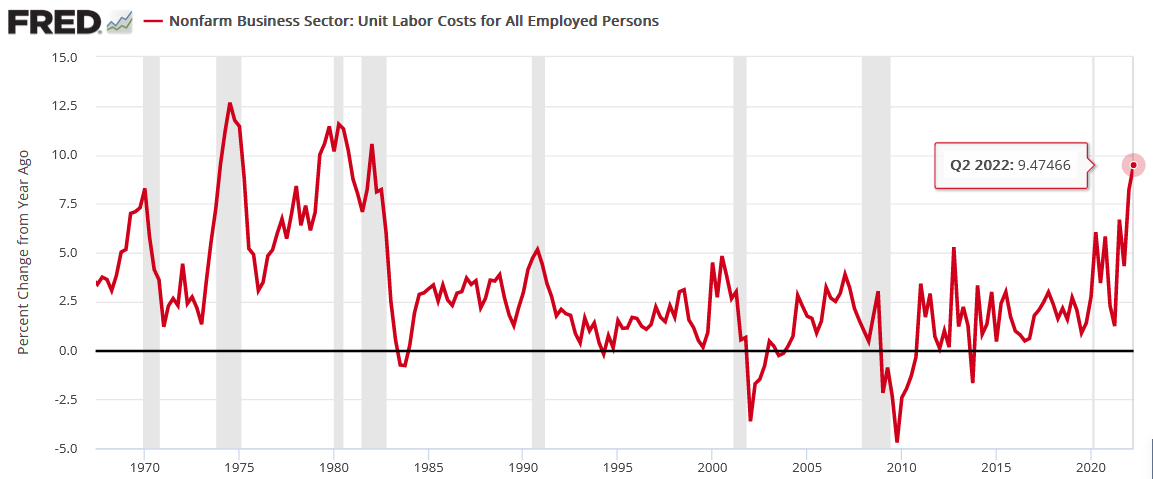

أخيرًا، بينما حذرت مرارًا وتكرارًا من أن المشاركين في السوق قللوا من تقدير جانب الطلب في معادلة التضخم، لا يزال الإجماع يعتقد أن قضايا سلسلة التوريد هي المحرك الأساسي. ومع ذلك، مع تضخم الأجور غير المقيّد والذي يستعد لإبقاء ضغوط الأسعار مرتفعة لفترة أطول بكثير مما يدركه المستثمرون، سيحتاج بنك الاحتياطي الفيدرالي إلى دفع سعر الفائدة على الأموال الفيدرالية الأمريكية (FFR) أعلى بكثير من 3٪.

للتوضيح، يتتبع الخط الأحمر أعلاه النسبة المئوية للتغير السنوي في تكاليف العمالة للوحدات غير الزراعية في الولايات المتحدة من أواخر الستينيات حتى اليوم. وبالنسبة للسياق، يجمع المقياس بين الأجور والإنتاجية لتحديد تكاليف العمالة التي تتكبدها الشركات الأمريكية. وباختصار: عندما يرتفع الخط الأحمر، يكون العمل أكثر تكلفة.

وإذا قمت بتحليل القمم، لاحظ كيف كانت تكاليف العمالة غير المقيدة خلال فترات الركود في السبعينيات والثمانينيات. وعلاوة على ذلك، يُظهر التاريخ الحديث أن ارتفاع تكاليف العمالة قد حدث قبل / أثناء فترات الركود بالقرب من 1990 و2000 و2008.

والأهم من ذلك، أن القراءة الحالية أعلى من 1970 ولم يتم تجاوزها إلا في 1974 و1980 و1982. وبالتالي، قد يبدو الأمر مخالفًا للحدس، لكن البطالة المنخفضة والأجور المرتفعة وفرص العمل المرتفعة (مقاييس نهاية الدورة) هي هبوطي، ليس تصاعديًا. ونتيجة لذلك، فإن المضاربين على ارتفاع الأسعار في وادي أخر، ويجب أن يعاني الجمهور "هذه المرة مختلفة" بشدة عندما يعاود الواقع الظهور.

خلاصة القول

بينما ارتفع مؤشر المنتجين مؤخرًا، إلا أن أداءهم لا يزال ضعيفًا في كل من مؤشر إس أند بي 500 وناسداك كومبوسيت. وعلاوة على ذلك، مع تجاهل الأخيرة للأسس الهبوطية على مسؤوليتها الخاصة، من المفترض أن تساعد إعادة التصنيف الحادة لسوق الأسهم العامة في دفع أسهم الذهب والفضة والتعدين إلى أدنى مستوياتها الجديدة في عام 2022. وبالمثل، بينما يريد المضاربون على الارتفاع أن تعتقدوا أن كل شيء على ما يرام في وول ستريت، فإن نجاحهم يتوقف على تحقيق النتائج التي لم تحدث منذ أكثر من 50 عامًا.

في الختام، انخفض مؤشر المنتجين في 15 أغسطس، حيث تم سحق معظم مجمع السلع. ومع ذلك، مع وجود القليل من الخوف في الأسواق المالية اليوم، فإن أسعار الأصول بعيدة كل البعد عن قيمها الأساسية. وعلى هذا النحو، فإن التوقعات على المدى المتوسط هبوطية بعمق، ومن المحتمل أنها مسألة وقت فقط قبل أن تعكس المشاعر هذه الحقائق.