خام برنت: سيناريوهات التداول الآن.. فرص وتحديات (تحديثات حية)

أخبر الاحتياطي الفيدرالي الأسواق بما لا يريدون سماعه. يجب أن تزيد أسعار الفائدة عما كان يعتقد سابقًا، وبهذا، ترتفع الأسعار عبر المنحنى ويتحرك الدولار لأعلى. حيث سيشهد كل من معدلات الفائدة والدولار المزيد من الارتفاع الفترة القادمة وقد يصلا لمستويات تاريخية.

قد يكون هذا هو الحال بشكل خاص إذا اتجهت أسعار الفائدة أثناء الليل إلى أعلى من 5٪، وهو ما تقترحه العقود الآجلة لصناديق الاحتياطي الفيدرالي حاليًا، وهذا يعني أن سعر الفائدة لمدة عامين سيتجه على الأرجح نحو 5٪، وسيرتفع معه المنحنى بأكمله.

توقعات بارتفاع أكبر لأسعار الفائدة

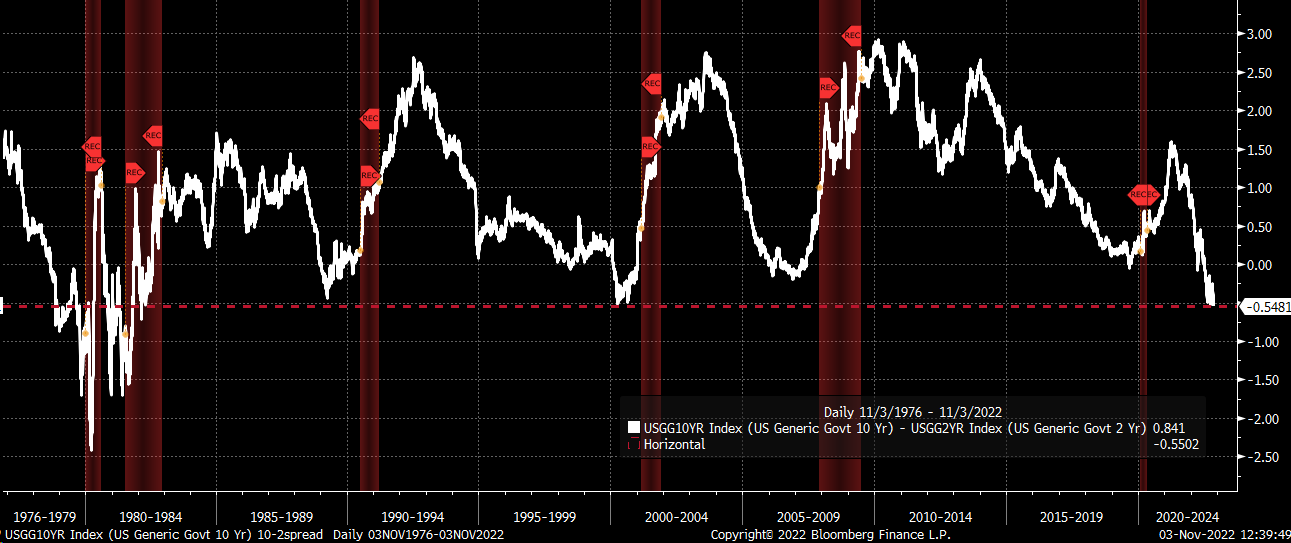

ما لم ينقلب منحنى سندات الخزانة إلى أبعد من ذلك، يبدو من المحتمل أنه مع ارتفاع السندات لأجل عامين نحو مستوى 5٪، يجب أن ترتفع أسعار الشهادات لأجل 10 سنوات معها. بالنظر إلى أن الفارق الحالي بين أسعار السندات لأجل 2 و 10 سنوات يبلغ حوالي 55 نقطة أساس، قد يعتقد المرء أن سعر الفائدة للسندات الأمريكية لأجل 10 سنوات قد يرتفع إلى حوالي 4.5٪ في المستقبل.

وصل الفارق بين العائدين إلى أدنى نقطة تقريبًا منذ 40 عامًا. كان الفارق منخفضًا فقط في أواخر السبعينيات وأوائل الثمانينيات. على الأقل، في الآونة الأخيرة، عندما انعكس الفارق، كان يميل إلى التسطيح لبعض الوقت قبل أن يرتفع في النهاية. لذلك، قد يكون التوجه بالنسبة للسندات لأجل عامين إلى 5٪ مع إمكانية دفع السندات لأجل 10 سنوات إلى 4.5٪ بالنظر إلى وضع الأسواق حاليًا.

قوة الدولار

بالإضافة إلى ذلك، كلما ارتفعت أسعار الفائدة في الولايات المتحدة، واتسعت الفروق مع الدول الأخرى، كلما زادت قوة الدولار. يبدو أن الفارق الحالي بين المعدلات الأمريكية والألمانية يتجه صعوديًا ويقترب جدًا من الخروج إلى مستوى مرتفع جديد. كما أن المسافة بين المعدلات الأمريكية واليابانية عالية جدًا بالفعل. كلما زادت الفروق، أصبح الدولار أقوى.

بالإضافة إلى ذلك، من المفترض أن يسمح الاقتصاد الضعيف في الصين للدولار بالاستمرار في الصعود مقابل اليوان الصيني. ضعف اليوان بالفعل ماديًا مقابل الدولار في الأسابيع الأخيرة.

يجب أن يستمر الدولار الأقوى والمعدلات الأعلى في التأثير على أسعار السلع كما حدث بالفعل. ولكن مع اندفاع الاثنين إلى الأعلى، سيؤدي ذلك إلى تطبيق قوة هبوطية على سلع مثل الذهب والنحاس وحتى النفط. انخفضت أسعار النفط بشكل كبير مؤخرًا، ولا يسع المرء إلا أن يفكر في مقدار ارتفاع النفط لولا قوة الدولار. قد يكون لهذا الوضع أيضًا تأثيرًا سلبيًا على أسعار الأسهم، ويؤدي الدولار القوي إلى انخفاض تقديرات الأرباح والمبيعات، وتدفع المعدلات المرتفعة التقييمات إلى الانخفاض. ويمكن أن يدفع أي ارتفاع جديد في أسعار الفائدة وفي الدولار الأسهم إلى مستويات منخفضة جديدة.

ونظرًا لأن بنك الاحتياطي الفيدرالي ينتهج سياسة أكثر تشددًا بكثير مما توقعته السوق، مع إشارة البنك إلى أن أسعار الفائدة لا يزال أمامها المزيد من الارتفاعات، فمن المفترض أن تؤدي التأثيرات إلى ارتفاع الدولار والعوائد عن مستوياتها الحالية.

إخلاء مسؤولية

يحتوي هذا التقرير على تعليق مستقل لاستخدامه لأغراض إعلامية وتعليمية فقط. مايكل كرامر هو عضو وممثل مستشار الاستثمار في موت كايبتال مانجمنت. ولا ينتمي السيد كرامر إلى هذه الشركة ولا يعمل في مجلس إدارة أي شركة ذات صلة تصدر هذه الأسهم. كما أن جميع الآراء والتحليلات التي قدمها مايكل كرامر في هذا التحليل أو تقرير السوق هي آراء مايكل كرامر فقط.

ويجب ألا يتعامل القراء مع أي رأي أو وجهة نظر أو تنبؤ عبر عنه مايكل كرامر باعتباره طلبًا أو توصية محددة لشراء أو بيع ورقة مالية معينة أو اتباع استراتيجية معينة.

تستند تحليلات مايكل كرامر إلى المعلومات والأبحاث المستقلة التي يمكن الوثوق بها من وجهة نظره، ولكن لا يضمن مايكل كرامر ولا موت كابيتال مانجمنت اكتمالها أو دقتها، ولا ينبغي الاعتماد عليها على هذا النحو. مايكل كرامر غير ملزم بتحديث أو تصحيح أي معلومات معروضة في تحليلاته. تصريحات السيد كرامر وإرشاداته وآرائه عرضة للتغيير دون إشعار.