عاجل: جلسة جنونية في سوق النفط.. تصريحات ترامب تفجر موجة هبوط

التضخم المصحوب بالركود يقترب، والأوضاع في صالح الذهب

مع تشديد بنك الاحتياطي الفيدرالي للسياسة النقدية، تتزايد المخاوف من المبالغة في ذلك التشديد. ومع ذلك، فإن البنك المركزي الأمريكي بعيد كل البعد عن الإفراط في التضييق. ويزيد ذلك من احتمالات التضخم المصحوب بركود اقتصادي والأوقات المواتية للذهب.

في الوقت الذي تقوم فيه البنوك المركزية في جميع أنحاء العالم بتشديد سياساتها النقدية، يخشى المزيد والمزيد من المحللين، بما في ذلك بول كروغمان، من تشدد باول وزملائه في رفع أسعار الفائدة، والمخاطرة بانجراف الأوضاع بعيدًا جدًا. فهم يعتقدون أن التضخم سينخفض قريبًا، لذا يحافظ بنك الاحتياطي الفيدرالي على سياسته.

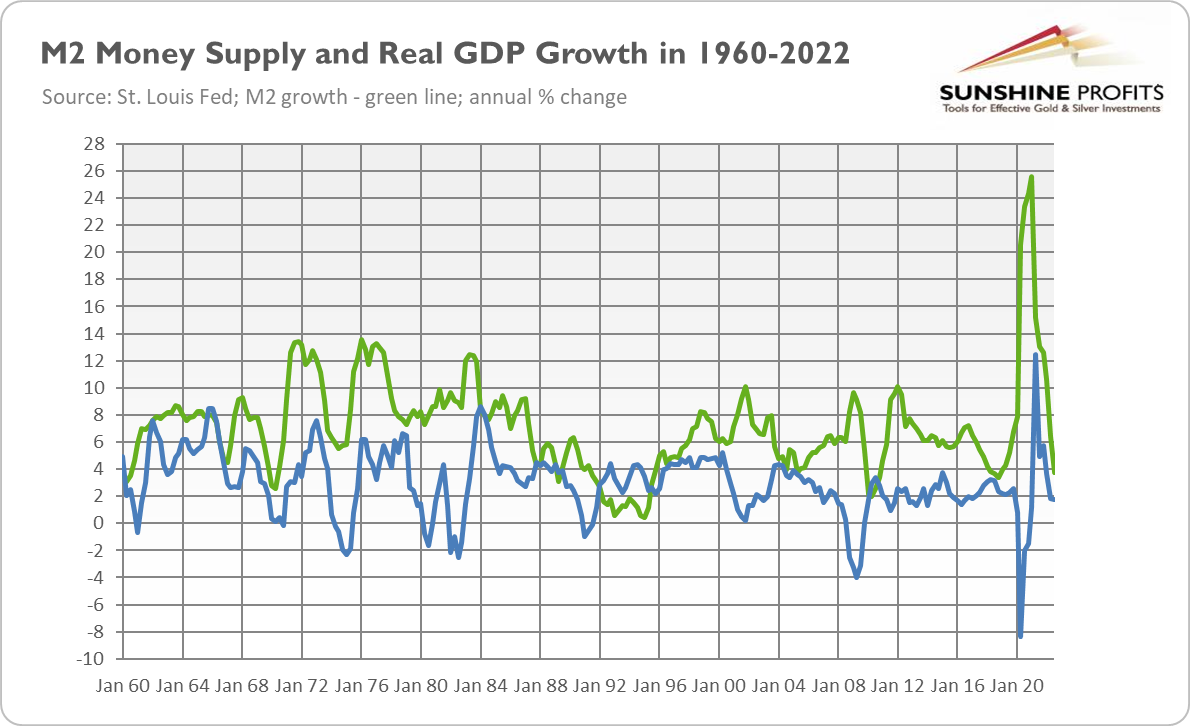

حسنًا، كما هو الحال دائمًا، هناك بعض الحقائق التي تحملها هذه الآراء. من المرجح أن ينخفض معدل التضخم مع تباطؤ النمو في عرض النقود وقد يتراجع حتى إلى ما دون معدلات ما قبل الوباء (انظر الرسم البياني أدناه).

وتعمل السياسة النقدية بمبدأ النتائج البعيدة، مما يعني أن تأثيرات الإجراءات المتشددة لمجلس الاحتياطي الفيدرالي لم يشعر بها الاقتصاد بالكامل. وبالتالي، يمكن لمحافظي البنوك المركزية أن يبالغوا في التشديد من تلك السياسة بسهولة. بعد كل شيء، فهم غير أكفاء لدرجة أن المبالغة في رد الفعل على التضخم بعد فترة طويلة من رد الفعل لن يكون مفاجئًا على الإطلاق.

ومع ذلك، يعلم الجميع حتى طلابي التخلف في السياسة النقدية، لذلك هناك احتمال أن يكون شخص ما من جيش حاملي الدكتوراه الذين يعملون لحساب الاحتياطي الفيدرالي قد سمع عن تلك النقطة ووضعها في الاعتبار.

ولكن الأخطر من ذلك، أنه على الرغم من أن وتيرة نمو عرض النقود قد تطورت، لا يزال هناك فائض في المعروض النقدي مقارنة بالإنتاج. كما يوضح الرسم البياني أدناه، منذ الأزمة المالية العالمية، كانت الزيادة في عرض النقود تفوق نمو الناتج المحلي الإجمالي الحقيقي، ووصلت إلى ذروتها خلال الوباء. لم يختف فارق النمو هذا أو يتحول إلى سلبي حتى الآن، لذلك مع مطاردة الكثير من الناس لعدد قليل جدًا من السلع، لن يختفي التضخم قريبًا.

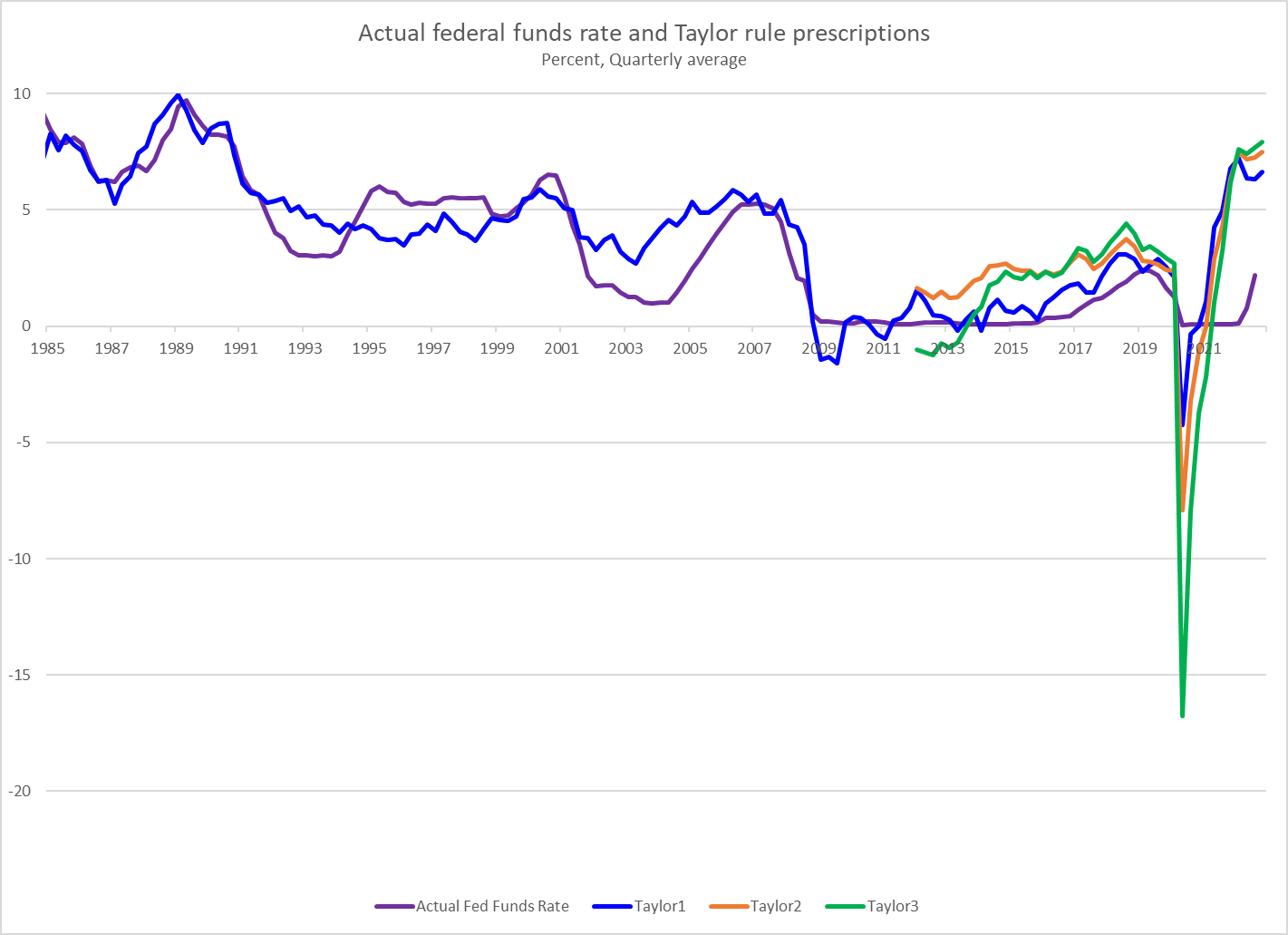

كما ترى، السياسة النقدية الحالية ليست متشددة. وفقًا لقاعدة تايلور، الأداة الرئيسية التي تستخدمها البنوك المركزية، يجب على بنك الاحتياطي الفيدرالي تحديد سعر الفائدة على الأموال الفيدرالية عند 6.7٪ على الأقل (انظر الرسم البياني أدناه) - فقط من أجل اتخاذ موقف محايد.

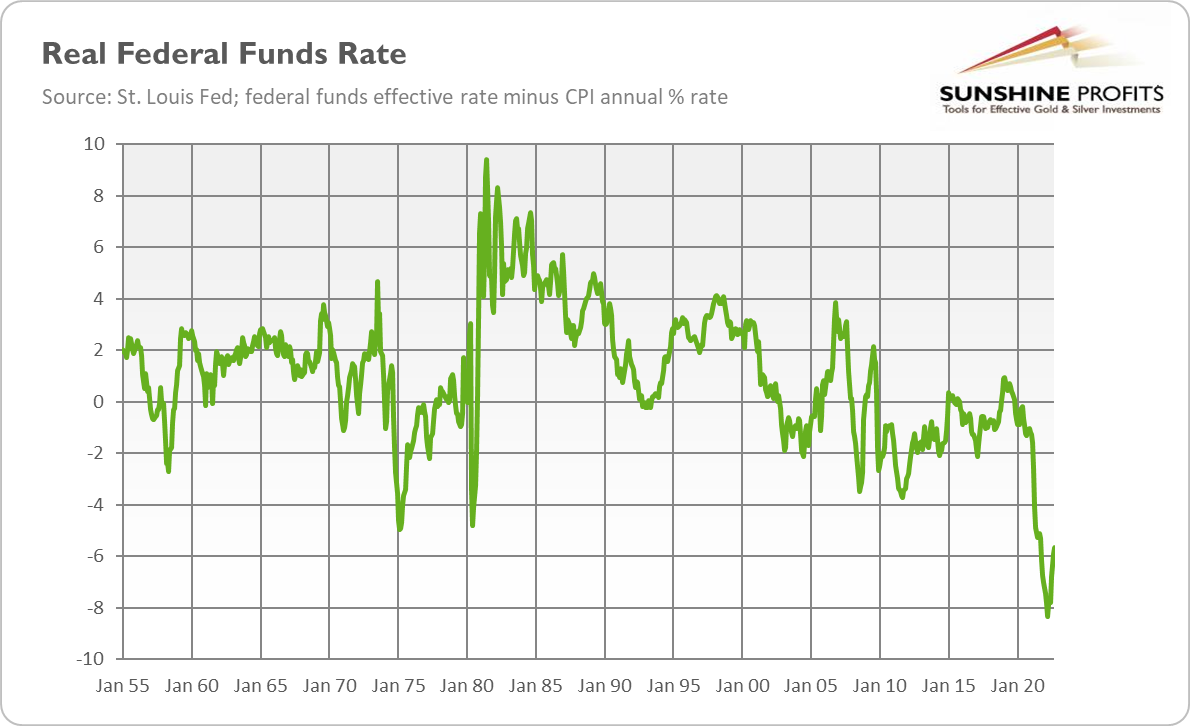

كما يظهر الرسم البياني التالي، فإن معدل الأموال الفيدرالية الحقيقي - الذي يُفهم على أنه السعر الفعال للأموال الفيدرالية مطروحًا منه المعدل السنوي لمؤشر أسعار المستهلكين - لا يزال سالبًا بشدة. أنا لا أقول إن التضخم لن يختفي قبل أن يكون معدل الأموال الفيدرالية الحقيقي إيجابيًا. بعد كل شيء، فإن جميع الأشياء التي تعد إيجابية بالنسبة للتضخم هي نفسها التي تحدث مع المعروض النقدي.

ومع ذلك، فإن معدلات الأموال الحقيقية الإيجابية مرتفعة بما يكفي لإبطاء النمو الاسمي وتقليل الطلب الزائد عن العرض. النقطة المهمة هي أنه قد يكون من الصعب إعادة تثبيت توقعات التضخم بدون أسعار فائدة إيجابية.

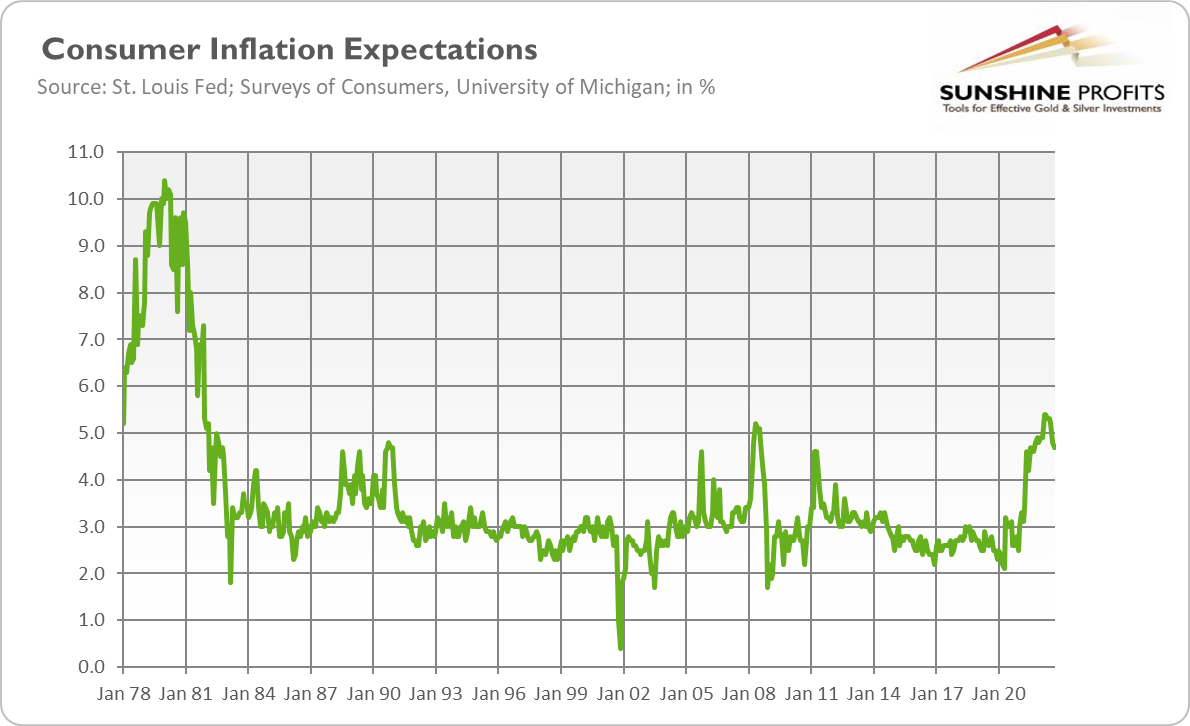

يبدو أن توقعات التضخم قد بلغت ذروتها بالفعل، لكنها لا تزال مرتفعة تاريخيًا (انظر الرسم البياني أدناه). وللتذكير، كان ما فعله بول فولكر هو رفع سعر الفائدة على الأموال الفيدرالية بشكل كبير لجلب معدلات الفائدة إلى المنطقة الإيجابية واستعادة الثقة في الاحتياطي الفيدرالي، مما أدى إلى انخفاض توقعات التضخم.

ورفع سعر الفائدة على الأموال الاتحادية إلى 19٪ في نهاية عام 1980. وارتفع المعدل الحقيقي من -4.8٪ إلى 7.3٪ ثم إلى 9.4٪ القياسي. وبالمقارنة مع الوضع الحالي -5.7 (اعتبارًا من نهاية أكتوبر)، فإننا لسنا حتى قريبين من ذلك المستوى.

ماذا يعني كل هذا لسوق الذهب؟

حسنًا، الحقيقة هي أن الاحتياطي الفيدرالي لا يزال يطبق سياسة نقدية سهلة للغاية وليست صارمة للغاية. تم تشديد شروط الإقراض، ولكن هذا بسبب أن القطاع المالي كان حذرًا ومتطلعًا للمستقبل، وليس لأن البنك المركزي الأمريكي يتجه لفرض القيود. نحن نتحرك في هذه المنطقة، ولكن ببطء شديد.

يعني هذا أن الركود قادم في الوقت الذي لا يزال فيه معدل الأموال الفيدرالية الحقيقي سلبيًا بشدة، وترتفع أصوات جوقة الأصوات الداعية إلى تخفيف موقف بنك الاحتياطي الفيدرالي بصوت أعلى وأعلى. بالنسبة لي، تعد هذه وصفة للركود التضخمي وليس التخلص الناجح من التضخم.

حتى الآن، يحتفظ الاحتياطي الفيدرالي بوجه متشدد ومقيد، ولكن عندما يتدهور الوضع الاقتصادي، أراهن أنه سيومض ولن يحاول محاربة التضخم بأي ثمن. هل رأيت مدى سرعة تدخل بنك إنجلترا خلال الاضطرابات الأخيرة في السوق؟ في الواقع، التضخم المصحوب بركود تضخم مؤكد، بمعنى أن الركود التالي سيكون مصحوبًا بتضخم أعلى من حالات الركود القليلة الماضية. السؤال هو ما مدى جدية ذلك!

هذه أخبار ممتازة للمضاربين على ارتفاع الذهب، حيث أن الركود التضخمي هو أفضل العوامل بالنسبة للذهب. هذا لأنه خلال فترة الركود التضخمي، يصبح لدينا ركود اقتصادي وتضخم مرتفع. عندما تتعرض معظم الأصول للهجوم من عدوين في الوقت نفسه، تصبح معرضة للخطر ويميل الذهب إلى التفوق عليها في الأداء.

هذا ليس مفاجئًا، حيث إنه خلال فترة الركود التضخمي، هناك قدر هائل من عدم اليقين الاقتصادي، وتتراجع الثقة في البنك المركزي، وأسعار الفائدة الحقيقية في انخفاض، مع انخفاض بعضها إلى المنطقة السلبية. بعبارة أخرى، يجعل التضخم المصحوب بالركود العوامل الأساسية للذهب تتخذ الاتجاه التصاعدي.