توصية مفاجئة من جي بي مورغان ودويتشه بنك بشأن الذهب بعد التراجع الأخير

- الوضع غير المتوقع في الحدود الشرقية لأوكرانيا قد يؤدي إلى الضغط على أسواق الأسهم العالمية

- لا يزال انعكاس منحنى العائد في الولايات المتحدة يشير إلى ارتفاع مخاطر الركود

- على الرسم البياني الفني، إذا اخترق مؤشر ناسداك 100 مستويات الدعم الرئيسية، يمكن للبائعين استهداف أدنى مستويات العام الماضي

كانت بداية عام 2023 إيجابية بشكل عام لأسواق الأسهم في كل من أوروبا والولايات المتحدة، حيث ارتفع مؤشر داكس وناسداك 100 وإس آند بي 500 بنسبة 10.98٪ و 14.28٪ و 7.76٪ على التوالي خلال الشهر ونصف الشهر الماضيين.

في الأيام الأخيرة، شهدنا عددًا متزايدًا من العوامل التي تهدد الأسهم والأصول ذات المخاطر الأوسع.

لسوء الحظ، فإن أحد أهم المتغيرات التي لا يمكن التنبؤ بها هو التطورات في أوكرانيا، حيث من المتوقع شن هجوم روسي مكثف واسع النطاق في شرق البلاد.

إذا نجح الجيش الروسي، فمن المرجح أن تتفاعل أسواق الأسهم بشكل سلبي، وقد تصبح الأخبار الواردة من أوكرانيا مرة أخرى محور اهتمام المستثمرين. فيما يلي العوامل الثلاثة التي قد تضغط على الأسواق العالمية في الأيام المقبلة:

تعميق انعكاس منحنى العائد في الولايات المتحدة

منحنى العائد هو مؤشر من المنتظر أن يستمر في جذب انتباه المستثمرين، خاصة في وقت تزداد فيه مخاطر حدوث تباطؤ اقتصادي كبير.

قد نشهد الآن استمرارًا لانعكاس منحنى العائد للسندات ذات آجال استحقاق من 2 إلى 10 سنوات.

هذا يعني أن خطر حدوث ركود في الولايات المتحدة لا يزال مرتفعًا، على الرغم من الأخبار الإيجابية الأخيرة لسوق العمل وأرقام الناتج المحلي الإجمالي التي جاءت أفضل من المتوقع.

إذا انخفض نمو الناتج المحلي الإجمالي إلى ما دون الصفر، فقد تتضرر مؤشرات الأسهم. نظريًا، يجب على البنك المركزي أن يستجيب بخفض أسعار الفائدة لتحفيز الإقراض والنمو الاقتصادي.

ومع ذلك، في البيئة الحالية، تشير جميع المؤشرات إلى أن بنك الاحتياطي الفيدرالي لن يكون في وضع يسمح له بتغيير سياسته في الأشهر القليلة المقبلة.

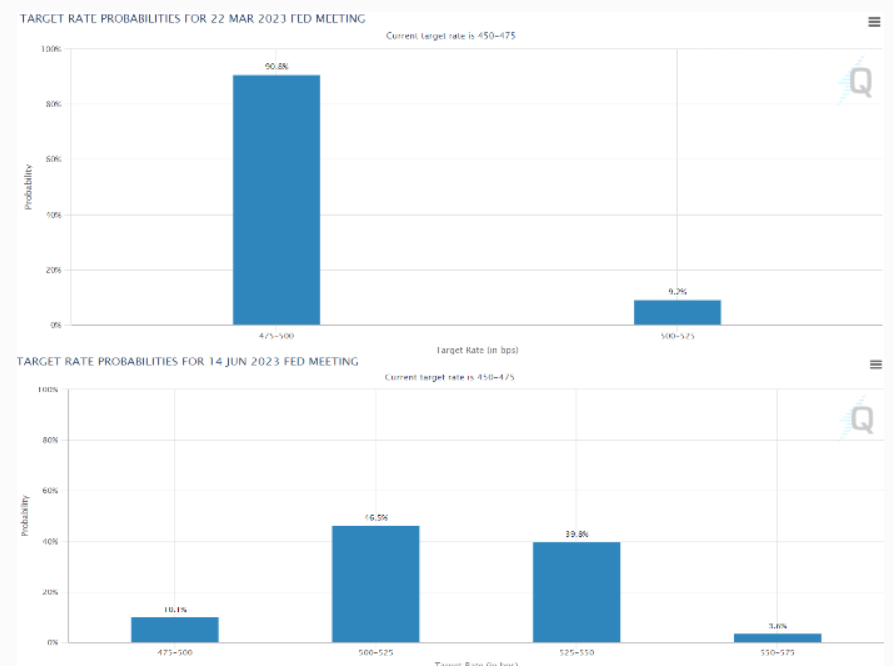

رفع هدف سعر الفائدة الأمريكية مرة أخرى

في أواخر ديسمبر / أوائل يناير، مع انخفاض التضخم في الولايات المتحدة، تراجعت أيضًا توقعات السوق للنطاق المستهدف لسعر الفائدة على الأموال الفيدرالية، والذي كان يتراوح 4.75٪ -5٪ في ذلك الوقت.

والآن أصبح السيناريو الأكثر ترجيحًا هو المزيد من الارتفاعات في أسعار الفائدة، والتي من المنتظر أن تبلغ ذروتها في مايو في نطاق 5-5.25٪، على الرغم من أن هذا قد لا يكون آخر تحرك لمجلس الاحتياطي الفيدرالي.

بالنظر إلى نفس التوقعات لشهر يونيو، نرى أنه لا يزال هناك احتمال كبير برفع سعر الفائدة بنسبة تصل إلى 5.5٪، وهو ما يختلف تمامًا عن الأشهر الأخيرة ويتجاوز أيضًا ذروة عام 2006.

لا تنطوي بيئة أسعار الفائدة المرتفعة على مخاطر حدوث ركود أو انخفاض في سوق الأوراق المالية فحسب، بل تنطوي أيضًا على احتمال حدوث ما يسمى بأحداث "البجعة السوداء"، أي أحداث غير متوقعة في شكل حالات إفلاس، على غرار انهيار بنك ليمان براذرز في عام 2008.

الدببة تسيطر على مؤشر ناسداك 100

وصل البائعون إلى مجموعة من مستويات الدعم المحلية في منطقة 12,300 بسبب الحركة التصحيحية التي شوهدت في مؤشر ناسداك 100 في الأيام الأخيرة.

في نفس الوقت، يعد هذا المستوى هو أول اختبار رئيسي للدببة، وفي حالة اختراقه، يصبح الطريق مفتوحًا أمام استمرار الحركة جنوبًا.

هذا السيناريو، سيكون الهدف على المدى القصير والمتوسط للبائعين هو أدنى مستويات العام الماضي، والتي تقل بالفعل عن 11,000.

الإفصاح: لا يمتلك الكاتب أياً من الأوراق المالية المذكورة.