إيران تكشف عن شروطها لإنهاء الحرب.. وتربط السلام بتعهدات صارمة

انتشرت عدوى البنوك رسميًا فى الأسواق الدولية، مما أثار مخاوف من أن الإخفاقات الدراماتيكية التي حدثت الأسبوع الماضي للمقرضين الأمريكيين بنك سيليكون فالي (SVB) وبنك سيجنيتشر قد تكون مجرد بداية لأزمة عالمية جديدة.

تراجعت أسهم كريدي سويس (CS NYSE: )، أحد أكبر 20 بنكًا في أوروبا من حيث الأصول المملوكة، بأكثر من 32٪ في خلال التداولات اليومية، لتصل إلى أدنى مستوى جديد على الإطلاق بعد التقارير التي تفيد بأن البنك السويسري يراقب تدفقات المودعين الخارجة، وانخفضت عائدات سندات الخزانة الأمريكية قصيرة الأجل إلى أدنى مستوياتها في أشهر مع زيادة الطلب على الملاذ الآمن. (حيث تتحرك عائدات السندات والأسعار في اتجاهين متعاكسين). وتم تداول عائد 6 أشهر عند أدنى مستوى يصل إلى 4.5٪ يوم الأربعاء، بينما اقترب عائد عام واحد من الهبوط دون 4.0٪ لأول مرة منذ أكتوبر 2022.

أعتقد أنه كلما استمر ارتفاع أسعار السندات لفترة أطول، ستستمر المخاوف من حدوث أزمة مصرفية كاملة. يمكن للمستثمرين المهتمين بالحفاظ على رأس المال في الوقت الحالي أن يفعلوا ما هو أسوأ بكثير من شراء سندات الخزانة قصيرة الأجل، والتي تعتبر أقل تقلباً من السندات طويلة الأجل.

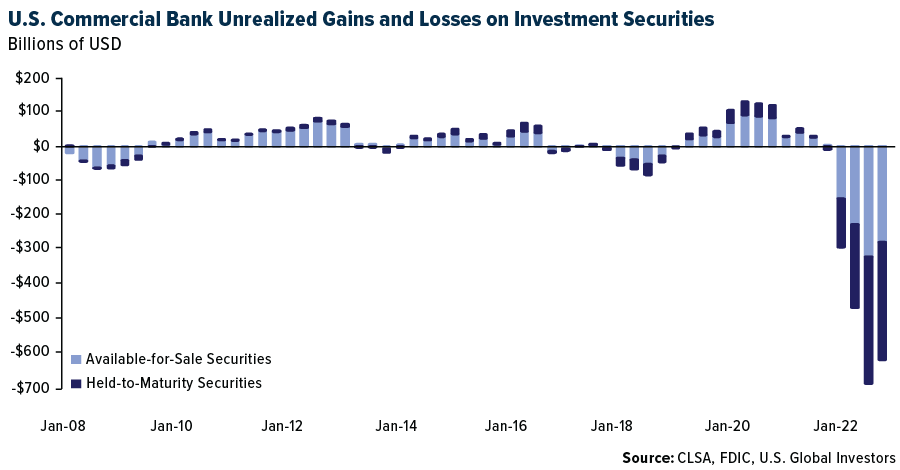

الديون طويلة الأجل تساهم في خسائر مصرفية ضخمة غير محققة

في الواقع، تعد سندات الخزانة طويلة الأجل جزءًا كبيرًا من سبب تعرض البنوك للضغوط في الوقت الحالي.

لماذا؟ سأدع الخبيرة الإستراتيجية في أبحاث الأسهم لين ألدن تشرح ذلك لأنني أعتقد أنها ستشرح ذلك بصورة أفضل مني:

"حصلت البنوك على الكثير من الودائع الجديدة خلال عامي 2020 و 2021 بفضل التحفيز المالي للأفراد، واستخدمت البنوك هذه الودائع لشراء الكثير من السندات [سندات الخزينة]، والتي كانت ذات عائد منخفض في ذلك الوقت. بعد عام من الزيادة السريعة في الفائدة، أصبحت أسعار تلك السندات ذات الدخل الثابت الآن أقل مما كانت عليه عندما اشترتها البنوك ".

كما تعلمون، فإن العوائد والأسعار تذهب في اتجاهين متعاكسين. ما يعنيه هذا هو أن البنوك الأمريكية لديها الآن كميات هائلة من الخسائر غير المحققة في دفاترها - تقدر بنحو 620 مليار دولار، كما ذكرنا. للتوضيح، هذه هي الأصول التي انخفضت قيمتها بسبب ارتفاع أسعار الفائدة ولكن لم يتم بيعها بعد.

كما تشير ألدن، ستكون البنوك على ما يرام إذا احتفظت بهذه الأوراق المالية حتى تاريخ الاستحقاق واسترداد رأس مالها. لكن ليست كل البنوك قادرة على الانتظار.

تكمن المشكلة في أنه إذا كان هناك تهافت على أحد البنوك وسعى المودعون إلى سحب نقود أكثر مما تمتلكه المؤسسة، فقد تضطر إلى بيع سنداتها المنخفضة للغاية، وبالتالي تتحقق هذه الخسائر.

هذا هو بالضبط ما حدث لبنك سيليكون فالي. ولكي يتمكن من تمويل عمليات الاسترداد، ورد أن البنك اضطر إلى بيع محفظة سنداته البالغة 21 مليار دولار ... مقابل خسارة 1.8 مليار دولار.

أين ذهبت كل السيولة؟

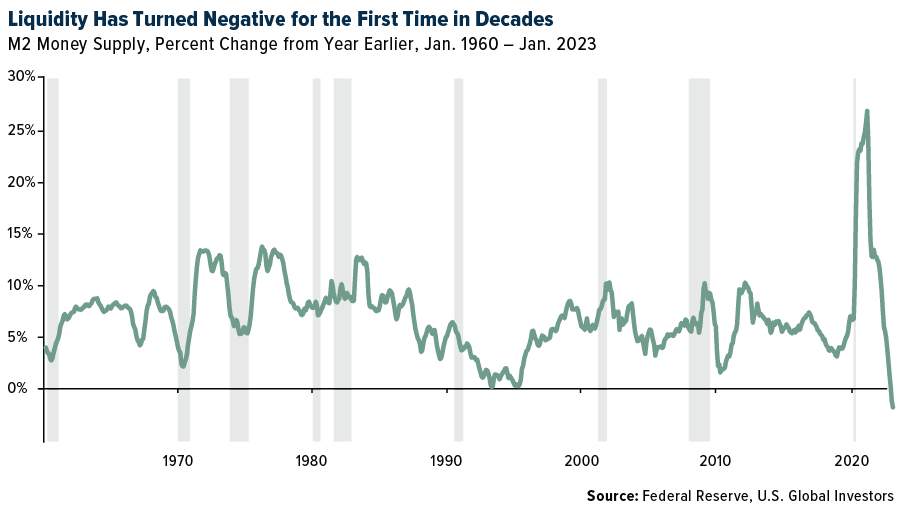

ومما يزيد الطين بلة أن السيولة تجف بسرعة. المعروض النقدي M2 هو الطريقة التي يحدد بها الاحتياطي الفيدرالي النقد وكذلك كل ما يتم إيداعه في الحسابات الجارية وحسابات التوفير. مرة أخرى، في أول عامين من الوباء، ارتفع المعروض من النقود من فئة M2 . ويساعد هذا في تفسير سبب وصول التضخم إلى ما هو عليه اليوم، ولمكافحة الأسعار المرتفعة، كان على بنك الاحتياطي الفيدرالي تشديد السياسة النقدية بشكل كبير.

يمكنك ان ترى النتائج أدناه. لأول مرة منذ عقود، أصبح المعروض النقدي M2 سالبًا بالفعل.

تسعير توقف الاحتياطي الفيدرالي

مع أخذ مخاطر انهيار البنوك المتسلسل في الاعتبار، فإن من بين المخاطر أخرى، من المرجح أن يقوم الاحتياطي الفيدرالي بإيقاف التشديد الكمي مؤقتًا أو حتى عكسه.

ينعكس هذا الاحتمال على الأسعار الحالية للسوق، كما هو موضح في أداة مراقبة الاحتياطي الخاصة بمجموعة بورصة شيكاغو CME ، والتي تستخدم بيانات تسعير العقود الآجلة للصناديق الفيدرالية. اعتبارًا من يوم الأربعاء، فإن التوقعات بوصول أسعار الفائدة إلى ما بين 3.75٪ و 4.00٪ بحلول يناير 2024 بلغت احتمالاتها 29٪، وذلك مقارنة بالفائدة الحالية البالغة حوالي 4.58٪. ومع ذلك، فهذا مجرد احتمال وقد لا يكون دقيقًا.

ومع ذلك، إذا كنت تعتقد أن بنك الاحتياطي الفيدرالي من المرجح أن يخفض الأسعار بدلاً من رفعها هذا العام، فإن شراء السندات قصيرة الأجل قد يكون خيارًا جيدًا. عندما يُتوقع أن تنخفض الفائدة، غالبًا ما يلجأ المستثمرون إلى الديون قصيرة الأجل كطريقة لتأمين العوائد الحالية قبل أن تنخفض.

هذه هي الإستراتيجية المعاكسة لما تفعله بنوك مثل بنك سيليكون فالي

***

إخلاء المسؤولية: الاستثمار ينطوي على عدة مخاطر تشمل الخسارة المحتملة لرأس المال. تخضع صناديق السندات لمخاطر أسعار الفائدة؛ تنخفض قيمتها مع ارتفاع أسعار الفائدة. الأداء السابق لا يعتبر ضمانا للنتائج المستقبلية.

الأوراق المالية المتاحة للبيع (AFS) هي سندات دين أو حقوق ملكية تم شراؤها بقصد البيع قبل أن تصل إلى تاريخ الاستحقاق أو الاحتفاظ بها لفترة طويلة إذا لم يكن لها تاريخ استحقاق.

الأوراق المالية المحتفظ بها حتى تاريخ الاستحقاق (HTM) يتم شراؤها بغرض امتلاكها حتى تاريخ الاستحقاق.

M2 هو تقدير الاحتياطي الفيدرالي الأمريكي لإجمالي المعروض النقدي بما في ذلك جميع الأموال النقدية الموجودة في متناول اليد بالإضافة إلى جميع الأموال المودعة في الحسابات الجارية وحسابات التوفير وغيرها من وسائل التوفير قصيرة الأجل مثل شهادات الإيداع (CDs).

جميع الآراء والبيانات المقدمة قابلة للتغيير دون إشعار. قد لا تكون بعض هذه الآراء مناسبة لكل المستثمرين.