عاجل: ختام الجلسة الأمريكية اليوم...مكاسب قوية للذهب والفضة وانهيار النفط

يبدو أن الذهب في وضع جيد لدفعة قوية يمكنها حمل المعدن إلى أعلى أسعار جديدة على الإطلاق في عام 2023 وما بعده. وكما تعلم، كنت أتابع وأكتب عن سوق المعادن الثمينة لفترة طويلة جدًا، وأرى عددًا من المحفزات الفريدة في الوقت الحالي التي يمكن أن تسهم في ارتفاع أسعار الذهب. وإذا كنت تعاني من قلة التعرض للضوء أو ليس لديك تعرض، فقد ينفد الوقت للدخول بهذه الأسعار.

فيما يلي ثلاثة محفزات محتملة لزيادة قوة الذهب

ظهور عالم متعدد الأقطاب وسرعة نزع سيطرة الدولار

سأبدأ بما أعتقد أنه أكبر خطر يمكن أن يكون مفيدًا لأسعار الذهب وهو: القضاء على سيطرة الدولار. مؤخرًا، كتبت عن نهاية الدولار النفطي والظهور المحتمل لعالم متعدد الأقطاب، مع الولايات المتحدة من جهة والصين من جهة أخرى.

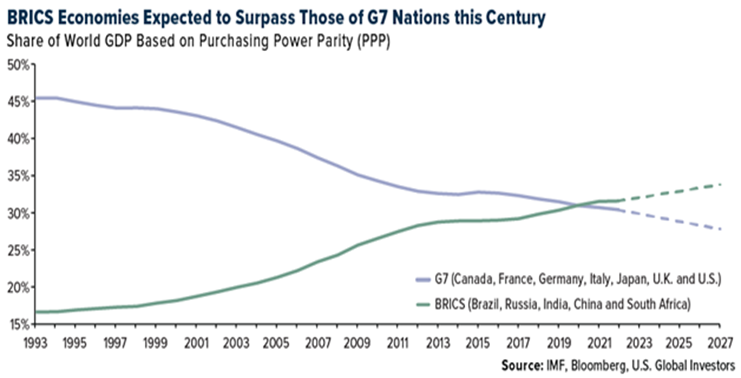

دعنا نلقي نظرة على الرسم البياني أدناه. حيث يُظهر الخط الأرجواني الاقتصادات المجمعة لدول مجموعة السبع (كندا، وفرنسا، وألمانيا، وإيطاليا، واليابان، والمملكة المتحدة، والولايات المتحدة) كحصة من الناتج المحلي الإجمالي العالمي في شروط تعادل الشراء. كما يظهر الخط الأخضر نفس الشيء، لكن بالنسبة لدول البريكس (البرازيل وروسيا والهند والصين وجنوب إفريقيا). فكما ترون، فإن اقتصادات مجموعة السبع تفقد هيمنتها الاقتصادية بشكل ثابت لصالح دول البريكس - الصين والهند، على وجه الخصوص. واليوم، ولأول مرة على الإطلاق، تساهم الدول المتقدمة الرائدة بشكل أقل في الناتج المحلي الإجمالي العالمي مقارنة بالدول الناشئة الرائدة.

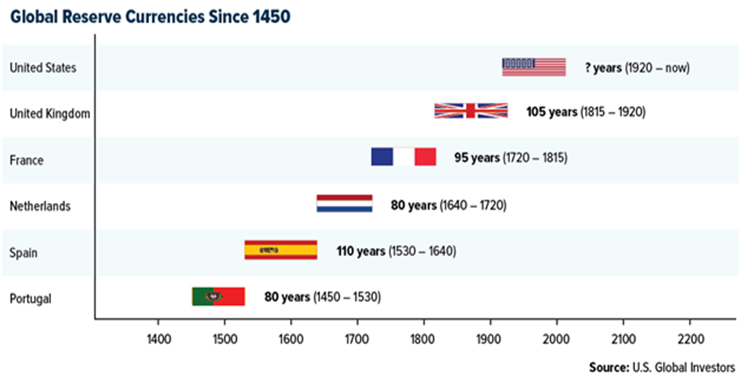

قد تكون الآثار المترتبة على ذلك متعددة الأوجه، ولكن لأغراضنا هنا، دعونا نركز فقط على العملات. فمنذ نهاية الحرب العالمية الأولى، عمل الدولار الأمريكي كعملة احتياطية في العالم، ومنذ سبعينيات القرن الماضي، تم تداول النفط الخام والسلع الرئيسية الأخرى - بما في ذلك الذهب - عالميًا بالدولار.

قد يتغير هذا مع صعود عالم متعدد الأقطاب حيث يتم تداول نصف جميع السلع بالدولار الأمريكي، والنصف الآخر بعملة أخرى - ربما اليوان الصيني، أو عملة بريكس بشكل أو بآخر، أو عملة رقمية مثل البيتكوين.

كذلك، يتم بالفعل تسوية حصة متزايدة من السلع بعملات غير الدولار. وفي الأسبوع الماضي، قامت الصين بتسوية تجارة الغاز الطبيعي (LNG) السائلة مع فرنسا باليوان للمرة الأولى على الإطلاق حيث يسعى العملاق الآسيوي إلى توسيع نفوذه الاقتصادي حول العالم. ومنذ الغزو الروسي لأوكرانيا العام الماضي والعقوبات الدولية التي تلت ذلك، كانت العملة الاحتياطية الفعلية لروسيا هي اليوان، وفقًا لأخبار كيتكو.

كما يعتقد بعض الاقتصاديين أن الوقت مناسب لمنافس رئيسي للدولار ليصعد. وكتب جيم أونيل، الاقتصادي السابق لدى جولدمان ساكس الذي صاغ الاسم المختصر BRIC، مقالًا حث فيه دول البريكس مؤخرًا على تحدي هيمنة الدولار، قائلًا إن التحولات في السياسة النقدية الأمريكية تخلق تقلبات كبيرة في قيمة الدولار الذي يؤثر على بقية العالم.

وسيكون الذهب مستفيدًا مباشرًا من إزالة الدولرة نظرًا لتسعيره بالدولار. حيث يتم تداول الذهب عند أعلى مستوياته على الإطلاق أو بالقرب منها في عدد من العملات في الوقت الحالي، بما في ذلك الجنيه البريطاني، و الين، والروبية الهندية والدولار الأسترالي ، ومن المحتمل أن يصل إلى مستويات قياسية جديدة بمصطلحات الدولار الأمريكي بالإضافة إلى انخفاض قيمة الدولار.

تسارع أزمة السيولة وعودة التيسير الكمي

المحفز المحتمل التالي له علاقة بالاهتزاز المستمر لقطاعات معينة من القطاع المالي التقليدي. حيث شهدت الصناعة المصرفية الأمريكية، التي تعرضت لضغوط في ظل خسائر غير محققة تقدر بنحو 620 مليار دولار، فشل شركتين كبيرتين هذا العام - بنك وادي السيليكون وبنك سيجنيتشر - وتآكلًا كبيرًا في ثقة المودعين.

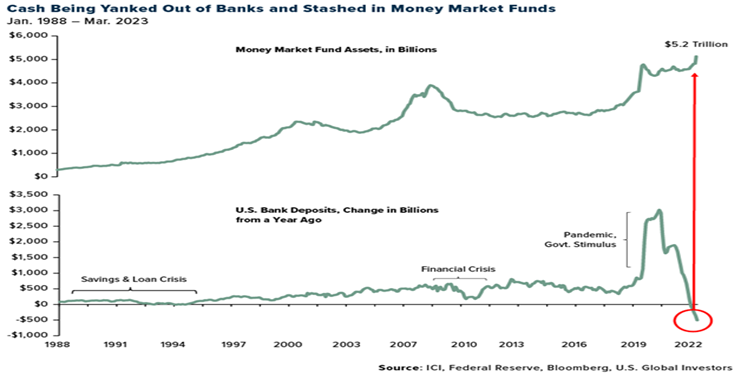

ونتيجة لهذه الإخفاقات، قام الأفراد والشركات بسحب عشرات المليارات من الدولارات من البنوك. حيث انخفضت الودائع المصرفية في مارس، بأكثر من 500 مليار دولار مقارنة بالشهر نفسه في عام 2022، وهو تغير أكثر دراماتيكية على أساس سنوي من أزمة المدخرات والقروض في الثمانينيات والتسعينيات والأزمة المالية.

إلى أين تذهب كل رؤوس الأموال هذه؟ صناديق أسواق المال، التي يُنظر إليها على أنها أكثر أمانًا، وفي كثير من الحالات، تحقق عوائد أعلى من حسابات التوفير في الوقت الحالي. كما يوجد الآن رقم قياسي بلغ 5.2 تريليون دولار في هذه الصناديق، وفقًا لمعهد شركة الاستثمار (ICI)، ومن المتوقع أن يرتفع المخزون كثيرًا.

كانت العديد من البنوك الإقليمية والمحلية تواجه بالفعل أزمة سيولة بسبب الخسائر الهائلة غير المحققة، ولن تؤدي عمليات السحب المفاجئة إلا إلى تضخيم الأمور. ومع انخفاض الاحتياطيات، ستصبح البنوك أقل استعدادًا لإقراض الأسر والشركات، مما يؤدي إلى تباطؤ الاقتصاد أكثر من ارتفاع أسعار الفائدة في مجلس الاحتياطي الفيدرالي.

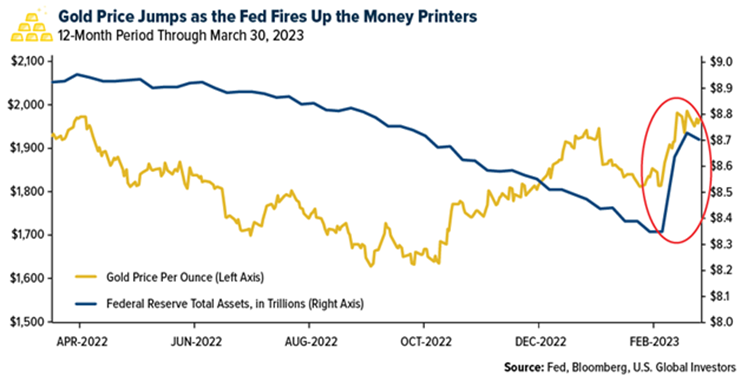

وفي حالة توسع أزمة السيولة إلى ركود كامل، لن يكون أمام الاحتياطي الفيدرالي خيار آخر سوى تحول السياسة وبدء دورة أخرى من التيسير الكمي (QE). وقد كان البنك المركزي يحاول فك ميزانيته العمومية، ولكن في محاولة لتحقيق الاستقرار في القطاع المصرفي، أضاف ما يقرب من 400 مليار دولار في الأسبوعين المنتهيين في 22 مارس. وخلال نفس الفترة، قفز سعر الذهب بنسبة 8.6٪، عكس سعره خسائر عام 2023.

حربان باردتان

المحفز الأخير في قائمتي يتضمن تدهور الدبلوماسية بين الولايات المتحدة، وحلفائها، وروسيا، والصين. فالعلاقات بين الغرب والشرق سيئة كما أتذكرها، ويمكن أن تزداد سوءًا قبل أن تتحسن.

وفي المقابلات والبث عبر الإنترنت مؤخرًا، كنت أقول إن الولايات المتحدة تواجه حربين باردتين الآن مع روسيا والصين. كما آمل أن تظل هذه الصراعات "باردة"، ولكن هناك دائمًا احتمال أن تصبح شيئًا أكثر - وفي هذه الحالة، أود أن أتعرض للذهب.

لن أقضي الكثير من الوقت في هذا الموضوع، لكني أريد أن أشير إلى مقال نشر مؤخرًا في فورين أفيرز. ووفقًا للمساهمين في المقال، يبدو أن الزعيم الصيني شي جين بينغ يعزز الاستعداد العسكري لبلاده من خلال زيادة ميزانية الدفاع وبناء ملاجئ جديدة للغارات الجوية في المدن الرئيسية ومكاتب "تعبئة الدفاع الوطني". وتقول المقالة إنه: "لقد تغير شيء ما في بكين لا يستطيع صانعو السياسات وقادة الأعمال في جميع أنحاء العالم تجاهله".

وما إذا كان الحشد العسكري، نذير غزو لتايوان أو شيء آخر، يبقى أن نرى.

أعلم أن المستثمرين وضعوا ثقتهم في الذهب في أوقات المخاطر الجيوسياسية وعدم اليقين. ولقد دافعت دائمًا عن القاعدة الذهبية بنسبة 10٪، مع وجود 5٪ في الذهب المادي (السبائك والعملات) و5٪ الأخرى في أسهم تعدين الذهب عالية الجودة، والصناديق المشتركة، وصناديق الاستثمار المتداولة.