تصريحات هامة من ترامب حول مستقبل الفائدة والاقتصاد

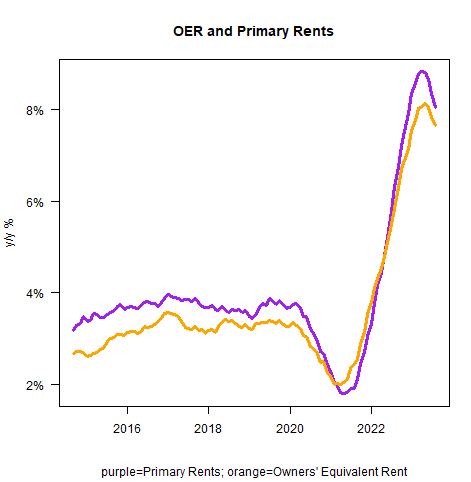

كما نعلم جميعًا، فإن تضخم المساكن مكون مهم جدًا في حساب الارتفاع الإجمالي في تكاليف المعيشة. في الآونة الأخيرة، وقد تضاءلت المخاوف بشأن تسارع تضخم المساكن الذي حدث بين عامي 2021 و2023 إلى حد ما، حيث بلغ مؤشر أسعار المستهلكين للإيجارات الأولية والإيجار المكافئ للملاك ذروتهما بشكل واضح.

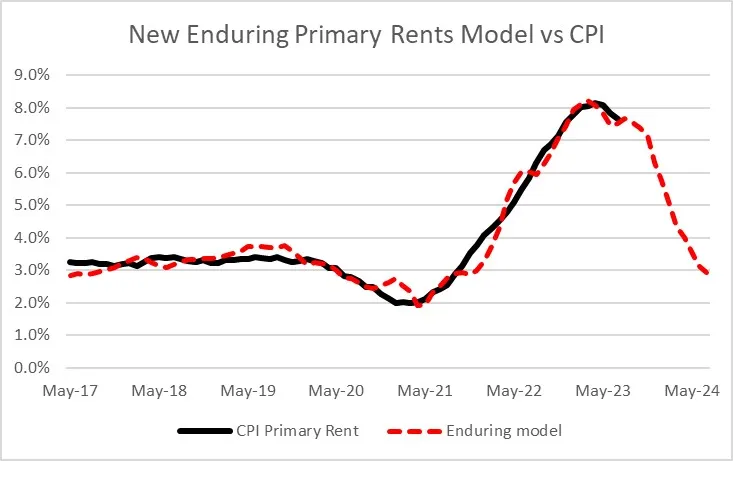

ونحن نعلم أن تباطؤ الإيجارات سوف يتقدم ببطء على مدى العام المقبل، وقد اعترف بنك الاحتياطي الفيدرالي مؤخراً بأن قدرته على توقع تباطؤ الإيجارات تمنحه بعض الارتياح في هذا الصدد. الآن، لقد تحدثت مؤخرًا في أحد ملفات البودكاست الخاصة بي عن السبب الذي يجعل النماذج الجديدة التي تتنبأ بانكماش نسبي في الإيجارات في المستقبل القريب لا يجب اعتبارها أمرًا مسلمًا به ... ولكن مع ذلك، يشير كلا النموذجين إلى أن تضخم الإيجارات قد ينخفض إلى 3% بحلول النصف الثاني من عام 2024، ولكن من غير المرجح أن ينخفض أكثر من ذلك. يعتمد نموذجنا الجديد والفريد من نوعه على نمذجة تكاليف المالك، وهو نموذج يبدو واعدًا للغاية.

لقد كان أداء نموذجنا الأقدم أسوأ ولكن ذلك كان لسبب وجيه. ألا وهو أنني قد بالغت في تقدير تضخم الإيجارات في أواخر عام 2020 حتى عام 2021، لأن تجميد عمليات الإخلاء فرض ضغوطًا على الإيجارات لكنه لم يؤثر على أسعار المساكن، ثم قلل من تقدير التضخم بعد ذلك جزئيًا لأنه كان على الإيجارات اللحاق بالركب عندما تم رفع التجميد.

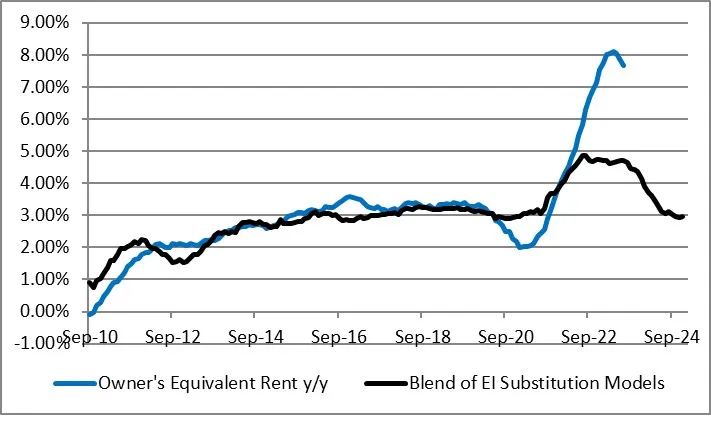

على الرغم من أن النموذج الأول أعلاه يبدو أنه يتنبأ بشكل أكثر دقة (على الرغم من أن هذا يرجع جزئيًا إلى أنه نموذج جديد، لذلك نقوم الآن بتوليد بيانات خارج العينة لمقارنتها بالتنبؤات)، إلا أن النموذج الثاني يحظى اليوم بالاهتمام. يستخدم هذا النموذج عدة مقاييس مختلفة لأسعار المنازل والسلاسل ذات الصلة ويمزجها مع فترات زمنية مختلفة لتوليد التوقعات. بمعنى آخر، يعتمد هذا النموذج على سلوك البحث عن البديل للسكن المستأجر، وهو السكن المملوك. إنه أمر مثير للاهتمام هنا لأنه نموذجي إلى حد ما فيما يتعلق بالطريقة التي تم بها تقدير تضخم الإيجارات تاريخياً: باعتباره (في الغالب) دالة متأخرة للتغيرات في أسعار المساكن. فإذا ارتفعت أسعار المساكن، فإن الإيجارات تميل إلى الارتفاع لأن سعر البديل يرتفع؛ فإذا انخفضت أسعار المساكن، فإن الإيجارات تميل إلى الانخفاض لأن سعر البديل آخذ في الانخفاض. الاقتصاد الجزئي 101.

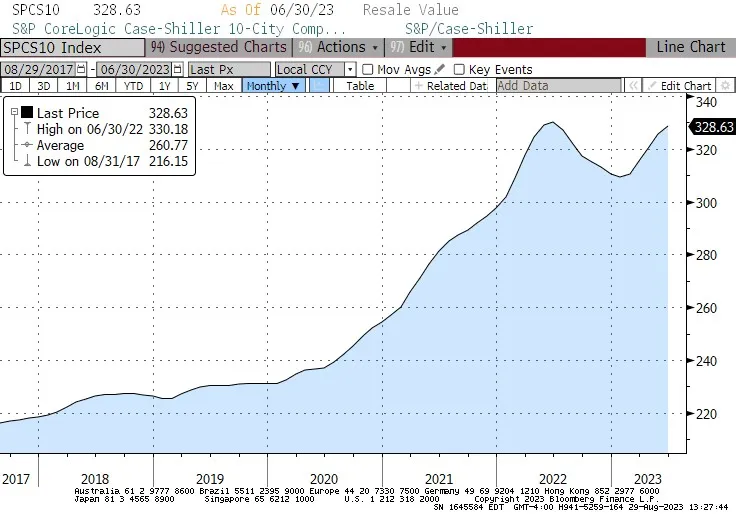

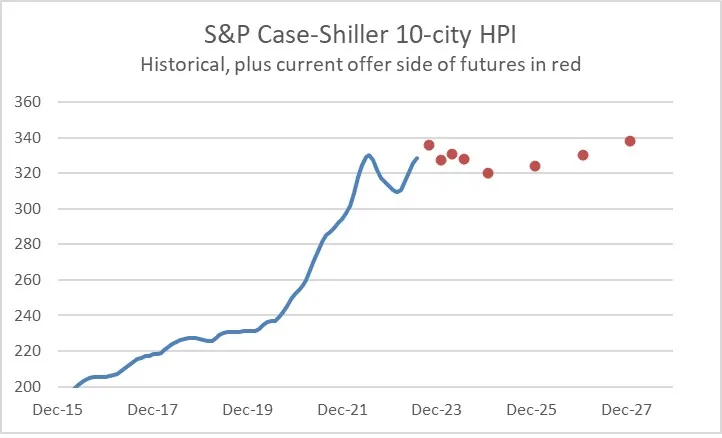

السبب وراء ذكر ذلك هو أن التوقعات بأن الإيجارات ستنكمش بشكل صريح في العام المقبل، هي مدفوعة جزئيًا بحقيقة أن أسعار المساكن بلغت ذروتها بالقيمة الاسمية في يوليو الماضي، وبالتالي انخفض معدل التضخم في أسعار المساكن على أساس سنوي من حوالي 21٪ في العام الماضي. و بالقيمة الإسمية مؤخراً (باستخدام مؤشر ستاندرد آند بورز كيس-شيلر لأسعار المساكن) منخفضًا من الذروة لإبى بعض الانكماش الطفيف. بالقيمة الحقيقية، انخفض مؤشر كيس-شيلر لأسعار المنازل(HPI) بنحو 9% من الذروة إلى القاع، وبنحو 6% بالقيمة الاسمية. لذا، فالفكرة هي أن المستوى المطلق للإيجار لا يحتاج إلى الاستقرار فحسب، بل يجب أن ينخفض فعليًا حتى يكون متسقًا مع ما يحدث في سوق الإسكان. وبطبيعة الحال، يعتقد الناس اعتقاداً راسخاً أن أسعار الفائدة المرتفعة لا تؤدي إلى انخفاض نشاط الإسكان فحسب، بل وأيضاً (على الرغم من الافتقار إلى الأدلة) انخفاض أسعار المساكن. لقد كنت أشير منذ فترة إلى أن هذا ليس صحيحا تاريخيا - فأسعار المساكن في السبعينيات لم تنخفض أبدا بالقيمة الاسمية على أساس سنوي، وكانت معدلات الرهن العقاري مرتفعة ومتغيرة.

حسنًا، صدرت اليوم بيانات مؤشر ستاندرد آند بورز كيس-شيلر لأسعار المنازل وفاجأنا مرة أخرى بالارتفاع. وبالقيمة الاسمية، عادت أسعار المنازل تقريباً إلى أعلى مستوياتها على الرغم من أنها لا تزال أقل قليلاً من المستويات المرتفعة بالقيمة الحقيقية.

الآن، قمت بعرض المدن العشر على مؤشر ستاندرد آند بورز كيس-شيلر، بدلاً من عرض المؤشر بأكمله. لسبب ما يبدو المؤشر الأوسع هو نفسه، لكن لا يمكنك تداول العقود الآجلة عليه. الأمر المذهل حقًا بالنسبة لي ليس فقط أن أسعار المساكن انتعشت بشكل أسرع مما توقعت - فهناك بالفعل عجز في عدد المساكن - ولكن سوق العقود الآجلة تتوقع انخفاضًا بعد شهر سبتمبر وأن أسعار المساكن لن تصل إلى ذروة جديدة حتى عام 2027 على الأقل.

انظر، أنا بالتأكيد أعتقد أن الركود يلوح في الأفق وربما نشعر بالفعل ببعضه على الرغم من أن الضعف في الصين يمكن أن يساعد في إبعاده لفترة أطول قليلاً. ولكن ارتفاع أسعار الفائدة أدى في واقع الأمر إلى تباطؤ عمليات بناء المساكن التي كانت تعالج العجز في المساكن؛ علاوة على ذلك، ففي بيئة تضخمية مثل تلك التي نعيشها الآن، من الممكن أن تهبط أسعار المساكن بالقيمة الحقيقية دون أن تهبط بالقيمة الاسمية. سوء الفهم هذا... أن أسعار المنازل "الفقاعة" يجب أن يتم حلها من خلال انخفاض حاد في أسعار المنازل الاسمية... السبب أنه في وقت ما، تم تداول العقود الآجلة لأسعار المنازل في فبراير 2024 من كيس-شيلر عند مستوى منخفض يصل إلى 268. وكان هذا السعر يعني ضمناً انخفاضًا اسميًا بنسبة 19 ٪ في أسعار المنازل مقارنة بأعلى قيمة، بالإضافة إلى التضخم الذي يتراوح بين 3-5٪ سنويًا، في بيئة تعاني من نقص المساكن! ومع استمرار أرقام كيس-شيلر في التقدم بفارق كبير عن سيناريو أزمة أسوأ من الأزمة المالية العالمية، فقد ارتفعت العقود الآجلة ببطء. ولكن من المدهش في نظري أنه على الرغم من أن أسعار المساكن الاسمية على وشك الوصول إلى ارتفاعات جديدة، فإن السوق تتوقع انخفاضاً ثانياً في الأسعار قبل التعافي الضعيف الذي قد يستمر لسنوات عديدة!

تُظهر أسواق العقود الآجلة المكان الذي تختفي فيه المخاطر، وليس المكان الذي يعتقد المستثمرون أن السعر سيكون عليه في المستقبل. إذن ما يعنيه هذا حقًا هو أن عدد الأشخاص الذين يرغبون في التحوط في أسعار المنازل يفوق عدد أولئك الذين يرغبون في شراء المنازل بسعر رخيص. وهذا معقول بالنسبة لي. ولكن لا يزال الأمر يبدو مذهلا! ويعني ذلك أيضًا أن الرياح التالية التي يعتقد بنك الاحتياطي الفيدرالي أنها ستأتي نتيجة لخفض الإيجارات... قد لا تكون قوية كما يتوقع حاليًا.

الإفصاح: أدير فقط استراتيجية طويلة الأمد، وأستخدم هذا العقد (غير السائل إلى حد ما) بشكل سلبي، ولذا فإنني دائمًا ما أكون مشتريًا صافيًا. ولكن، إذا كان الأمر يستحق ذلك، فإنه في الواقع يعمل ضد مصلحتي على المدى الطويل أن أحصل على عقود تداول أطول لجعل عقودي المستقبلية أكثر تكلفة، لذلك آمل أن تعتقدوا جميعًا أن أسعار المنازل يجب أن تنخفض.