عاجل: خسائر فادحة للأسهم الأمريكية عند الإغلاق

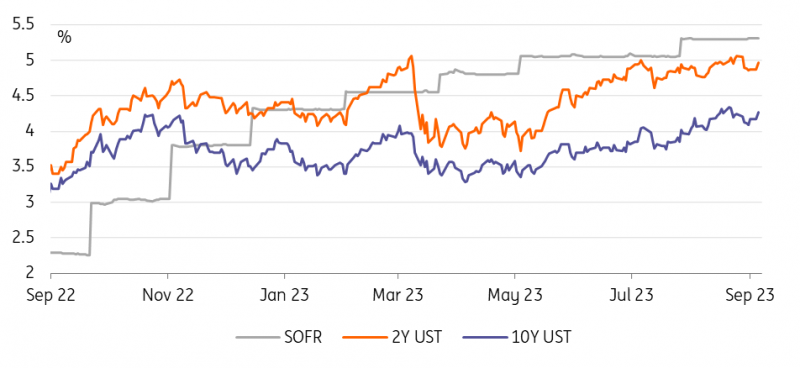

نحن نحاول تبرير ارتفاع أسعار الفائدة الأطول أجلا في الولايات المتحدة ــ في الأساس، انقلب المنحنى واعتاد على خصم أسعار الفائدة الأعلى هيكليا. إذا كان الأمر كذلك، فإن العودة إلى المنحنى الطبيعي يجب أن تعني عدم الانعكاس من النهاية الخلفية. عندما ينكسر شيء ما، سوف يتغير ذلك. لكن في الوقت الحالي، لا يزال الأمر مستقرًا: استمرار الضغط الصعودي على العائدات الطويلة.

لا يمكن أن يظل المنحنى الأمريكي مقلوباً إلى الأبد. لذا، إذا لم يتم تخفيض أسعار الفائدة، فيجب أن ترتفع أسعار الفائدة طويلة الأجل.

هناك العديد من النظريات التي تدور حول سبب تحول العائد على السندات الأمريكية لأجل 10 سنوات يوم الجمعة، بعد صدور بيانات الوظائف. كان يتجه في البداية نحو 4%. ولكن في لمح البصر، اتجه نحو 4.25%.

نحن نبرر ذلك بناءً على عاملين. أولاً، يظل المنحنى مقلوباً للغاية، حيث تتوقع العائدات الأطول أجلاً انخفاضاً في أسعار الفائدة الرسمية في المستقبل. هذا هو الوضع الطبيعي. ولكن طالما استمر الاقتصاد في التحرك، فإن الحكمة من إجراء العديد من التخفيضات في أسعار الفائدة على الإطلاق يظل موضع تساؤل من قبل السوق. تؤدي التخفيضات الأقل في أسعار الفائدة في المستقبل إلى رفع الحد الأدنى الضمني الذي يحدده الاحتياطي الفيدرالي. يستمر هذا الحد الأدنى في الارتفاع. هذا هو السبب المنطقي الثاني (ذي الصلة).

ولم يكن تقرير الوظائف يوم الجمعة يشير إلى حدوث أي شيء. وبدلاً من ذلك، فقد ألمح إلى نفس الاتجاه في المستقبل. هناك الكثير من الروايات التي تدور حول ارتفاع أسعار النفط والطروحات الأولية الكبيرة للشركات، لكننا لسنا مقتنعين بأنها المحركات المهيمنة. ومن المؤكد أنهم يدفعون في نفس الاتجاه، ولكن هذا كل شيء - المساهمة وليس القيادة.

وإلى أن يتوقف النشاط فعليا، لا يوجد سبب وشيك يدعو بنك الاحتياطي الفيدرالي إلى النظر في خفض أسعار الفائدة، ومع استمرار هذه القصة، فإن الحد الأدنى لأسعار السوق آخذ في الارتفاع ويصبح أكثر هيكلية عند المستويات الأعلى. في تلك البيئة، فإن الطريقة الوحيدة لعكس المنحنى هي من خلال تعرض عائدات الاستحقاق الأطول لضغوط متزايدة مع استمرار بقاء العائدات ذات الأجل الأقصر على نفس الوضع.

سوف ينكسر شيء ما في النهاية، لكن حتى الآن لم يحدث ذلك. وبالتالي، يظل المسار الأقل مقاومة هو طريق الصعود لاختبار معدلات أعلى في أسعار السوق ذات الآجال الأطول.

استيعاب أسعار الفائدة الأعلى هيكليا مع بقاء بنك الاحتياطي الفيدرالي على حاله

المصدر: Refinitiv, ING

أحداث السوق والآراء اليوم

أسعار الفائدة التي تنجرف إلى الأعلى، والسوق الأولية المزدحمة هي عامل فني - على الرغم من أنه عادة ما يكون عابرا - مما يزيد من الضغوط الصعودية. لكن البيانات هي التي زودت الأسواق بعلامات الطريق، على الرغم من أن الانطباعات الأولى قد تكون خادعة.

البيانات الرئيسية اليوم هي بيانات معهد إدارة التوريدات (ISM) لقطاع الخدمات التي من المتوقع أن تتراجع بشكل هامشي، مما يشير إلى أن القطاع يفقد زخمه مع اقتراب الربع الرابع. وفي الوقت الحالي، لن يغير ذلك الوضع العام بشكل ملموس. ومن المقرر أن تتحدث سوزان كولينز، رئيسة بنك الاحتياطي الفيدرالي في بوسطن، عن الاقتصاد والسياسة. في وقت لاحق من الليلة، سيصدر بنك الاحتياطي الفيدرالي أيضًا كتابه "البيج" الذي يتضمن معلومات مجردة عن الظروف الحالية في قطاعات بنك الاحتياطي الفيدرالي.

وفي منطقة اليورو، سنحصل على بيانات مبيعات التجزئة لشهر يوليو. بالأمس، شهدت توقعات التضخم الاستهلاكي التي شملها استطلاع البنك المركزي الأوروبي ارتفاعًا طفيفًا، ولكن تمت موازنة ذلك من خلال مؤشرات مديري المشتريات النهائية المعدلة بالخفض - وكان التأثير الصافي لاجتماع البنك المركزي الأوروبي على تسعير السوق في سبتمبر هامشيًا. من غير المقرر أن يظهر متحدثون عن البنك المركزي الأوروبي اليوم. وفي الأسواق الأولية للسندات الحكومية، لامس المؤشر القياسي لعشر سنوات في ألمانيا مستوى 5 مليارات يورو.

سيصدر بنك كندا قراره بشأن السياسة النقدية اليوم مع عدم توقع أي تغيير على نطاق واسع بعد انكماش الاقتصاد بشكل مفاجئ في الربع الثاني.

***

إخلاء المسؤولية: تم إعداد هذا المنشور بواسطة ING لأغراض المعلومات فقط. لا تشكل المعلومات توصية استثمارية، كما أنها ليست نصيحة استثمارية أو قانونية أو ضريبية أو عرضًا أو التماسًا لشراء أو بيع أي أداة مالية. اقرأ أكثر