نقدم لكم اليوم 10 قواعد مدروسة للاستثمار وتعد مبادئ صحيحة وضرورية لبناء استراتيجية استثمارية ناجحة. دعونا نقسم كل من هذه القواعد:

القاعدة رقم 1: أنت "مدخر"، ليس لديك خصوصية في الشركة

تؤكد هذه القاعدة على أهمية فهم أنك، كمستثمر فردي، أنت في الأساس مدخر بدلاً من مالك للشركة مثل وورن بوفيه. هدفك الرئيسي هو نمو مدخراتك مع مرور الوقت، وليس السيطرة على الشركات. من المهم أن تعرف الفرق بين الاستثمار والتضخم. يجب أن تستثمر مدخراتك التي اكتسبت بجهد في الأصول أو الشركات التي تفهمها وتعتقد أن لديها الإمكانية لزيادة ثروتك مع مرور الوقت.

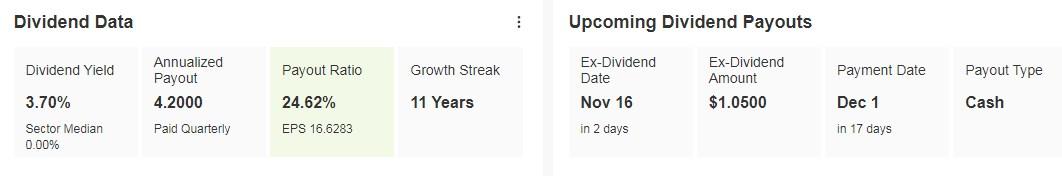

القاعدة رقم 2: لا تنسَ الدخل

تؤكد هذه القاعدة أهمية تحقيق دخل من استثماراتك. بينما يعتبر زيادة رأس المال أمرًا ضروريًا، يمكن أن يوفر الدخل من استثماراتك، مثل أرباح الأسهم أو الفائدة من السندات، الاستقرار وتقليل التقلبات في المحفظة. تنويع محفظتك لتشمل أصولًا تولد دخلاً يمكن أن يساعدك في تحقيق توازن بين النمو والدخل.

القاعدة رقم 3: لا يمكنك "شراء بسعر منخفض" إذا لم تقم بـ "بيع بسعر مرتفع"

تؤكد هذه القاعدة على أهمية وجود نهج منضبط للبيع. اتخاذ القرارات العاطفية، التي تسيطر عليها الجشع والخوف، غالبًا ما تؤدي إلى البيع متأخرًا أو عدم القيام بالبيع على الإطلاق عندما تكون الاستثمارات في أوجها. تحقيق الأرباح من خلال البيع بأسعار مرتفعة أمر أساسي لتحويل الأرباح الورقية إلى ثروة حقيقية. مراجعة محفظتك بانتظام، وقص الأصول الضعيفة الأداء، وإعادة توزيع التخصيص يمكن أن تساعدك في تحقيق نتائج أفضل.

القاعدة رقم 4: الصبر والانضباط هما ما يفوز

الصبر والانضباط هما مفتاح الاستثمار الناجح على المدى الطويل. من المألوف أن يقول المستثمرون أنهم "مستثمرون على المدى الطويل". ومع ذلك، كما أظهرت دراسات دالبار مرارًا وتكرارًا، يتم توجيه المستثمرين أكثر من قبل المشاعر بدلاً من ذلك. المشكلة في أن الأفراد عادة ما يسمحون للجشع والخوف بدفعهم لمتابعة الأصول الساخنة في العام السابق. ومع ذلك، عادة ما يؤدي ذلك إلى أداء ضعيف للغاية في العام التالي حيث يبيع الأفراد بخسارة ويكررون العملية. هذا هو السبب في أن المستثمرين العظماء يلتزمون بنهجهم في الأوقات الجيدة والسيئة. لمدى الأجل - الالتزام بما تعرفه وتفهمه سيؤدي إلى تحقيق نتائج أفضل.

قاعدة الاستثمار رقم (5) لا تنس القاعدة رقم (1)

كما يعلم أي لاعب بوكر جيد، فأنت تخرج من اللعبة بمجرد أن تنفد أوراقك. ولهذا السبب فإن معرفة "متى" تبدأ و"بكم" تراهن أمر بالغ الأهمية للفوز باللعبة. المشكلة بالنسبة لمعظم المستثمرين هي أنهم يراهنون باستمرار "بكل شيء، وطوال الوقت".

وبمرور الوقت، يؤدي "الخوف" من فقدان الفرصة في سوق صاعدة إلى تراكم المخاطر بشكل مفرط في المحافظ الاستثمارية. كما أنه يؤدي إلى انتهاك القاعدة البسيطة المتمثلة في "البيع بسعر مرتفع".

والحقيقة هي أن فرص الاستثمار في السوق تأتي بنفس القدر الذي تأتي به سيارات الأجرة في مدينة نيويورك. ومع ذلك، فإن محاولة تعويض رأس المال المفقود من خلال عدم الاهتمام بالمخاطر هو أمر أكثر صعوبة بكثير، وهو ما يقودنا إلى القاعدة رقم (6).

قاعدة الاستثمار رقم (6) إن السلعة التي لا يمكن تعويضها هي "الوقت".

منذ مطلع القرن العشرين، تعافى المستثمرون نظريًا من تصحيحين هائلين للسوق الهابطة. وبعد خمسة عشر عاماً، عاد المستثمرون أخيراً إلى حيث كانوا في عام 2000. وهو نصر أجوف عندما نأخذ في الاعتبار أن خمسة عشر عاماً من الاستعداد للتقاعد قد مضت بلا رجعة.

بالنسبة للمستثمرين، العودة إلى نقطة التعادل ليست استراتيجية استثمارية. نحن جميعًا "مدخرون" ولدينا قدر محدود من الوقت لتوفير المال لتقاعدنا. لقد تبخرت خطط التقاعد هذه إذا كان أمامنا 15 عاماً قبل التقاعد في عام 2000. فهل يمكن لمثل هذه البيئة أن تتكرر مرة أخرى؟ بالتأكيد. إنها في النهاية دالة في التقييمات. هل سيحدث ذلك؟ لا أحد يعرف.

لا تقلل قيمة "الوقت" في استراتيجيتك الاستثمارية.

قاعدة الاستثمار رقم (7) لا تخطئ في اعتبار "الاتجاه الدوري" بمثابة "اتجاه لا نهائي".

تقول إحدى البديهيات القديمة في وول ستريت إن "الاتجاه صديقك". ومن المؤسف أن المستثمرين يتنبأون على نحو متكرر باستمرار الاتجاه الحالي إلى ما لا نهاية. في عام 2007، كان من المتوقع أن تستمر الأسواق في النمو مع تراكم المستثمرين في قمة السوق. وفي أواخر عام 2008، كان الأفراد مقتنعين بأن السوق سوف يتجه إلى الصفر. التطرف ليس هو الحال أبدا. حدث الشيء نفسه في قاع السوق في مارس 2020.

من المهم أن تتذكر أن "الاتجاه صديقك". ولكن بشرط أن تنتبه إليه وتحترمه. إذا كنت على الجانب الخطأ من الاتجاه؛ فيمكن أن يصبح من ألد أعدائك.

قاعدة الاستثمار رقم (8) النجاح يولد الثقة الزائدة

يلتحق الأفراد بالكلية ليصبحوا أطباء ومحامين وحتى مهرجين في السيرك. ومع ذلك، في كل يوم، يشترك الأفراد في واحدة من أكثر الألعاب تعقيدًا على هذا الكوكب ويلعبون بمدخراتهم التي اكتسبوها بشق الأنفس بدون تعليم أو بالقليل منه.

عندما ترتفع الأسواق، فإن نجاح معظم الأفراد يولد الثقة. كلما طال أمد ارتفاع السوق، كلما زاد عدد الأفراد الذين يعزون نجاحهم إلى مهاراتهم الخاصة. والحقيقة هي أن السوق الصاعدة تغطي العديد من الأخطاء الاستثمارية التي يرتكبها الأفراد من خلال المغامرة في المخاطر المفرطة، أو سوء اختيار الأصول، أو ضعف المهارات الإدارية. وتتكشف هذه الأخطاء دائمًا من خلال التصحيح القادم.

قاعدة الاستثمار رقم (9) كونك متناقضًا هو أمر صعب وفريد وصحي بشكل عام

كتب هوارد ماركس ذات مرة ما يلي:

"إن المقاومة - وبالتالي تحقيق النجاح كأمر عكسي - ليس بالأمر السهل. تجتمع الأمور لتجعله صعبًا؛ بما في ذلك ميول القطيع الطبيعية والألم الذي يفرضه عدم الالتزام بالخطوات، لأن الزخم يجعل الإجراءات المسايرة للدورة الاقتصادية تبدو صحيحة لفترة من الوقت. (لهذا السبب من الضروري أن تتذكر "أن تكون سابقًا لعصرك لا يمكن تمييزه عن كونك مخطئًا".)

ونظرًا لطبيعة المستقبل غير المؤكدة، وبالتالي صعوبة الثقة في أن موقفك هو الصحيح – خاصة عندما يتحرك السعر ضدك – يجعل من الصعب أن تكون مختلفًا ووحيدًا.

تاريخياً، تحقيق أفضل الاستثمارات يحدث عندما تسير ضد القطيع. يعد البيع إلى "الجشعين" والشراء من "الخائفين" أمرًا صعبًا للغاية دون وجود نظام استثماري قوي للغاية وبروتوكول إداري وثبات معنوي. بالنسبة لمعظم المستثمرين، فإن الواقع هو أنهم غارقون في "الثرثرة الإعلامية". وهذا "الضجيج" يمنعهم من اتخاذ قرارات استثمارية منطقية وذكية فيما يتعلق بأموالهم، وهو ما يؤدي للأسف إلى نتائج سيئة.

قاعدة الاستثمار رقم (10) المقارنة هي أسوأ عدو لاستثمارك

أفضل شيء يمكنك القيام به لمحفظتك هو التوقف عن المقارنة مع مؤشر السوق العشوائي. لا علاقة لهذا المؤشر بأهدافك أو تحملك للمخاطر أو أفقك الزمني.

المقارنة في المجال المالي هي السبب الرئيسي الذي يجعل العملاء يجدون صعوبة في الجلوس بصبر وكف أيديهم، والسماح لأي عملية يشعرون بالارتياح تجاهها تعمل وتستمر. ولسوء الحظ، فإن بعض المقارنات على طول الطريق تؤدي إلى فقدان المستثمرين تركيزهم.

يكون العملاء مسرورين عندما تخبرهم أنهم حققوا نسبة 12% في حساباتهم. ومع ذلك، إذا أخبرتهم أن "الجميع" حصلوا على 14%، فإنك تزعجهم. في صيغتها الحالية، تعمل صناعة الخدمات المالية على إزعاج الناس عمداً، فيقومون بنقل الأموال بطريقة جنونية. وعندما يتحرك المال يولد الرسوم والعمولات.

إن إنشاء المزيد من المعايير ومربعات الأنماط ليس أكثر من إنشاء المزيد من الأشياء للمقارنة بها، مما يسمح للعملاء بالبقاء في حالة دائمة من الغضب. المعيار الوحيد المهم هو العائد السنوي المطلوب للحصول على هدف التقاعد المستقبلي. إذا كان هذا المعدل هو 4%، فإن محاولة الحصول على 6% أكثر من ضعف المخاطرة التي يتعين عليك تحملها لتحقيق هذا العائد. إن النتيجة النهائية المتمثلة في تحملك لمخاطر أكثر من اللازم ستؤدي حتمًا إلى انحرافك عن أهدافك إذا حدث خطأ ما.

كل شيء في خطر

غير روبرت روبين، وزير الخزانة السابق، الطريقة التي أفكر بها بشأن المخاطر عندما كتب:

"عندما أفكر في السنوات الماضية، أجد أنني قد استرشدت بأربعة مبادئ لاتخاذ القرار. أولاً، اليقين الوحيد هو أنه لا يوجد يقين. ثانيا، كل قرار، نتيجة لذلك، هو مسألة موازنة للاحتمالات. ثالثا، على الرغم من عدم اليقين، يجب علينا أن نقرر وعلينا أن نتحرك. وأخيرًا، يتعين علينا أن نحكم على القرارات ليس بناءً على النتائج فحسب، بل أيضًا بناءً على كيفية اتخاذها.

معظم الناس في حالة إنكار لعدم اليقين. ويفترضون أنهم محظوظون، وأن ما لا يمكن التنبؤ به يمكنهم التنبؤ به بشكل موثوق. وهذا يحافظ على نشاط الأعمال بالنسبة لقارئي الكف، والوسطاء، وسماسرة الأوراق المالية، ولكنها طريقة رهيبة للتعامل مع عدم اليقين. إذا لم يكن هناك أمور مؤكدة، فإن كل القرارات تصبح مسألة ترجيح لنتائج مختلفة، وتكلفة وفوائد كل منها. وبعد ذلك، على هذا الأساس، يمكنك اتخاذ قرار جيد.

ينبغي أن يكون واضحا أن التقييم الصادق لعدم اليقين يؤدي إلى قرارات أفضل، ولكن فوائد نهج روبن تذهب إلى ما هو أبعد من ذلك. على الرغم من أن الأمر قد يبدو متناقضًا، إلا أن تبني عدم اليقين يقلل من المخاطر بينما يزيد الإنكار منها. هناك فائدة أخرى لـ "الاعتراف بعدم اليقين" هو أنه يبقيك صادقًا.

إن الاحترام الصحي لعدم اليقين والتركيز على الاحتمالات يدفعك إلى عدم الرضا أبدًا عن استنتاجاتك. فهو يجعلك تسعى باستمرار للحصول على مزيد من المعلومات، والتشكيك في التفكير التقليدي، وتحسين أحكامك باستمرار، وفهم أن اليقين والاحتمال يمكن أن يحدثا فرقًا كبيرًا.

والحقيقة هي أننا لا نستطيع التحكم في النتائج؛ أقصى ما يمكننا القيام به هو التأثير على احتمالية نتائج معينة، ولهذا السبب فإن الإدارة اليومية للمخاطر والاستثمار على أساس الاحتمالات وليس على ما هو متوقع مهم ليس فقط للحفاظ على رأس المال ولكن لنجاح الاستثمار مع مرور الوقت.