عاجل: النفط يهبط أدنى 90 دولار بسبب تصريحات ترامب..تحول عنيف

تسير سوق الأسهم الأمريكية بثبات في طريقها لتصبح الأفضل أداءً في عام 2023 متفوقة بذلك على فئات الأصول الرئيسية - بفارق كبير. السبب الرئيسي: ارتفاع أسعار أسهم شركات التكنولوجيا الكبرى. إذا أخرجنا هذه الشركات من السوق، فسوف تتلاشى نتائج الأسهم الأمريكية منذ بداية العام حتى الآن وتصبح ذات أداء متواضع يتماشى مع العائد على صناديق أسواق المال.

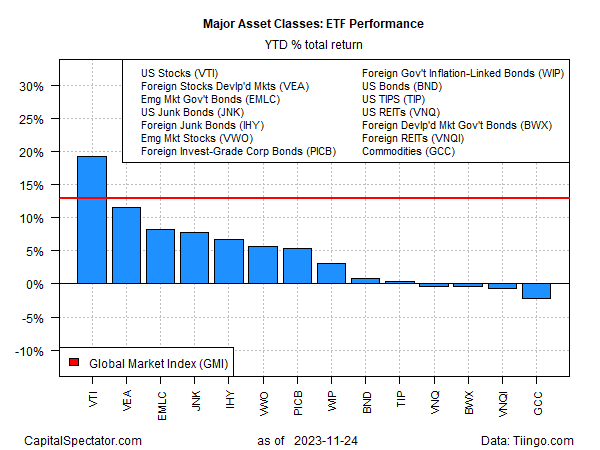

الأسهم ذات الوزن الكبير من حيقث القيمة السوقية في السوق الأمريكية، والتي تهيمن عليها شركات التكنولوجيا الكبرى، هي التي تتصدر السوق منذ بداية العام حتى الآن، استنادًا إلى مجموعة من صناديق الاستثمار المتداولة حتى إغلاق يوم الجمعة (24 نوفمبر). ارتفع صندوق فانجارد لإجمالي مؤشر سوق الأسهم الأمريكية | بنسبة 19.2% حتى الآن في عام 2023، متقدمًا بفارق كبير عن بقية القطاعات الأساسية في الأسواق العالمية.

ثاني أفضل أداء هذا العام: أسهم الأسواق المتقدمة باستثناء الولايات المتحدة (Vanguard FTSE Developed Markets Index Fund ETF Shares (NYSE:VEA))، والتي ارتفعت بنسبة معتدلة نسبيًا بلغت 11.6%. وتقدم مؤشر السوق العالمية (Groupe Minoteries SA (SIX:GMI)) بنحو 13% هذا العام. (هذا المؤشر غير المُدار، الذي يحتفظ به موقع CapitalSpectator.com، يحتوى على جميع فئات الأصول الرئيسية - باستثناء النقد – وهي ممثلة بالقيمة السوقية ويمثل معيارًا تنافسيًا للمحافظ الاستثمارية متعددة الأصول.)

وفي أسواق الأسهم الأمريكية، تتصدر شركات التكنولوجيا الكبرى السباق بفارق كبير. وقد ارتفع صندوق استثمار آي شيرز للتكنولوجيا، الذي يضم شركات التكنولجيا ذات الوزن الثقيل مثل مايكروسوفت (NASDAQ:MSFT) وأبل وانفيديا، ووصلت حصتها من المكاسب أكثر من 49٪ في عام 2023 - أي أكثر من ضعف مكاسب الأسهم الأمريكية بشكل عام .

المقارنة الأفضل هي تتبع أداء الأسهم المتوسطة من خلال محفظة متساوية الوزن، مما يزيل عامل التكنولوجيا الكبيرة. ومن الجدير بالذكر أن العائد السنوي بنسبة 5.4٪ لصندوق استثمار إنفسكو إس آند بي 500 المتساوي الوزن هو أعلى بشكل متواضع فقط من أداء الوكيل النقديSHV

كل هذا يطرح سؤالا رئيسيا حول تخصيص الأصول واستراتيجية الاستثمار في عام 2024: هل ستستمر الأسهم الأمريكية (المعروفة أيضا باسم شركات التكنولوجيا الكبرى) في التفوق في الأداء؟ لا أحد يعرف بالطبع، ولكن بعد هذا الأداء الرائع، هناك ضرورة للحذر في توقع تكرار الأداء. مع ذلك، يظل ديفيد كوستين، كبير استراتيجيي الأسهم الأمريكية في بنك جولدمان ساكس، متفائلاً.

وقال: "تشير توقعاتنا الأساسية إلى أنه في عام 2024 ستستمر أسهم التكنولوجيا الضخمة في التفوق على بقية أسهم مؤشر إس آند بي 500 " . وأشار إلى أن ارتفاع المبيعات هو السبب.

وأضاف "تُظهر تقديرات المحللين أن شركات التكنولوجيا العملاقة ستنمو مبيعاتها بمعدل نمو سنوي مركب يبلغ 11% حتى عام 2025 مقارنة بنسبة 3% فقط لبقية مؤشر إس آند بي 500 . ويبلغ صافي أرباح مؤشر الشركات الكبرى المعروفة باسم العظماء السبعة ضعف أرباح بقية المؤشر. وتشير توقعات الإجماع إلى استمرار هذه الفجوة حتى عام 2025."

أضف إلى ذلك التوقعات المتزايدة بأن بنك الاحتياطي الفيدرالي سوف يخفض أسعار الفائدة قريبًا، ومن السهل ملاحظة السياق الذي يمكن أن يحافظ على استمرار صعود أسهم شركات التكنولوجيا الكبرى.

وقالت صحيفة وول ستريت جورنال: "تستعد وول ستريت لخفض أسعار الفائدة، بعد عشرين شهرًا من بدء بنك الاحتياطي الفيدرالي حملة تاريخية ضد التضخم، يعتقد المستثمرون الآن أن هناك فرصة أكبر بكثير لأن يخفض البنك المركزي أسعار الفائدة خلال أربعة أشهر فقط بدلاً من رفعها مرة أخرى في المستقبل المنظور".

ويكمن الخطر في أن المستقبل لا يزال غير مؤكد ولا توجد توقعات مؤكدة. من المؤكد أن الرياح المواتية لصالح شركات التكنولوجيا الكبرى تبدو صعودية في الوقت الحالي، لكن العالم لا يزال مليئًا بالمخاطر ولم يقدّر الجمهور أي هامش تقريبًا للخطأ فيما يتعلق بالشركات العملاقة الأكثر نجاحًا.