عاجل: اضطرابات النفط ترعب ترامب - تحرير 172 مليون برميل من الاحتياطي الأمريكي

- من المتوقع أن يكون شهر يونيو شهرًا آخر حافلًا بالأحداث في وول ستريت وسط ثلاثة أحداث رئيسية محركة للسوق.

- وسينصب تركيز المستثمرين على تقرير الوظائف الأمريكية، وبيانات التضخم في مؤشر أسعار المستهلكين، واجتماع اللجنة الفيدرالية للسوق المفتوحة.

- في هذه المقالة، سنلقي نظرة على ما يمكن أن يتوقعه المستثمرون من الأسواق في شهر يونيو.

- هل تبحث عن مساعدة في السوق؟ افتح إمكانية الوصول إلى الأسهم الرابحة المختارة بالذكاء الاصطناعي من InvestingPro مقابل 60 سنتًا فقط في اليوم!

تسير الأسهم في وول ستريت في طريقها لإغلاق شهري قوي، حيث من المقرر أن تسجل كل من المؤشرات الرئيسية سادس شهر إيجابي في سبعة أشهر.

وجاءت المكاسب في الوقت الذي واصلت فيه أسهم شركات التكنولوجيا ارتفاعها وسط تزايد التفاؤل والإثارة بشأن آفاق النمو المتعلقة بالذكاء الاصطناعي.

يتجه مؤشر ناسداك المركب إلى تحقيق مكاسب بنسبة 7% تقريبًا في شهر مايو مع اقتراب جلسة التداول الأخيرة من الشهر، حيث يتجه المستثمرون إلى الأسماء المرتبطة بالذكاء الاصطناعي، مثل انفيديا.

وارتفع مؤشر إس آند بي 500| بحوالي 4% هذا الشهر.

وفي الوقت نفسه، من المقرر أن يكون مؤشر داو جونز الصناعي هو الأقل ارتفاعا، حيث ارتفع بنسبة 0.8% فقط هذا الشهر اعتبارًا من إغلاق يوم الخميس.

المصدر: Investing.com

مع اقتراب شهر مايو من نهايته، يجب على المستثمرين أن يجهزوا أنفسهم لتقلبات جديدة في شهر يونيو، والذي يشتهر بكونه أحد أصعب شهور العام بالنسبة لسوق الأسهم. فمنذ عام 1990، انخفض مؤشر ستاندرد آند بورز 500 بمتوسط حوالي 0.4% في شهر يونيو، وقد لا يختلف الأمر هذا العام عن ذلك.

هل تريد التفوق في الأداء في شهر يونيو؟ احصل على أفضل مجموعة من اختيارات الأسهم المدعومة بالذكاء الاصطناعي بأقل من 9 دولارات شهريًا باستخدام هذا الرابط. التحديث التالي سيكون يوم الاثنين 3 يونيو مع مجموعة جديدة من أكثر من 90 سهمًا مدعومًا بالذكاء الاصطناعي من المقرر أن تتفوق على السوق! اشترك الآن ولا تفوت هذه الفرصة لجني أرباح ضخمة.

مع استمرار المستثمرين في قياس التوقعات المستقبلية لأسعار الفائدة والتضخم والاقتصاد، سيكون هناك الكثير من الأمور على المحك في الشهر المقبل.

على هذا النحو، فيما يلي ثلاثة تواريخ رئيسية يجب مراقبتها في شهر يونيو:

-

تقرير الوظائف الأمريكية: الجمعة، 7 يونيو

ستصدر وزارة العمل الأمريكية تقرير الوظائف لشهر مايو في الساعة 8:30 صباحًا بالتوقيت الشرقي يوم الجمعة 7 يونيو ، وقد يكون هذا التقرير أساسيًا في تحديد ما إذا كان بنك الاحتياطي الفيدرالي سيبدأ في خفض أسعار الفائدة ومتى سيبدأ في ذلك.

تتمحور التوقعات حول استمرار وتيرة التوظيف القوية، حتى لو كانت الزيادة أقل من الأشهر السابقة. تشير تقديرات الإجماع عليها إلى أن البيانات ستظهر أن الاقتصاد الأمريكي سيضيف 151,000 وظيفة، متباطئًا عن نمو الوظائف البالغ 175,000 وظيفة في أبريل.

ومن المتوقع أن يظل مؤشر |معدل البطالة ثابتًا عند 3.9%. تجدر الإشارة إلى أن معدل البطالة بلغ 3.7% قبل عام بالضبط، مما يؤكد المرونة الملحوظة لسوق العمل

المصدر: Investing.com

وفي الوقت نفسه، من المتوقع أن يرتفع متوسط الدخل في الساعة بنسبة 0.2% على أساس شهري، في حين أنه من المتوقع أن يرتفع المعدل السنوي بنسبة 3.9%، وهو ما لا يزال مرتفعًا للغاية بالنسبة للاحتياطي الفيدرالي.

التوقعات: أعتقد أن تقرير الوظائف غير الزراعية لشهر مايو سيدعم وجهة النظر القائلة بأن صانعي السياسة في الاحتياطي الفيدرالي ليسوا في عجلة من أمرهم لخفض أسعار الفائدة.

وقد أشار مسؤولو الاحتياطي الفيدرالي إلى أن معدل البطالة يجب أن يكون 4.0% على الأقل لإبطاء التضخم، في حين يقول بعض الاقتصاديين إن معدل البطالة يجب أن يكون أعلى من ذلك.

وفي كلتا الحالتين، لا يشير انخفاض معدل البطالة - جنبًا إلى جنب مع مكاسب الوظائف الصحية ونمو الأجور القوي - إلى تخفيضات وشيكة في أسعار الفائدة في الأشهر المقبلة.

-

تقرير مؤشر أسعار المستهلكين الأمريكي: الأربعاء، 12 يونيو

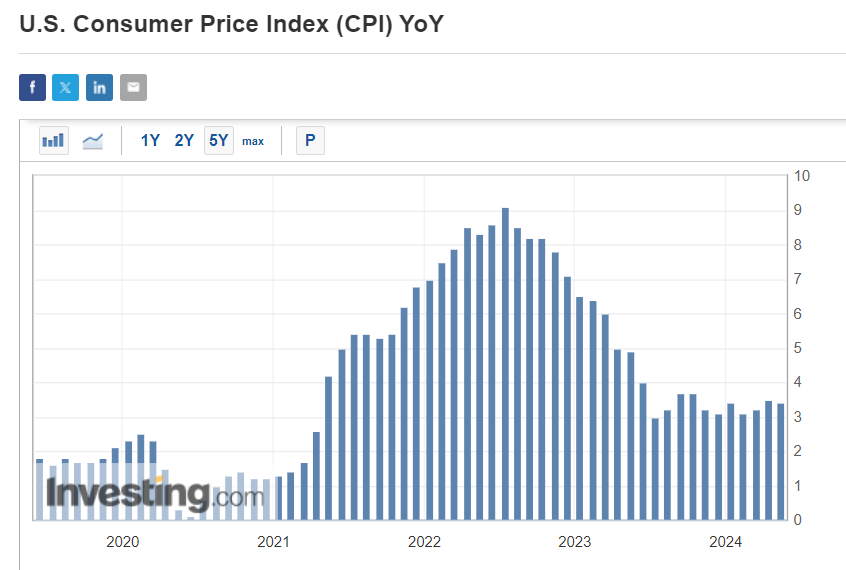

ستُصدر الحكومة الأمريكية تقرير مؤشر أسعار المستهلكين لشهر مايو يوم الأربعاء 12 يونيو في الساعة 8:30 صباحًا بالتوقيت الشرقي، ومن المرجح أن تُظهر البيانات أن التضخم يواصل الارتفاع بسرعة أكبر بكثير مما يعتبره الاحتياطي الفيدرالي متسقًا مع النطاق المستهدف البالغ 2%.

وعلى الرغم من عدم تحديد توقعات رسمية حتى الآن، إلا أن التوقعات لمؤشر أسعار المستهلكين السنوي الرئيسي تتراوح بين 3.1% إلى 3.5%، مقارنةً بالوتيرة السنوية البالغة 3.4% في أبريل

المصدر: Investing.com

انخفض مؤشر أسعار المستهلكين الذي تتم مراقبته عن كثب بشكل كبير منذ صيف عام 2022، منذ بلغ ذروته عند أعلى مستوى منذ 40 عامًا عند 9.1%، ومع ذلك، لا يزال التضخم يرتفع بوتيرة تقارب ضعف هدف البنك المركزي على الرغم من سلسلة من 11 رفعًا لأسعار الفائدة.

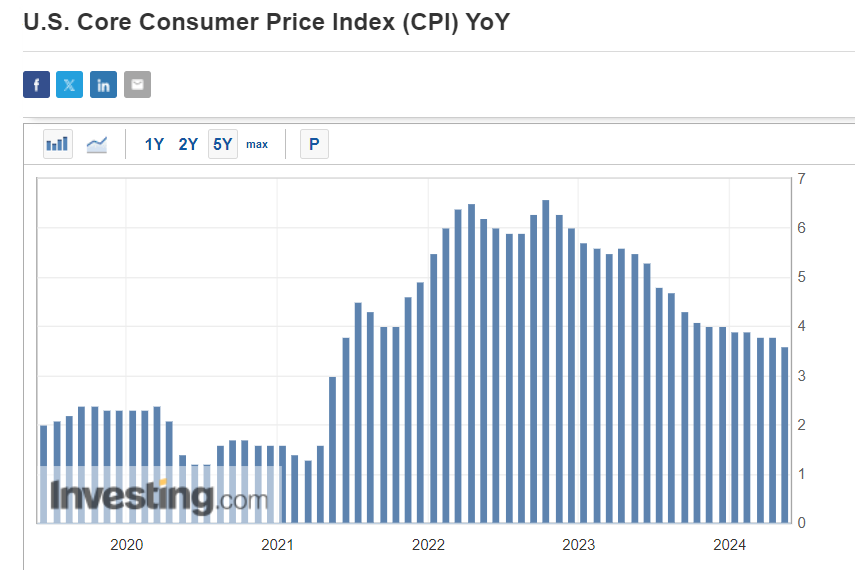

وفي الوقت نفسه، تتمحور تقديرات الرقم الأساسي لمؤشر أسعار المستهلكين على أساس سنوي - والذي لا يشمل أسعار المواد الغذائية والطاقة - حول زيادة تتراوح بين 3.3% و3.7%، مقارنةً بقراءة أبريل التي بلغت 3.6%

المصدر: Investing.com

تتم مراقبة المؤشر الأساسي عن كثب من قبل مسؤولي الاحتياطي الفيدرالي الذين يعتقدون أنه يوفر تقييمًا أكثر دقة للاتجاه المستقبلي للتضخم.

التوقع: أعتقد أن الأرقام الأخيرة لمؤشر أسعار المستهلكين ستؤكد على عدم إحراز المزيد من التقدم في إعادة التضخم إلى هدف الاحتياطي الفيدرالي البالغ 2%، حتى مع وصول تكاليف الاقتراض إلى أعلى مستوياتها في 23 عامًا.

ومن المتوقع أن يظل مؤشر أسعار المستهلكين السنوي الرئيسي فوق مستوى 3% للشهر الحادي عشر على التوالي، مما يسلط الضوء على التحدي الذي يواجهه البنك المركزي الأمريكي في "الميل الأخير" في معركته ضد التضخم.

يشير "الميل الأخير"، الذي غالبًا ما يكون الأصعب في السيطرة عليه، إلى نسبة 1% أو 2% الأخيرة من التضخم الزائد التي يحتاج الاحتياطي الفيدرالي إلى التغلب عليها لتحقيق هدفه البالغ 2%.

-

اجتماع الاحتياطي الفيدرالي وباول وتحديثات البيانات: الأربعاء 12 يونيو

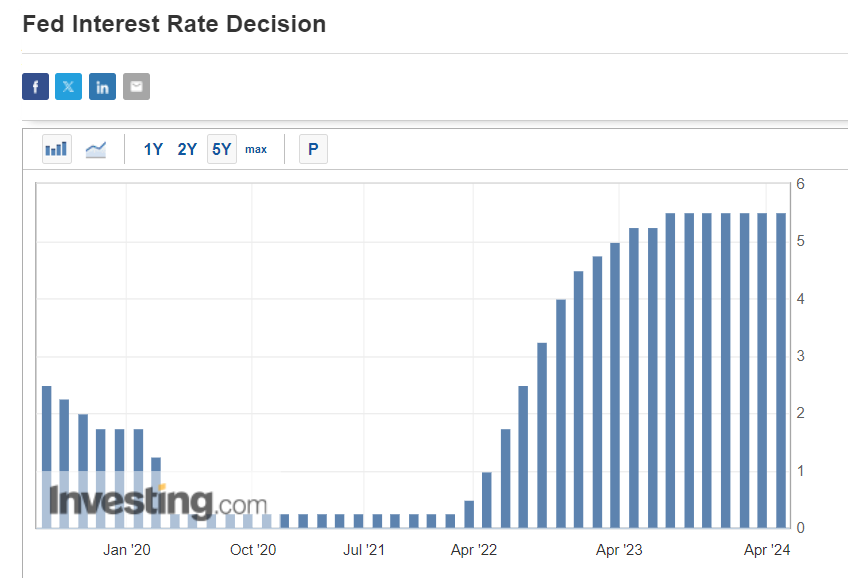

في نفس اليوم الذي سيصدر فيه تقرير مؤشر أسعار المستهلكين لشهر مايو، سيصدر الاحتياطي الفيدرالي أيضًا قراره الأخير بشأن السياسة النقدية في الساعة 2:00 ظهرًا بتوقيت شرق الولايات المتحدة يوم الأربعاء، ومن شبه المؤكد أن يبقي على أسعار الفائدة دون تغيير بعد اجتماع اللجنة الفيدرالية للسوق المفتوحة.

ومن شأن ذلك أن يترك النطاق المستهدف للفائدة القياسية على أموال الاحتياطي الفيدرالي بين 5.25% و5.50%، وذلك منذ يوليو 2023، حيث يواصل صانعو السياسة تقييم علامات الاقتصاد المرن والتضخم المرتفع

المصدر: Investing.com

سيصدر صانعو السياسة في اللجنة الفيدرالية للسوق المفتوحة أيضًا توقعاتهم الجديدة لأسعار الفائدة والنمو الاقتصادي، والمعروفة باسم "الرسم البياني النقطي"، والتي ستكشف عن علامات أكبر لمسار الاحتياطي الفيدرالي لأسعار الفائدة حتى عامي 2024 و2025.

في مارس الماضي، أظهر "الرسم البياني النقطي" أن مسؤولي الاحتياطي الفيدرالي يتوقعون خفض أسعار الفائدة بمقدار ثلاث نقاط مئوية بحلول نهاية العام.

وستتجه جميع الأنظار بعد ذلك إلى رئيس الاحتياطي الفيدرالي جيروم باول، الذي سيعقد مؤتمرًا صحفيًا، سيحظى بمتابعة وثيقة، بعد فترة وجيزة من اختتام اجتماع اللجنة الفيدرالية للسوق المفتوحة، حيث يبحث المستثمرون عن أدلة جديدة حول رؤيته للاقتصاد والتضخم.

عندما تحدث باول آخر مرة في منتصف شهر مايو الماضي، حذر من أن التضخم ينخفض بوتيرة أبطأ من المتوقع وأن السياسة النقدية يجب أن تكون تقييدية لفترة أطول. ومع ذلك، أشار رئيس الاحتياطي الفدرالي أيضًا إلى أنه من المحتمل ألا تكون هناك حاجة إلى المزيد من رفع أسعار الفائدة.

التوقعات: في حين أنه من شبه المؤكد أن الاحتياطي الفيدرالي سيبقى على الفائدة كما هي، إلا أن بيان السياسة المصاحب سيحرص على إعلام الجميع بأن خفض أسعار الفائدة لا يزال بعيد المنال في الوقت الحالي وأن هناك حاجة إلى مزيد من الصبر للسماح للسياسة التقييدية بالقيام بعملها.

مع اقتراب عام 2024، كان المستثمرون يتوقعون تخفيضات متعددة في أسعار الفائدة. ومع ذلك، فإن مستويات التضخم المرتفعة بعناد وعلامات مرونة الاقتصاد قد أدت باستمرار إلى إبعاد هذا الاحتمال.

وعلى هذا النحو، فلن أتفاجأ برؤية مسؤولي اللجنة الفدرالية للسوق المفتوحة يلغون دعواتهم لإجراء ثلاثة تخفيضات في أسعار الفائدة بحلول نهاية العام في توقعاتهم المحدثة "للرسم البياني النقطي" .

وفي ظل هذه الحالة، هناك خطر متزايد من أن يقوم الاحتياطي الفدرالي بتأجيل خفض أسعار الفائدة تمامًا هذا العام حيث لا يزال هناك المزيد من العمل الذي يتعين عليهم القيام به لإبطاء الاقتصاد وتهدئة التضخم.

مع أخذ ذلك في الاعتبار، أعتقد أن بنك الاحتياطي الفيدرالي سيضطر إلى ترك أسعار الفائدة دون تغيير خلال الفترة المتبقية من عام 2024، حيث يظهر أن التضخم أكثر ثباتًا مما كان متوقعًا، وأن الاقتصاد صامد بشكل أفضل من المتوقع، وأن سوق العمل لا يزال قويًا.

ماذا نفعل الآن

في حين أنني مشترٍ حاليًا على مؤشر إس آند بي 500، و ناسداك100 عبر صندوق استثمار إس آند بي 500 (SPY)، وصندوق استثمار إنفسكو (QQQ)، فقد كنت حذرًا بشأن إجراء عمليات شراء جديدة مع دخولنا في أحد أضعف شهور العام تاريخيًا.

وبشكل عام، من المهم أن نتحلى بالصبر، وأن نكون متيقظين للفرص. لا يزال من المهم عدم شراء أسهم ممتدة، وعدم التركيز الشديد في شركة أو قطاع معين.

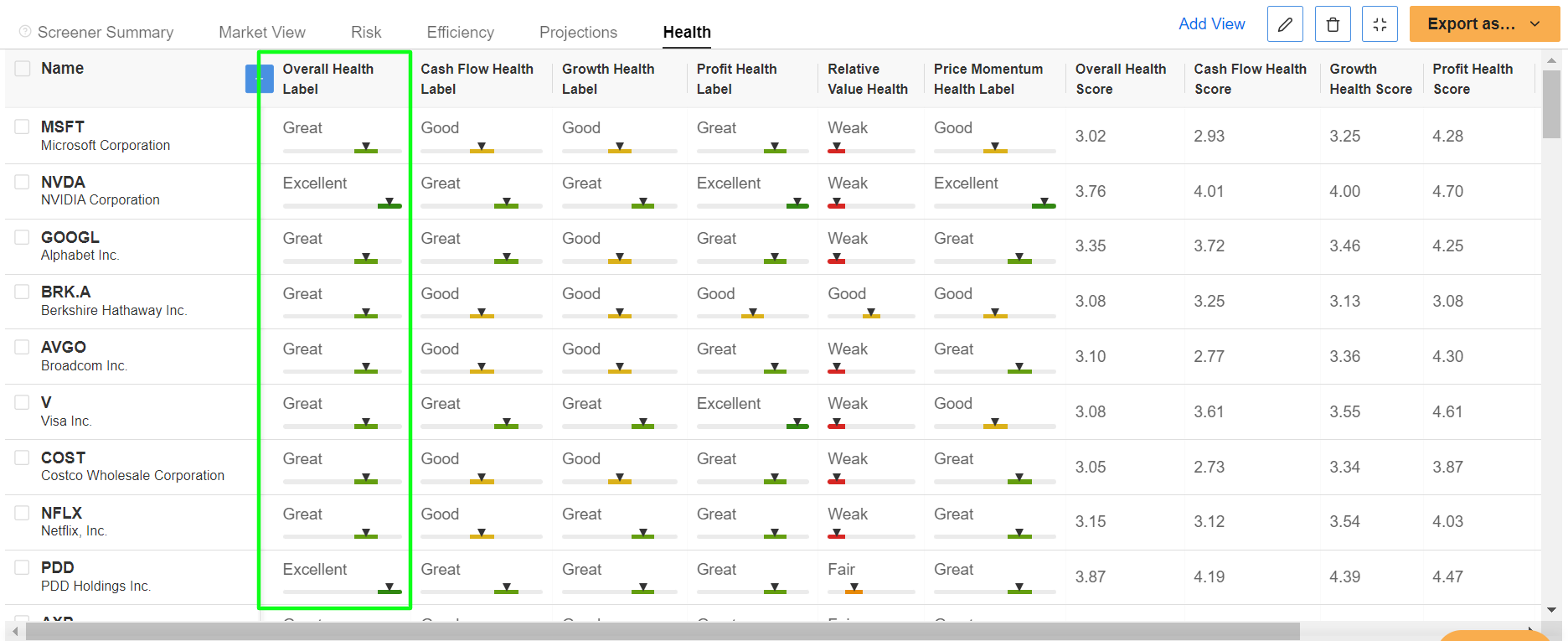

وللتغلب على التقلبات الحالية في السوق، استخدمت أداة فرز الأسهم InvestingPro لإنشاء قائمة مراقبة للأسهم عالية الجودة التي تُظهر قوة نسبية قوية وتتمتع بآفاق نمو جيدة.

لقد أبقيت الأمر بسيطًا وقمت بالبحث عن الشركات التي حصلت على درجة سلامة مالية من InvestingPro أعلى من 3.0، وتحمل علامة InvestingPro السلامة المالية، وعلامة InvestingPro للأرباح، وعلامة InvestingPro للنمو إما "ممتاز" أو "رائع" أو "جيد".

ليس من المستغرب أن تشمل بعض الأسماء التي وردت في القائمة مايكروسوفت (NASDAQ:MSFT) ، وانفيديا، وألفابيت (، وبيركشاير هاثاواي ، وبرودكوم ، وفيزا ، و كوستكو، ونتفليكس ، و بي دي دي هولدنجز، و أمريكان إكسبريس (NYSE:AXP) ، و كاتربيللر ، و شيبوتل مكسيكان جريل ، ومجموعة شركات تي جيه إكس على سبيل المثال لا الحصر.

المصدر: InvestingPro

المصدر: InvestingPro

يُعد ماسح الأسهم من InvestingPro أداة قوية يمكن أن تساعد المستثمرين في تحديد الأسهم الرخيصة ذات الاتجاه الصعودي المحتمل القوي. ومن خلال استخدام هذه الأداة، يمكن للمستثمرين تصفية مجموعة كبيرة من الأسهم بناءً على معايير وخصائص محددة.

سواء كنت مستثمرًا مبتدئًا أو متداولاً متمرسًا، فإن الاستفادة من InvestingPro يمكن أن تفتح لك عالمًا من الفرص الاستثمارية مع تقليل المخاطر في ظل التحديات التي تواجهها في ظل تباطؤ النمو الاقتصادي وارتفاع التضخم وارتفاع أسعار الفائدة وتصاعد الاضطرابات الجيوسياسية.

- ProPicks : الأسهم الرابحة المختارة بالذكاء الاصطناعي ذات السجل الحافل.

- القيمة العادلة: اكتشف على الفور ما إذا كان سعر السهم أقل من قيمته الحقيقية أو مبالغًا فيه.

- ProTips : نظرة ثاقبة سهلة الهضم بحجم اللقمة لتبسيط البيانات المالية المعقدة.

- ماسح الأسهم المتقدم: ابحث عن أفضل الأسهم بناءً على مئات المرشحات والمعايير المختارة.

- أفضل الأفكار: تعرّف على الأسهم التي يشتريها المستثمرون المليارديرات مثل وارين بافيت وراي داليو ومايكل بيري وجورج سوروس.

الإفصاح: أعيد موازنة محفظتي التي تحتوي على الأسهم الفردية وصناديق الاستثمار المتداولة بانتظام بناءً على التقييم المستمر للمخاطر لكل من بيئة الاقتصاد الكلي والبيئة المالية للشركات.

الآراء التي تمت مناقشتها في هذه المقالة هي رأي المؤلف فقط ولا ينبغي اعتبارها نصيحة استثمارية.