إيران تكشف عن شروطها لإنهاء الحرب.. وتربط السلام بتعهدات صارمة

لقد كتبنا العديد من المقالات والتعليقات التي تتنبأ بأسعار الفائدة. وقد اعتمدنا في تحليلنا على بيانات التضخم السابق والحالي والنشاط الاقتصادي. بالإضافة إلى ذلك، نظرنا في بيانات السوق بشأن توقعات التضخم، والعقود الآجلة لصناديق الاحتياطي الفيدرالي والعوامل الأخرى التي تؤثر على أسعار الفائدة. واليوم، نضيف عاملًا غير تقليدي إلى القائمة: الأبقار النقدية Cash Cows.

ونقدم في هذا المقال طريقة فريدة للإشارة إلى ما يعتقد مستثمرو توزيعات الأرباح أن أسعار الفائدة ستكون عليه في المستقبل. وجاء الدافع وراء هذا المقال من مقال حديث استعرضنا فيه شركة كامبل سوب . وعادةً ما تحلل مفضلات يوم الجمعة الأوضاع الأساسية والفنية للشركة وتقييماتها.

ولكن هذه المرة، نظرًا لأن الشركة كانت بقرة نقدية، فقد أخذنا الأمر إلى أبعد من ذلك ودرسنا عائد توزيعات الأرباح. وفي هذه العملية، توصلنا إلى عائد ضمني لسندات الخزانة الأمريكية لمدة 10 سنوات استنادًا إلى الفارق الحالي والتاريخي بين عائد أرباح شركة كامبل وعائد سندات الخزانة الأمريكية لمدة 10 سنوات.

إن الافتراض الضمني لأسعار الفائدة المستقبلية استنادًا إلى عائد سندات الخزانة الأمريكية لمدة 10 سنوات أمر مثير للضحك إلى حد ما. ومع ذلك، فإن افتراض أسعار الفائدة المستقبلية على عدد أكبر من الأبقار النقدية قد يكون أكثر وضوحًا.

ما هي البقرة النقدية Cash Cow؟

البقرة النقدية هو مصطلح يستخدمه مزارعو الألبان لوصف الأبقار الناضجة التي تدر الحليب بانتظام مع الحد الأدنى من النفقات.

وقد اعتمدت وول ستريت مصطلح البقرة النقدية لوصف الشركات التي تقدم تدفقات نقدية موثوقة (الحليب)، وتتطلب القليل من الاستثمار (النفقات)، ولا تحقق نموًا في المبيعات والأرباح (ناضجة).

وتعد شركة CPB مثالاً جيدًا على البقرة النقدية. وليس من المستغرب أن تكون شركة سوب مشروعًا منخفض النمو؛ وبالتالي فإن أرباحها ومبيعاتها لا تحقق نموًا يذكر. علاوة على ذلك، فقد دفعت باستمرار توزيعات الأرباح منذ عام 1989 وتنتج الكثير من التدفق النقدي الزائد الذي يجب أن يضمن دفع الأرباح في المستقبل.

في حين أن CPB تفي بتعريف البقرة النقدية، فإننا لا نقوم بتحليلها في هذه المقالة لأن عائد توزيعات أرباحها أقل من الحد الأدنى لعائد توزيعات الأرباح. ومع ذلك، فقد وجدنا خمسة عشر بقرة نقدية أخرى، والتي سنشاركها هنا.

فرز الأبقار..كيف تبحث عن الشركات المدرة للـ"أرباح"؟

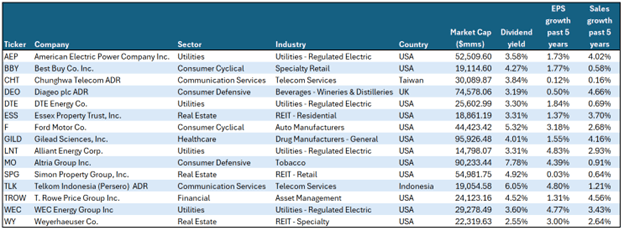

في هذا التحليل، استخدمنا معايير الفرز (الفلاتر) التالية:

- القيمة السوقية > 10 مليار دولار

- نمو ربحية السهم على مدار خمس سنوات

- نمو المبيعات لخمس سنوات

- عائد توزيعات الأرباح > 2.50%

- عشر سنوات من مدفوعات توزيعات الأرباح المتتالية

يوضح الجدول أدناه الأسهم الخمسة عشر شركة التي استوفت معايير الفرز.

ما الذي يمكننا استنتاجه من توزيعات الأرباح؟

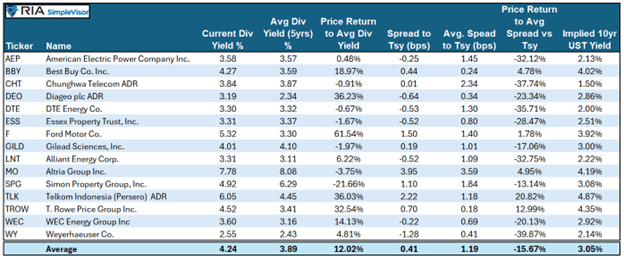

يشارك الجدول التالي تحليلنا للشركات الخمسة عشر.

بعد رمز واسم كل سهم معين، نعرض عائد توزيعات الأرباح الحالية ومتوسط عائد توزيعات الأرباح على مدار السنوات الخمس الماضية. العمود التالي، "عائد السعر إلى متوسط عائد توزيعات الأرباح. عائد توزيعات الأرباح"، يحدد مقدار التغير الذي يجب أن يتغير به سعر السهم لجعل عائد توزيعات الأرباح الحالي يتماشى مع متوسط الخمس سنوات. من الواضح أنه يمكن للشركة زيادة توزيعات الأرباح أو خفضها، مما سيغير العائد.

تساعدنا المجموعة الأولى من التحليلات، التي وصفناها للتو، على مقارنة عائد توزيعات الأرباح الحالية بتاريخ العائدات الأخيرة على أساس مطلق.

نظرًا لأن بعض المستثمرين يعتبرون السندات بديلاً لأسهم توزيعات الأرباح، يجب علينا أيضًا إجراء تحليل نسبي لعائدات توزيعات الأرباح. بعبارة أخرى، هل ارتفع عائد توزيعات الأرباح وفقًا لأسعار الفائدة؟ وللقيام بذلك، نقوم بحساب عائد توزيعات الأرباح الحالي مطروحًا منه العائد الحالي لعشر سنوات ("الفرق إلى عائد السندات"). ونحسب أيضًا متوسط السبريد إلى عائد سندات الخزانة للسنوات الخمس الماضية. وباستخدام هذه البيانات، يمكننا حساب مقدار التغير الذي يجب أن يتغير به سعر السهم لجعل عائد توزيعات الأرباح مساويًا لمتوسط الفرق إلى عائدات الخزانة لمدة خمس سنوات.

أخيرًا، بافتراض أن عائد توزيعات الأرباح يتنبأ بشكل معقول بوجهة الأسعار، يمكننا أن نحدد ضمنيًا أين يمكن أن يكون عائد سندات الخزانة الأمريكية لمدة 10 سنوات في المستقبل القريب. ونشارك هذا في العمود الأبعد إلى اليمين.

استنتاجات البقرة النقدية

في حين أن هناك العديد من القصص داخل الجدول، فإننا نركز على متوسطات الأسهم الخمسة عشر في هذه المقالة. عوائد توزيعات الأرباح الحالية أعلى قليلاً من المتوسط. ويرجع ذلك في المقام الأول إلى ابتعاد المستثمرين عن أسهم توزيعات الأرباح لصالح السندات ذات العوائد الأعلى أو الأسهم ذات الأداء الأفضل. يؤدي انخفاض أسعار الأسهم إلى دفع عائد توزيعات الأرباح إلى أعلى، مما يساعدها على البقاء في المنافسة مع السندات. عائد توزيعات الأرباح هو عامل واحد فقط من عوامل كثيرة تحدد السعر؛ ومع ذلك، فهو عامل محدد للسعر أكثر أهمية بالنسبة للأبقار النقدية من الأسهم الأخرى.

على الرغم من أن عائد توزيعات الأرباح قد يكون أعلى من المعتاد خلال السنوات الخمس الماضية، إلا أنه لم يواكب عوائد سندات الخزانة. واستنادًا إلى فارق العائد فقط، يجب أن تنخفض الأسعار، في المتوسط، بحوالي 15% لإعادة الفارق الضئيل البالغ 0.41% عن عائد سندات الخزانة الأمريكية لأجل 10 سنوات إلى مستواه الطبيعي.

ولكن، هل من المحتمل أن يكون مستثمرو الأسهم يحافظون على عوائد توزيعات أرباح أعلى، متوقعين انخفاض أسعار الفائدة/العائدات؟ إذا كان الأمر كذلك، فإن أبقارنا النقدية تشير إلى أن عائد سندات الخزانة الأمريكية لأجل 10 سنوات يجب أن ينخفض إلى 3.05%. سيؤدي ذلك إلى إعادة متوسط فارق عائد توزيعات الأرباح الموزعة مقابل عوائد سندات الخزانة إلى متوسطه.

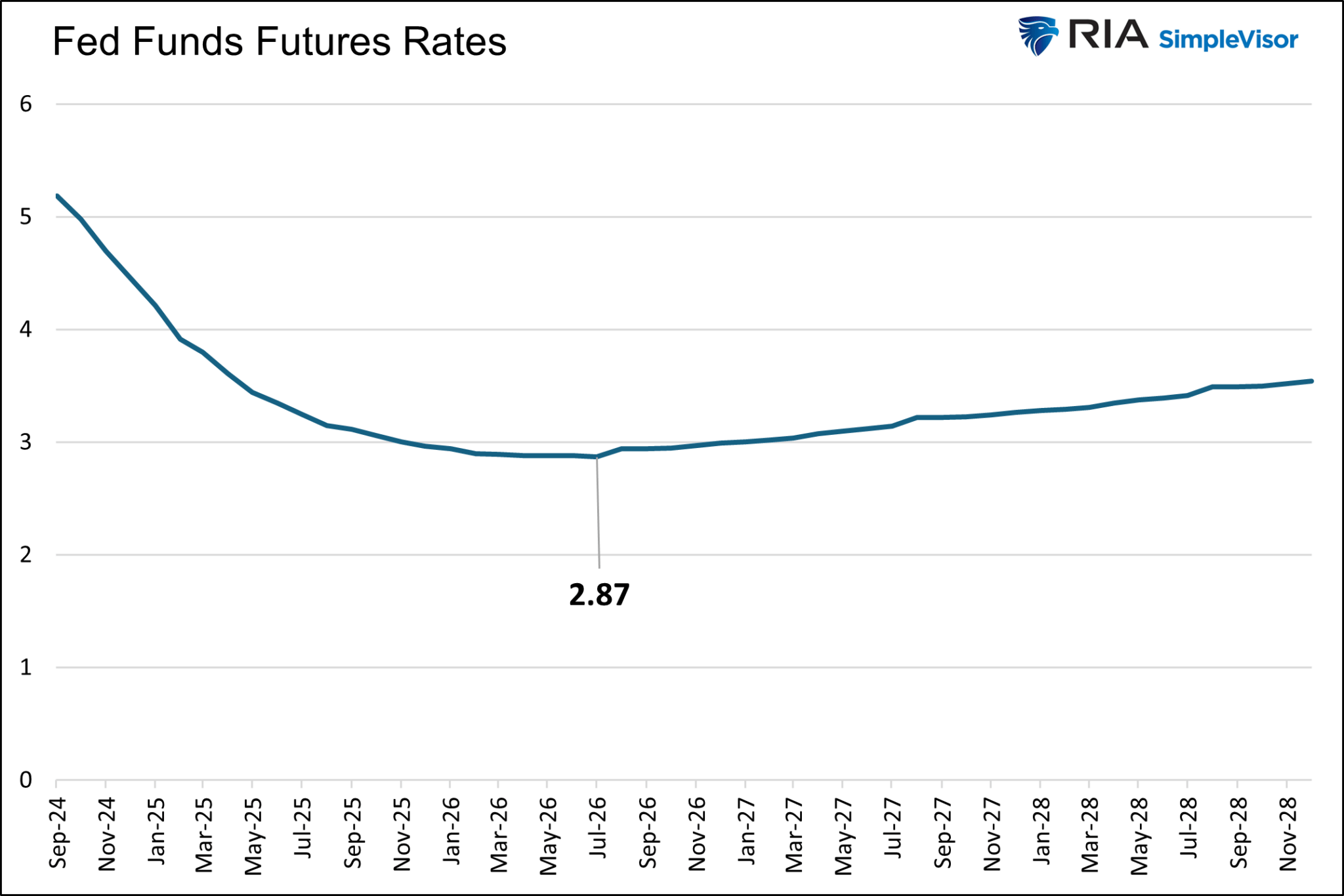

ومن قبيل المصادفة أم لا، يعتقد السوق أيضًا أن سعر الفائدة على الأموال الفيدراليةسيصل إلى أدنى مستوياته عند 2.87% عندما تنتهي دورة خفض أسعار الفائدة القادمة.

الملخص

ما بين مقالتنا العقود الآجلة لصناديق الاحتياطي الفدرالي تقدم رؤى حول سوق السندات، ومقالة الأبقار النقدية التي نسلط الضوء عليها، يبدو أن سوق العقود الآجلة لصناديق الاحتياطي الفيدرالي وسوق الأسهم على نفس الصفحة فيما يتعلق بأسعار الفائدة المستقبلية.

قد يجد البعض الراحة في تشابه توقعاتهم. ومع ذلك، هناك ما يبرر توخي الحذر. فغالبًا ما تقلل سوق السندات من تقديرها لمدى قيام الاحتياطي الفيدرالي بخفض أسعار الفائدة. وعلاوة على ذلك، فقد ثبت أنه لا يحكم بشكل جيد على مدى انخفاض عوائد سندات الخزانة طويلة الأجل. في كثير من الأحيان، تنخفض العوائد أكثر بكثير مما كان متوقعًا. إذا كان هذا هو الحال مرة أخرى، فقد تشهد بعض أبقارنا النقدية ارتفاعًا جيدًا في الأسعار إذا انخفضت عائدات أرباحها مع انخفاض عائدات السندات.