عاجل: اضطرابات النفط ترعب ترامب - تحرير 172 مليون برميل من الاحتياطي الأمريكي

-

-

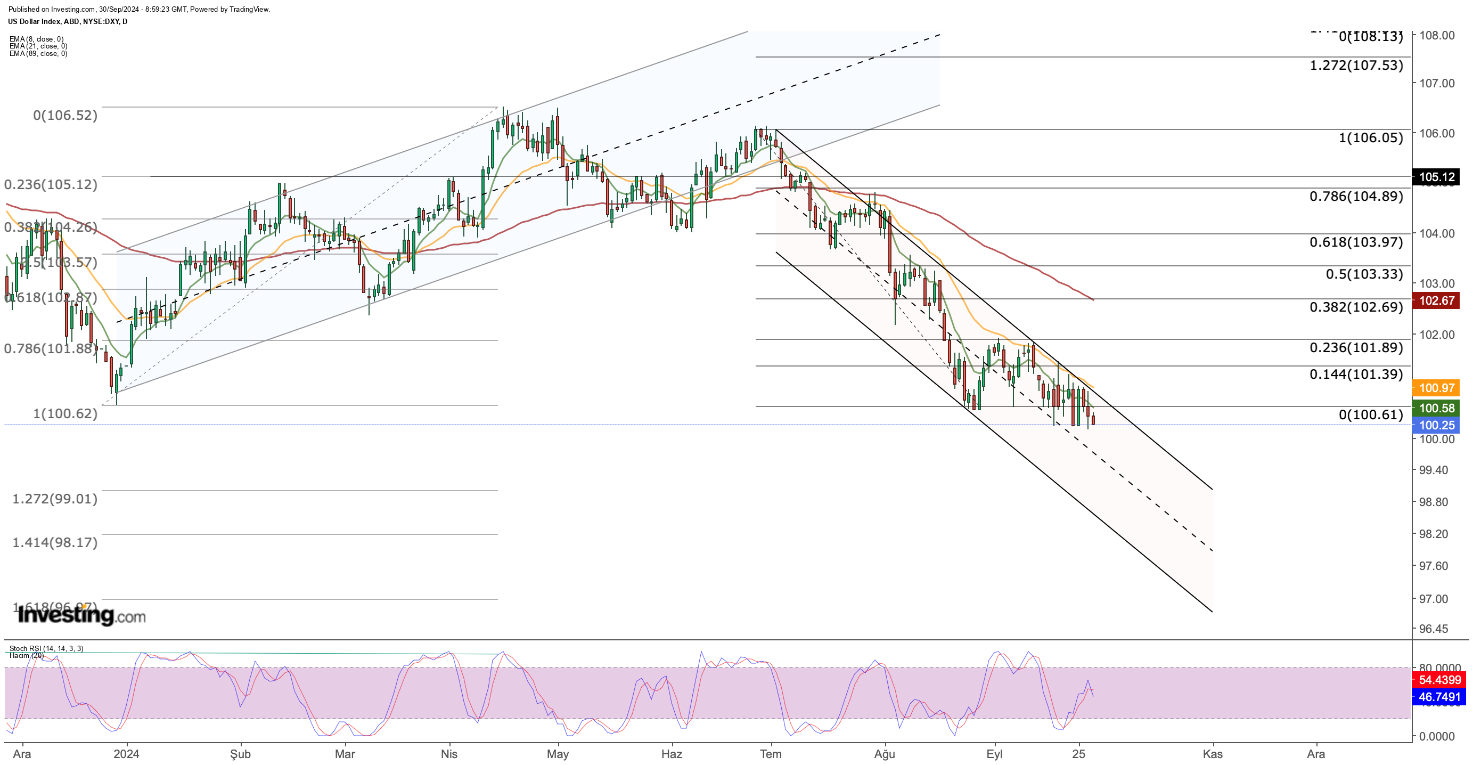

يواجه الدولار الأمريكي ضغوطًا قبيل صدور بيانات سوق العمل المهمة.

-

ومع استقرار مؤشر الدولار دون مستوى 101، فإن المتداولين في حالة تأهب لاحتمال ظهور علامات على المزيد من الضعف.

-

على الجانب الآخر، قد تؤدي بيانات الوظائف غير الزراعية القوية هذا الأسبوع إلى انتعاش الدولار.

-

هل تبحث عن أفكار تداول قابلة للتنفيذ لتجاوز تقلبات السوق الحالية؟ افتح إمكانية الوصول إلى الأسهم الرابحة المختارة بالذكاء الاصطناعي من InvestingPro بأقل من 39 ريال شهريًا!

واجه الدولار ضغوطًا هبوطية في الوقت الذي راهن فيه البعض على خفض الفائدة 50 نقطة أساس مجددًا، إلا أن البيانات الاقتصادية الإيجابية وكذلك تصريحات رئيس الفيدرالي، جيروم باول، أمس ميّلت الكفة ناحية الخفض بـ 25 نقطة أساس فقط في نوفمبر.

إلا أن هذا التوقع سيظل تحت المراجعة لحين صدور بيانات التوظيف يوم الجمعة المقبل، فإذا جاءت إيجابية أو قريبة من التوقعات ستستقر التوقعات عند 25 نقطة أساس، لكن لو جاءت سلبية فلم ينجح الاقتصاد في إضافة وظائف قريبة من التوقعات أو الحفاظ على مسار نمو الأجور، أو ارتفع معدل البطالة بشكل قوي، سيصب ذلك في صالح توقعات الخفض بـ 50 نقطة أساس وستظهر على الساحة مجددًا.

يسجل مؤشر الدولار في الوقت الحالي 100.689 مقابل سلة من العملات الأجنبية بعد تصريحات رئيس الفيدرالي، وكان الدولار قد هبط أدنى مستوى المقاومة النفسي الرئيسي عند 100 عندما سجل لفترة وجيزة قبل صدور البيانات الاقتصادية وكلمة رئيس الفيدرالي أمس الاثنين عند مستويات الـ 99.

بيانات نفقات الاستهلاك الشخصي تقدم نظرة ثاقبة على اتجاهات التضخم

في الأسبوع الماضي، راقب المتداولون في السوق عن كثب بيانات نفقات الاستهلاك الشخصي الأمريكية التي صدرت في يوم العمل الأخير. جاءت الأرقام مطابقة للتوقعات، مما خفف من مخاوف التضخم وساعد في الحفاظ على الرغبة في المخاطرة.

وقد سمحت هذه النتيجة المتوقعة للاحتياطي الفيدرالي بالحفاظ على تركيزه على التوظيف مع تحقيق التوازن بين أهدافه المتعلقة بالتضخم. وبالتالي، يمكن أن يلعب تقريربيانات التوظيف المنتظر هذا الأسبوع دورًا محوريًا في تسعير السوق.

في يوم الأربعاء، سيدقق المتداولون في بيانات التوظيف للقطاع الخاص في الولايات المتحدة يوم الأربعاء، ويليها بيانات الوظائف غير الزراعية يوم الجمعة، ومعدل البطالة، ومتوسط الدخل في الساعة، وكلها تلي إعانات البطالة الأولية يوم الخميس.

وقد أوضح بنك الاحتياطي الفيدرالي أنه في حين أنه يهدف إلى تحقيق هدفه المتعلق بالتضخم، فإنه يعطي الأولوية لسوق العمل. وقد تؤثر نتائج مجموعة البيانات هذه تأثيرًا كبيرًا على قرارات البنك المركزي بشأن أسعار الفائدة في نوفمبر.

في حين أن السوق يميل حاليًا نحو خفض آخر لأسعار الفائدة بمقدار 50 نقطة أساس، إلا أن أرقام التوظيف لهذا الأسبوع قد تغير هذه التوقعات بشكل كبير.

بيانات التوظيف قد تغير معنويات السوق

بالنظر إلى أن بيانات التوظيف هذه ستؤثر على قرارات الاحتياطي الفدرالي، فإنها قد تغير أيضًا من شهية السوق للمخاطرة.

فقد تدفع أرقام التوظيف القوية الاحتياطي الفدرالي نحو خفض الفائدة بمقدار 25 نقطة أساس، في حين أن البيانات الضعيفة قد تعقد الأمور وتزيد من التوقعات بتخفيض بمقدار نصف نقطة أساس. ومع ذلك، فإن أي ضعف في التوظيف قد يثير أيضًا مخاوف بشأن الركود.

وعلى الرغم من التوقعات المعتدلة، إلا أن هناك آمالًا في حدوث هبوط سلس للاقتصاد الأمريكي استنادًا إلى البيانات الأخيرة.

ومع ذلك، قد يؤدي التراجع الحاد في التوظيف إلى تغيير السرد بسرعة، مما قد يطغى على أي آثار إيجابية من أول خفض لسعر الفائدة.

هل سيستمر مؤشر الدولار في الانخفاض؟

مع اقتراب مؤشر الدولار (DXY) من أسبوع مليء ببيانات التوظيف الهامة، يبدأ الأسبوع بتوقعات ضعيفة، حيث يظل دون مستوى 101.

في الأسبوع الماضي، كافح الدولار مقابل ست عملات رئيسية، حيث واجه مقاومة حول عتبة 101. في حين لا تزال الرغبة في المخاطرة قوية، فإن انخفاض الطلب على الدولار يختبر الدعم الرئيسي للمؤشر بالقرب من 100.5.

بدأ مؤشر DXY الأسبوع حول مستوى 100.25، حيث لاحظ المتداولون عمليات شراء تفاعلية الأسبوع الماضي. إذا بقي دون 100.5، فقد نشهد استمرار الهبوط نحو النطاق 96-99.

وقد يكتسب ارتداد مؤشر الدولار الأمريكي زخمًا إذا أثبتت بيانات التوظيف قوتها، مما يخفف من مخاوف الركود ويمهد الطريق أمام الاحتياطي الفيدرالي للنظر في خفض أقل بمقدار 25 نقطة أساس.

في سيناريو بقاء عوائد الدولار مرتفعة نسبيًا، يمكن أن يصبح الطلب المتزايد على الدولار واضحًا.

وقد يدفع هذا الارتفاع مؤشر DXY نحو مستوى المقاومة عند 101.3، فوق مستوى 100.5 الحرج. ومع ذلك، لتأكيد الانتعاش، يجب أن يخترق المؤشر مستوى 101 بشكل مقنع في الإغلاقات الأسبوعية.

***

إخلاء المسؤولية: تمت كتابة هذا المقال لأغراض إعلامية فقط. ولا يهدف إلى التشجيع على شراء الأصول بأي شكل من الأشكال، ولا يشكل طلبًا أو عرضًا أو توصية أو اقتراحًا للاستثمار. وأود أن أذكرك بأن جميع الأصول يتم تقييمها من وجهات نظر متعددة وهي تنطوي على مخاطرة كبيرة، لذا فإن أي قرار استثماري والمخاطر المرتبطة به يكون على مسؤولية المستثمر نفسه. كما أننا لا نقدم أي خدمات استشارية استثمارية.

-