عاجل: البورصة المصرية تخسر 5% في أيام والدولار يصعد إلى 47.7 في مصر اليوم

- سيصدر غدًا تقرير مؤشر أسعار المستهلكين الأمريكي لشهر سبتمبر الذي طال انتظاره.

- ومن المتوقع أن يرتفع التضخم السنوي الرئيسي بنسبة 2.3% وأن يرتفع مؤشر أسعار المستهلكين الأساسي بنسبة 3.2%.

- يجب أن يستعد المستثمرون لتقلبات السوق المحتملة بعد صدور مؤشر أسعار المستهلكين حيث تقوم الأسواق المالية بتعديل توقعاتها للخطوة التالية للاحتياطي الفيدرالي.

- هل تبحث عن أفكار تداول قابلة للتنفيذ لتجاوز تقلبات السوق الحالية؟ افتح الوصول إلى InvestingPro بأقل من 38 ريال شهريًا!

من المتوقع أن يكون تقرير مؤشر أسعار المستهلك الأمريكي، المقرر صدوره صباح يوم الخميس، محركًا مهمًا للسوق، ومن المحتمل أن يشكل الخطوات التالية لمجلس الاحتياطي الفيدرالي بشأن أسعار الفائدة.

وستأتي هذه البيانات في أعقاب البيانات القوية لتقرير الوظائف الذي صدر في الأسبوع الماضي، والتي قللت بالفعل من احتمالية من التخفيضات القوية في أسعار الفائدة على المدى القريب.

وستأتي هذه البيانات في أعقاب تقرير الوظائف القوي الذي صدر الأسبوع الماضي، والذي قلل بالفعل من احتمالية تطبيق تخفيضات قوية على أسعار الفائدة على المدى القريب.

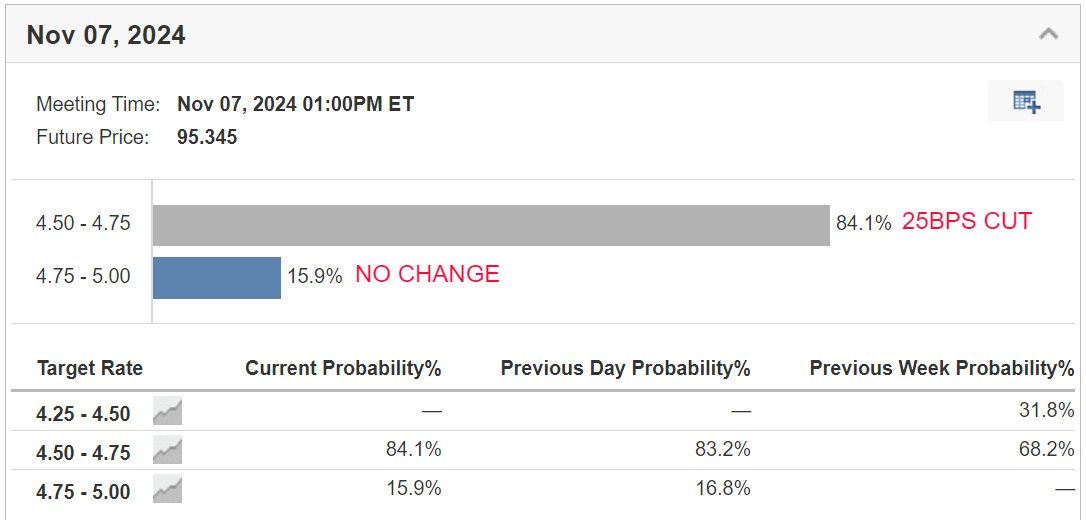

في الوقت الحالي، يقوم السوق حاليًا بتسعير احتمالية 84% لخفض سعر الفائدة بمقدار 25 نقطة أساس في 7 نوفمبر، وفقًا لأداة مراقبة الاحتياطي الفيدرالي التابعة لموقع Investing.com، وفرصة 16% لعدم خفض الفائدة على الإطلاق.

قبل بضعة أسابيع فقط، بلغت احتمالات خفض سعر الفائدة بمقدار 50 نقطة أساس حوالي 50% .

المصدر: Investing.com

ومع ترقب الأسواق لتوقعات السوق، قد يؤدي تقرير مؤشر أسعار المستهلكين القادم إلى تعزيز التوقعات الحالية لوتيرة التيسير النقدي أو قلبها رأسًا على عقب.

قد تؤدي القراءة الأقوى من المتوقع إلى الحد من مرونة الاحتياطي الفيدرالي، مما يلقي بظلال من الشك على احتمالات التيسير النقدي السريع.

وعلى هذا النحو، سيكون تقرير مؤشر أسعار المستهلكين يوم الخميس اختبارًا حاسمًا للاقتصاد والأسواق المالية على حد سواء.

التوقعات الرئيسية والتداعيات المترتبة على مؤشر أسعار المستهلكين لشهر سبتمبر

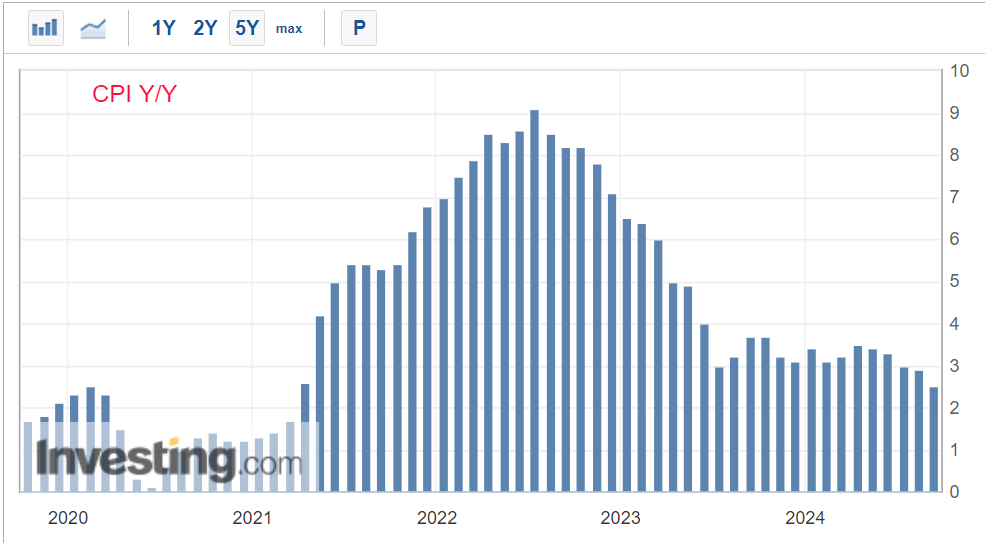

يتوقع الاقتصاديون ارتفاعًا متواضعًا بنسبة 0.1% شهرًا بعد شهر في التضخم الرئيسي لشهر سبتمبر، وهو ما يمثل أقل زيادة خلال ثلاثة أشهر.

ومن المتوقع أن يتراجع مؤشر أسعار المستهلكين الرئيسي إلى 2.3% على أساس سنوي، منخفضًا من 2.5% في أغسطس، ليواصل بذلك سلسلة من تباطؤ ضغوط الأسعار على مدار ستة أشهر. وإذا تأكد ذلك، فستكون هذه أدنى قراءة سنوية منذ فبراير 2021.

المصدر: Investing.com

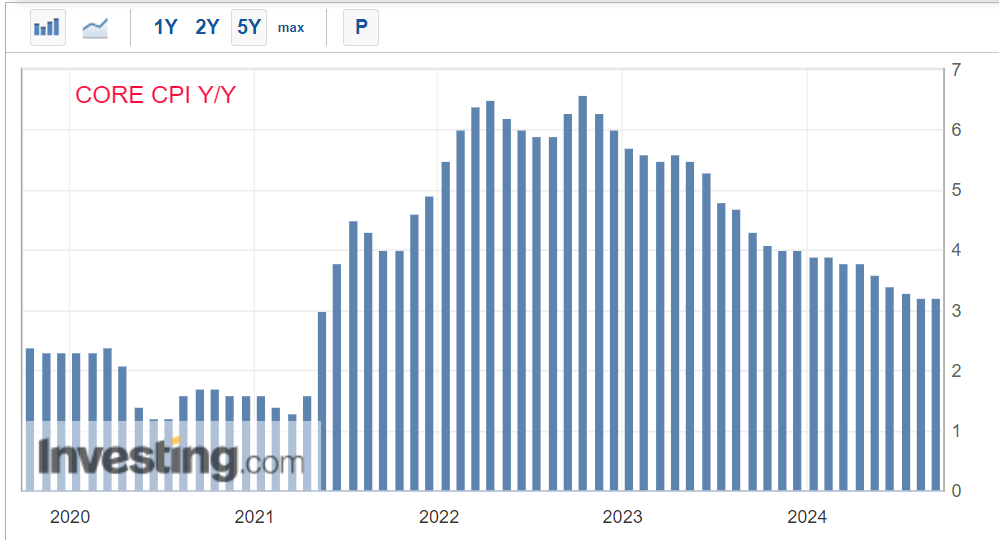

ومع ذلك، من المتوقع أن يرتفع مؤشر أسعار المستهلكين الأساسي الذي يحظى باهتمام كبير، والذي يستثني أسعار المواد الغذائية والطاقة، بنسبة 0.2% على أساس شهري، محافظًا على نسبة مستقرة عند 3.2%.

المصدر: Investing.com

إذا انخفض التضخم أكثر من المتوقع، فقد يؤدي ذلك إلى تعزيز حجج الحمائم في بنك الاحتياطي الفيدرالي الذين يدافعون عن دورة أكثر تيسيرًا وخفض أسعار الفائدة، ومن المحتمل أن يضع خفضًا آخر في سعر الفائدة بمقدار 50 نقطة أساس على الطاولة في نوفمبر.

على العكس من ذلك، قد تؤدي قراءة مؤشر أسعار المستهلكين الأساسي الأكثر ارتفاعًا من المتوقع إلى تردد بعض الأعضاء الأكثر تشددًا في اللجنة الفيدرالية للسوق المفتوحة في خفض أسعار الفائدة على الإطلاق الشهر المقبل.

قد تؤدي مفاجأة التضخم في الاتجاه الصعودي إلى إجبار المستثمرين على تقليص توقعاتهم بشأن مدى التيسير هذا العام، مما يقلل من احتمالية تحرك الاحتياطي الفيدرالي بسرعة لخفض أسعار الفائدة.

ما العمل الآن

بالنظر إلى بيئة الاقتصاد الكلي الحالية، مع التركيز على التضخم وحالة عدم اليقين بشأن التحركات التالية للاحتياطي الفيدرالي، يحتاج المستثمرون إلى تبني نهج حذر واستراتيجي في الوقت نفسه لمحافظهم الاستثمارية.

قد ترتفع التقلبات اعتمادًا على نتائج تقرير مؤشر أسعار المستهلكين. وفي حال جاء التضخم أعلى من التقديرات، فإن احتمالات اتخاذ الاحتياطي الفدرالي لخطوات أكثر تشدداً قد تؤدي إلى اضطرابات في السوق، لا سيما بالنسبة لأسهم النمو الحساسة لارتفاع أسعار الفائدة.

قد توفر القطاعات الدفاعية مثل المرافق (XLU) والرعاية الصحية (XLV) والسلع الاستهلاكية الأساسية (XLP) ملاذًا أكثر أمانًا في هذا السيناريو.

ومع ذلك، إذا كانت بيانات مؤشر أسعار المستهلكين تشير إلى تهدئة التضخم، فقد تشهد أسهم التكنولوجيا - خاصة تلك التي تعمل في مجال الذكاء الاصطناعي وأشباه الموصلات - استمرار حماس المستثمرين.

يمكن أن يساعد استخدام أدوات مثل أداة ماسح الأسهم المتقدم من InvestingPro في تحديد الشركات عالية الجودة التي تقل قيمتها عن قيمتها الحقيقية وتتمتع بآفاق نمو جيدة.

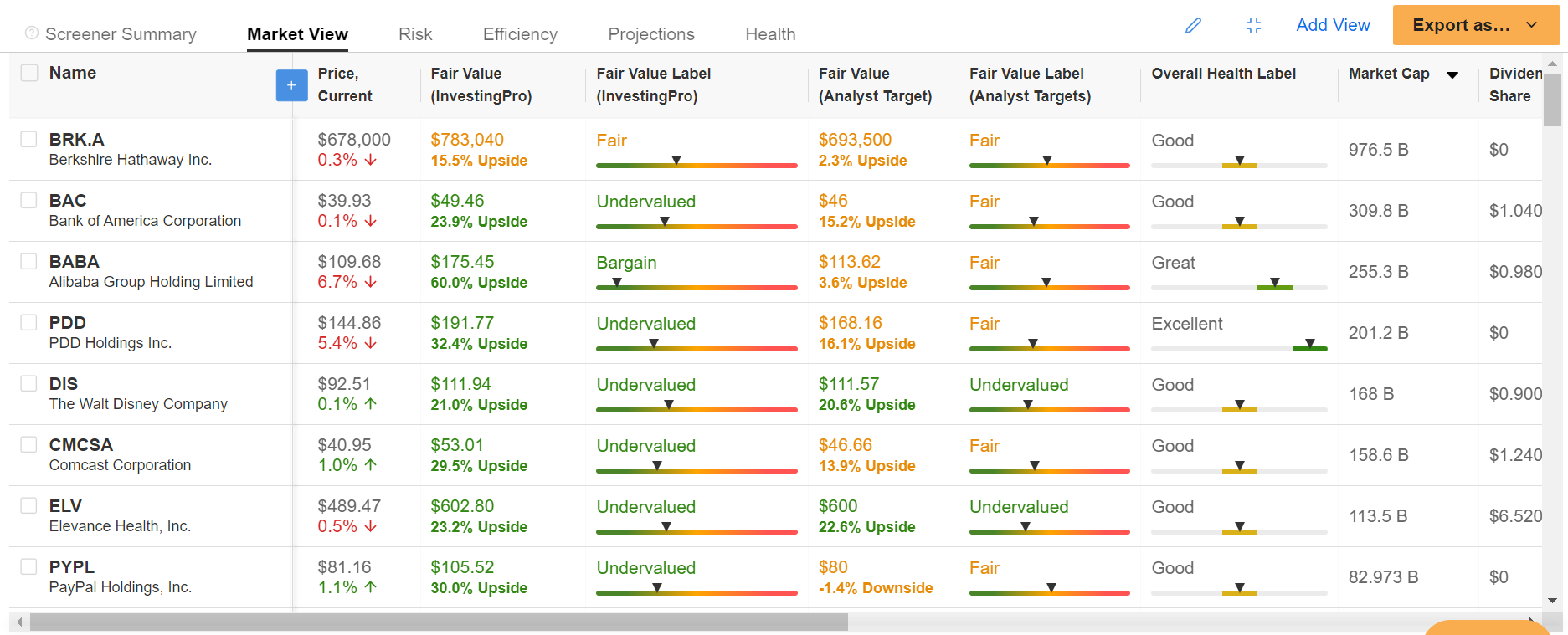

تشمل بعض الأسماء البارزة شركة بيركشاير هاثاواي المملوكة لوارن بافيت (BRKa)، وبنك أوف أمريكا، وعلي بابا (BABA)، وشركة PDD القابضة المالكة لشركة تيمو (PDD)، وشركة والت ديزني (DIS)، وكومكاست (CMCSA)، و إليفانس هيلث (ELV)، و باي بال (PYPL)، ولينار (LEN)، و سكوير بارنت بلوك (SQ)، وهومانا (HUM)، و ماراثون للبترول (MPC) .

المصدر: InvestingPro

الخلاصة

باختصار، يُمثل تقرير التضخم الصادر يوم الخميس حدثًا محوريًا قد يُمهد الطريق أمام المزيد من التيسير النقدي من جانب الاحتياطي الفيدرالي أو قد يُلقي بظلاله على المشهد الحالي للسوق.

وقد تدعم بيانات التضخم التي جاءت أقل من المتوقع حالة خفض أسعار الفائدة بشكل أكبر من المتوقع، في حين أن الرقم الأكثر سخونة من المرجح أن يخفف من التوقعات، مما يضع الأسواق في حالة تأهب لنهج سياسة نقدية أكثر حذراً من قبل الاحتياطي الفيدرالي.

من المرجح أن تظل الأسواق حساسة للبيانات الاقتصادية، لذا فإن مراقبة مشهد التضخم المتطور عن كثب أمر بالغ الأهمية لوضع المحافظ الاستثمارية في موضعها الصحيح.

تأكد من الاطلاع على InvestingPro للبقاء على اطلاع على اتجاه السوق وما يعنيه ذلك بالنسبة لتداولك.

اشترك الآن لتحصل على خصم إضافي بنسبة 10% على السعر النهائي وتفتح لك على الفور إمكانية الوصول إلى العديد من الميزات التي تتفوق على السوق، بما في ذلك

- InvestingPro القيمة العادلة: اكتشف على الفور ما إذا كان سعر السهم أقل من قيمته الحقيقية أو مبالغًا فيه.

- AI ProPicks : الأسهم الرابحة المختارة بالذكاء الاصطناعي ذات السجل الحافل.

- فاحص الأسهم: ابحث عن أفضل الأسهم بناءً على مئات المرشحات والمعايير المختارة.

- أفضل الأفكار: تعرف على الأسهم التي يشتريها المستثمرون المليارديرات مثل وارن بافيت ومايكل بيري وجورج سوروس.

الإفصاح: في وقت كتابة هذا التقرير، أشتري على مؤشر إس آند بي 500، و ناسداك 100 عبر صندوق SPDR® S&P 500 ETF، وصندوق انفسكو QQQ Trust ETF . كما أنني أشتري أيضًا في صندوق الاستثمار المتداول سيلكت لقطاع التكنولوجيا SPDR (XLK) .

كما أنني أعيد موازنة محفظتي من الأسهم الفردية وصناديق الاستثمار المتداولة بانتظام بناءً على التقييم المستمر للمخاطر لكل من بيئة الاقتصاد الكلي والبيئة المالية للشركات.

الآراء التي تمت مناقشتها في هذه المقالة هي رأي المؤلف فقط ولا ينبغي اعتبارها نصيحة استثمارية.