بيتكوين على حافة الانهيار: الحيتان تبيع والمستثمرون الصغار يهاجمون السوق

أولاً، مراجعة: في الشهر الماضي، أخطأ تقرير شهر أغسطس/آب في الارتفاع. لكن الخطأ كان في الغالب بسبب القفزة الغريبة في إيجار ما يعادل الملاك. وبخلاف ذلك، كان مؤشر أسعار المستهلكين على ما يرام - ليس رائعًا، ولكنه يتحرك في الاتجاه الصحيح. على أي حال، قام الاحتياطي الفيدرالي بتخفيض الفائدة الرفع 50 نقطة أساس على أي حال (في ذلك الوقت قلت أن الخطأ في مؤشر أسعار المستهلكين لن يمنع ذلك)، مما سيشكل العناوين الرئيسية للأسبوع المقبل الآن. وبسبب القوة في تقرير التوظيف، كان بعض الأشخاص يتساءلون بالفعل عما إذا كان الاحتياطي الفيدرالي قد ارتكب خطأ في السياسة النقدية بالبدء في تحريك أسعار الفائدة نحو الحياد بهذه السرعة. ولكن طالما أن التضخم كان يتجه نحو هدفهم، فإن الحياد سيظل منطقيًا حتى لو لم يكن سوق الوظائف ضعيفًا (حيث لا يزال يبدو أنه كذلك، خارج الإنفاق الحكومي). وتصبح الأسئلة الآن أكثر وضوحًا لأن الارتفاع الذي حدث اليوم على الموقع الإلكتروني مؤشر أسعار المستهلك لم يكن بسبب حالة واحدة فقط.

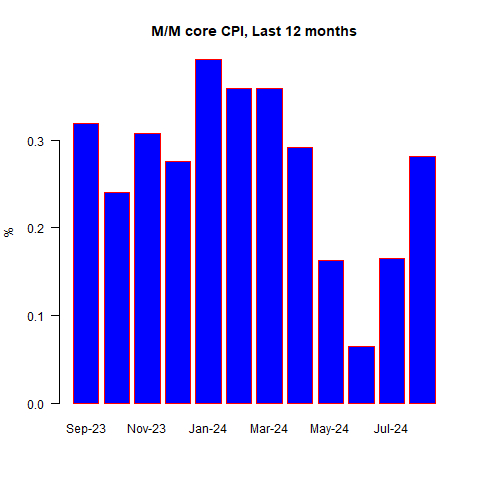

كان إجماع الاقتصاديين الذين حضروا اليوم هو ارتفاع مؤشر أسعار المستهلكين المعدل موسميًا بنسبة 0.10%. والآن، كان من المتوقع أن تكون الطاقة هذا الشهر عائقًا بنسبة -0.17% تقريبًا على الرقم (اتضح أنه 13 نقطة أساس بدلاً من 17 نقطة أساس)، لذلك كان من المقرر أن تكون هذه القراءة المنخفضة على أساس شهري ترجع في الغالب إلى انخفاض أسعار الطاقة الشهر الماضي. ومع ذلك، لا يزال المشهد جيد خاصة مع آخر مؤشر أسعار المستهلكين الذي سنراه قبل الانتخابات. توقع الاقتصاديون + 0.24% على أساس شهري على أساس شهري. كانت الأرقام الفعلية + 0.18% على أساس شهري على مؤشر أسعار المستهلكين الرئيسي و+0.31% على أساس شهري على مؤشر أسعار المستهلك الأساسي. هذا أمر مؤسف، لأن رقم مؤشر أسعار المستهلكين الأساسي على أساس سنوي ارتفع، بدلاً من أن يكون ثابتًا، إلى +3.26% على أساس سنوي. وعلاوة على ذلك، فإن الشكل العام للأرقام الشهرية ... حسنًا ... انظر بنفسك.

علينا أن نكون حذرين من التحيز المعرفي الذي يجعلنا نرى قصصًا واتجاهات حيث لا أساس لها، ولهذا السبب من المهم جدًا عدم التركيز على رقم شهر واحد. أو اثنين. ولكن إذا نظرت إلى هذا الرسم البياني، يبدو بالتأكيد أن الرقم الشاذ قد لا يكون شهري أغسطس وسبتمبر، ولكن شهري مايو ويونيو. أليس كذلك؟

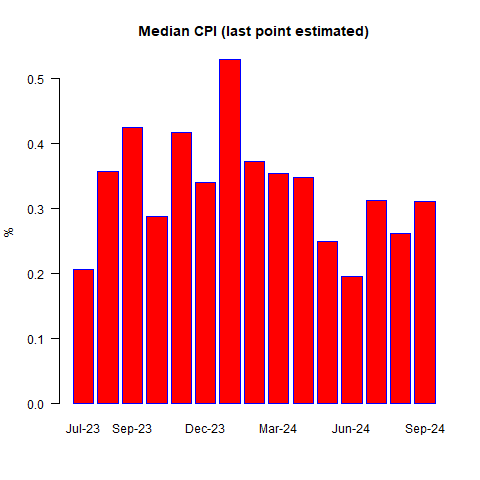

وكذلك الأمر بالنسبة للرقم القياسي لمتوسط مؤشر أسعار المستهلكين (آخر نقطة قدّرتها أنا بـ +0.33% على أساس شهري).

مرة أخرى، قد يكون هذا خطأ إدراكي ولكن هذا بالتأكيد يبدو أننا مستقرون جدًا حول 0.3%. إذا استمر ذلك، فسيكون هذا في "أعلى 3%، وقد حان الوقت لتذكيري الشهري بأنني أعتقد أن متوسط التضخم سيستقر في "أعلى 3 أو أدنى 4" على الرغم من أنه قد ينخفض إلى أدنى 3 أولاً. (يبدو أكثر فأكثر أن الانخفاض إلى أدنى 3 ثوانٍ قد لا يحدث، كلما تقدمنا أكثر في تعديل الإيجارات).

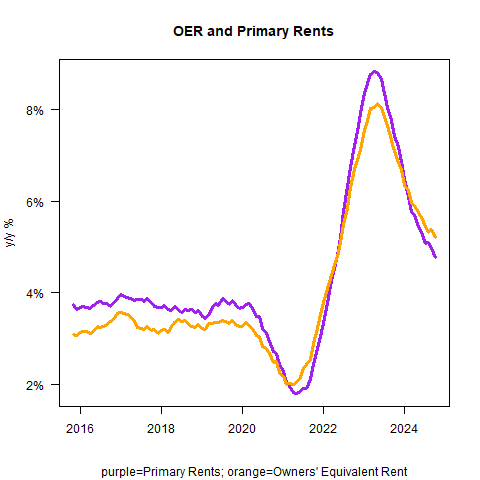

إذًا من أين جاء هذا الانخفاض المرتفع؟ لم يكن من أسعار الفائدة السنوية والإيجارات الأساسية، والتي عادت إلى وضع الانخفاض البطيء. كانت أسعار الفائدة على المعدل السنوي + 0.33% على أساس شهري، والإيجارات الأساسية + 0.28% على أساس شهري. انخفضت الإيجارات الأساسية على أساس سنوي إلى +4.8% على أساس سنوي. ويتوقع نموذجي أن تصل في نهاية المطاف إلى حوالي 3.8% بعد انخفاضها. ولكن يجب أن تنخفض الآن، وهي ليست كذلك. ربما يتقاربان ببساطة عند مستوى 3.8% تقريبًا.

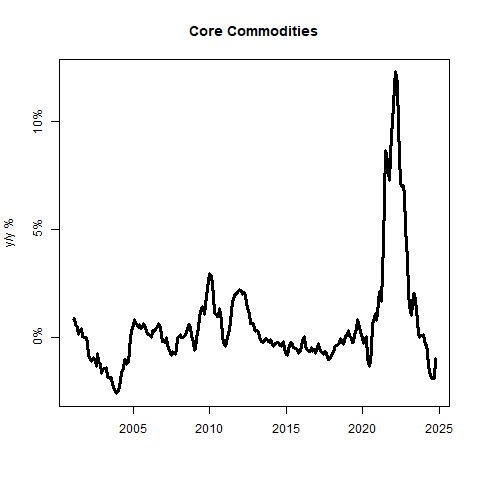

ولكن إليك مخططًا بيانيًا مثيرًا للاهتمام. هل تتذكرون كيف كنت أقول منذ فترة طويلة أن جزءًا كبيرًا من التباطؤ العام في التضخم قد جاء من السلع الأساسية، والتي لن تستمر في الهبوط إلى أعماق انكماشية جديدة؟ هذا الشهر، كان معدل السلع الأساسية -1.0% فقط على أساس سنوي، مقابل -1.9% على أساس سنوي في آخر مرة حصلنا فيها على هذه الأرقام.

والآن، لا يبدو ذلك تضخمًا كبيرًا، ولكن إذا عاد تضخم السلع الأساسية إلى الثبات فقط، فإن الخدمات الأساسية تحتاج إلى القيام بمزيد من الجهد. انخفضت الخدمات الأساسية إلى 4.7% على أساس سنوي من 4.9% على أساس سنوي. ولكن ثبات التضخم في السلع الأساسية و4.5% في الخدمات الأساسية لن يعيدنا إلى هدف الاحتياطي الفيدرالي. ولا حتى قريبًا من ذلك.

في فئة السلع الأساسية، كانت هناك ارتفاعات في السيارات المستعملة (+ 0.3% على أساس شهري) والسيارات والشاحنات الجديدة (+ 0.15% على أساس شهري)، ولكن لا شيء خارج عن المألوف بشكل رهيب. وبالمثل، في فئة الخدمات الأساسية لم يكن هناك الكثير من الأمور الخارجة عن المألوف. وتكمن المشكلة في أن "العادي" يبدو أنه ليس في هدف الاحتياطي الفيدرالي. ارتفعت خدمات الرعاية الطبية، حيث ارتفعت خدمات الأطباء + 0.9% على أساس شهري وخدمات المستشفيات + 0.57% على أساس شهري. وارتفعت أسعار تذاكر الطيران بنسبة 3.16% بعد أن ارتفعت بنسبة 3.86% الشهر الماضي. ويستمر التأمين على السيارات في الارتفاع، ++1% شهريًا، والخبر الجيد الوحيد هو أن الرقم السنوي للتأمين على السيارات انخفض الآن إلى +16% "فقط" +16%. ولكن يظل معدل ++1% شهريًا أعلى من 12% سنويًا - وهذا ليس مثيرًا للغاية.

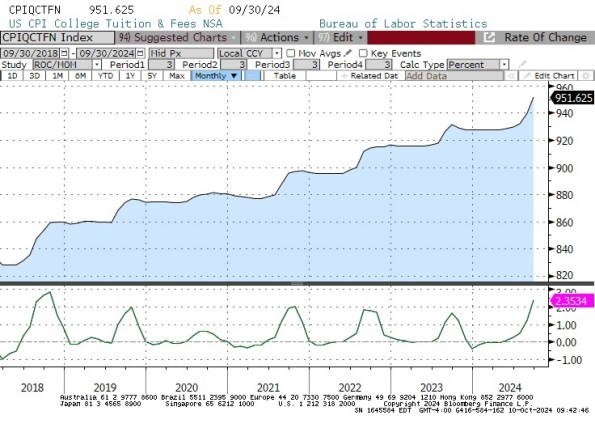

كما ارتفع تأجير السيارات والشاحنات بنسبة +1.2% على أساس شهري. لذا، في مجال النقل خارج تكلفة الطاقة نفسها، كان شهرًا صعبًا (ولكن هذا ما يحدث، على ما أعتقد، عندما تحاول إجبار الناس على شراء السيارات الكهربائية عندما لا يرغبون فيها). ولكن لم يقتصر الأمر على سلع وخدمات النقل فقط. فهذا هو الوقت من العام الذي تحدث فيه القفزة في الرسوم الدراسية الجامعية. ويبدو أن القفزة في الرسوم الدراسية هذا العام هي الأكبر منذ عام 2018. ستعمل الأرقام المعدلة موسمياً على تسوية هذا الأمر، ولكن هذا يعني أن الرسوم الدراسية ستضيف خلال الـ 12 شهراً القادمة أكثر قليلاً مما أضافته خلال الـ 12 شهراً الماضية.

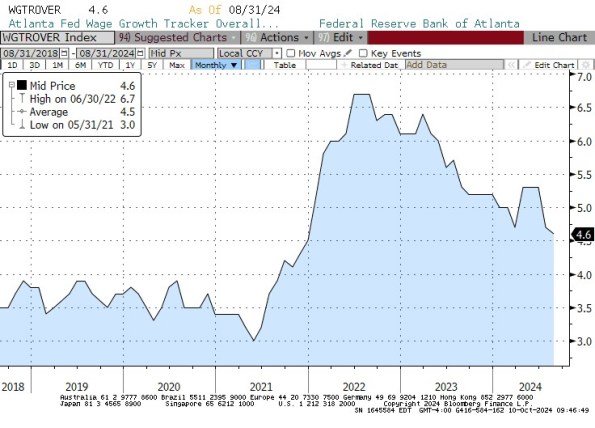

هذا أيضًا أمر مفاجئ إلى حد ما. في العادة، عندما تكون أسواق الأصول في حالة ازدهار شديد، فإننا نميل إلى رؤية زيادات أقل في الرسوم الدراسية لأن الهبات تبلي بلاءً حسناً والنموذج المالي للكليات هو في الأساس (زيادات التكلفة الخارجية التي لا نحاول التحكم فيها حقاً، مطروحاً منها مساهمات الهبات أو الدعم الفيدرالي، مقسومة على عدد الطلاب). إذا كانت الأسواق تبلي بلاءً حسناً ولا تزال الرسوم الدراسية للكليات تتسارع، فهذا يعني زيادة في التكاليف. تخميني أن التأمين جزء من ذلك، وكذلك رواتب المعلمين. إن توفير التعليم "كثيف العمالة"، ولا تزال الأجور ترفض التراجع إلى المستويات القديمة. وهذا هو السبب أيضًا في أن الغذاء خارج المنزل كان +0.34% على أساس شهري ويستمر في التحرك حول +4% سنويًا.

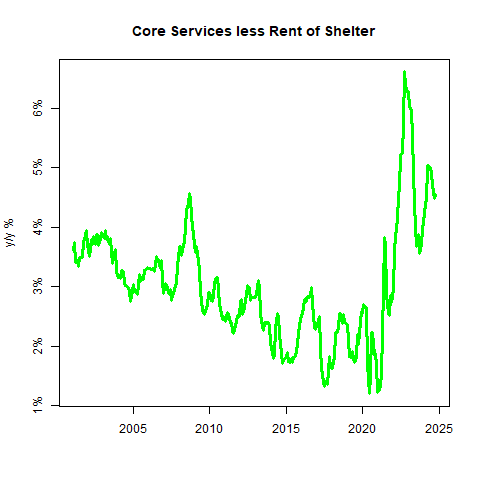

ونتيجة لرفض الأجور الاعتدال، فإن "الخدمات الأساسية الفائقة" (الخدمات الأساسية باستثناء المأوى) تستمر أيضًا في رفض الانزلاق إلى المستويات القديمة.

خلاصة القول هي أن هذا الرقم ليس مرتفعًا بسبب أي حالات فردية غريبة. وبنفس الطريقة التي كان بها رقم الشهر الماضي جيدًا بشكل عام بطريقة متوازنة، خارج الإيجارات، فإن رقم هذا الشهر أقل إرضاءً بشكل عام، بطريقة متوازنة. لا أعتقد أننا في بداية ارتفاع آخر في الأسعار. ولكننا ما زلنا نهدف إلى "أعلى 3 وأقل 4".

وستكون هذه قصة مؤسفة بالنسبة لمجلس الاحتياطي الفدرالي حيث ستواجهه أسئلة حول خطأ محتمل في السياسة. سأكرر هنا ما قلته الشهر الماضي:

"لأكون واضحًا، أنا شخصيًا لا أعتقد أنه ينبغي على اللجنة الفيدرالية للسوق المفتوحة وقف التشديد الكمي وليس هناك عجلة لخفض أسعار الفائدة. فالمعركة ضد التضخم ليست فقط غير منتهية، بل لن تنتهي لفترة طويلة... والتيسير الآن سيجعل الأمر أكثر صعوبة فيما بعد. ولكن هذا ما سأفعله. ما أقوله هو أنه من غير المرجح أن يغير الاحتياطي الفيدرالي مساره على أساس هذا الرقم." وكما هو متوقع، قام الاحتياطي الفيدرالي بخفض أسعار الفائدة بمقدار 50 نقطة أساس. لست متأكدًا من أن هذا خطأ فادح في السياسة، على الرغم من أن البدء بـ 50 نقطة أساس الآن يبدو خطأً واضحًا. العودة بأسعار الفائدة إلى المستوى المحايد، حوالي 4% أو نحو ذلك، ليست فكرة سيئة طالما استمر التشديد الكمي. إنها ليست الفكرة الأفضل، لكنها ليست كارثة. ولكن هذا يزيد من المخاطر بالنسبة للاجتماع القادم للجنة الفيدرالي للسوق المفتوحة. إذا تخطى بنك الاحتياطي الفيدرالي الاجتماع، فسيكون ذلك بمثابة اعتراف ضمني بأن الخطوة الأولى كانت خطأ. أما إذا قام الاحتياطي الفدرالي بزيادة 50 نقطة أساس أخرى، فسيظهر ذلك أنهم مرعوبون بشأن النمو أو أنهم ببساطة لا يهتمون بالتضخم. وأعتقد أن 25 نقطة أساس هو الخيار الوحيد الذي يمكنهم اتخاذه والذي سيجعل الجميع تقريبًا غير راضين بنفس القدر. هناك المزيد من البيانات القادمة قبل هذا الاجتماع، لكن مسار اللجنة الفيدرالية للسوق المفتوحة قد ضاق إلى حد كبير حيث لا يزال التضخم ثابتًا.