تاسي ينهي جلسة الاثنين على مكاسب تجاوزت 1% بعد أسوأ هبوط في 10 أشهر

واصل الدولار الأمريكي ارتفاعه يوم الخميس، حيث ارتفع المؤشر بحوالي 60 نقطة أساس إلى 98.45، محافظًا على مكاسب يوم الأربعاء. كما تجاوز مستوى المقاومة لمؤشر القوة النسبية عند حوالي 51، مما يشير إلى أن الزخم الصعودي يتزايد وأن انعكاس الاتجاه قيد التطور.

من الممكن أن يرتفع الدولار الأمريكي إلى حوالي 100، حيث سيختبر أعلى مستوياته الصيفية. عند هذه النقطة سنتعرف على ما إذا كانت هذه الحركة حقيقية أم مجرد خدعة أخرى.

أيضاً، من العوامل التي تساعد على ارتفاع الدولار الأمريكي ارتفاع أسعار الفائدة، حيث ارتفع العائد على السندات لأجل 10 سنوات بمقدار 3 نقاط أساس يوم الخميس ليصل إلى 4.17%. قد يلعب تقرير إنفاق الاستهلاك الشخصي (PCE) اليوم دوراً في استمرار هذا الزخم. ومن المتوقع أن يرتفع مؤشر PCE الأساسي بنسبة 0.2% شهرياً و2.9% سنوياً. طلبت من شات جي بي تي تقدير النتيجة بناءً على مؤشر أسعار المستهلكين (CPI)، ومؤشر أسعار المنتجين (PPI)، وأسعار الواردات، وأشار إلى أن المؤشر الأساسي قد يسجل بين 0.2%–0.25% شهرياً و2.9% سنوياً.

في الوقت نفسه، توقع جروك أن يسجل مؤشر PCE الأساسي 0.3% شهرياً و3% سنوياً. ويبدو أنها تجربة ممتعة للمقارنة.

بغض النظر عن بيانات PCE، من المرجح أن يرتفع عائد السندات لأجل 10 سنوات أكثر، لأن منحنى العائد لا يزال مسطحاً للغاية، مع وصول سندات الخزانة لأجل 3 أشهر إلى 3.99%. يبدو أن العودة إلى 4.3% على سندات العشر سنوات، اعتماداً فقط على التحليل الفني، هدف معقول على المدى القريب.

وهكذا فإن ارتفاع أسعار الفائدة وقوة الدولار الأمريكي من المرجح أن تجعل تكاليف تمويل الدولار الأمريكي أكثر تكلفة مع تقلص فروقات أسعار الفائدة. سيضيف هذا إلى العقبات القائمة أمام السيولة، التي تتراجع بالفعل بسبب انخفاض أرصدة الاحتياطي وارتفاع أسعار إعادة الشراء الليلية.

أحد المقاييس المفيدة في مثل هذه الظروف هو مبادلة أساس العملات عبر الحدود لمدة 5 سنوات بين الدولار الأمريكي والين الياباني (USD/JPY)، والتي تتتبع تغيرات تمويل الدولار. في الوقت الحالي، لم يحدث أي تغيير في الاتجاه، لكن من الصعب تخيل بقاء الظروف بهذه السهولة لفترة طويلة.

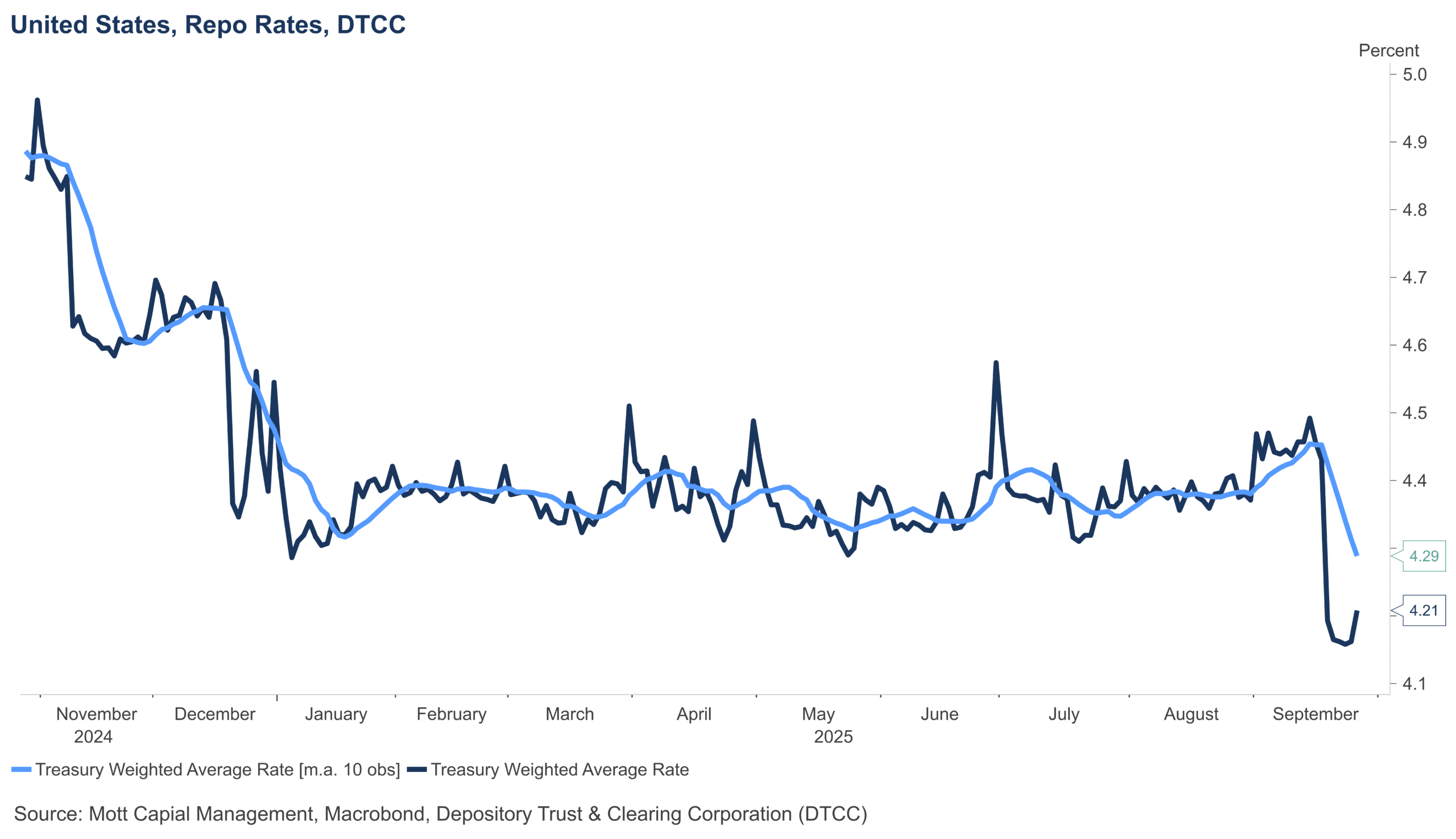

بالحديث عن أسعار إعادة الشراء الليلية، كان المعدل المتوسط يوم الخميس 4.21%، وهو قريب من الحد الأعلى لنطاق معدل فائدة الاحتياطي الفيدرالي البالغ 4.00% إلى 4.25%. مع اقتراب نهاية الربع، واستنزاف أرصدة الاحتياطي، وتسويات سندات الخزانة القادمة، من الممكن أن تلجأ المؤسسات إلى إعادة الشراء قبل 30 سبتمبر.

وبمناسبة الحديث عن أرصدة الاحتياطي، فقد انخفضت إلى 3.0 تريليون دولار حتى تاريخ 24/9، منخفضة من 3.02 تريليون دولار الأسبوع الماضي. من المتوقع أن تستمر الأرصدة في الانخفاض مع اقتراب نهاية الربع في 30 سبتمبر، وتعتمد درجة هذا الانخفاض على مدى النشاط الذي يستوعبه إعادة الشراء العكسي ما بين الوقت الحالي وتلك الفترة.

كل هذا ليس جيدًا للأصول عالية المخاطر. فقد انخفض مؤشر إس آند بي 500 بشكل فجائي دون المتوسط المتحرك الأسي لمدة 10 أيام، وكلما بقي أدنى هذا المستوى — وكلما ابتعد أكثر عنه — زادت احتمالية أننا نشهد ذروة سوقية كبيرة قد تستمر، خاصة إذا استمرت السيولة في التراجع.