Zcash تنزف بقوة.. انهيار يفوق 20% و«تقاطع الموت» يهدد بكسر حاجز 200 دولار

المقال مترجم من اللغة الإنجليزية بتاريخ 26/4/2020

ارتفاع (رالي) السوق يرتطم بعقبة مقاومة، فهل انتهى رالي "سوق الدببة" بالفعل؟

ناقشنا طويلًا على مدار الأسابيع القليلة الماضية هذا السؤال. وما حدث في السوق كان حالة بيع على إثر الهلع، أتبعها شراء محموم، وحالة الشراء تلك أقنعت السوق أن الدببة الذين مكثوا لثلاثة أسابيع فقط، قرروا بعدها المغادرة، وعاد الثيران لاستئناف المسار الصاعد لسوق الاسهم الأمريكي منذ 11 عام.

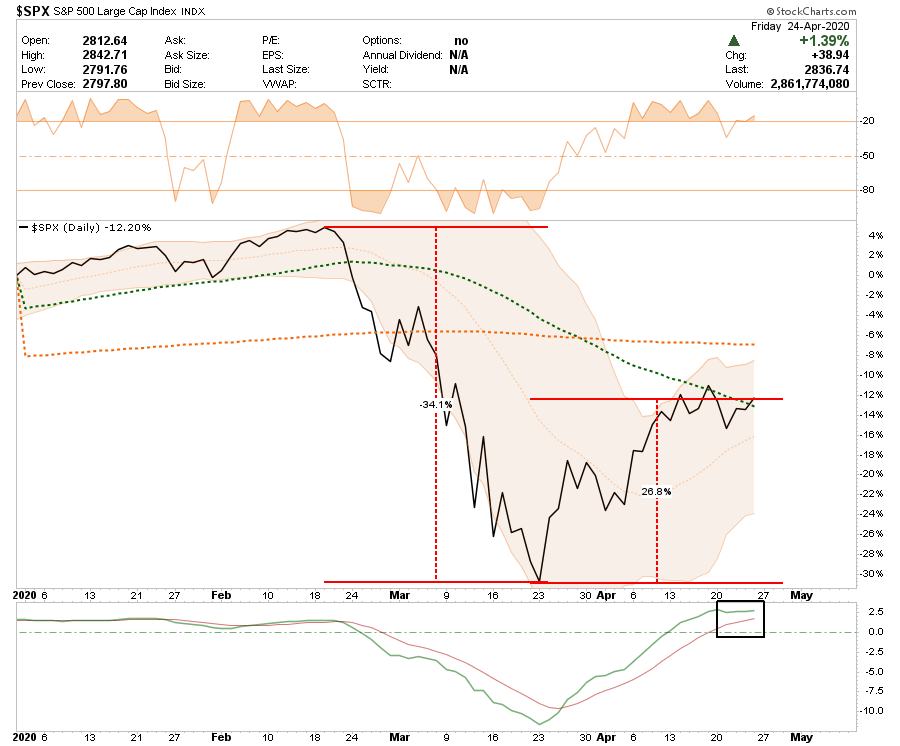

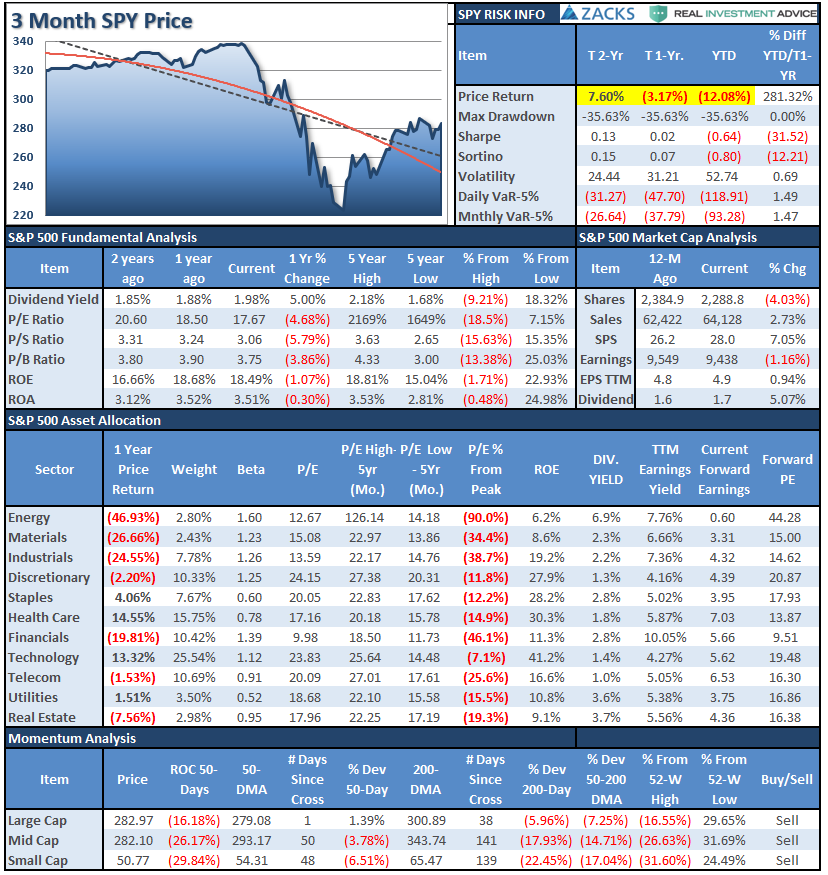

وأتفهم ما يجري في السوق، ارتفع مؤشر إس آند بي 500 بنسبة 27% من المستويات المنخفضة، بعد هبوطه بنسبة 35%، بسبب حالة الهلع التي تحولت لشراء. وقلص المؤشر الخسائر لـ 12% فقط.

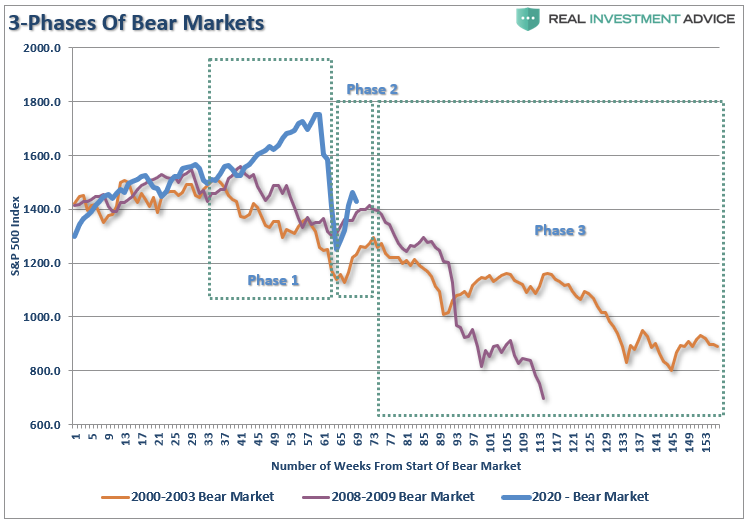

ولكن وفق المتداول الشهير، بوب فاريل: "لسوق الدببة ثلاث مراحل: الهبوط الحاد، والتعافي الانعاكسي، والسقوط في اتجاه هابط من الناحية الأساسية."

- البداية: هبوط حاد وعنيف ومفاجئ داخل مناطق متعمقة من سوق الدببة.

- بعد هذا التراجع، يكون هناك حالة من التشبع البيعي الارتدادي، على إثرها تسترد المؤشرات حصة من خسائرها.

- ومن ثم يبدأ الانخفاض على المدى الأطول، وعادة ما يكون بوتيرة أبطأ وأكثر حدة، وسط تدهور الصورة الاقتصادية العامة للبلاد.

ويقول: "نظرية داو تقترح أن الدببة لهم 3 أرجل متتالية، من بينها واحدة للارتدادات الانعكاسية."

والتوقع يكون كالتالي: تصفية عنيفة، وقاسية، ويتبعها ارتداد انعكاسي.

ولكثير من الأفراد، يحسون بالأمان في ظل هذا الارتداد الانعاكسي، إذ يغيرهم سوق الدببة، وفي تلك المرحلة تعصف بهم المرحلة الأخيرة من السوق، ذكر هذا في 14 مارس.

لاحظ التاريخ، والذي يسبق الارتداد في 24 مارس.

"بعد شهر، تدفقت العديد من الرسائل البريدية التي تخبرني بأن سوق الثيران عاد."

ربما عاد.

ولكن أميل للموافقة مع فيكتور أديار من بولار ترادينج، ويقول:

"تتمكن الإجراءات التحفيزية النقدية والمالية لشهري مارس وأبريل من مواجهة ارتفاع الضغط الانكماشي على الاقتصاد، ولكن الخطورة هنا أن ما يحدث ليس شخص ينافس شخص آخر. تستمر الضعوط الانكماشية، وستكون أكثر انتشارًا، وأعنف. بينما مضاربي الاسهم يحتلفون بالصعود، يظل من هم في سوق السندات أو السلع أو العملات على اضطرابهم.

أوافق على الرأي القائل إن الفيدرالي أبقى السياسة النقدية ميسرة لفترة أطول من اللازم. وهذا ما سمح بعلاوات لكل الأسواق. والآن تتلقى الأسواق عقوبات على تلك العلاوات، والفيدرالي يهب لتقديم مزيد من المساعدة. أتوقع أن تلك العلاوات التي يقدمها الفيدرالي ستظل عرضة للتراجع، رغم بذل الفيدرالي مع وسعه من جهود.

رأينا صعود لأسواق الدببة، صعدت فيها كل الاسهم والمؤشرات الرئيسية من انخفاضاتها المسجلة في 23 مارس. بيد أن الدمار الاقتصادي الذي لحق بالعالم إلى الآن ما زال غير مقدر حق قدره، ومن الجلي الآن أننا سنعود لنرى اختبارات للانخفاضات."

التشبع الشرائي على المدى القصير

بغض النظر تظل الأسواق في حالة من التشبع الشرائي العنيف، والمستمر بعد ارتدادها عن الانخفاضات.

على مدى زمني شديد القصر، فإن حالة التشبع البيعي القوية التي حفزت الرالي الحالي انقلبت الآن. وكذلك كل مؤشرات التشبع البيعي/الشرائي انقلبت الآن لتشبع شرائي فقط."

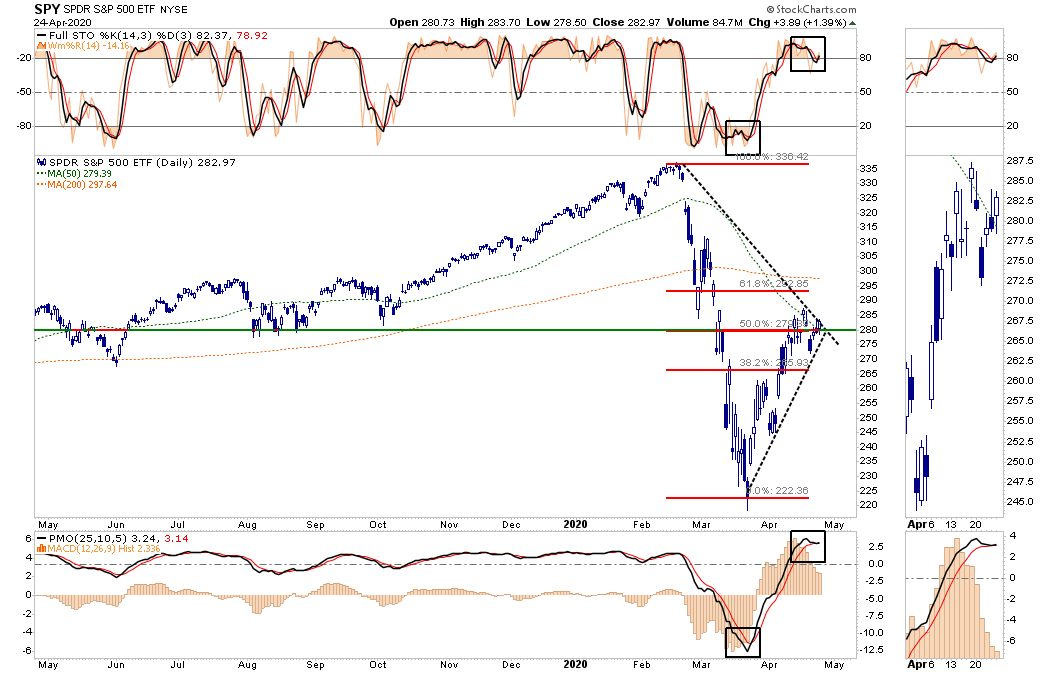

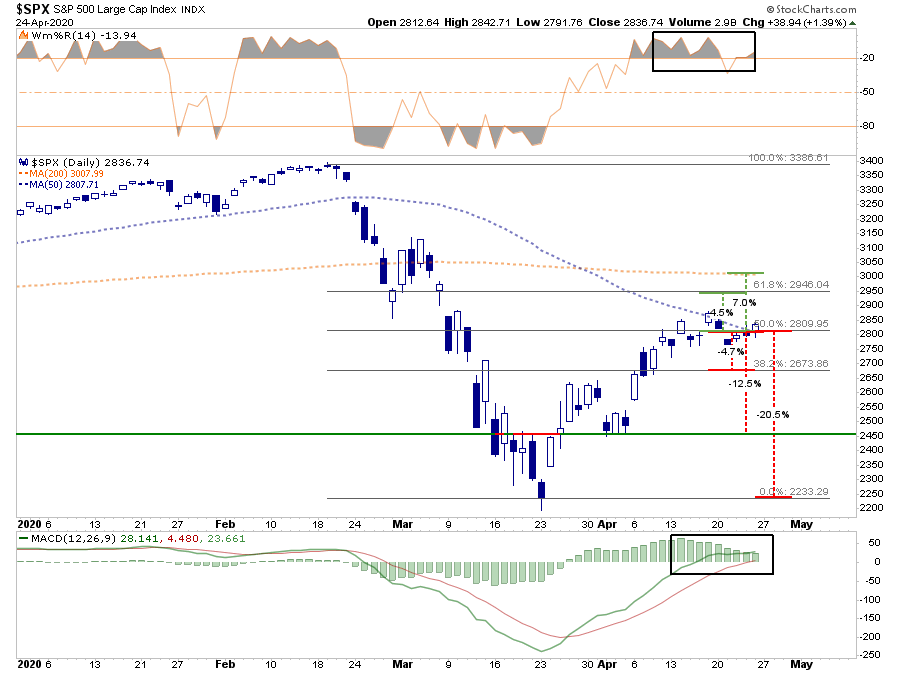

ويقف الرالي الآن عند مستويات مقاومة هابطة قوية، ويظل قويًا من إشارات البيع من مستويات التشبع الشرائي.

لو استمر صعود الاسهم يوم الاثنين، واخترقت الاتجاه الهابط، سيكون الهدف عند ذلك مستويات فيبوناتشي 61.8%. وأعلاها يقع المتوسط المتحرك لـ 200 يوم. ويوفر المستويات مقاومة قوية لأي تحرك نحو الأعلى.

وتنتظر المؤشرات مستويات المقاومة العنيفة تلك في ظل شلالات البيانات الهزيلة المتوقعة هذا الأسبوع (تعرف على جميع البيانات الهامة للأسبوع).

بالحديث عن الأرباح

ذكرت يوم الثلاثاء الماضي في مقالة متعمقة حول أرباح إس آند بي 500:

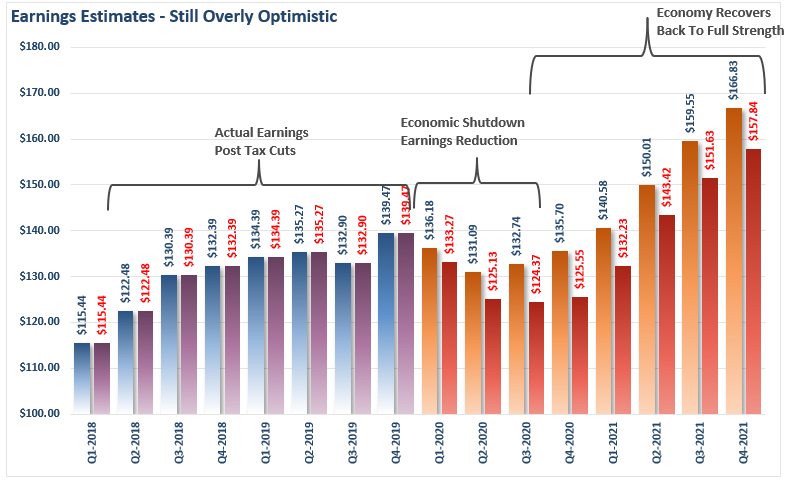

الأكثر أهمية هو ما يوضحه الرسم البياني أدناه لشهر أبريل. في أول تحليلاتنا كانت الأرباح ستنخفض من مستويات الربع الرابع لـ 2019 عند 139.47 دولار، و136.18 دولار، و131.09 دولار، على التوالي، لكل من الربع الأول والثاني في 2020. وهذا التراجع يأتي بنسبة -2.3% في الربع الأول، و-6% في الربع الثاني.

تمت مراجعة تلك الأرقام الآن نحو انخفاض -4.4% في الربع الأول، وانخفاض إجمالي بـ 10.2% في الربع الثاني.

بعض مكونات سوق الثيران المفقودة

ما زال ينقص سوق الثيران الحالي عدد من المكونات.

وفق التعريف: "سوق الدببة يوجد به ارتداد، ارتداد قوي وضخم. ولكن ما هو علامات هذا الارتداد: بدأ السوق في 19 فبراير في الدخول لمقاطعات الدببة. وخلال الأسبوع الماضي، قطع داو جونز سلسلة الأرباح الأسبوعية المستمرة لأسبوعين، بعد أن سجل ارتفاع نسبته +15.2% منذ 1938 (وهي فترة ركود داخل الكساد العظيم) ويخبرنا هذا بالكثير.

وبالتأكيد تحرر السوق من انخفاضات مارس، ولكن ما زال هناك بعض النقاط الواجب النظر فيها. مؤشر (NYSE:راسيل 2000) لم يسترد سوى ثلث الخسائر، وما زال منخفض 28% من ذروته، وفق دافيد روزنبيرغ.

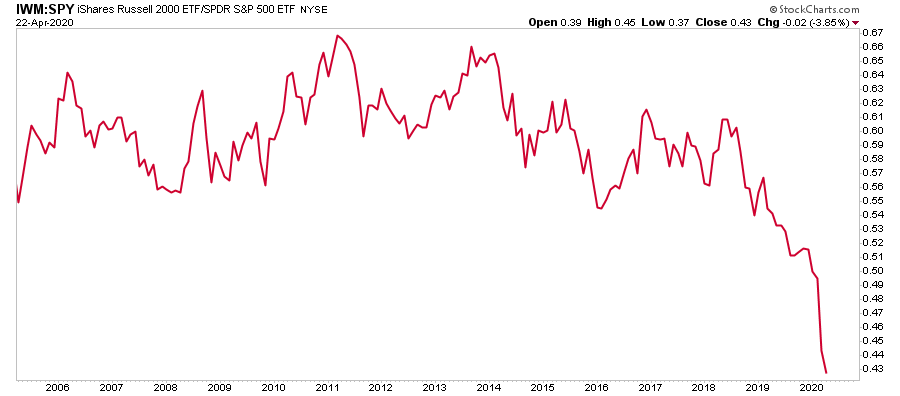

وهناك معدل يجب النظر له، وهو: المعدل بين مؤشر الاسهم الصغيرة، راسيل 2000 (من خلال صندوق المؤشرات المتداولة له) ومؤشر اس بي دي آر S&P 500 (NYSE:SPY) (من خلال الصندوق المتداول إس بي دي آر).

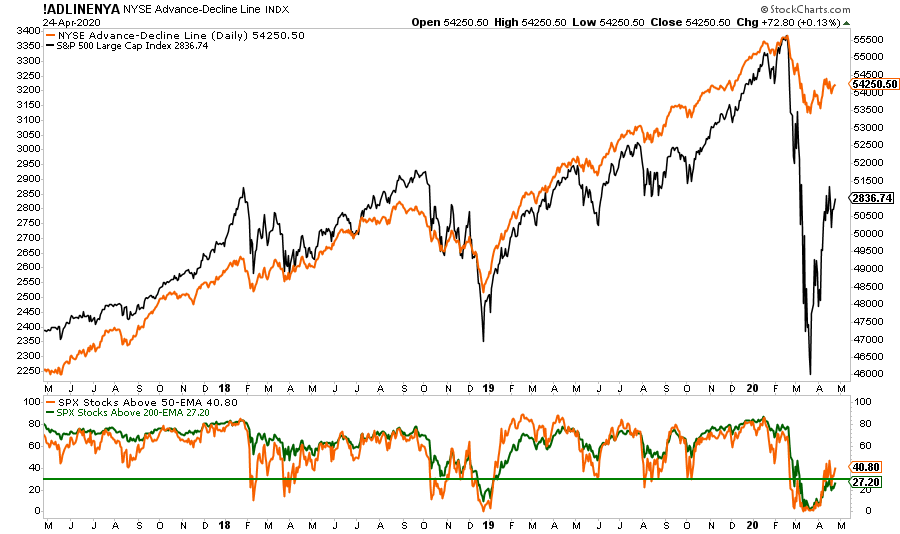

كما أن الانخفاض العام، وعدد الاسهم المتداولة أدنى المتوسطات المتحركة لـ 50 و200 يوم ما زالت شديدة الضعف.

وكما يلخص دافيد:

"سوق الدببة لم يمسه ضعف، حتى بعد استعادة إس آند بي 500 متساوي الأوزان نصف الخسائر، ما زال المؤشر هابط بنسبة 21% من مستويات فبراير المرتفعة."

وأنصح بقراءة مقالة منشورة على فايننشال تايمز، بعنوان الفجوة ما بين الأسواق والاقتصاد الحقيقي (Mind the Gap Between the Markets and the Real Economy.) فمن وجهة نظر سوق الأسهم، ما زال السوق منقسم على ذاته، مع قطاعات رئيسية تعاني من جروج عميقة. لا يوجد رالي يمكن الاعتماد عليه دون تدخل من البنوك المركزية. ومع اسهم الشركات الصغيرة، والتي تعد من المؤشرات القبلية للاقتصاد، وتظل تلك الاسهم راسخة داخل سوق الدببة، بينما ينخدع الأشخاص باسهم الشركات الكبيرة (والتي تستحوذ على 22% من القيمة السوقية)، وهي التي تحمل على عاتقها صعود إس آند بي 500."

إذن، مع إغلاق الاقتصاد الأمريكي بالكامل، وتراوح البطالة ما بين 15%-20%، وتسجيل الناتج المحلي الإجمالي -20%، هل الأرباح متوقع لها الانزلاق بنسبة 10% فقط؟

إذا كنت تلاحق السوق الآن، فإنك هذا الأساس تشتري الآن (أساس تراجع محدود للأرباح، رغم انهيار الاقتصاد).

تظل النطاقات

يدل هذا على أن المخاطرة ما زالت حاضرة بقوة لا يستهان بها، وتزيل احتمالية تلقي المستثمر أرباح ببقائه مستمرًا في سوق بالشكل الحالي.

يجدر بنا تذكر أنه وخلال يناير وفبراير، كان الفيدرالي يغرق السوق مع عمليات إعادة الشراء خلال الليل (الريبو) وكنا نزكي وقتها جني الربح وتقليل الخسائر.

"عند عقدك اجتماع مع فريق إدارة محفظتك، ويكون أول التعليقات في الجلسة "هذا جنون" بالتأكيد يجب إعادة التفكير في المخاطرة الكلية التي تهدد محفظتك. خلال يوم الجمعة، كان هذا الوضع في لجنة الاستثمار."

أذكرك أيضًا بأن السوق في الوقت الحالي يقع فريسة يطاردها المستثمر بسبب سيولة الفيدرالي الوفيرة، ولكن وكما رأينا في مارس، يد الفيدرالي الخفية ليست منقذ دائمًا.

ويظل نطاق المخاطرة/المكافأة على حاله دون تغير بينما لم تتغير الأسواق كثيرًا.

وبإغلاق يوم الجمعة، تركز الأسواق على مستوى المقاومة 61.8%، والمتوسط المتحرك لـ 200 يوم. وتظل إمكانية الصعود محصورة ما بين 4.5% إلى 7%.

نطاق مخاطرة الهبوط المخيبة للآمال:

- لمستوى 50% للمقاومة: معدل المخاطرة/المكافأة متوازن عند 4.7%

- بالنسبة للارتفاع السابق: معدل المخاطرة/المكافأة متوسط عند 12.5%

- وبالنسبة لتراجع 23 مارس: معدل المخاطرة والمكافأة شديد الارتفاع 20.5%

من وجهة نظر متفائلة، لو عاد الاقتصاد للعمل، وكان هناك مصل، ستكون وعادت البطالة لأرقام 9% أو اقل، سيوسع هذا إمكانية صعود الأسواق للأعلى، والتمتع بسوق ثيران حقيقي.

بيد أن أي مراجعة واقعية للبيانات التي بحوزتنا الآن، تقترح أنه من الأفضل النظر من وجهة أكثر واقعية. سيظل الدمار الاقتصادي يلاحقنا لفترة من الوقت. حتى يتم مراجعة الأرباح للأسفل بقوة لتعكس وضع الاقتصاد الحقيقي، ومن وجهة نظري تفوق الخطورة الآن أي مكافأة.

ونبقي على تعرضنا محدودًا لسوق الأسهم، ونشتري الفرص المغبون تقييمها خلال الأسابيع القليلة الماضية. ولكن، نضع انكشاف محدود على الأسهم التي تتفوق على التحوطات، على مستويات الكاش الكبيرة. كما نزيد من مشتريات السندات مع استمرار معدلات الفائدة أدنى الصفر هذا العام.

"تذكروا فقط، بأنه عندما يصل السوق لقاعه، لن يرغب أحد بالشراء."

ولم نصل للقاع بعد

تحليل السوق والقطاعات

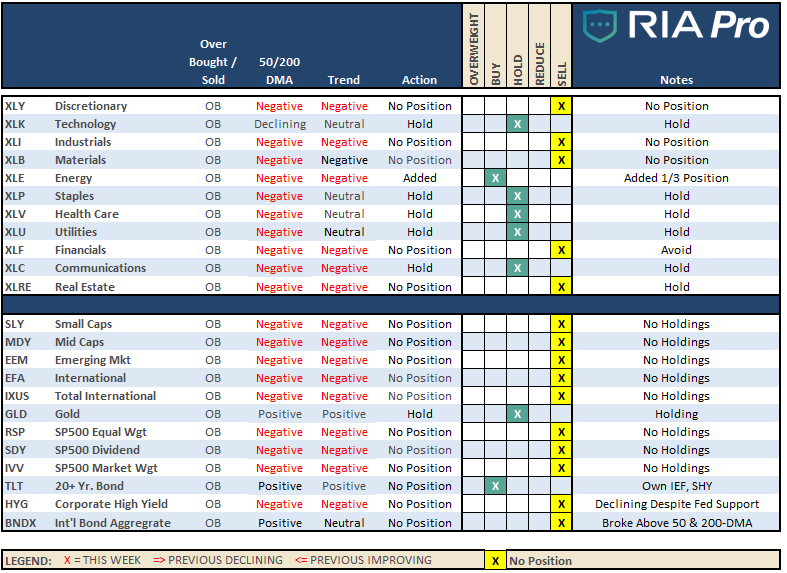

تحليل البيانات من قطاعات السوق للمتداولين

إس آند بي 500

تحليل الأداء

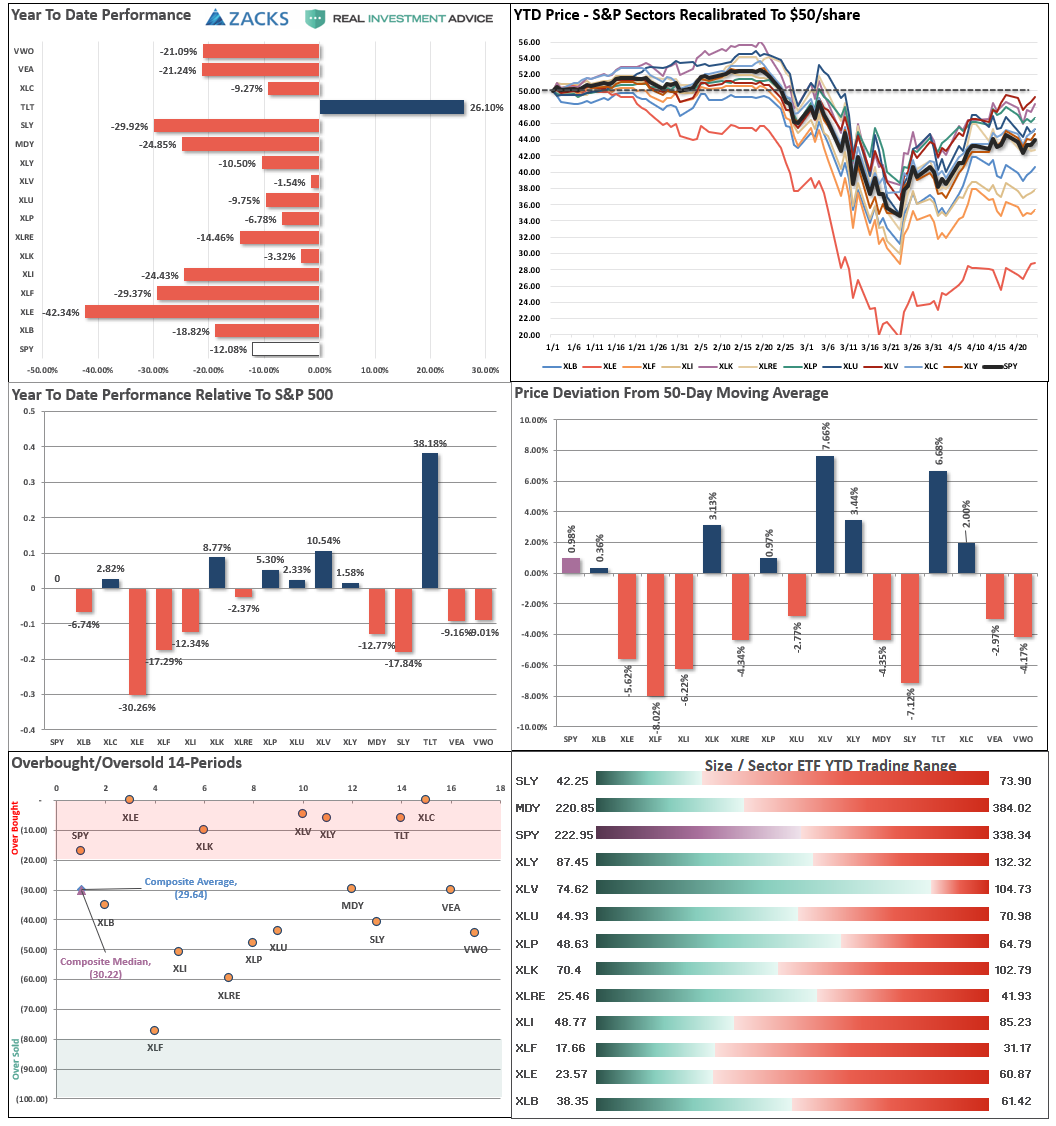

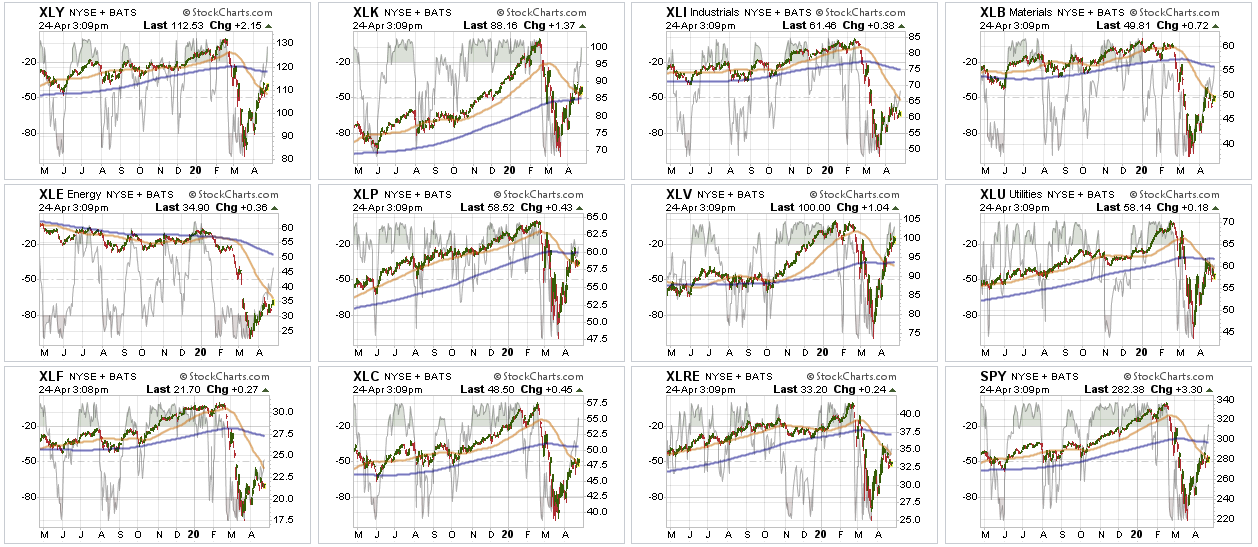

ملاحظة: لم يسبق أن رأيت كل قطاع في حالة تشبع شرائي كتلك في الوقت نفسه، السوق سيصحح من تلك المستويات.

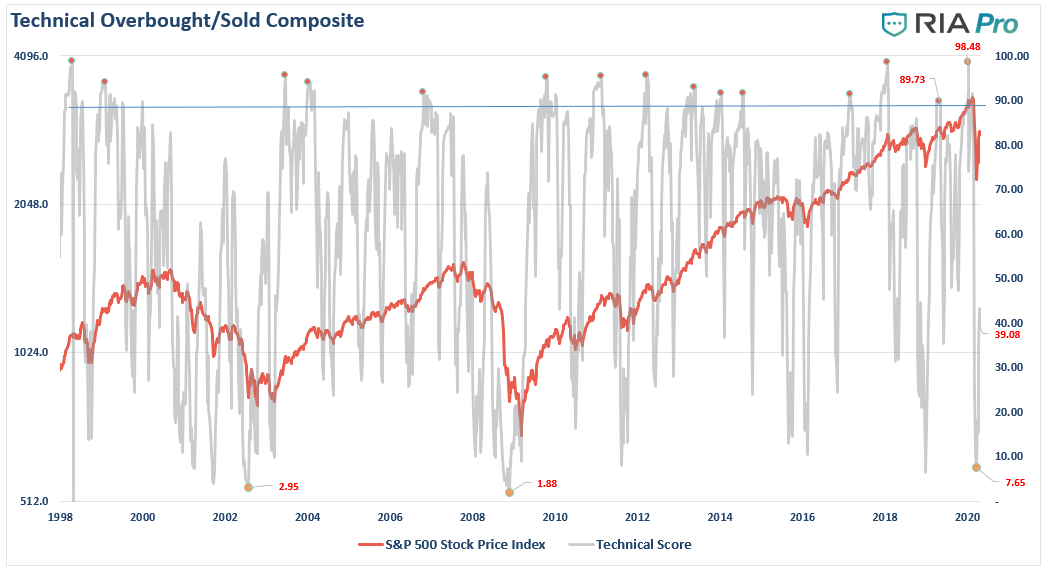

المكون الفني

ملاحظة: ارتد المؤشر الفني من المستويات المنخفضة في قطاعي "المالي" والـ "دوت كوم" قطاع الدوت كوم هو قطاع شركات التكنولوجيا. ولكن يجب ملاحظة أن المؤشر يصل للقاع قبل وصول السوق. في 2002، أعاد السوق اختبار انخفاضاته، وفق 2008، مر السوق بانخفاض 22% في بداية 2009.

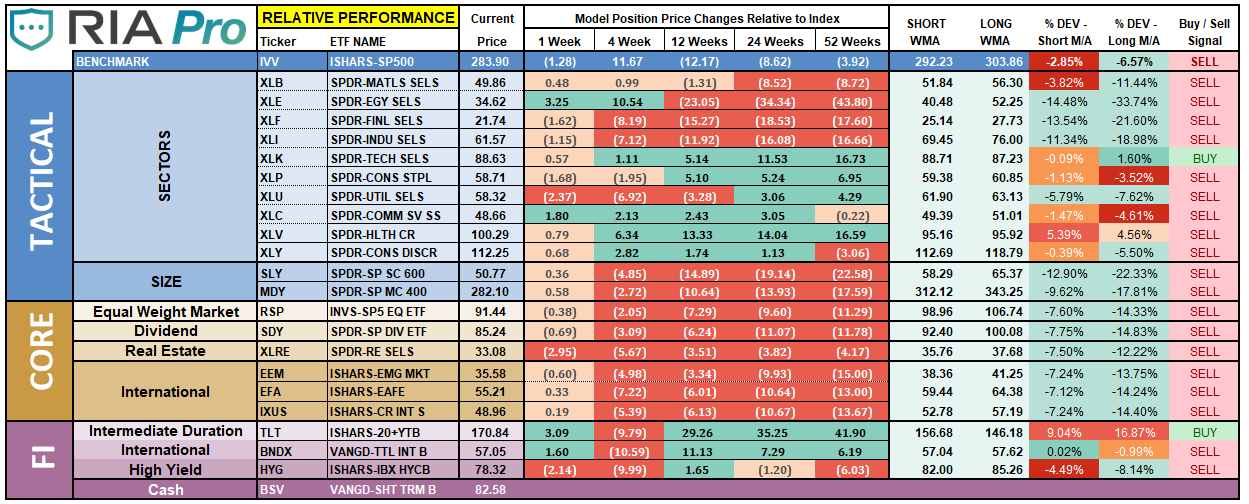

تحليل الأداء النسبي لنماذج صناديق المؤشرات المتداولة ETF

تحليل الأداء النسبي لنماذج صناديق المؤشرات المتداولة ETF

تحليل القطاع والسوق:

تأكد من الاطلاع على تفاصيل السوق التي نكتبها يوم الاثنين، ويوم الثلاثاء نضع القطاعات الرئيسية مع مستويات البيع والشراء ووقف الخسارة.

قطاع بقطاع

تحسن: بين قطاعي المواد الأساسية (NYSE:XLB)، والرفاهية (NYSE:XLY)

كما لاحظنا الأسبوع الماضي كان هناك تسارع لأسهم الموارد مع دخول موسم الأرباح. ويدمر الإغلاق قطاع الاستهلاك، بالتركيز على السلع الأساسية. وهناك مؤشرات مبكرة على أ، الأرباح في القطاع سيئة للغاية، وتلك القطاعات متخلفة عن غيرها.

المراكز الحالية: لا مراكز

المتوفقة: التكنولوجيا (NYSE:XLK)، والاتصالات (NYSE:XLC)، والسلع الأساسية (NYSE:XLP)، والرعاية الصحية Health (NYSE:XLV)، والخدمات، والقطاع العقاري (NYSE:XLRE)

منذ شهر مضى، حولنا انكشاف محافظ الاستثمار، لنفتح مراكز على قطاعات الاتصالات، والتكنولوجيا، ونزيد من وزنهم. ونظل على المراكز الطويلة مع اسهم إس آند بي 500 المتوفقة الآن على أساس نسبي، وانكشافها أقل على الفيروس.

كل القطاعات في حالة من التشبع الشرائي، ويلزم في تلك القطاعات أي حركة عودة تصحيحية لإضافة المزيد من الممتلكات.

المراكز الحالية: التكنولوجيا، الاتصالات، الرعاية الصحية، المواد الأساسية، والخدمات

المتخلفة: قطاع الصناعات، والمال، والطاقة

يستمر قطاع المال في أدائه المتخلف في السوق. ولا يمكن أن تحظى بأي سوق ثيران دون تأييد من قطاع المال. وهذا القطاع هو الأكثر حساسية لقرارات الفيدرالي، بينما قطاع الصناعة الأكثر حساسية للإغلاق.

وأضفنا بعض المراكز من قطاع الطاقة، بسبب الارتدادات المحدودة بالنظر لأسعار النفط. ولكن ما زال من المبكر جدًا التعمق في الشراء من هذا القطاع.

سوق بسوق

الأسهم الصغيرة والمتوسطة: بعنا جميع الاسهم الصغيرة والمتوسطة ذات الانكشاف المحدود على خلفية مخاوف تفشي فيروس كورونا. ونظل خارج هذا السوق إلى الآن، ولا أي عجلة لإضافة مراكز منه. تمتع بالصبر، فما زالت أسهم الشركات الصغيرة والمتوسطة متخلفة وبقوة. ولا يمكن أن نحظى بسوق ثيران، دون صعود الاسهم الضغيرة والمتوسطة. وهذا أحد أدلتنا على أن هذا محض رالي في سوق الدببة، وليس سوق ثيران.

المراكز المفتوحة: لا يوجد

الأسواق الناشئة، والدولية، والأسواق العالمية

ينطق عليها نفس الأمر، بالنظر لتأثير الفيروس على سلاسل الإمداد العالمية.

لا مراكز الآن

إس آند بي 500 (الممتلكات الأساسية) - بالنظر إلى حالة عدم اليقين في السوق العام، أغلقنا مراكزنا الطويلة هنا، وسنعيد إضافة أي مراكز ما إن وصل السوق إلى قاعه.

المراكز الحالية: لا يوجد

الذهب - أضفنا انكشاف على صندوق الذهب (NYSE:GDX)، و(NYSE:IAU)، وتلك المراكز في وضع جيد مع نسبة الانكشاف الحالية. ففي وسط حالة الفيدرالي الجنونية من تزويد الأسواق بالسيولة، يفيد هذا الذهب، ولذا نستمر في الحفاظ على ممتلكاتنا.

كما أضفنا مراكز للدولار الأسبوع الماضي، مع استمرار فقر المعروض في محاربة إجراءات الفيدرالي.

السندات:

ارتفعت السندات مع برنامج شراء الفيدرالي العنيف والأول من نوعه. فلن يسمح الفيدرالي بانهيار سوق السندات وتحولها لأصول عديمة القيمة. ويضمن الفيدرالي المدفوعات لجميع الدائنين. وبينما نزيد من الانكشاف على الاسهم، أضفنا مراكز على السندات، لزيادة التحوط.

تزكيات السوق

يوضح الجدول أدناه عدد من الأفكار الاستثمارية المرتبطة بطبيعة عمل السوق.

(هذه ليست توصيات أو حث على اتخاذ أي قرار، فتلك المعلومات الهدف الوحيد منها التعامل مع الظروف الاستثنائية في السوق، والمراكز المخالفة داخل المحافظ. وعليك اللجوء إلى استراتيجية تداولك قبل اعتماد أي منها.)