ترامب يخبر حلفاء مجموعة السبع أن إيران "على وشك الاستسلام"، بحسب تقرير

المقال مترجم من اللغة الإنجليزية بتاريخ 15 أبريل 2021

قطاعان نوصي بشراء أسهمهما، وقطاع يجب تجنبه مع بدء موسم أرباح الربع الأول لوول ستريت

ينطلق موسم أرباح الربع الأول من وول ستريت هذا الأسبوع، مع الشركات المصرفية العملاقة: شركة جي بي مورجان تشيز (بورصة نيويورك:NYSE:JPM)، وBank of America Corp (NYSE:BAC)، وشركة وويلز فارغو آند كو (NYSE:WFC)، وسيتي جروب إنك (NYSE:C)، ومورجان ستانلي (NYSE:MS)، ومجموعة غولدمان ساكس إنك (NYSE:GS)، جميعهم مستعدون للإبلاغ عن أحدث نتائجهم المالية.

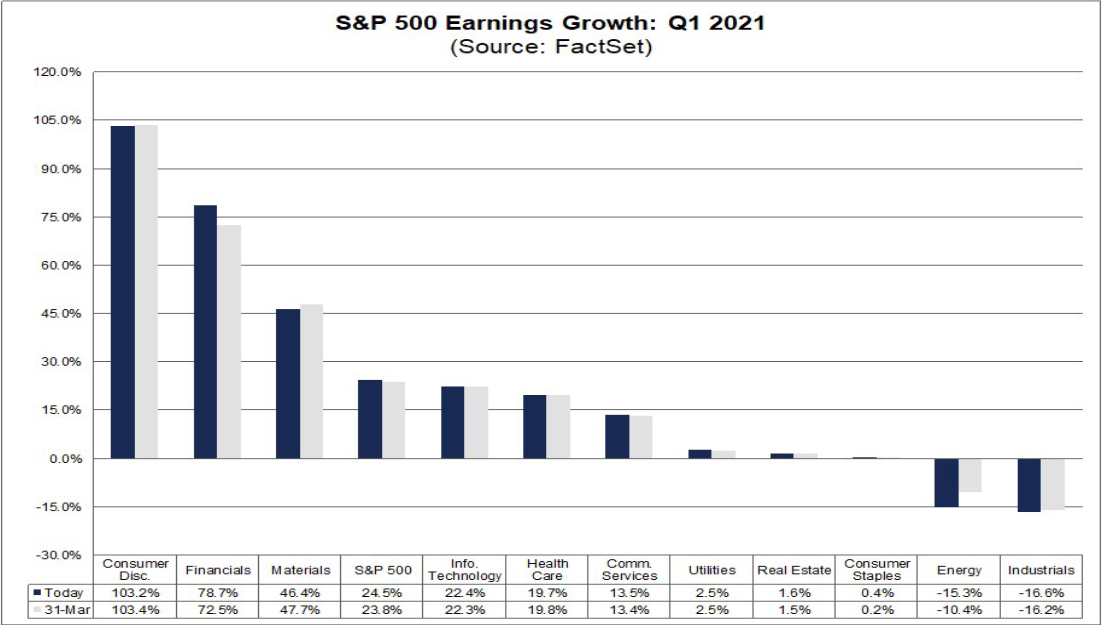

تُظهر بيانات شركة فاكتست أن المحللين يتوقعون ارتفاع أرباح الربع الأول لمؤشر إس أند بي 500 بنسبة 24.5٪ مقارنة بالفترة نفسها من العام الماضي، ويرجع ذلك أساسًا إلى تراجع تأثير الأزمة الصحية الناتجة عن كوفيد-19 على العديد من الصناعات.

وفي حال تم التأكيد، فإن الربع الأول من عام 2021 سيكون أعلى نمو سنوي في الأرباح أبلغ عنه المؤشر منذ الربع الثالث من عام 2018، عندما أدت التخفيضات الضريبية في عهد الرئيس السابق دونالد ترامب إلى زيادة نمو الأرباح.

وعلى مستوى القطاع، فمن المتوقع أن تسجل تسعة تقارير نمو في الأرباح على أساس سنوي، بقيادة قطاعات المستهلك التقديرية والمالية والمواد. ومن ناحية أخرى، فمن المتوقع أن يبلغ اثنان عن انخفاض في الأرباح مقارنة بالفترة نفسها من العام الماضي، بقيادة قطاعي الصناعة والطاقة.

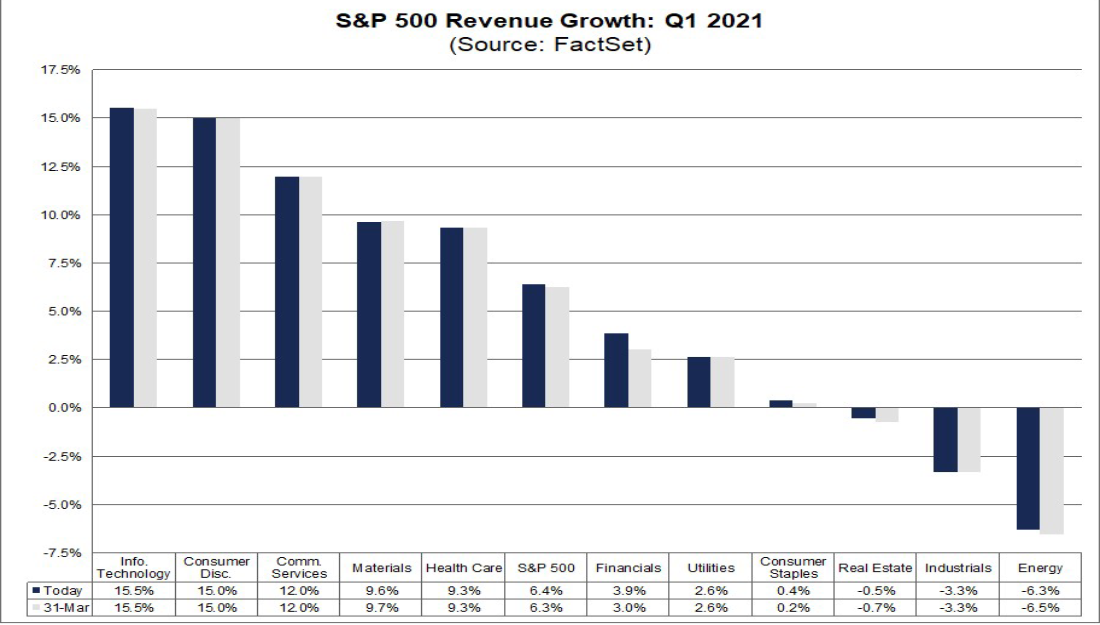

كما أن توقعات الإيرادات مشجعة أيضًا، حيث من المتوقع أن يرتفع نمو المبيعات بنسبة 6.4٪ مقارنة بنفس الفترة من العام السابق. إذا تم التأكيد عليه، فسوف يمثل أعلى نمو في الإيرادات على أساس سنوي سجله المؤشر منذ الربع الرابع من عام 2018.

ومن المتوقع أن تسجل ثمانية قطاعات نموًا في الإيرادات على أساس سنوي، بقيادة قطاع تكنولوجيا المعلومات، وتقدير المستهلك، وخدمات الاتصالات، واختيار قطاع خدمات الاتصالات (SE:7010).

فيما يلي نقوم بتفصيل قطاعين من المتوقع أن تظهر نتائجهما المالية تحسنًا ملحوظًا مقارنة بالفترة نفسها من العام الماضي وقطاع واحد من المتوقع أن تأخذ أرباحه أعمق نقطة في ظل ظروف السوق الحالية.

قطاعان نوصي بشراء الأسهم فيهما

1. قطاع السلع الاستهلاكية: إعادة الفتح بحماس لتعزيز النتائج

-

النمو المتوقع لربحية السهم للربع الأول: + 103.2٪ على أساس سنوي

-

نمو الإيرادات المتوقع للربع الأول: + 15.0٪ على أساس سنوي

ووفقًا لـشركة فاكتست، من المتوقع أن يسجل القطاع التقديري للمستهلك - الذي تضرر بشدة من عمليات الإغلاق المرتبطة بـكوفيد قبل عام - أكبر مكاسب سنوية في الأرباح لجميع القطاعات الـ11، مع ارتفاع مذهل بنسبة 103.2٪ في ربحية السهم للربع الأول.

من المتوقع أن تسجل تسعة من الصناعات الفرعية العشر في القطاع نموًا مزدوجًا في الأرباح، بقيادة صانعي السيارات وتجار التجزئة للسلع الفاخرة، والذين من المتوقع أن يشهدوا زيادة ربحية السهم الجماعية بنسبة 1116٪ و 484٪ على التوالي مقارنة بالعام الماضي.

ومن المتوقع أيضًا أن يسجل القطاع، الذي ربما يكون الأكثر حساسية للظروف الاقتصادية وإنفاق المستهلكين، ثاني أكبر نمو في الإيرادات على أساس سنوي في جميع القطاعات الـ 11، حيث أنه من المقرر أن ترتفع مبيعات الربع الأول بنسبة 15.0٪.

ومن المتوقع أن تتمتع ستة من أصل 10 صناعات في القطاع بمكاسب من رقمين، بقيادة أسهم الإنترنت والتسويق المباشر بالتجزئة، والتي من المتوقع أن تشهد ارتفاعًا جماعيًا في ربحية السهم بنسبة 38٪ عن العام الماضي.

في الواقع، ارتفع صندوق قطاع السلع الاستهلاكية Consumer Discretionary Select Sector SPDR® Fund (NYSE:XLY) - الذي يتتبع مؤشر القيمة السوقية للأسهم التقديرية للمستهلك المأخوذ من مؤشر إس أند بي 500 - بنسبة 11٪ تقريبًا منذ بداية العام، ليصل إلى سلسلة من الارتفاعات القياسية في الجلسات الأخيرة.

تتمثل أكبر عشرة ممتلكات لها في شركة أمازون دوت كوم (NASDAQ:AMZN)، وشركة تسلا (NASDAQ:TSLA)، وهوم ديبو (NYSE:HD)، وشركة ماكدونالدز(بورصة نيويورك:NYSE:MCD)، ونايك (NYSE:NKE)، وستاربكس (NASDAQ:SBUX)، ولويز شركات (NYSE:LOW)، وبوكينج القابضة (NASDAQ:BKNG)، وتارجت (NYSE:TGT) ، وشركات تي جيه اكس شركات تي جيه إكس إنك (NYSE:TJX)).

2. المواد: ارتفاع أسعار السلع الأساسية لدفع الأرباح ونمو المبيعات

-

النمو المتوقع لعائد السهم للربع الأول: + 46.4٪ على أساس سنوي

-

نمو الإيرادات المتوقع للربع الأول: + 9.6٪ سنويًا

ووفقًا لـشركة فاكتست، فمن المتوقع أن يسجل قطاع المواد ثالث أكبر قفزة في الأرباح على أساس سنوي لجميع القطاعات الـ 11، مع توقع ارتفاع ربحية السهم للربع الأول بنسبة 46.4٪ عن الفترة نفسها من العام الماضي.

ومع ارتفاع أسعار المعادن مثل الذهب والفضة والنحاس، والتي تعود بالفائدة على القطاع، من المتوقع أيضًا أن تسجل رابع أكبر زيادة في الإيرادات على أساس سنوي، مع توقع نمو المبيعات بنسبة 10٪ تقريبًا.

كما أنه ليس من المستغرب أن تسجل جميع الصناعات الأربعة في هذا القطاع نموًا هائلاً في الإيرادات في الربع الأول، حيث من المقرر أن تشهد مجموعة قطاع الاختيار التقديري للمستهلك صندوق اس أند بي للمعادن والتعدين SPDR® S&P Metals and Mining ETF (NYSE:XME) ارتفاعًا في المبيعات على أساس سنوي بنسبة 501٪.

كما تبرز شركتان من المجموعة لقدرتهما على تسجيل نتائج مبهرة. الأولى هى شركة نوكور (بورصة نيويورك:NUE)، والذي من المتوقع أن تبلغ أرباح السهم الواحد 3.07 دولار أمريكي، مقارنة بـالأرباح لكل سهم بقيمة 0.99 دولار أمريكي في نفس الفترة من العام الماضي. والثانية سي إف للصناعات (بورصة نيويورك:CF)، والذي من المتوقع أن تبلغ الأرباح لكل سهم 0.58 دولار، مقارنة بـربحية السهم بقيمة 0.33 دولار في نفس الفترة من العام السابق.

بينما شهد صندوق قطاع المواد الأساسية Materials Select Sector SPDR® Fund (NYSE:XLB)، الذي يتتبع مؤشر القيمة السوقية لشركات المواد الأساسية الأمريكية في إس أند بي 500 - رابع أكبر زيادة في الأسعار لجميع القطاعات الـ 11 خلال الأشهر الثلاثة الأولى من 2021، ارتفاع بنسبة 8.8٪.

حيث تشمل أكبر 10 أسهم لديها، ليندي Linde PLC (NYSE:LIN))، وكيميكال أند إير بروداكتس (NYSE:APD)، وشيروين ويليامز (NYSE:SHW)، وإيكو لاب (NYSE:ECL)، وفريبورت ماكموران (NYSE:FCX)، ونيومونت مينينج (NYSE:NEM) وداو كيميكالز و دوبونت دو نيمورز (NYSE:DD) و فراجرارنسز أند فليفورز (NYSE:IFF) وكورتيفا (NYSE:CTVA).

قطاع واحد يجب تجنبه

الصناعات: من المتوقع أن تتسبب شركات الطيران في انخفاض عام

-

الانخفاض المتوقع في ربحية السهم للربع الأول: -16.6٪ على أساس سنوي

-

الانخفاض المتوقع في الإيرادات للربع الرابع: -3.3٪ سنويًا

ووفقًا لـفاكتست، فمن المتوقع أن تسجل الشركات الصناعية أعلى انخفاض في الأرباح على أساس سنوي من جميع القطاعات الـ 11، حيث من المقرر أن تنخفض ربحية السهم للمجموعة بنسبة 16.6 ٪. ومن المتوقع أن تسجل أربع صناعات انخفاضًا في الأرباح، من بين 12 صناعة في القطاع، بقيادة شركات الطيران.

ومن المتوقع أيضًا أن يسجل قطاع الصناعة ثاني أكبر انخفاض في الإيرادات على أساس سنوي، مع انخفاض متوقع بنسبة 3.3٪. من المتوقع مرة أخرى أن تكون صناعة الطيران أكبر مساهم في الانخفاض السنوي في الإيرادات للقطاع، مع انخفاض بنسبة 54 ٪، حيث تواصل التعامل مع التأثير السلبي للأزمة الصحية المستمرة لفيروس كورونا.

وعلى مستوى الشركة، فمن المتوقع أن تكون دلتا إيرلاينز (NYSE:DAL) وأمريكان إيرلاينز (NASDAQ:AAL) ويونايتد إيرلاينز United Airlines Holdings Inc (NASDAQ:UAL)) أكبر المساهمين في انخفاض أرباح المجموعة. حيث تتراوح الخسائر المتوقعة من - 0.51 دولار إلى - 2.84 دولار أمريكي للدلتا، ومن - 2.65 دولار أمريكي إلى - 3.89 دولار أمريكي للأمريكيين، ومن - 2.57 دولار أمريكي إلى - 6.82 دولار أمريكي للولايات المتحدة.

على الرغم من التراجع المتوقع في الأرباح والإيرادات، فقد تمتع هذا القطاع بارتفاع في الأسعار بنسبة 11٪ خلال الربع، وهو ثالث أفضل أداء من بين جميع القطاعات الـ 11.

في الواقع، يتداول الصندوق الرئيسي المتداول في البورصة للقطاع - صندوق قطاع الاختيار التقديري للمستهلك للقطاع الصناعي (بورصة نيويورك: Industrial Select Sector SPDR® Fund (NYSE:XLI)) - بالقرب من أعلى مستوى له على الإطلاق، حيث ارتفع فوق مستوى 100 دولار لأول مرة في التاريخ في وقت سابق من هذا الأسبوع.

كما تشمل أكبر 10 ممتلكات لها هانيويل إنترناشيونال (بورصة نيويورك: HON)، ويونيون باسيفيك (بورصة نيويورك: UNP)، وكاتربيلر (بورصة نيويورك: CAT)، ويونايتد بارسل سرفيس (بورصة نيويورك: UPS)، Boeingوبوينج (بورصة نيويورك: BA)، وجنرال إلكتريك (بورصة نيويورك: GE) وديري (بورصة نيويورك: DE) ورايثيون (بورصة نيويورك: RTN) وإم ثري ولوكهيد مارتين (بورصة نيويورك: LMT).