الذهب يتجاوز 5200 ويرتفع 1%+..تعرف على سيناريوهات التداول متى تدخل ومتى تراقب!

المقال مترجم من اللغة الإنجليزية بتاريخ 30 أبريل 2021

علامات التضخم في كل مكان في سوق السلع الأساسية

تمت كتابة هذه المقالة حصريًا لموقع Investing.com

-

السلع هي مقاييس التضخم

-

المعادن والطاقة والسلع الزراعية كلها تشير إلى الوضع الاقتصادي

-

بنك الاحتياطي الفيدرالي ووزارة الخزانة يتجاهلان هذه الإشارات

-

الاقتصاد القياسي - فن وليس علمًا

-

معالجة البيانات - إحصائيات عرض النقود الأسبوعية تختفي

في أغسطس 2020، أجرى الاحتياطي الفيدرالي الأمريكي تغييرًا غير دقيق في سياسته الخاصة بالتضخم. غير بنك الاحتياطي الفيدرالي معدل التضخم المستهدف البالغ 2٪ إلى "متوسط" يبلغ 2٪. في ذلك الحين، فإن البنك المركزي على استعداد لتحمل التضخم أعلى بكثير من هدفه السابق قبل زيادة معدل الأموال الفيدرالية قصيرة الأجل خلال السنوات القادمة.

تتسم موجة المد والجزر لسيولة البنك المركزي والتحفيز الحكومي لتحقيق الاستقرار في الاقتصاد في أعقاب الوباء العالمي بالتضخم بدرجة عالية. فهي تزيد من المعروض النقدي والدين القومي للولايات المتحدة. بينما يتخذ بنك الاحتياطي الفيدرالي خطوات واثقة عندما يتعلق الأمر بالتضخم، على افتراض أنه سيكون قادرًا على وقف المد المتصاعد للوضع الاقتصادي الذي يؤدي إلى تآكل القوة الشرائية للمال.

على مدى الأشهر الماضية، ارتفعت أسعار السلع الأساسية، في حين تعد أسعار المواد الخام مقياس للتضخم. وقياس التضخم هو فن شخصي وليس علم. تخبرنا السلع الأساسية أنها وصلت بالفعل إلى المستويات التي يجب معالجتها بالسياسة النقدية، لكن البنك المركزي لا يزال متكيفًا للغاية.

إذا كانت الفترة من عام 2008 حتى عام 2011 نموذجًا للسنوات التي ستعقب جائحة عام 2020، فيمكننا أن نشهد ارتفاعًا كبيرًا في أسعار السلع الأساسية خلال السنوات القادمة. بعد كل شيء، كان مستوى التحفيز النقدي والمالي أعلى بكثير في 2020/2021 مما كان عليه في أعقاب الأزمة المالية لعام 2008.

السلع هي مقاييس التضخم

السلع هي المواد الخام التي تستخدمها الشركات والأفراد كل يوم. إنها الأساسيات التي تدعم الحياة والأعمال التجارية، وتوفر التغذية والمكونات الحيوية في المنتجات، وتوفر المأوى من خلال المعادن والمتطلبات الصناعية للبناء وبناء البنية التحتية.

التضخم هو حالة اقتصادية تحدث عندما ترتفع أسعار السلع والخدمات وتنخفض القوة الشرائية للمال. نظرًا لأن السلع هي منتجات أساسية، فهي شديدة الحساسية للضغوط التضخمية. ومنذ مارس 2020، لا تشير أسعار السلع الأساسية إلى أن التضخم يلوح في الأفق فحسب، بل إنه موجود ومتزايد.

المعادن والطاقة والسلع الزراعية تشير جميعها إلى الوضع الاقتصادي

إن النحاس هو المعدن الرائد في قطاع المعادن الصناعية والمواد الخام. في مارس 2020، حيث أدت عمليات البيع المنفصلة عن المخاطر الناجمة عن كوفيد-19 إلى انخفاض الأسعار، انخفضت العقود الآجلة للنحاس في COMEX بالقرب من 2.0595 دولار للرطل، وهو أدنى سعر منذ يونيو 2016. ومنذ ذلك الحين، تضاعف سعر المعدن الأحمر أكثر من الضعف.

المصدر: CQG

يوضح الرسم البياني الشهري أن النحاس قد تحرك في اتجاه تصاعدي بثبات خلال الأشهر الثلاثة عشر الماضية. كان آخر ارتفاع في العقود الآجلة المستمرة عند 4.3630 دولار في فبراير. وكانت العقود الآجلة للنحاس تقترب من أعلى مستوياتها في نهاية الأسبوع الماضي. النحاس هو رائد المعادن الأساسية التي يتم تداولها في بورصة لندن (LON:LSEG) للمعادن. في الوقت نفسه، شهدت أسعار الألومنيوم والنيكل والرصاص والزنك والقصدير في بورصة لندن للمعادن ارتفاعًا كبيرًا خلال العام الماضي حيث تشير اللبنات الأساسية للبنية التحتية إلى الضغوط التضخمية.

هذا ويعد النفط الخام هو الرائد في قطاع الطاقة. في أبريل 2020، انخفض سعر العقود الآجلة لخام غرب تكساس الوسيط في نايمكس إلى أدنى مستوى له على الإطلاق دون الصفر، وانخفضت العقود الآجلة لخام برنت في Brent إلى أدنى مستوى في هذا القرن عند 16 دولارًا للبرميل. وحدثت مذبحة الأسعار مع تبخر الطلب على الطاقة مع انتشار الوباء العالمي وتسببت إرشادات التباعد الاجتماعي في إغلاق الأعمال التجارية، ودخل الناس في سبات لتجنب الفيروس.

المصدر: CQG

يوضح الرسم البياني الأسبوعي الارتفاع الذي يزيد عن 100 دولار للبرميل في أسعار النفط من أبريل 2020 إلى أبريل 2021. وكانت العقود الآجلة القريبة في نايمكس أعلى بقليل من مستوى 62 دولارًا في نهاية الأسبوع الماضي.

تعد الحبوب هي مكونات في الغذاء توفر التغذية لأكثر من 7.757 مليار نسمة من سكان كوكبنا. نحن الآن في بداية محصول عام 2021 في نصف الكرة الشمالي، مع ارتفاع أسعار فول الصويا والذرة والقمح إلى أعلى مستوياتها منذ عدة سنوات.

المصدر: CQG

تم تداول الذرة عند أعلى سعر لها منذ يوليو 2013 في نهاية الأسبوع الماضي عند أكثر من 6.50 دولارات للبوشل.

المصدر: CQG

وصلت عقود فول الصويا الآجلة عند المستوى 15.40 دولار وهو أعلى مستوى في ثماني سنوات.

المصدر: CQG

وصل سعر القمح الذي يزيد عن 7.10 دولارات للبوشل مؤخرًا إلى أعلى سعر له منذ عام 2014. وقد ارتفعت المكونات الأساسية في الغذاء في موسم النمو والزرع لمحصول 2021.

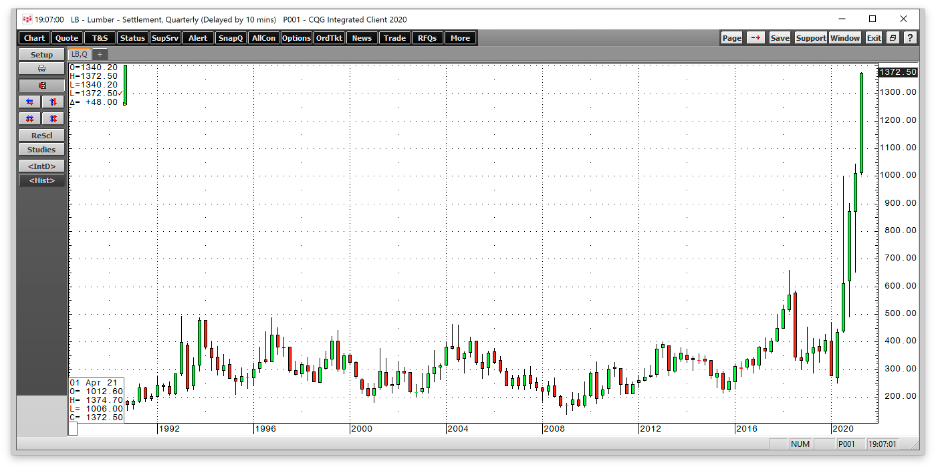

المصدر: CQG

يوضح الرسم البياني ربع السنوي للعقود الآجلة للأخشاب أن أسعار الخشب وصلت إلى أعلى مستوياتها على الإطلاق عند أكثر من 1،370 دولارًا لكل 1000 قدم لوحة.

هذا وبدأت أسعار السلع الأساسية في الشكوى من تزايد الضغوط التضخمية. ولا تزال اتجاهات الأسعار تصاعدية، مما يخبرنا أن قيمة المال آخذة في الانخفاض.

بنك الاحتياطي الفيدرالي ووزارة الخزانة يتجاهلان هذه الإشارات

في العام الماضي، استجاب الاحتياطي الفيدرالي الأمريكي والحكومة للوباء العالمي بموجة مد وجزر من السيولة والتحفيز. ويظل معدل الأموال الفيدرالية عند صفر بالمائة. كما يواصل بنك الاحتياطي الفيدرالي شراء 120 مليار دولار من سندات الدين كل شهر.

المصدر: Barchart

يسلط مخطط سندات الخزانة الأمريكية لأجل 30 عامًا لشهر يونيو الضوء على التراجع في سوق السندات، الأمر الذي يدفع أسعار الفائدة إلى الارتفاع على طول منحنى العائد. انخفضت سندات يونيو من 183-06 في أغسطس 2020 إلى أدنى مستوى لها مؤخرًا عند 153-29 في أواخر مارس 2021. وانخفضت العقود الآجلة لسندات الخزانة إلى أدنى مستوى منذ يوليو 2019. في نهاية الأسبوع الماضي، كانت أقرب إلى أدنى مستوى لها في أغسطس 2020 عند 158-09.

أخبر بنك الاحتياطي الفيدرالي الأسواق بأنه لا يتوقع زيادة في معدل الأموال الفيدرالية في عام 2021 ولم يشر إلى أي نية لتقليص مشتريات ديون التيسير الكمي. يتجاهل بنك الاحتياطي الفيدرالي سوق السندات. علاوة على ذلك، فقد غض البنك الطرف عن ارتفاع أسعار السلع الأساسية والأصول الأخرى التي لا تزال تومض بعلامات التحذير من التضخم. في هذه الأثناء، وصل سوق الأسهم في أعلى مستوياته على الإطلاق، وتأخذ أسعار العقارات في الارتفاع، بينما شهدت العملات الرقمية ارتفاعات مكافئة.

الدولار هو العملة الاحتياطية في العالم. كان المعروض من النقود يرتفع بسبب سيولة بنك الاحتياطي الفيدرالي. في غضون ذلك، يتجه مؤشر الدولار نحو الانخفاض منذ مارس 2020.

المصدر: Barchart

يظهر الرسم البياني أن مؤشر الدولار، الذي يقيس العملة الأمريكية مقابل اليورو وجميع العملات الاحتياطية الأخرى، قد انخفض من 103.96 في مارس 2020 إلى أدنى مستوى عند 89.165 في أوائل عام 2021. بعد الانتعاش إلى مستوى 93.47 في أواخر مارس، يستمر الدولار اتجاهه الهابط في أبريل، ليغلق الأسبوع الماضي دون مستوى 91.

تقترض وزارة الخزانة الأمريكية دون التخلي عن تمويل تريليونات الدولارات في برامج التحفيز في أعقاب الوباء العالمي. خلاصة القول هي أن بنك الاحتياطي الفيدرالي، وحكومة الولايات المتحدة، والحكومات الأخرى في جميع أنحاء العالم تتجاهل الإشارات التضخمية.

الاقتصاد القياسي - فن وليس علمًا

في أغسطس 2020، أجرى الاحتياطي الفيدرالي تحولًا غير دقيق في هدف التضخم من 2٪ إلى "متوسط" 2٪. بينما تشير بيانات مؤشر أسعار المنتجين ومؤشر أسعار المستهلك إلى زيادة التضخم، يواصل بنك الاحتياطي الفيدرالي السير في مسار السياسة النقدية التيسيرية. قال بعض أعضاء اللجنة الفيدرالية للسوق المفتوحة إنهم ينتظرون رؤية "التوظيف الكامل" ونمو الأجور قبل أن يتصرفوا لإنهاء سياساتهم الحذرة. وفي الوقت نفسه، يتوقع البنك المركزي أن الناتج المحلي الإجمالي الأمريكي سينمو بنسبة 6.5٪ في عام 2021.

ويعد معدل النمو الاقتصادي ومسار السياسة النقدية والمالية معدلاً غير مسبوق.

علم الاقتصاد هو علم اجتماعي أكثر من كونه علمًا تجريبيًا. الاقتصاد القياسي هو قضية شخصية. ولا تقل الصيغ قيمة عن المدخلات. يفترض بنك الاحتياطي الفيدرالي أنه يمكنه الاحتفاظ بالتأثير التضخمي للتكيف، ولكن قد يكون هذا نوعًا من قفزة في الثقة. بمجرد أن تبدأ الضغوط التضخمية في الارتفاع، يمكن أن تصبح وحشًا صعب الترويض. تخبرنا أسعار السلع الأساسية أن التضخم قد بدأ. يمكن أن يجد بنك الاحتياطي الفيدرالي وحكومة الولايات المتحدة نفسيهما يطاردان التضخم برفع أسعار الفائدة دون النتيجة المرجوة. ويمكن أن ينتهي الأمر بالتضخم أو التضخم المصحوب بركود تضخمي إلى أن يكون ثمن الوباء في ضوء ارتفاع مستويات الإقامة لأعلى مستوى لها في التاريخ.

معالجة البيانات - إحصائيات عرض النقود الأسبوعية تختفي

يستمر مسلسل عجز الولايات المتحدة. ومن المرجح أن تدفع حزمة إعادة بناء البنية التحتية الأخيرة التي تبلغ قيمتها 2 تريليون دولار أمريكي إلى مستوى 30 تريليون دولار أمريكي. كما يستمر عرض النقود في الانتفاخ على خلفية سيولة البنك المركزي.

في خطوة تشكك في التزام الاحتياطي الفيدرالي بالشفافية، توقف البنك المركزي مؤخرًا عن تحديث بيانات العرض النقدي الأسبوعية M1 و M2 وسيقوم بتحديثها شهريًا فقط. في شهادة حديثة أمام الكونجرس الأمريكي، ادعى رئيس بنك الاحتياطي الفيدرالي جيروم باول أن المال لا يهم لأنه لا علاقة له بالتضخم. إذا كانت قيمة النقود غير مرتبطة بالتضخم، فماذا يتعلق بالوضع الاقتصادي؟

قال ستيف هانكي، أستاذ الاقتصاد التطبيقي بجامعة جونز هوبكنز، مؤخرًا إن هذه الخطوة تظهر تغيرًا كبيرًا في وجهات النظر العالمية في الاحتياطي الفيدرالي. قال هانكي، "من حيث المبدأ، لا يعتقد البنك أن هذه البيانات مهمة. إنهم يريدون تجنب علماء النقد، بشكل أساسي ودفعهم إلى الهامش. إنهم يريدون دفن ميلتون فريدمان مرة واحدة وإلى الأبد والانتهاء من ذلك، وربما يفضلون عدم الإبلاغ عن أي إحصاءات نقدية ".

هذا وقد ارتفعت أسعار السندات والأسهم والسلع والعملات الرقمية والعملات التقليدية والعقارات وأسعار الأصول الأخرى. ينمو الاقتصاد الأمريكي بنسبة 6.5٪ أو أكثر، في حين أبلغت الصين للتو عن نمو الناتج المحلي الإجمالي بنسبة 18.3٪. علامات التضخم في كل مكان. ماذا ستكون الخطوة التالية لمجلس الاحتياطي الفيدرالي؟ ربما تكون إعادة تعريف التضخم محاولة أخرى لإخفاء الحالة.

سيحدد الوقت ما إذا كان نهج استقرار الاقتصاد يؤدي فقط إلى زيادة الأسعار نتيجة انتشار كوفيد-19. قد تكون الأسواق في طريق وعر حيث تضرب الأسعار المرتفعة المستهلكين خلال الأشهر المقبلة. تعكس الأسواق المشهد السياسي والاقتصادي. نحن في منعطف خطير مع اشتعال حريق تضخم. كن حذرًا عند التعامل مع الأسواق؛ فإن التقلبات تلوح في الأفق. وقد لا تجد البنوك المركزية والحكومات الذخيرة عندما تقرر أخيرًا التعامل مع الضغوط التي تختار حاليًا تجاهلها.