عاجل: ختام تداولات اليوم...تصريحات ترامب تتسبب في خسائر حادة للذهب والنفط

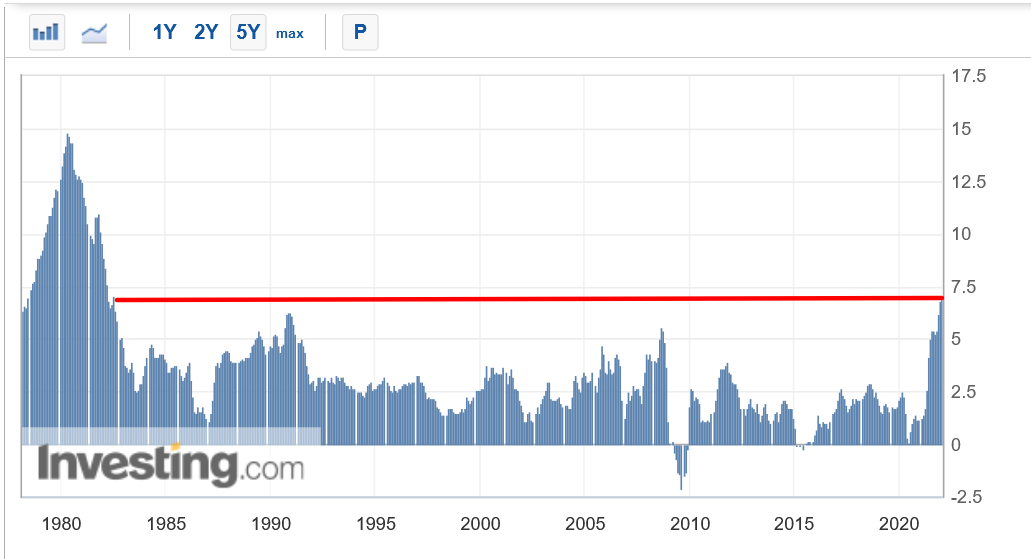

كانت المخاوف بشأن التضخم المرتفع وخطط الاحتياطي الفيدرالي لرفع أسعار الفائدة هي المحرك الرئيسي لمعنويات السوق في الأشهر الأخيرة.

وبالتالي اتجهت الأنظار إلى تقرير مؤشر أسعار المستهلك الذي صدر أمس وارتفع التضخم بنسبة 7.5٪ على أساس سنوي في يناير، وهو أعلى معدل تضخم منذ مارس 1982.

مع أخذ ذلك في الاعتبار، فسوف نسلط الضوء أدناه على ثلاثة أسهم رابحة على مدار العام من قطاعات الطاقة، والمالية، والمواد، وكل منها تستعد لتحقيق ارتفاعات جديدة حيث تسيطر مخاوف التضخم على الأسواق وبدأ الاحتياطي الفيدرالي في تشديد السياسة النقدية.

تتمتع جميع الأسهم الثلاثة التي سنذكرها بنسب منخفضة نسبيًا بين السعر إلى الأرباح حيث أن ارتفاع أسعار الفائدة سيلقي بثقله على أسهم التقنية عالية النمو ذات التقييمات العالية.

-

كونوكو فيليبس (NYSE:COP)

-

نسبة السعر إلى العائد: 15.3

-

القيمة السوقية: 118.9 مليار دولار

-

الأداء منذ بداية العام وحتى تاريخه: + 26.5٪

تعتبر شركة كونكو فيلبس (COP) واحدة من أكبر شركات الطاقة في العالم. تشمل عملياتها التجارية الأساسية استكشاف وإنتاج البترول والغاز الطبيعي والغاز المسال والمنتجات ذات الصلة.

بعد أن انطلاقة تمثل واحدة من أقوى بدايات العام على الإطلاق، نتوقع أن تستمر كونكوفيلبس في صعودها في الأسابيع المقبلة حيث يستمر التضخم في الارتفاع ويبحث المستثمرون عن شركات عالية الجودة تعمل بشكل جيد أثناء تعافي الاقتصاد.

ارتفع سهم COP بمقدار 26.5٪ حتى الآن في عام 2022، متجاوزًا بكثير الارتفاعات المماثلة لكل من مؤشر داو جونز الصناعي ومؤشر ستاندرد آند بورز 500 خلال نفس الإطار الزمني، وذلك بفضل ارتفاع أسعار النفط الخام والغاز الطبيعي.

فقد أغلق السهم عند 91.33 دولارًا يوم الثلاثاء، وهذا أقل بقليل من الذروة القياسية التي حققها عند 94.93 دولارًا والتي وصل إليها في 4 فبراير. في التقييمات الحالية، تبلغ القيمة السوقية لشركة إنتاج الطاقة حوالي 118.9 مليار دولار.

يمتلك سهم كونوكو فيليبس (AS:PHG) نسبة منخفضة نسبيًا للسعر إلى العائد (P / E) تبلغ 15.3، مما يجعله أرخص من الأسماء البارزة الأخرى في قطاع الطاقة المزدهر، مثل شيفرون (NYSE: NYSE:CVX)، للموارد EOG (NYSE: EOG) و بايونير للموارد الطبيعية (NYSE: PXD) و ديفون للطاقة (NYSE: DVN) .

بالإضافة إلى ذلك، تقدم شركة النفط والغاز التي يقع مقرها في هيوستن بولاية تكساس أرباحًا سنوية عالية نسبيًا تبلغ 1.20 دولارًا للسهم الواحد بعائد 2.50٪، أي أكثر من العائد الضمني لمؤشر إس آند بي 500، والذي يبلغ حاليًا 1.34٪.

في إشارة إلى مدى جودة أداء أعمالها وسط البيئة التضخمية الحالية، أعلنت شركة كونكوفيلبس عن أرباح ومبيعات الربع الرابع والتي تجاوزت التوقعات السابقة في 3 فبراير. كما عززت خططها لزيادة عوائد المساهمين إلى 8 مليارات دولار، وذلك بشكل أساسي من خلال عمليات إعادة شراء الأسهم. والأرباح متغيرة.

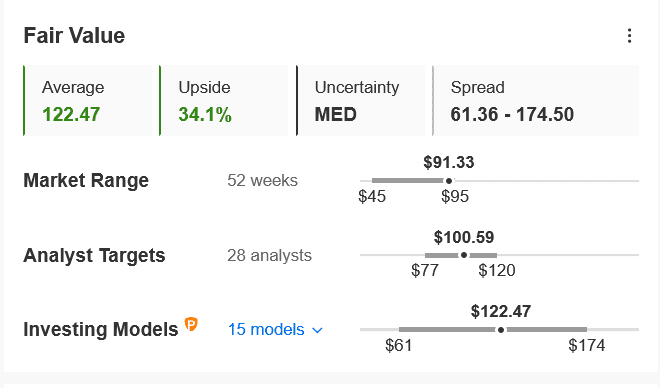

مع أخذ ذلك في الاعتبار، يمكن أن تشهد أسهم COP زيادة بنحو 34 ٪ في الأشهر الـ 12 المقبلة، وفقًا لنموذج انفستنج برو، مما يجعلها أقرب إلى قيمتها العادلة البالغة 122.47 دولارًا للسهم الواحد.

المصدر : انفستنج برو

لا يزال المحللون أيضًا متفائلين بشأن السهم، مستشهدين بتوقعات استمرار الارتفاع في أسعار النفط، والتي تقترب من المستوى الرئيسي عند 100 دولار.

-

أفلاك AFL

-

نسبة السعر إلى العائد: 10.2

-

القيمة السوقية: 43.0 مليار دولار

-

الأداء منذ بداية العام وحتى تاريخه: + 13.1٪

أفلاك (AFL)، هي أكبر مزود للتأمين الصحي والتأمين التكميلي على الحياة في الولايات المتحدة، بدأت بداية قوية في عام 2022 حيث يتكالب المستثمرون على الأسهم الدورية ذات التقييمات الرخيصة التي ستستفيد من تحسن التوقعات الاقتصادية.

مع نسبة السعر إلى العائد تساوي 10.2، وتوزيعات الأرباح السنوية 1.60 دولار لكل سهم بعائد 2.42٪، يبدو أفلاك كخيار جيد للمستثمرين الذين يتطلعون إلى التحوط ضد التضخم الحاد في الأشهر المقبلة.

غالبًا ما تعتبر أسهم مقدمي خدمات التأمين أسهمًا قوية للتحوط من التضخم، حيث ترتفع أسعار الفائدة تاريخيًا عندما يرتفع التضخم.

مع استمرار العائد على سندات الخزانة الأمريكية لأجل 10 سنوات في الارتفاع بنحو 2٪ وأكثر، تتوقع أفلاك تحقيق أرباح صافية أعلى من استثماراتها في السندات طويلة الأجل في الأشهر المقبلة.

أنهت AFL - التي ارتفعت بمقدار 13.1٪ منذ بداية العام - جلسة يوم الثلاثاء عند أعلى مستوى جديد لها على الإطلاق عند 66.04 دولارًا، مما جعل شركة التأمين ومقرها كولومبوس، جورجيا، تقدر بنحو 43.0 مليار دولار.

أعلنت شركة أفلاك عن نتائج مذهلة للربع الرابع في 2 فبراير، متجاوزة التوقعات لكل من الأرباح والإيرادات بفضل الأداء القوي في كل من فرعي الشركة أفلاك الولايات المتحدة وأفلاك اليابان، فضلاً عن تحسن دخل الاستثمار الصافي.

ربما يكون من الأهمية بمكان أن تظل إدارة أفلاك ملتزمة بإعادة المزيد من رأس المال للمساهمين في شكل أرباح أعلى وإعادة شراء الأسهم. فقد وافقت الشركة على زيادة توزيعات الأرباح بنسبة 21.2٪ في نوفمبر 2021، وهو ما يمثل العام التاسع والثلاثين على التوالي لزيادة توزيعات الأرباح.

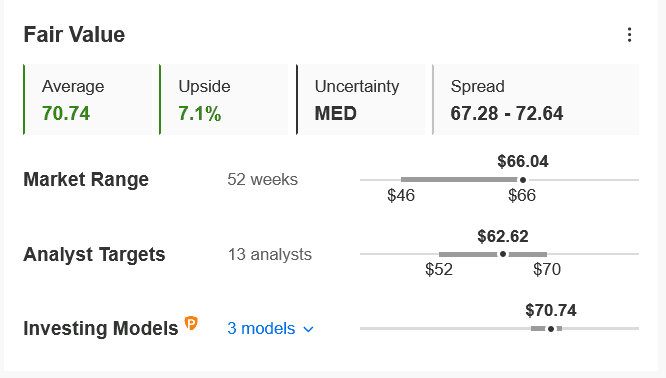

ليس من المستغرب أن تشير النماذج الكمية على انفستنج برو إلى تحقيق مكاسب بنسبة 7.1 ٪ في سهم AFL مقارنة بالمستويات الحالية على مدى الأشهر الـ 12 المقبلة، مما يجعل الأسهم أقرب إلى قيمتها العادلة البالغة 70.74 دولارًا.

المصدر : انفستنج برو

-

MOS شركة موزايك

-

نسبة السعر إلى العائد: 9.5

-

القيمة السوقية: 17.0 مليار دولار

-

الأداء منذ بداية العام وحتى تاريخه: + 14.3٪

باعتبارها واحدة من المنتجين الرائدين في العالم لأسمدة الفوسفات والبوتاس المركزة، فقد تفوقت شركة موزايك (NYSE:MOS) على السوق الأوسع بهامش كبير حتى الآن هذا العام، وذلك بفضل مزيج قوي من الاقتصاد الزراعي المزدهر والطفرة في أسعار السلع الزراعية.

منذ بداية العام وحتى تاريخه، أسهم موزايك - التي يتم تداولها بنسبة سعر إلى العائد تبلغ 9.5 فقط - ربحت 14.3٪ في عام 2022، حيث أصبح المستثمرون متفائلين بشكل متزايد بشأن السهم نظرًا لانتعاش أسعار السلع العالمية.

وصل سهم MOS إلى أفضل مستوى له منذ أغسطس 2015 عند 45.07 دولارًا يوم الثلاثاء، قبل أن يغلق الجلسة عند 44.93 دولارًا، مما يمنح عملاق الزراعة الذي يقع تامبا بولاية فلوريدا قيمة سوقية تبلغ حوالي 17.0 مليار دولار.

من المتوقع أن تحقق موزايك نموًا قويًا في الأرباح والإيرادات عندما تصدر نتائجها المالية الأخيرة بعد جرس الإغلاق يوم الثلاثاء، 22 فبراير.

توقعات الإجماع تقول إن صانع الأسمدة سيعلن عن أرباح الربع الرابع بقيمة 1.96 دولار للسهم الواحد، بتحسن قدره 243٪ مقارنة بالعائد على السهم الذي بلغ 0.57 دولار خلال الفترة نفسها من العام الماضي. ومن المتوقع أن ترتفع الإيرادات بنسبة 56.5٪ على أساس سنوي إلى 3.85 مليار دولار وسط ارتفاع حجم المبيعات وارتفاع أسعار الأسمدة. إذا تم التأكيد، فإن إجمالي مبيعات موزايك الفصلية سيكون الأعلى منذ الربع الثاني من عام 2014، عندما سجلت إيرادات بلغت 4.43 مليار دولار.

على هذا النحو، نتوقع أن تقدم إدارة موزايك إرشادات متفائلة للعام المقبل حيث تستمر الشركة في الاستفادة من الطلب القوي وأساسيات التسعير لمخصبات المحاصيل وسط بيئة تضخمية.

وقد سمح الأداء المالي القوي لشركة موزايك بإعادة المزيد من الأموال إلى المساهمين في شكل توزيعات أرباح أعلى حيث أعلنت مؤخرًا عن زيادة بنسبة 50٪ في أرباحها السنوية لتصل إلى 0.45 دولار أمريكي للسهم.

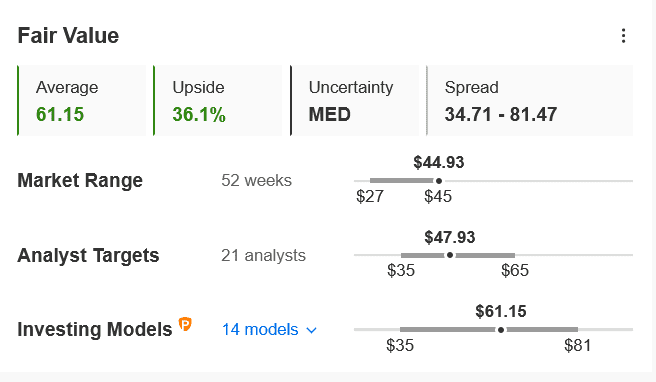

ليس من المستغرب أن يتم تقييم سهم MOS بأقل من قيمته الحقيقية في الوقت الحالي وفقًا لنماذج انفستنج برو ويمكن أن يشهد ارتفاعًا بنسبة 36 ٪ تقريبًا خلال الأشهر الـ 12 المقبلة وصولًا إلى قيمته العادلة البالغة 61.15 دولارًا.

المصدر : انفستنج برو