عاجل: ختام الجلسة الأمريكية اليوم...مكاسب قوية للذهب والفضة وانهيار النفط

تمت كتابة هذه المقالة حصريًا لموقع Investing.com

-

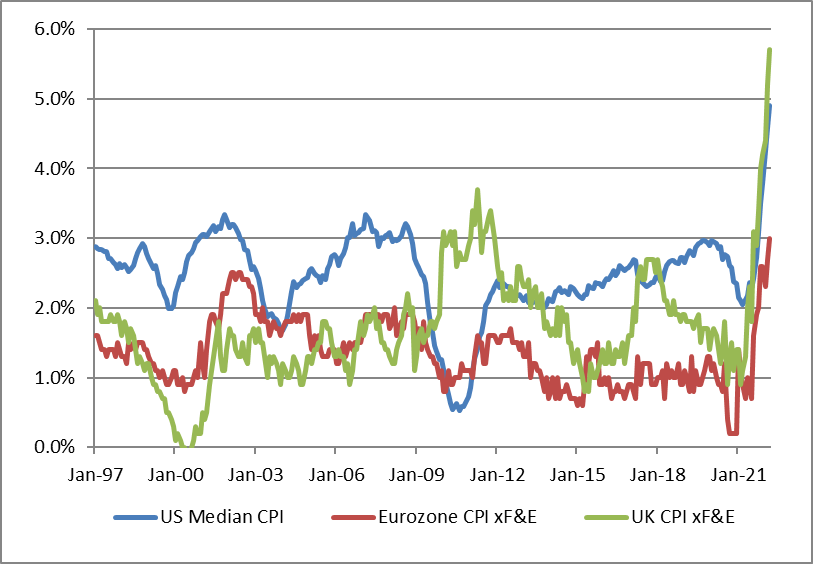

التضخم في الولايات المتحدة عند مستويات عالية عابرة للأجيال

-

مؤشر أسعار المستهلكين في منطقة اليورو عند مستويات قياسية

-

قد يكون مستوى توازن التضخم قد تحول إلى أعلى

شهد الأسبوع الماضي، مرة أخرى، أعلى معدلات التضخم في جيل ونصف. وأعتقد أنني قد أبدأ الحديث عما نراه في وحدات "الأجيال"، حيث إن "41 عامًا" تبدو مبالغًا فيها وغير مقدرة.

وكانت آخر مرة سجل فيها التضخم الرئيسي عند 8.5٪ أو أعلى في هذا البلد في عام 1981. وكانت آخر مرة سجل فيها التضخم الأساسي عند 6.5٪ أو أعلى عام 1982. ولم يطبع متوسط مؤشر أسعار المستهلكين أعلى مستوى له مثل 4.91٪ هذا الشهر، لأن بنك الاحتياطي الفيدرالي في كليفلاند بدأ حساب الرقم فقط في عام 1983. وعندما رأينا تضخمًا كهذا لآخر مرة، كان محمد علي لا يزال يمارس الملاكمة وايه تي أند تي لا يزال ما بيل. وكانوا لا يزالون يصنعون سيارات ديلوريان. لم يكن فيلم مايكل جاكسون المثير قد صدر بعد.

وإذا لم يكن أي من هذه العناصر يعني أي شيء بالنسبة لك، فشكراً لك - هذه هي وجهة نظري بالضبط. وكان التضخم شيئًا تحدث عنه كبار السن. ولم يشهد نصف الأمريكيين الذين يعيشون اليوم تضخمًا بهذا المستوى من قبل.

ولا يقتصر هذا الموت الاقتصادي على الولايات المتحدة فقط. فقد سجل مؤشر أسعار المستهلكين في منطقة اليورو مستويات قياسية (حيث أن منطقة اليورو تعود إلى عام 1999 فقط) والتضخم، مما يعني أن متوسط مؤشر أسعار المستهلكين في المملكة المتحدة أعلى من كل من الولايات المتحدة والمنطقة الاقتصادية الأوروبية.

أخذ خطوة للوراء

لاحظ أن جميع الخطوط الثلاثة في الرسم البياني أعلاه، غير مرتبطة إلى حد كبير سابقًا، مترابطة بشكل كبير الآن. وحتى أثناء الأزمة المالية العالمية، ارتفع التضخم في المملكة المتحدة بينما انخفض في أوروبا والولايات المتحدة. فلماذا أصبح غير المرتبط الآن مترابطًا؟

حسنًا، عندما يكون نمو النقود منخفضًا وثابتًا، يتم تحديد معدلات التضخم النسبية جزئيًا عن طريق تحركات أسعار الصرف النسبية وجزئيًا من خلال "الضوضاء" الكبيرة بما يكفي لملاحظة متى يكون التضخم هادئًا بخلاف ذلك. وعندما ترتفع قيمة الدولار الأمريكي مقابل الجنيه الإسترليني، "تصدر" الولايات المتحدة بعض تضخمها إلى المملكة المتحدة، والعكس صحيح، ولكن هناك أيضًا تقلبات خاصة بكل بلد يمكن أن تحدث فرقًا.

وتظهر حقيقة تحرك هذه الخطوط بشكل متناغم الآن أن جميع العملات تفقد قيمتها معًا. وتعتبر تحركات العملات الأجنبية النسبية غير مهمة نسبيًا عندما نتحدث عن الضغوط التضخمية بدرجة أكبر مما كانت عليه في الجيل الأخير. حيث لا تغير البلدان حجم الشرائح النسبية الخاصة بها من فطيرة التضخم - فالفطيرة بأكملها تكبر كثيرًا بحيث يحصل الجميع على شريحة أكبر.

وسبب هذه الزيادة في فطيرة التضخم واضح. حيث تصدرت الولايات المتحدة الطريق بزيادات غير عادية في الإنفاق الحكومي، والأهم من ذلك، أن الاحتياطي الفيدرالي كان يمولها. وإذا لم يتم تمويل الإنفاق بالعجز من قبل السلطة النقدية، فإن إنفاق الحكومة يقابله إلى حد كبير انخفاض الإنفاق من قبل المستثمرين الذين يشترون سندات الحكومة. الدولارات في الخارج والدولار.

ولكن عندما يطبع الاحتياطي الفيدرالي الأموال لدفع نفقات الحكومة، فإن هذا النظام لا يوازن. ونظرًا لأن الحكومة لا تأخذ الأموال من دافعي الضرائب أو المستثمرين من خلال الضرائب الصريحة أو مبيعات السندات، فعليها أن تأخذها من خلال التضخم. وهذا ليس علم الصواريخ. فقد تحدث ميلتون فريدمان عن ذلك منذ جيلين.

الشيء المذهل هو أنه على الرغم من أن الولايات المتحدة أنفقت أموالاً أكثر من أي دولة أخرى، ونما M2 الأمريكي أكثر بكثير من المعروض النقدي في أي منطقة أخرى، فإن التضخم يضرب في كل مكان. ويرجع ذلك جزئيًا إلى أن السيولة قابلة للاستبدال: من المحتمل أن يتسبب الفيضان في الفناء الخاص بي في أن يصبح الفناء الخاص بك موحلًا أيضًا. والمال يعمل بنفس الطريقة.

(تعتبر اليابان في الوقت الحالي حالة خاصة، ولكن انخفاض الين بنسبة 9٪ خلال الشهر الماضي سيؤدي إلى تعكير صفوها قريبًا).

إن حقيقة أن نصف الأمريكيين لم يشهدوا تضخمًا عند هذا المستوى أبدًا لها آثار على أسواق الاستثمار. ولا تعكس المقاييس القائمة على السوق لتوقعات التضخم طويلة الأجل، مثل فترات توقف التضخم لمدة 10 سنوات، الظرف المحتمل أن مستوى توازن التضخم قد تحول إلى أعلى بشكل شبه دائم.

ويبلغ معدل استراحة العشر سنوات حاليًا 2.91٪، و2.78٪ فقط بعد عام واحد (أي 10 سنوات من أوائل عام 2023 إلى أوائل عام 2033)، وهو ما يتوافق مع نفقات الاستهلاك الشخصي الأساسية التي يستهدفها الاحتياطي الفيدرالي عند 2.25٪ أو نحو ذلك. ولا يستطيع المستثمرون حتى تخيل أن التضخم يمكن أن يظل مرتفعًا فوق 4٪ لعدة سنوات ويرفض تسعيره. وبالمثل، لا تزال مضاعفات الأسهم غنية للغاية، كما أن الميم المتعب القائل بأن "التضخم مفيد للأسهم" - وهو خطأ صارخ يمكن اختراقه بسهولة من خلال التفكير في أداء الأسهم في السبعينيات - بدأ في العودة في الوقت الراهن.

ليس بالأمر السيئ بالضرورة ألا يُثقل المستثمرون الشباب بالطرق القديمة في التفكير في القيمة في اقتصاد تكون فيه قيمة الوحدة النقدية ضعيفة وغير مؤكدة. ومن الممكن أن يكون الجميع من جراهام ودود إلى دكتور دوم مخطئين تمامًا بشأن تأثير التضخم على الأسهم وأن الاتجاه التاريخي للأسهم إلى الأداء السيئ للغاية في مثل هذه الفترات كان خطأ (كما اعتقد موديجلياني) ويتم تصحيحه الآن. ولكن إذا كانوا مخطئين، فسيكون اكتشافًا صعبًا للساحلين على أيدي الأذكياء.

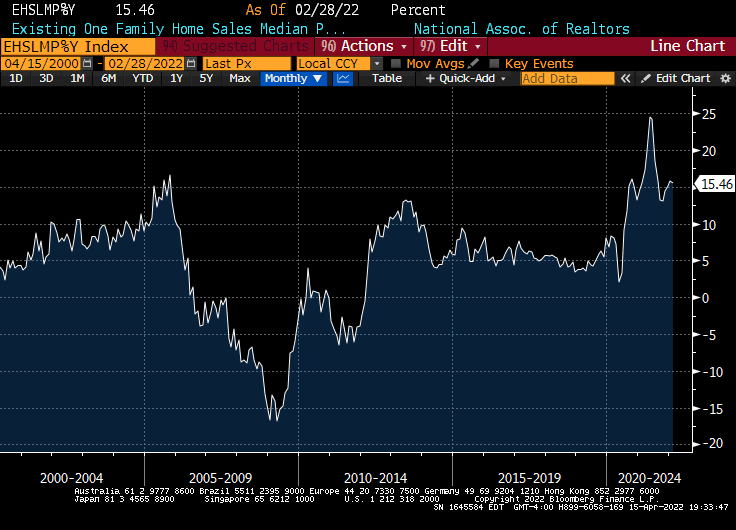

في الأسبوع المقبل، ستكون البيانات الاقتصادية من الدرجة الثانية بالتأكيد على الرغم من أنني سأراقب مبيعات المنازل الحالية (الإجماع: 5.80 ملم SAAR) يوم الثلاثاء وخاصة متوسط سعر المبيعات. كما يوضح الرسم البياني أدناه، لا تزال أسعار المساكن ترتفع عند أفضل من 15٪ على أساس سنوي.

ولا يزال هذا المعدل مشابهًا لذلك في ذروة فقاعة الإسكان في 2005-2006، على الرغم من أنه بعيد عن المستويات المرتفعة. ولكي نكون منصفين، لا تزال أسعار الفائدة أقل بكثير مما كانت عليه في ذلك الوقت، والتضخم أعلى بكثير. وطالما استمرت أسعار المساكن في الارتفاع، ستستمر الإيجارات (المكون الرئيسي لمؤشر أسعار المستهلك) في الارتفاع بقوة. ولا يمكن أن تستمر إلى الأبد بهذه الوتيرة.

وبعيدًا عن البيانات الاقتصادية، أراقب السيولة في سوق الخزانة. وكان فروق الأسعار / العرض أكبر وأصغر حجمًا مؤخرًا. ومع ارتفاع أسعار سندات الخزانة لأجل 10 سنوات إلى ما يقرب من 3٪، وارتفاع أسعار الفائدة الحقيقية لمدة 10 سنوات إلى ما يقرب من 0٪، والكثير من التقلبات في أسواق السلع، فمن المحتمل أن تتعرض ميزانيات مخاطر المضاربة لبعض الضغوط.

ولا يزال هناك الكثير من السيولة المتدفقة هناك، لكن هذا لا يعني أن كل شيء في خدمتنا.

مايكل أشتون، المعروف أحيانًا باسم "رجل التضخم"، هو المدير الإداري لشركة انديورينج انفستمنت المحدودة، إنه رائد في أسواق التضخم ومتخصص في الدفاع عن الثروة ضد هجمات التضخم الاقتصادي، وهو ما يناقشه في بودكاست سنتس أند سينسيبلتي الذي يصدر كل شهرين