عاجل: ختام تداولات اليوم...تراجع حاد لأسعار الذهب والفضة، والنفط يواصل الصعود

تمت كتابة هذه المقالة حصريًا لموقع Investing.com

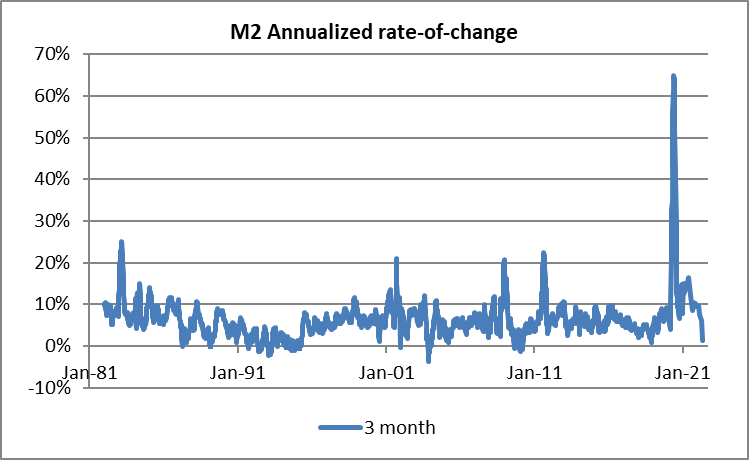

تلقينا أخيرًا بعض الأخبار الجيدة عن التضخم الأسبوع الماضي. فقد انخفض عرض النقود M2 في أبريل مقابل مارس، إلى أدنى معدل تغيير متداول لمدة 3 أشهر منذ 2018. في حين يشهد متوسط 3 أشهر المتداول القليل من يتقلب - وكما قلت، كان المستوى أقل من هذا مؤخرًا خلال عام 2018— لا تزال هذه الأخبار أفضل بكثير مما كانت عليه عندما كان الرقم يصل إلى 60٪ في عام 2020.

وإذا استطعنا الاستمرار في رؤية نمو النقود عند 2٪، فسوف يتباطأ التضخم في النهاية بمجرد أن نصل إلى مستوى السعر الذي نقف عنده بالفعل. ولن يحدث ذلك في عام 2022 أو 2023، على الأرجح، ولكن ربما بعد ذلك. ومن المؤكد أنه لا يزال من المبكر أن تشعر بالحماس الشديد بشأن التغيير لمدة 3 أشهر، ولكن على الأقل فإن الأمور تسير في الاتجاه الصحيح.

وقد اعتاد بنك الاحتياطي الفيدرالي الإبلاغ عن هذه البيانات أسبوعيًا، حتى أوائل عام 2021. وفي تلك المرحلة، قرر البنك إصدار البيانات شهريا، مع بعض التأخير. ولا يسعني إلا أن أتساءل عما إذا كان معدل النمو السنوي البالغ 26٪ في ذلك الوقت له أي علاقة بالقرار، لكن الحجة كانت أن نمو المال ليس له أي قوة يمكن التنبؤ بها، فلماذا نستمر في التركيز على تلك النقطة؟ بعد كل شيء، لم يكن الأمر كما لو أن هذا النوع من النمو النقدي سينتج عنه نوع من التضخم، علاوة على أن التضخم كان مؤقتًا وناجمًا عن قيود العرض، وليس شيئًا عاديًا مثل الكثير من الأموال التي تطارد القليل جدًا من السلع.

وأعني حقًا، من كان يتوقع أن يكون لدينا تضخم؟ ربما كل ما عليهم فعله هو التوقف عن إنتاج بيانات المعروض النقدي تمامًا. وسيعطي هذا درسًا لعلماء النقد المتحزلقين!

وقد صرحت ليلي توملين ساخرة ذات مرة أنه، "بغض النظر عن مدى آرائي الساخرة، لا يمكنني مواكبة الأحداث."

كذلك، لا يمكن أن يكون الأمر سهلاً مثل مراقبة نمو عرض النقود، وفي الحقيقة، الأمر ليس كذلك. فمن الصعب صياغة ديناميكيات سرعة المال بإحكام - على الرغم مما سيقوله الناس لك، فإن السرعة ليست رقمًا عشوائيًا ولم يقل ميلتون فريدمان أبدًا أنها رقمًا ثابتًا.

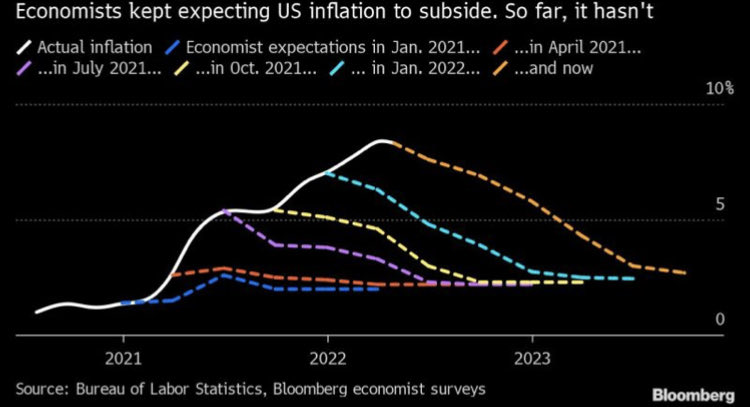

ولكن عندما يصل نمو الأموال إلى 27٪، لا يتعين عليك أن تكون ماهرًا في نمذجة السرعة. فقد كانت النتيجة واضحة. على الرغم من أنه لم يكن واضحًا للاقتصاديين البارزين. دعونا نلقي نظرة على مخطط بلومبرج من @MacroAlf:

المصدر: بلومبرج

كان القطار ينزلق على المسار بسرعة، ينفث صافرته. وقد سمع الاقتصاديون الصافرة لكن من الواضح أنهم لم يعرفوا ما تعنيه. أود أن أقول " سيترك هذا الوضع بصمة"، لكن الجانب الساخر بداخلي يقول إنهم لن يتعلموا أي شيء من هذه السلسلة من الأخطاء الجسيمة.

التراجع للوراء

على الجانب، لاحظ في الرسم البياني أعلاه أن التوقعات تتقارب دائمًا في النهاية عند 2٪ أو ما يقرب من ذلك. وقد يكون الافتقار المذهل للخيال شرطًا لا غنى عنه للحصول على وظيفة خبير اقتصادي محترف. إن حقيقة أن قراءات التضخم الحالية جاءت غير ملتصقة تمامًا بهذه الأهداف قد تجعل المتنبئ الأكثر تواضعًا يتساءل عما إذا كان التضخم لا يعني العودة تلقائيًا كما يقول النموذج.

لكن هذا يعني أن الارتداد جزء مهم جدًا من نماذج الاقتصاد الكلي الحديثة للتضخم؛ كما أشرت سابقاً، كان مقدراً لهذا أن الوضع أن يحدث بسبب تحيز الناجين. فقد تم تجاهل أي نموذج اقتصادي لم يتنبأ بعودة التضخم إلى مستوى ثابت أو هدف تحول بطئ من عام 1990 إلى عام 2020. كما تمت تغذية العالم الكامل للنماذج المقبولة عمومًا على البيانات القادمة من فترة تضخم منخفض ومستقر، وبالتالي بقيت النماذج التي تتنبأ بهذه النتيجة فقط.

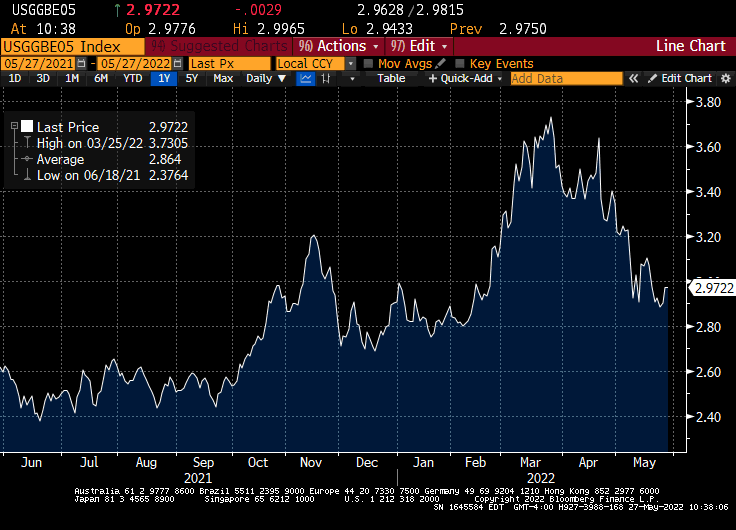

وبطبيعة الحال، لاستخدام نموذج الرجوع المتوسط، من الضروري أن يكون لديك نظرية حول سبب وجوب أن يكون التضخم عكسيًا. كذلك، كانت الإجابة المقدمة هي "توقعات التضخم الثابتة". ويُظهر التسطيح في التنبؤات على الرسم البياني السابق تأثير ذلك الثبات الافتراضي. في حين لا يبالي الاقتصاديون من أصحاب الشركات الكبرى بشأن الانخفاض في نمو عرض النقود بقدر ما كانوا غير مبالين بشأن ارتفاعه، إلا أنهم متحمسون بشكل إيجابي بشأن الانتكاسة بنسبة 50-60 نقطة أساس في توقعات التضخم، على الأقل كما تم قياسها بواسطة TIPS breakevens. ويوضح الرسم البياني أدناه معدلات تضخم 5 سنوات تم حسابها من قبل بلومبرج.

المصدر: بلومبرج

الآن، لا أعتقد شخصياً أن توقعات التضخم مهمة بقدر أهمية مجتمع الاقتصاديين البارزين. وأعتقد أنه من المحتمل أن يقلل هذا "الثبات" من تقلبات التضخم عندما يكون المستوى العام منخفضًا ومستقرًا إلى حد ما لأن البائعين يفضلون إبقاء الأسعار دون تغيير بدلاً من لفت الانتباه إليها عن طريق تحريكها طوال الوقت.

ولكن عندما تتزايد التكاليف بسرعة ويكون لدى العملاء 40٪ نقودًا أكثر مما كانت عليه الأوضاع قبل عامين؟ أعتقد أن "التوقعات" لا تكون مهمة في هذا السيناريو.

ومع ذلك، حتى لو اعتقدت أن التوقعات مهمة، فلن أتحمس كثيرًا لهذا "الانخفاض في التوقعات" لسببين على الأقل. أولاً، ليس لدينا طريقة جيدة لقياس التوقعات. كما أن الاستطلاعات سيئة لأن العديد من التحيزات المعرفية تعمل في عالم التضخم - على سبيل المثال، تتأثر توقعات التضخم لدى الناس بشكل غير معقول بالعناصر التي يتم شراؤها بشكل متكرر مثل البنزين – أما التدابير القائمة على السوق مثل تحليل التعادل فهي ملوثة بإجراءات بنك الاحتياطي الفيدرالي في سوق السندات.

ثانيًا، والأكثر أهمية في هذه الحالة، هو أن الانخفاض في عدد فترات الراحة حتى الآن يرجع بالكامل تقريبًا إلى الحمل. فإذا كنت تعتقد أن الأسعار على مدى السنوات الخمس المقبلة سترتفع بمعدل 3.5٪، ثم ترتفع فعليًا لمدة ثلاثة أشهر بنسبة 9٪، فإن توقعاتك بشأن مستوى السعر الآجل لم تغير "التعادل لديك لمدة 4.75 عام" سيكون أقل من ذلك بكثير. لذا فإن النظر إلى نقاط الإغلاق طريقة سيئة للغاية لمراقبة التوقعات، عندما تكون نواتج التضخم الشهرية كبيرة جدًا.

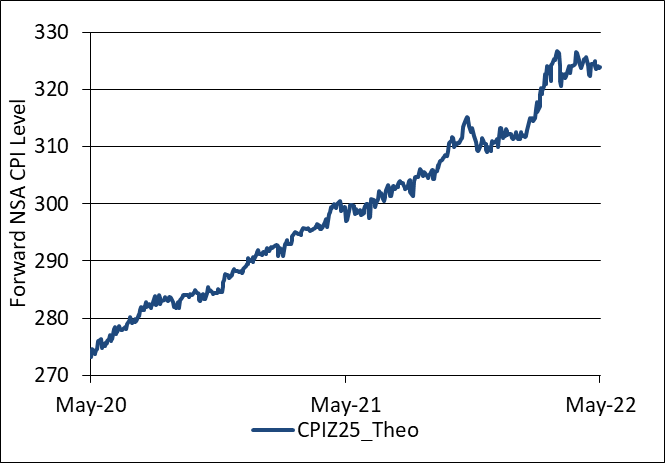

كما أن التراجع في هذه "التوقعات" في الحقيقة ليس كبيرا على الإطلاق. فقد كنت أدافع لسنوات، عن عقد تضخم آجل من شأنه أن يسمح لنا برؤية مستوى السعر الآجل وتداوله في تاريخ معين.

وتقوم شركتي بتتبع مكان تداول مثل هذه العقود الآجلة، إن وجدت، بناءً على مستويات التضخم الحالية في السوق. وتُعد هذه طريقة للنظر إلى ما وراء قضية الحمل. والسؤال الذي تجيب عليه العقود الآجلة هو: ما هو مستوى السعر الآجل الذي أتوقعه؟ يوضح الرسم البياني أدناه حساباتنا للمكان الذي ستتداول فيه العقود الآجلة لشهر ديسمبر 2025، إذا كانت هناك عقود آجلة.

المصدر: Enduring Investments

يوضح الرسم البياني أن التوقعات لمستوى السعر الآجل كانت ترتفع جنبًا إلى جنب مع التضخم الفعلي الذي حدث لعدة سنوات. وفي الآونة الأخيرة، توقفت التوقعات لمستوى السعر الآجل عن التدهور لكنها أيضًا لم تتحسن.

وإذا استقرت التوقعات، فإنها تستقر عند مستوى عالٍ. أما لو نظرنا بعمق، فهذا ما أسمعه من الناس، ولكني مدرك تمامًا بتأثير التحيز الناتج عن الاختيار (إذا كنت تعتقد في التضخم، فإن هناك الكثير من الناس متشوقون بشأن التضخم). ولا يحمل"التفاؤل" بشأن التضخم، في هذه المرحلة، نفس التوقعات بالعودة إلى 2٪. ولكن التفاؤل يتمثل في العودة إلى 4٪.

مايكل أشتون، المعروف أحيانًا باسم رجل التضخم، هو المدير الإداري لشركة انديورينج انفستمنت المحدودة. إنه رائد في أسواق التضخم ومتخصص في الدفاع عن الثروة ضد هجمات التضخم الاقتصادي، وهو ما يناقشه في بودكاست Cents and Sensibility الخاص به.