عاجل: صدور بيانات أمريكية شديدة الأهمية تحرك السوق

رفع المشاركون في السوق رهاناتهم بشكل كبير على أن مجلس الاحتياطي الفيدرالي سيضطر إلى رفع أسعار الفائدة بقوة أكبر مما كان متوقعًا في سياق جهوده المستمرة لترويض أعلى معدل تضخم تشهده البلاد منذ عقود.

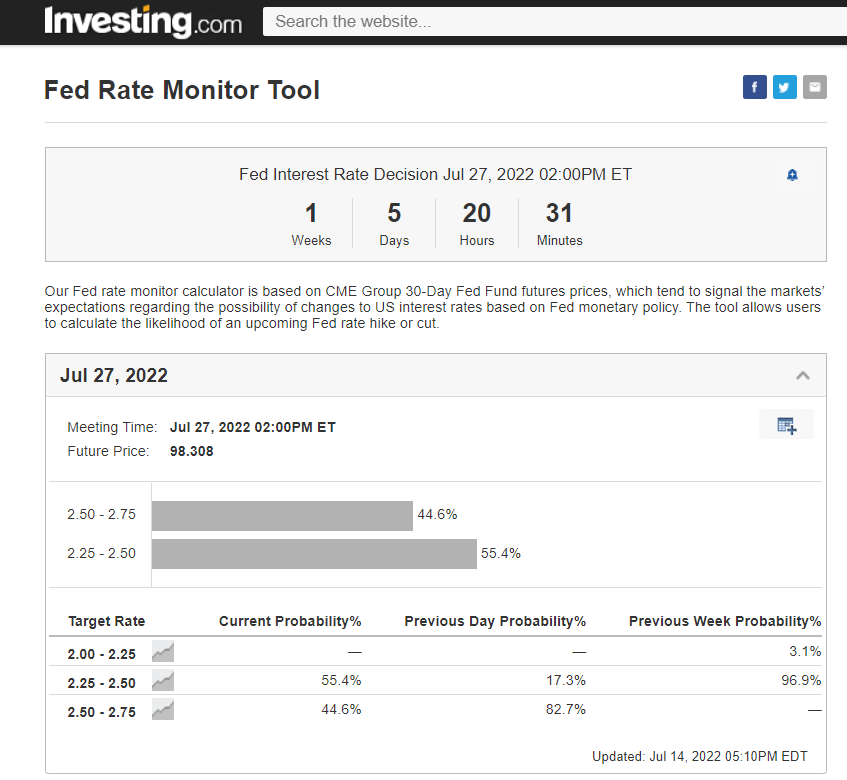

وأظهرت أداة مراقبة أسعار الفائدة الفيدرالية من Investing.com باختصار احتمالات تزيد عن 80٪ برفع سعر الفائدة بمقدار 100 نقطة أساس في نهاية اجتماع 26-27 يوليو يوم الأربعاء، مرتفعة من 8٪ في اليوم السابق.

كانت هذه الأداة تظهر احتمالات بنسبة 44٪ للتحرك بمقدار 100 نقطة أساس حتى نهاية التداول يوم الخميس.

سجلت الأسواق على نطاق واسع حركة 75 نقطة أساس قبل تقرير تضخم أسعار المستهلك المشتعل يوم الثلاثاء، والذي أظهر أن مؤشر أسعار المستهلكين الرئيسي قفز إلى أعلى مستوى له في 40 عامًا عند 9.1٪ في يونيو.

ومع ذلك، ترى الأسواق الآن فرصة جيدة لرفع أسعار الفائدة بمقدار 175 نقطة أساس خلال الاجتماعات الأربعة المقبلة خلال الفترة المتبقية من العام، وبذلك يصل معدل الأموال الفيدرالية إلى نطاق 3.50٪ -3.75٪ بنهاية عام 2022.

هذا ورفع البنك المركزي الأمريكي بالفعل سعر الفائدة القياسي بمقدار 150 نقطة أساس هذا العام.

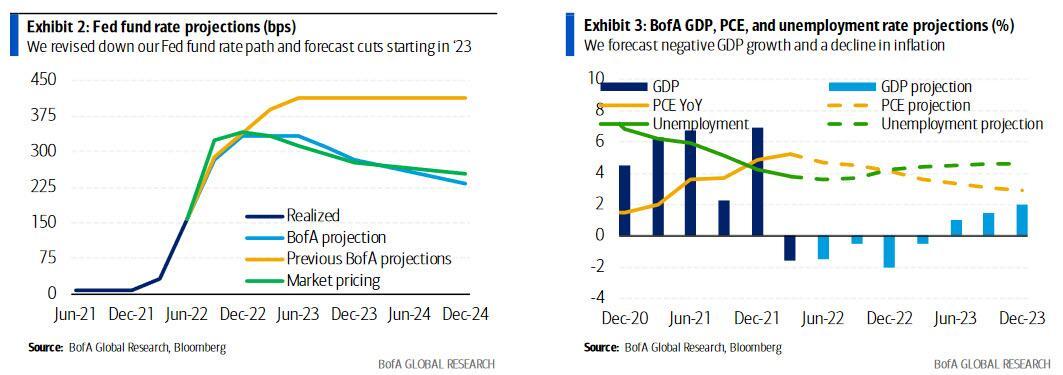

بالنظر إلى المستقبل، هناك القليل من اليقين يحيط بمسار رفع سعر الفائدة من قبل بنك الاحتياطي الفيدرالي، مع احتمال بدء انخفاض محتمل لسعر الفائدة في الربع الأول من عام 2023.

في الواقع، قد تؤدي الإشارات المتزايدة إلى تباطؤ النمو الاقتصادي جنبًا إلى جنب مع تخفيف الضغوط التضخمية إلى دفع بنك الاحتياطي الفيدرالي إلى إجراء منعطف والتحول إلى خفض أسعار الفائدة.

تزايد إشارات الركود

مع توقع بنك الاحتياطي الفيدرالي لتشديد السياسة النقدية بقوة لمحاربة التضخم، بدأ الكثيرون في القلق بشأن الركود.

إذا حكمنا على الموقف من خلال أحدث إصدارات البيانات، فقد تباطأ النمو الاقتصادي الأمريكي بشكل كبير في الأسابيع الأخيرة، مع تدهور المؤشرات التطلعية التي مهدت الطريق لانكماش كبير في الربع الثالث.

ولا عجب أن يشير متعقب الناتج المحلي الإجمالي الآن التابع لمجلس الاحتياطي الفيدرالي في أتلانتا إلى انكماش بنسبة 1.2٪ في الربع الثاني.

مع انكماش الاقتصاد الأمريكي بنسبة 1.6٪ في الربع الأول، فإن ذلك من شأنه أن يلبي التعريف الفني للركود، المحدد عمومًا بانخفاض الناتج المحلي الإجمالي لربعين متتاليين.

ويجسد رد الفعل في سوق السندات القلق المتزايد من أن بنك الاحتياطي الفيدرالي سوف يتسبب في ركود مع زيادات كبيرة في أسعار الفائدة.

كما انخفض عائد سندات الخزانة الأمريكية لأجل 10 سنوات، والذي اقترب من 3.50٪ في 14 يونيو، بسرعة إلى 2.75٪ في 6 يوليو وسط إعادة التفكير في التوقعات النقدية.

في هذه المرحلة، لا يتعلق الأمر بما إذا كان الاقتصاد سينزلق إلى الركود أم لا؛ ولكن يتعلق الأمر بمدى شدة الانكماش الاقتصادي.

ذروة التضخم

تتراكم الدلائل على أن وتيرة زيادات الأسعار قد بلغت ذروتها وستكون أكثر اعتدالًا في الأشهر المقبلة.

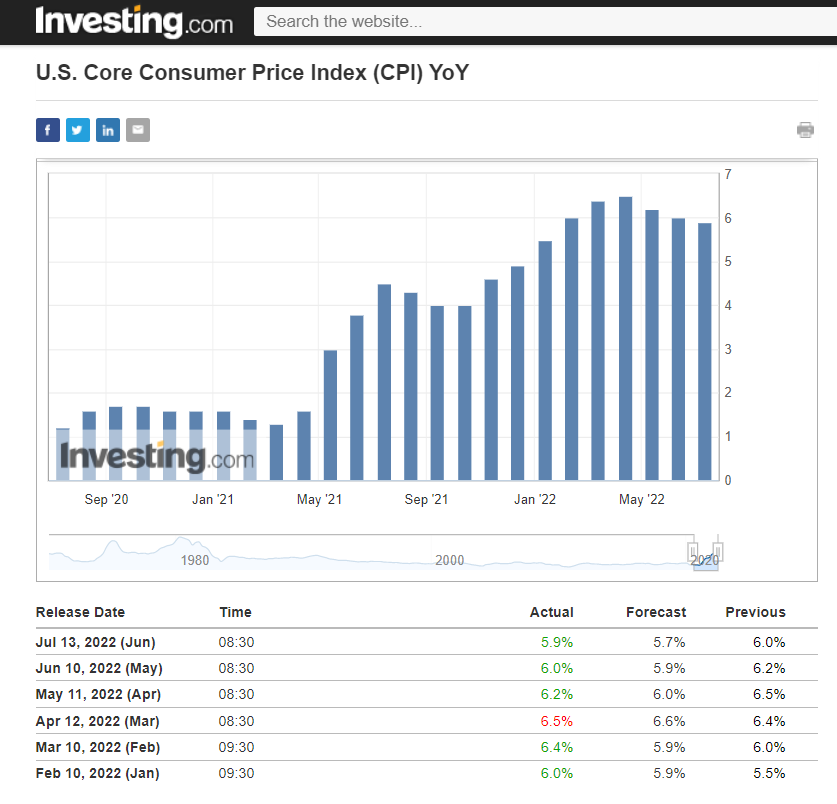

تباطأ مؤشر تضخم أسعار المستهلكين الأساسي، الذي يستبعد أسعار المواد الغذائية والطاقة المتقلبة، إلى معدل سنوي قدره 5.9٪ في يونيو، مما يمثل تباطؤًا من معدل 6.0٪ الذي شهده شهر مايو.

كما هو موضح في الرسم البياني أعلاه، تباطأ مؤشر أسعار المستهلك الأساسي لثلاثة أشهر متتالية بعد أن بلغ ذروته عند 6.5٪ بمعدل سنوي في مارس.

مع انخفاض أسعار النفط الخام والبنزين بشكل حاد من منتصف يونيو، من المتوقع أن يتباطأ التضخم الرئيسي لمؤشر أسعار المستهلكين في يوليو.

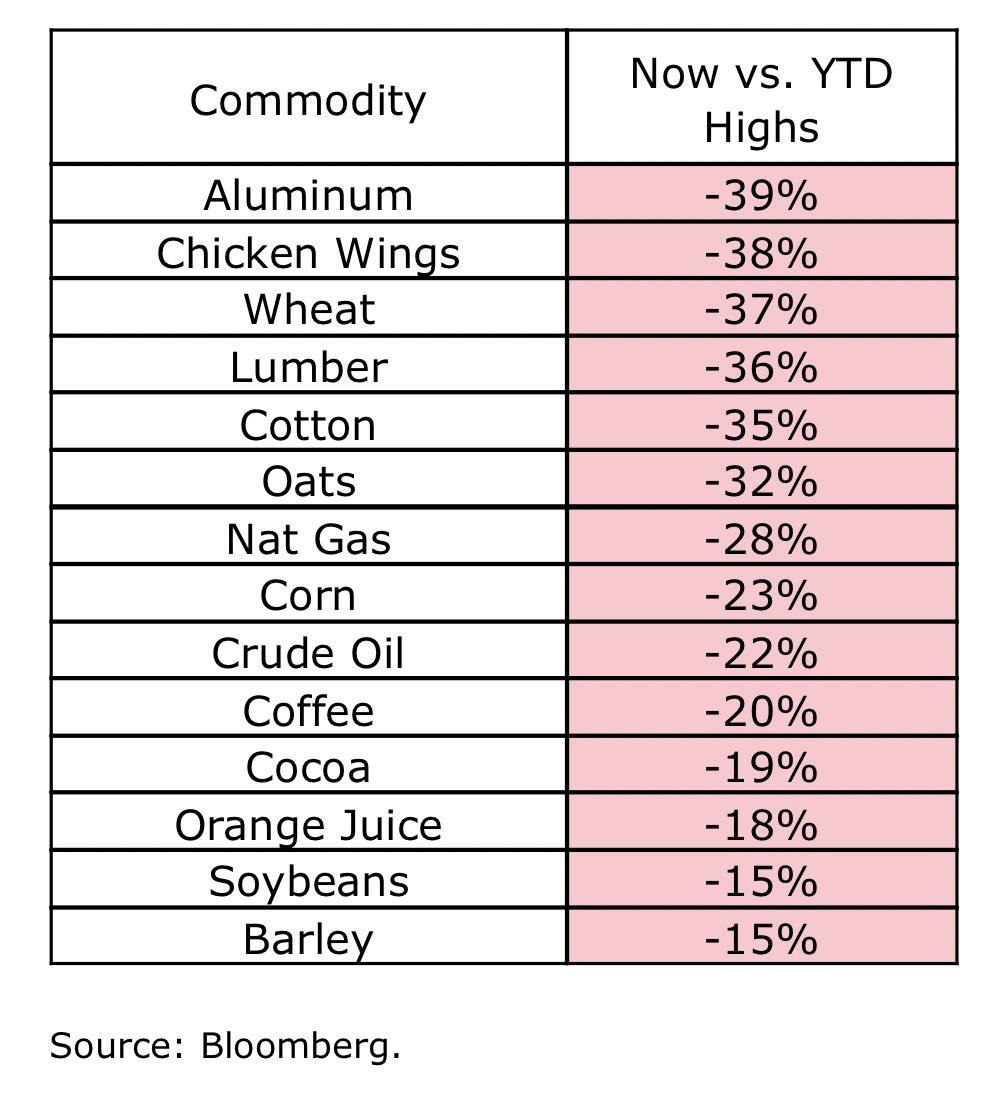

وليست السلع المرتبطة بالطاقة فقط هي التي تمر بأوضاع جيدة؛ انخفضت أسعار القمح والذرة وفول الصويا والشعير والشوفان والقهوة وعصير البرتقال وحتى أجنحة الدجاج بنسبة 20٪ على الأقل عن أعلى مستوياتها الأخيرة، مما يزيد من الأدلة على أن تضخم أسعار الغذاء يتراجع.

على هذا النحو، يمكن أن يوفر المعدل المخفض لمؤشر أسعار المستهلكين الفيدرالي حافزًا آخرًا لبدء خفض أسعار الفائدة مرة أخرى في وقت مبكر من العام المقبل.

أسعار السوق في ظل خفض أسعار الفائدة بالكامل في الربع الأول من عام 2023

في ضوء وجهة نظرنا حول استمرار التضخم في التباطؤ خلال بقية العام - جنبًا إلى جنب مع التوقعات المتزايدة بالركود - تميل الأسواق بشكل متزايد نحو احتمال حدوث تغيير حاد في سياسة بنك الاحتياطي الفيدرالي في الأشهر المقبلة.

في الواقع، يقوم السوق الآن بالتسعير لخفض كامل لسعر الفائدة في الربع الأول من العام المقبل حيث يكافح بنك الاحتياطي الفيدرالي الركود الذي أحدثه.

يتزايد الإجماع أيضًا بين معظم بنوك وول ستريت على أن بنك الاحتياطي الفيدرالي سينهي دورة رفع سعر الفائدة الحالية في اجتماعه في ديسمبر استجابةً لانخفاض التضخم وظروف الركود.

نشر مارك كابانا، والذي يعد من أكبر محللي أعلى معدلات الأسعار في بنك أوف أمريكا (NYSE:BAC) والمحلل الفيدرالي السابق في نيويورك، مذكرة يوم الخميس يحذر فيها:

"يجري بنك أوف أمريكا مراجعات هبوطية جوهرية لتوقعاتنا لأسعار الفائدة عقب الدعوة الجديدة لفريق الاقتصاد الأمريكي لدينا بركود معتدل في عام 2022 ومسار أقل لسعر الفائدة على أموال الاحتياطي الفيدرالي".

إخلاء مسئولية: لا يمتلك الكاتب حاليًا أي سندات مالية مذكورة في المقال.