عاجل: الدولار يتراجع فجأة في مصر ويفقد أكثر من 2% من قيمته بعد موجة صعود تاريخية

يعتقد المستثمرون أن بنك الاحتياطي الفيدرالي سوف يحذو حذو بنك إنجلترا بالاستمرار في دعم ارتفاع الذهب على المدى القصير. ومع ذلك، قد ينتهي تفاؤلهم قريبا.

قصص لا تكلل بالنجاح

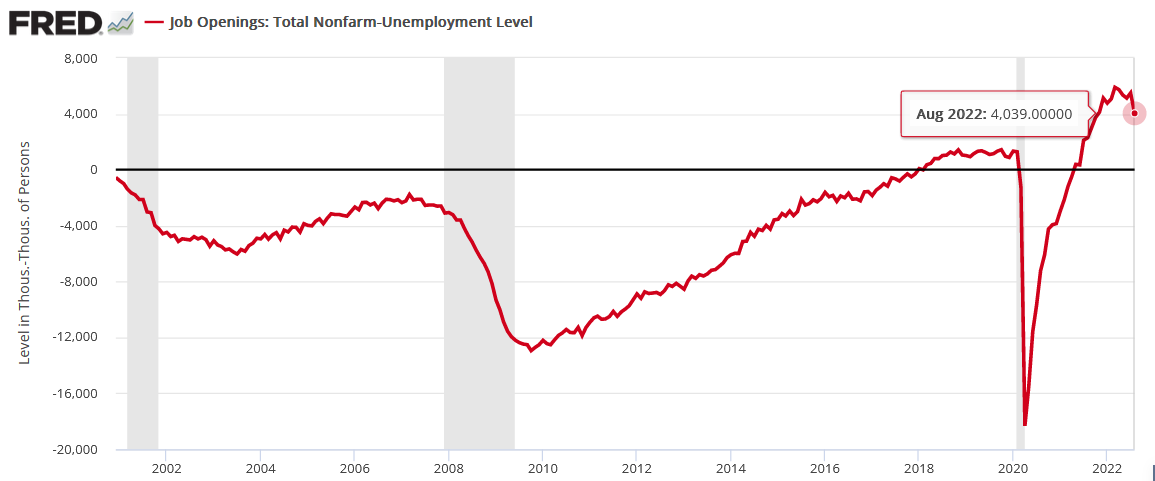

مع استمرار أسواق الذهب والفضة والتعدين ومؤشر إس أند بي 500 في ضغوطهم القصيرة في 4 أكتوبر، لا يزال السرد المحوري لمجلس الاحتياطي الفيدرالي يهيمن على عملية صنع القرار لدى المستثمرين. وعلاوة على ذلك، مع انخفاض فرص العمل في JOLTS بأكثر من مليون شهر على أساس شهري (مقارنة بالشهر السابق) وفقدان التوقعات، فإن سوق العمل الأمريكي الأكثر برودة يجعل المضاربين على الارتفاع يفترضون أن التضخم والارتفاعات المستقبلية لأسعار الفائدة ستتباطأ.

من فضلك، انظر بالأسفل:

![]()

Investing.com

وبالإضافة إلى ذلك، فإن إدراك السرد سيكون تصاعديًا للغاية بالنسبة للمعادن الثمينة. وبشكل أساسي، يجب أن يؤدي تقليل ارتفاع أسعار الفائدة إلى خفض أسعار الفائدة الحقيقية وقمع مؤشر الدولار الأمريكي. لذلك، فإن الخصوم الأساسيين للمعادن الثمينة سيكونون في موقف دفاعي.

ومع ذلك، فإن السرد يفتقر إلى المصداقية، وحشد ما بعد الأزمة المالية العالمية يكرر نفس الخطأ. وتذكر، عندما بلغ مؤشر أسعار المستهلك الرئيسي ذروته على أساس سنوي في يونيو، افترض المستثمرون أن المعركة قد انتهت بالنصر. ومع ذلك، فقد حذرت في مناسبات عديدة من أن ذروة التضخم غير ذات صلة. وما يهم هو مدى ارتفاع معدل الأموال الفيدرالية الأمريكية (FFR) الذي يحتاج إلى تطبيع المقياس إلى 2٪.

وهكذا، بعد أن توصل الإجماع إلى طريقة تفكيرنا، ارتفعت توقعات رفع أسعار الفائدة بشكل كبير، وأدرك الجمهور مدى سخافة سرد ذروة التضخم. ومع ذلك، نجد أنفسنا في وضع مماثل الآن.

على سبيل المثال، مع بيانات JOLTS الضعيفة التي شجعت المتنبئين المحوريين، تم عرض شعار "الأخبار السيئة تعتبر أخبارًا جيدة". ومع ذلك، فإن الواقع هو أن هناك أكثر من 4 ملايين فرصة عمل مقارنة بعدد العاطلين عن العمل الأمريكيين. ونتيجة لذلك، لا يزال عدم التوازن بين العرض والطلب يميل لصالح الموظفين ويدعم تضخم الأجور.

من فضلك، انظر بالأسفل:

للتوضيح، يطرح الخط الأحمر أعلاه عدد الأمريكيين العاطلين عن العمل من عدد الوظائف الشاغرة في الولايات المتحدة. وإذا قمت بتحليل الجانب الأيمن من الرسم البياني، يمكنك أن ترى أن المقياس لا يزال أعلى بكثير من أي رقم تم إدراكه قبل انتشار الوباء. لذلك، في حين أن أعلى مستوى على الإطلاق لم يعد موجودًا، فإن الفارق بعيد عن مستويات التضخم المنخفضة التي شهدناها من عام 2000 إلى عام 2020.

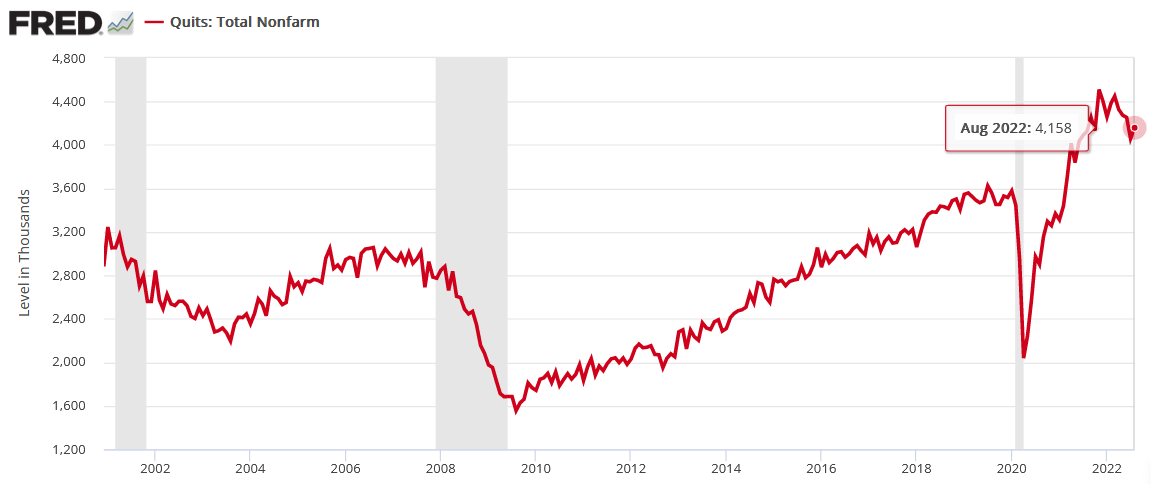

ثانيًا، بينما ركز المستثمرون كل اهتمامهم على الرقم الرئيسي، تجاهلوا ارتفاع معدلات الإقلاع عن التدخين بمقدار 100000 شهريًا.

من فضلك، انظر بالأسفل:

للتوضيح، يتتبع الخط الأحمر أعلاه عدد الأمريكيين الذين يتركون وظائفهم كل شهر. وإذا قمت بتحليل الجانب الأيمن من الرسم البياني، يمكنك أن ترى أن المقياس قد انخفض عن أعلى مستوى له على الإطلاق، ولكنه زاد في أغسطس.

لذلك، مع استقالة المزيد من الأمريكيين من وزارة القوى العاملة، تسلط البيانات الضوء على مدى وفرة فرص العمل. فكر في الأمر: لا يترك الموظفون وظائفهم طواعية ما لم تنتظرهم فرص أفضل في مكان آخر. وعلاوة على ذلك، غالبًا ما يكون العامل الحاسم هو الأجور الأعلى.

وبالتالي، مع انتشار JOLTS وما زال الإقلاع عن التدخين أعلى بكثير من معايير ما قبل الوباء، فإن التقدم الصغير ليس كافيًا لبنك الاحتياطي الفيدرالي للتركيز.

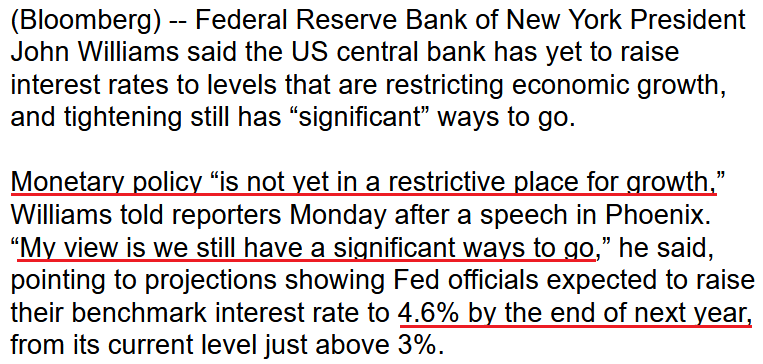

وإلى هذه النقطة، قال رئيس بنك الاحتياطي الفيدرالي في نيويورك جون ويليامز في 3 أكتوبر إنه:

"من الواضح أن التضخم مرتفع للغاية، والتضخم المرتفع باستمرار يقوض قدرة اقتصادنا على الأداء بكامل إمكاناته (...). كما نحتاج إلى التأكد من أننا نتخذ الإجراءات لإصلاح التضخم، والبدء في إعادته إلى هدفنا البالغ 2٪ ".

أيضًا، عندما سئل عن نقص السيولة في سوق الخزانة والتوتر الناجم عن ارتفاع أسعار الفائدة، تجاهل ويليامز هذه المسألة إلى حد كبير. وقال:

"لقد شهدنا تقلبات هائلة في هذه الأسواق، ليس فقط بسبب السياسة النقدية، ولكن بسبب عدم اليقين حول التوقعات والأحداث العالمية. ونأمل أن يتراجع التقلب الذي شهدناه في الأسابيع القليلة الماضية إلى حد ما، وسيساعد ذلك في هذا الموقف. لكن في الوقت الحالي، أود أن أقول إن الصفقات يتم إجراؤها، وسيولة السوق أقل بالتأكيد، لكنها لا تزال تعمل ".

وعلى هذا النحو، في حين يفترض الإجماع أن التيسير الكمي لبنك إنجلترا سينعكس من قبل الاحتياطي الفيدرالي، قال ويليامز إن رفع أسعار الفائدة لا يزال أمامه "طرق مهمة".

من فضلك، انظر بالأسفل:

المصدر: بلومبرج

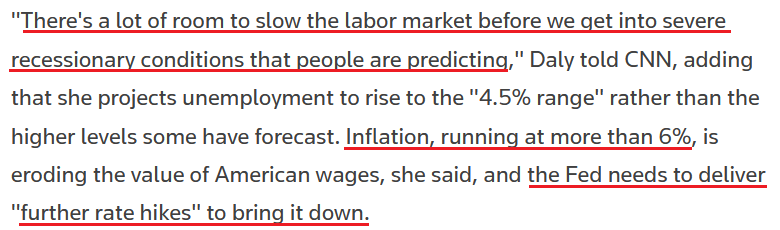

وبالمثل، صرحت رئيسة بنك الاحتياطي الفيدرالي في سان فرانسيسكو ماري دالي في 4 أكتوبر أن:

التضخم هو "مرض مزعج. وهو مادة سامة تؤدي إلى تآكل القوة الشرائية الحقيقية للناس. ويسير الاقتصاد الشامل في كلا الاتجاهين. وهذا لا يعني الوظائف فحسب، بل يعني الوظائف واستقرار الأسعار ".

ونتيجة لذلك، يتوقع دالي معدل أموال فيدرالية أعلى بكثير ويريد من بنك الاحتياطي الفيدرالي الحفاظ على السياسة في مكانها حتى "ننتهي حقًا".

من فضلك، انظر بالأسفل:

المصدر: رويترز

صرح محافظ بنك الاحتياطي الفيدرالي فيليب جيفرسون، بصنع ثلاثة من هذا القبيل، في 4 أكتوبر أن خفض التضخم أمر بالغ الأهمية وأن النمو الاقتصادي قد يكون ضحية مؤسفة.

وقال إن "التضخم لا يزال مرتفعا، وهذه هي المشكلة التي تقلقني أكثر". كما أن"التضخم يخلق أعباء اقتصادية على الأسر والشركات، ويشعر الجميع بآثاره".

وأضاف أنه:

"قد تستغرق استعادة استقرار الأسعار بعض الوقت ومن المحتمل أن تستلزم فترة من النمو دون الاتجاه (...). [لكن] من المهم أن نعود إلى نوع [مستقر] من الاقتصاد، وهذا ما أعتقده هو نية بنك الاحتياطي الفيدرالي ".

لذلك، في حين أن سعر المضاربين على الارتفاع في محور مسالم، فإن رسالة مسؤولي الاحتياطي الفيدرالي المتشددة تشير إلى عكس ذلك تمامًا.

من فضلك، انظر بالأسفل:

المصدر: رويترز

وهكذا، بينما ينخرط الجمهور في التفكير بالتمني، فإن الحقيقة القاسية هي أن التضخم لا يزال يمثل مشكلة وأن سوق العمل في الولايات المتحدة لا يزال مرنًا. وعلاوة على ذلك، عندما تنخفض نقاط البيانات عن أعلى مستوياتها في الدورة، لا يتم كسب المعركة. وبالتأكيد، تتفاعل الأسواق المالية كما لو كان انتصارًا كبيرًا.

ومع ذلك، نظرًا لأن ارتفاع أسعار الفائدة بمقدار 12 نقطة أساس 25 نقطة أساسية حتى تنخفض فرص العمل الرئيسية لمؤشر أسعار المستهلك وJOLTS من أعلى مستوياتها، يقلل المستثمرون من مدى صعوبة إعادتهم إلى مستويات ما قبل الوباء. لذلك، يجب أن يرتفع معدل الأموال الفيدرالية ماديًا في الأشهر المقبلة، ويجب أن يكون مؤشر الدولار الأمريكي والعائد الحقيقي في الولايات المتحدة لمدة 10 سنوات من المستفيدين الأساسيين. وفي المقابل، يجب أن تتجه مخزونات الذهب والفضة والتعدين في الاتجاه المعاكس.

لماذا كل هذا التفاؤل قصير المدى؟

نظرًا لأن أسعار الأصول لا تتحرك في خط مستقيم، فإن تحركات الاتجاه المعاكس هي نتيجة ثانوية مؤسفة للاستثمار متوسط الأجل. ولذلك، في حين أن الانتفاضة الأخيرة لمؤسسة صندوق فان إك جونيور جولد ماينرز للتداول في البورصة (بورصة نيويورك: GDXJ) بعيدة كل البعد عن المتعة، فإن ارتفاعات السوق الهابطة شائعة طوال الرحلة إلى أدنى مستوى لها.

وإلى هذه النقطة، مع تزايد التشاؤم بشأن المعادن الثمينة بشكل كبير في الأسابيع الأخيرة، يجب أن يفشل الانعكاس بمجرد عودة المعنويات إلى طبيعتها.

من فضلك، انظر بالأسفل:

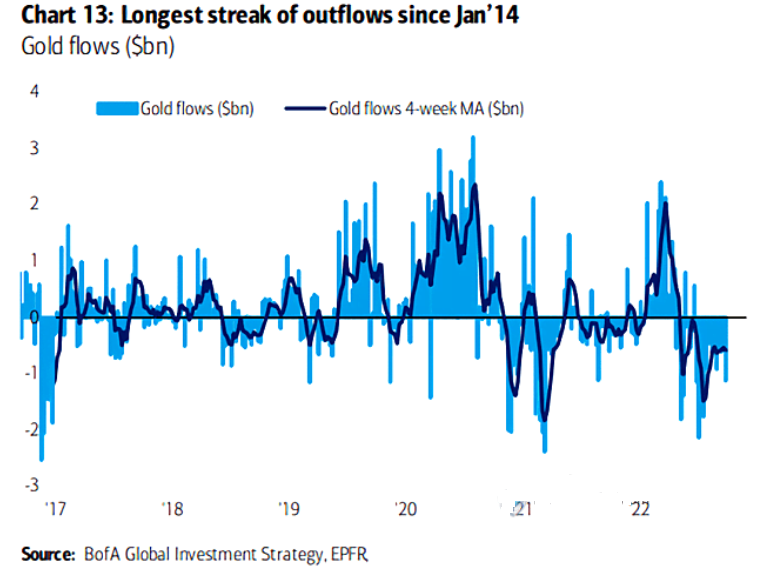

وللتوضيح، تتبع الأعمدة ذات اللون الأزرق الفاتح فوق تدفقات الذهب الأسبوعية، بينما يتتبع الخط الأزرق أعلاه متوسط الحركة لمدة أربعة أسابيع. ووفقًا لبنك أمريكا، قبل أن يبدأ الضغط في 3 أكتوبر، عانت صناديق الذهب أطول سلسلة من التدفقات الخارجة منذ يناير 2014. ونتيجة لذلك، كان المعدن الأصفر غير مفضل إلى حد كبير.

ثانيًا، سجل مؤشر الخوف والجشع التابع لشبكة سي إن إن مستويات منخفضة بشكل غير طبيعي، مما يشير إلى الخوف الشديد في الأسواق المالية.

من فضلك، انظر بالأسفل:

المصدر: سي إن إن

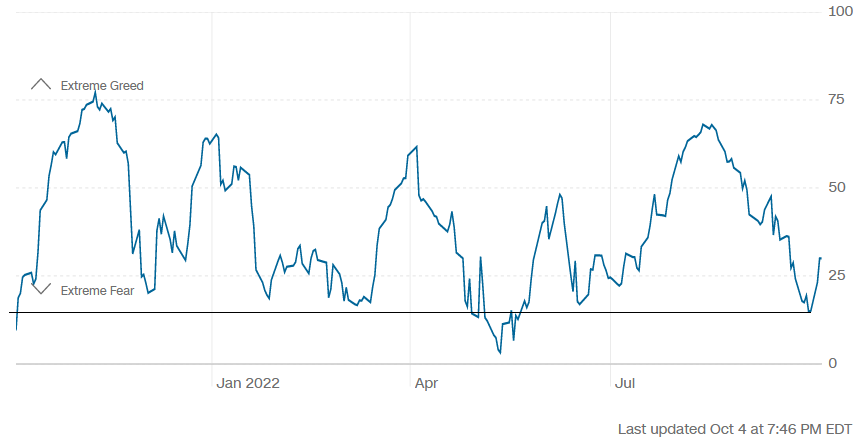

للتوضيح، يتتبع الخط الأزرق أعلاه مؤشر الخوف والجشع لشبكة سي إن إن. وإذا قمت بتحليل الخط الأسود الأفقي، يمكنك أن ترى أن المؤشر أنهى تعاملات سبتمبر عند أدنى مستوى له منذ مايو. وبالتالي، ساعد الإفراط في تحديد المواقع في زيادة ضغط مؤشر ستاندرد آند بورز 500.

وأخيرًا، في حين أن المضاربين على ارتفاع الذهب هم متنبئون دائمًا بمحور بنك الاحتياطي الفيدرالي، فإن خيبة الأمل يجب أن تواجه أصحاب التضخم المفرط في الأشهر المقبلة.

من فضلك، انظر بالأسفل:

المصدر: Bloomberg / ZeroHedge

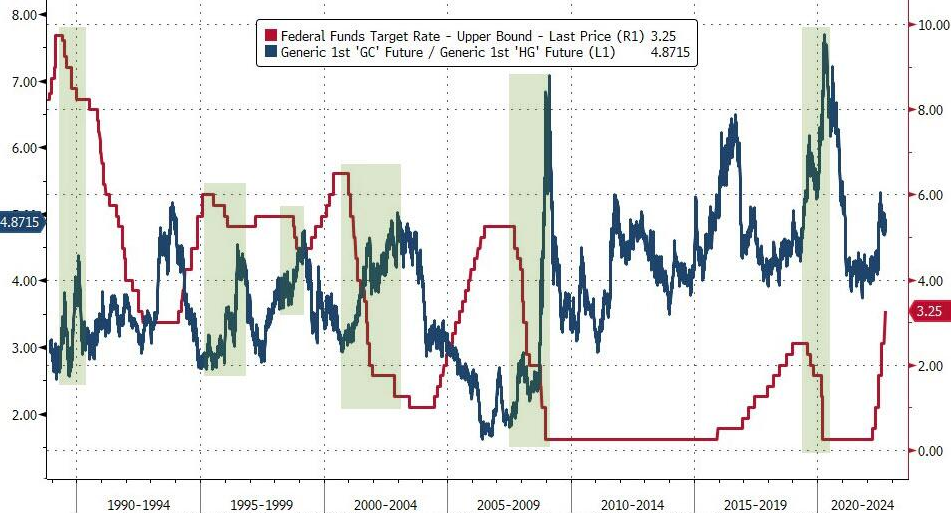

للتوضيح، يتتبع الخط الأزرق أعلاه نسبة العقود الآجلة للذهب / النحاس، بينما يتتبع الخط الأحمر أعلاه معدل الأموال الفيدرالية. وإذا قمت بتحليل المستطيلات الرمادية العمودية، يمكنك أن ترى أن الذهب غالبًا ما يتفوق على النحاس عندما يخفض بنك الاحتياطي الفيدرالي أسعار الفائدة. أو عندما يصل الخط الأحمر إلى ذروته وينخفض، غالبًا ما يرتفع الخط الأزرق.

ولذلك، فليس من المستغرب أن الآمال في تحول مسالم تجعل المستثمرين يتجمعون في مؤشر مديري المشتريات. ومع ذلك، فإن معدل الأموال الفيدرالية لم يبلغ ذروته، وخسر المضاربون على الارتفاع أموالًا بتكرار هذا الرهان طوال عام 2022. وبالمثل، نظرًا لأن التضخم لا ينتهي بسهولة، يجب أن يواصل معدل الأموال الفيدرالية صعوده، ويجب أن يصل الذهب إلى أدنى مستوياته قبل أن يقال ويُفعل كل شيء.

خلاصة القول

بينما واصلت أسهم الذهب والفضة والتعدين انتفاضاتها في 4 أكتوبر، تم بناء مسيراتها على أساسات من الرمال. وعلاوة على ذلك، في حين يكتسب المتنبئون المحوريون الثقة، فإن التكرار الأخير لا يختلف عن توقعاتهم السيئة سابقًا. وفي الواقع، لا يقترب التضخم من 2٪ في أي مكان، ويتحد مسؤولو الاحتياطي الفيدرالي في دعم معدل أموال فيدرالية أعلى.

ونتيجة لذلك، فإن القوة الأخيرة لأصول المخاطرة تتعلق بالتمركز أكثر من الأساسيات أو الأمور الفنية متوسطة الأجل؛ وبينما لا يمكن التنبؤ دائمًا بالمدى القصير، يجب أن تظهر المزيد من عمليات التحقق من الواقع في الأشهر المقبلة.

وفي الختام، ارتفعت المعادن الثمينة في 4 أكتوبر، حيث انطلقت صفقات البيع للاحتماء مرة أخرى. وبينما يمكن أن يؤدي تحديد الاختلالات إلى تأجيج الارتفاعات قصيرة المدى، يسلط 2022 الضوء على كيفية فشل هذه الارتفاعات عندما لا تشارك الأساسيات والتقنيات. وعلى هذا النحو، يجب أن يستأنف السوق الهابطة عاجلاً وليس آجلاً.