عاجل: هبوط جماعي تحت نيران الحرب..داو جونز ينخفض 630 نقطة والذهب يخسر 1.4%

-

من المحتمل أن تصل وتيرة رفع أسعار الفائدة إلى وجهتها في الاجتماع القادم لمجلس الاحتياطي الفيدرالي

-

يقوم السوق حاليًا بتسعير خفض الفائدة في عام 2023.

-

قد يتعارض هذا مع ما يراه بنك الاحتياطي الفيدرالي.

من المرجح أن يثير اجتماع بنك الاحتياطي الفيدرالي القادم الكثير من الحديث بين المستثمرين. لقد حقق جاي باول بالفعل توقعات السوق بشأن حدوث تحول تنازلي محتمل إلى رفع الفائدة بمقدار 50 نقطة أساس في اجتماع اللجنة الفيدرالية للسوق المفتوحة في ديسمبر. ومع ذلك، بعد هذا التحول التنازلي، سينتقل رفع الأسعار إلى وجهته النهائية.

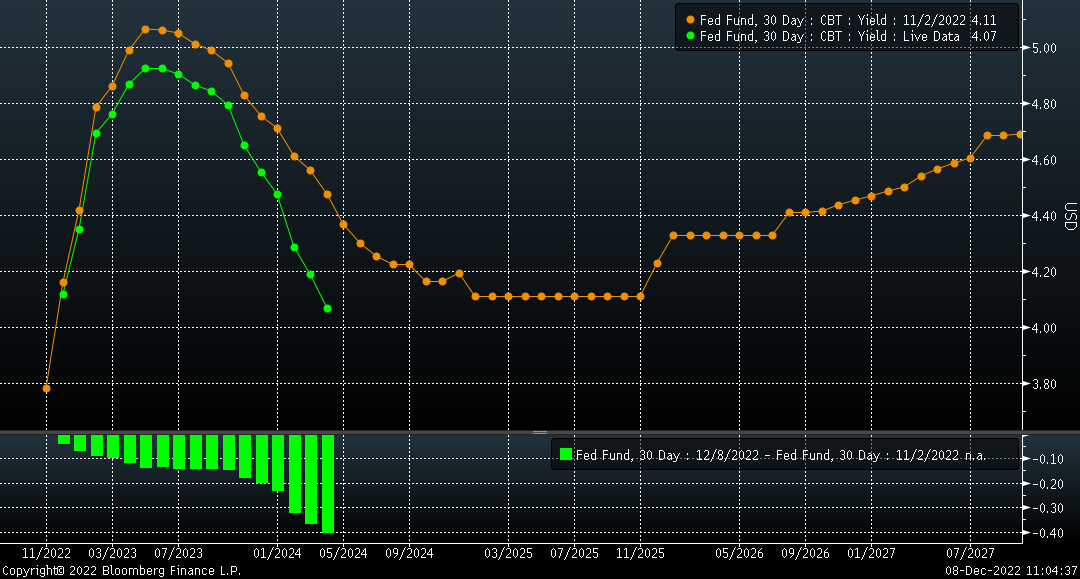

على الأقل في الوقت الحالي، يبدو أن العقود الآجلة للصناديق الفيدرالية راضية عن قيام بنك الاحتياطي الفيدرالي بدفع أسعار الفائدة إلى حوالي 4.9٪. هذا أقل بكثير مما كانت تبحث عنه العقود الآجلة في الاجتماع الأخير لمجلس الاحتياطي الفيدرالي. وفي 2 نوفمبر، شهد سوق العقود الآجلة وصول الفائدة إلى ذروتها عند 5.07٪. علاوة على ذلك، يتم تسعير العقود الآجلة الآن بتخفيضات أكثر حدة وسرعة في أسعار الفائدة.

آراء مختلفة

بعد عام من رفع أسعار الفائدة وعام من التوجيهات المستقبلية، قد يعتقد المرء أن الاحتياطي الفيدرالي والسوق قد وصلا إلى نقطة الاتفاق. ولكن ليس هذا هو الحال. فقد عبر باول وأعضاء مجلس إدارة بنك الاحتياطي الفيدرالي الآخرين بوضوح عن أنهم يتوقعون ارتفاع الفائدة لأعلى مما هو مذكور في اجتماع اللجنة الفيدرالية للسوق المفتوحة في سبتمبر. كانت التوقعات في سبتمبر تدعو إلى سعر فائدة نهائي يبلغ 4.6٪ في ذلك الوقت. الآن، أصبح الحديث عن ارتفاع بنسبة 5٪ إلى 5.25٪.

وعلى العكس من ذلك، فإن سوق العقود الآجلة لصناديق الاحتياطي الفيدرالي يسعر ارتفاع الفائدة عند ذروة نهائية قدرها 4.92٪ بحلول شهر مايو، كما أن تسعير خفض الفائدة يؤدي إلى تراجع الفائدة على الصناديق الفيدرالية إلى 4.55٪ بحلول ديسمبر. هذا يعني أنه قد يكون هناك سوء تسعير في السوق بما يصل إلى 50 إلى 75 نقطة أساس، وهو أمر مهم لأن العائد على سندات الخزانة لمدة عامين ربما يكون منخفضًا للغاية.

تسعير خاطئ محتمل

ليس ذلك فحسب، بل ربما يعني أيضًا أن السوق بأكمله أسيء تسعيره من الأسهم إلى الدولار، حيث ركز السوق على تشديد بنك الاحتياطي الفيدرالي بشكل مفرط والحاجة إلى خفض أسعار الفائدة في وقت قريب. من المحتمل أن يعني هذا أن الضعف الأخير للدولار كان أكثر من اللازم، وأن الارتفاع الأخير في سوق الأسهم كان مبالغًا فيه.

هذا سوف يضع مزيدًا من التركيز ليس على وتيرة رفع أسعار الفائدة في المستقبل ولكن على الوجهة النهائية التي يراها بنك الاحتياطي الفيدرالي مقابل الوجهة النهائية التي يراها السوق. من المرجح أن يتوقف كل شيء بدءًا من اجتماع بنك الاحتياطي الفيدرالي على مدى قدرة باول على إقناع السوق بأن أسعار الفائدة سترتفع إلى 5٪ وأنها من المحتمل أن تظل هناك طوال عام 2023. إذا استطاع باول ذلك، فسيعني ذلك أن السوق يعاني حاليًا من سوء تسعير كبير للغاية، وهو ما يعنى أن مزيدًا من رفع الفائدة، وتقوية الدولار، وتشديد الظروف المالية.