الذهب: الزخم الصاعد يصطدم بالمقاومة.. فهل الوقت الحالي مناسب للشراء أم البيع؟

في المقال الختامي هذا العام، سأعرض عليكم تنبؤاتي العشرة لعام 2023.

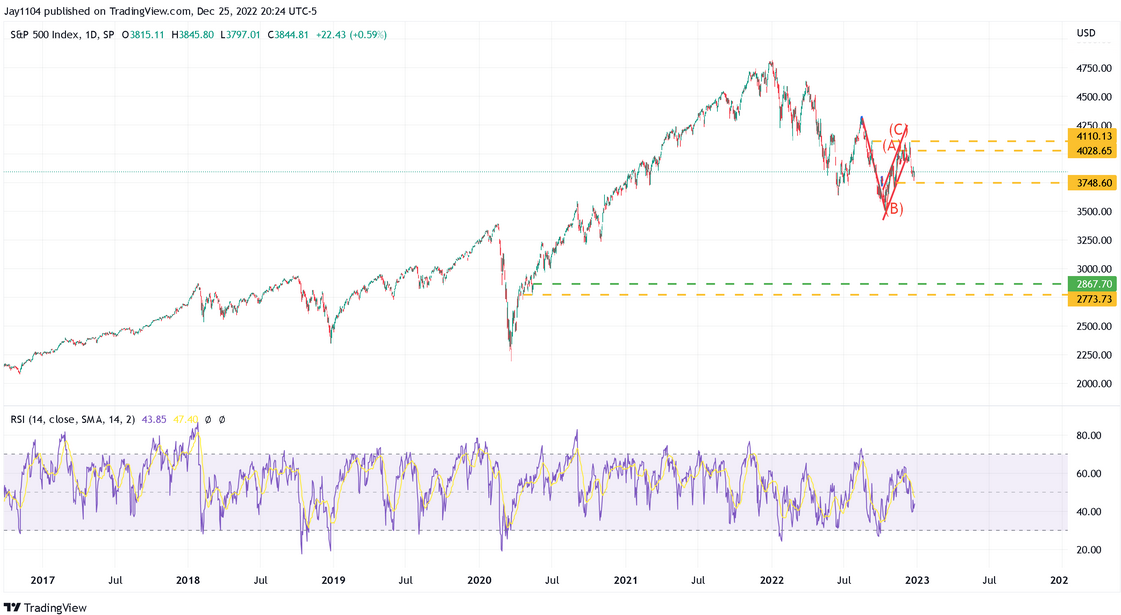

كان عام 2022 عامًا مستحيل التنبؤ به. أثبتت جميع التوقعات التي وضعتها في نهاية عام 2021 أنها خاطئة أو لم تكن قوية بما فيه الكفاية، باستثناء التوقعات التي توقعت أن ينتهي مؤشر إس آند بي 500 في عام 2022 عند حوالي 3800، والذي أغلق حتى كتابة هذه السطور عند 3844 يوم 23 ديسمبر.

قد يكون من الصعب التنبؤ بعام 2023 لأن الاقتصاد يبدو أنه في مرحلة يمكن أن تتحول فيها الأمور إلى أفضل مما كان يُخشى أو أسوأ مما كان متوقعًا.

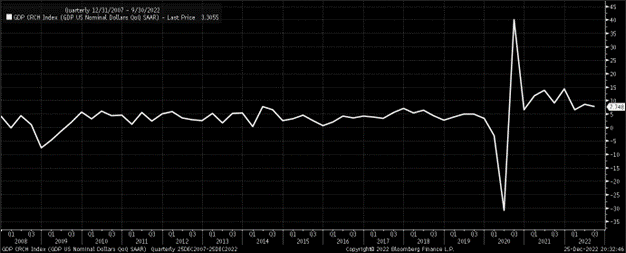

هدأت معدلات التضخم بعد أن بلغت ذروتها في صيف عام 2022، لكن من غير الواضح إلى أي مدى ستنخفض. وفي الوقت نفسه، من المتوقع حدوث ركود سوق السندات، بينما كان الناتج المحلي الإجمالي قوياً في الربعين الثالث والرابع من عام 2022.

-

التضخم سوف ينخفض

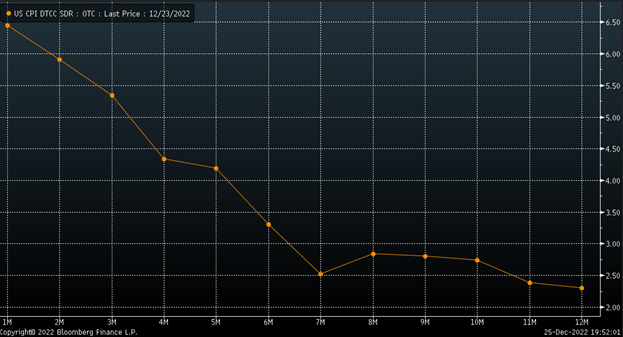

يبدو أن سوق مقايضات التضخم تعتقد أن مؤشر أسعار المستهلكين سينهار في عام 2023، ليصل إلى معدل 2.5٪ بحلول منتصف العام.

تشير العديد من الإجراءات إلى أن التضخم قد ينخفض، لكن البعض الآخر يشير إلى أنه ثابت وقد يتم تعليقه عند مستويات أعلى مما يعتقده السوق. ارتفع مؤشر أسعار المستهلكين الثابت لمدة 12 شهرًا من بنك الاحتياطي الفيدرالي في أتلانتا إلى دورة في نوفمبر بنسبة 6.6٪.

هذه هي أعلى قراءة للمقياس منذ عام 1982. ويبدو أنه من المرجح أن يعلق مؤشر أسعار المستهلكين في مكان ما في نطاق 4 إلى 6٪ في عام 2023 ولا ينخفض بالسرعة التي يعتقدها السوق.

-

بيئة تضخمية

من المحتمل أن يعني معدل التضخم الثابت في نطاق 4 إلى 6٪ أن نمو الناتج المحلي الإجمالي الاسمي سيتباطأ، لكننا لا نشهد ركودًا في عام 2023. ومن المرجح أن يؤدي إلى بيئة تضخمية مصحوبة بركود، مما يؤدي إلى معدل نمو حقيقي يقارب 0٪.

-

عدم وجود ركود في الأرباح

نظرًا لأن الشركات تولد مبيعات وأرباحًا بالقيمة الأسمية، فإن تقديرات الأرباح لمؤشر إس آند بي 500 لن تنخفض تقريبًا كما يتوقع البعض.

ستكون الشركات قادرة على إدارة الهوامش بما يكفي للحفاظ على الأرباح مساوية لمستويات 2022، مما يعني عدم وجود ركود في الأرباح في عام 2023، ولا نمو أيضًا، وحوالي 220 دولارًا في الأرباح لمؤشر إس آند بي 500 مقابل تقديرات معدل النمو التي تقترب من 7٪ في نهاية عام 2022.

-

ارتفاع الأسعار إلى أكثر من 6٪

مع توقف التضخم في نطاق 4 إلى 6٪ وتماسك الاقتصاد، سيضطر بنك الاحتياطي الفيدرالي إلى رفع أسعار الفائدة فوق المستوى 5.1٪ المشار إليه في اجتماع اللجنة الفيدرالية للسوق المفتوحة في ديسمبر. ومن المرجح أن ينتج عن ذلك ارتفاع خلال الليل فوق 6٪.

-

عوائد لمدة عامين

سوف يؤدي التضخم اللزج وزيادة قوة بنك الاحتياطي الفيدرالي إلى دفع سعر الفائدة الأمريكية لمدة عامين إلى الأعلى إلى حوالي 5.25٪.

-

عوائد السندات لمدة عامين سترفع عوائد السندات لمدة 10 أعوام

سيؤدي ارتفاع الدولار لمدة عامين إلى ارتفاع عوائد السندات لـ 10 سنوات مع الحفاظ على منحنى العائد مقلوبًا حول -50 نقطة أساس. وهذا يعادل ارتفاع عوائد السندات لـ 10 سنوات إلى حوالي 4.75٪.

-

الدولار الأمريكي في حالة ركود

بينما من المرجح أن تتجه المعدلات في الولايات المتحدة إلى الأعلى، من المرجح أن ترتفع المعدلات في أوروبا واليابان أيضًا. سيؤدي ذلك إلى ركود مؤشر الدولار، مما يؤدي إلى تداول الدولار بين 101 و 115.

-

أسعار البيتكوين

ستكون أسعار الفائدة المرتفعة والظروف المالية الأكثر تشددًا أخبارًا سيئة لعملة البيتكوين، مما يجعلها أصلاً غير مرغوب فيه نظرًا لأنه لا يضيف شيئًا وليس له قيمة جوهرية أو يوفر مخزن للقيمة. نتيجة لذلك، ستنخفض عملة البيتكوين إلى حوالي 11000 في عام 2023.

-

قيمة الأسهم لتفوق أسهم النمو

بالإضافة إلى ذلك، ستكافح الأصول طويلة الأجل في عام 2023، لذلك من المحتمل أن يتفوق أداء الأسهم ذات القيمة على أسهم النمو مرة أخرى في عام 2023.

-

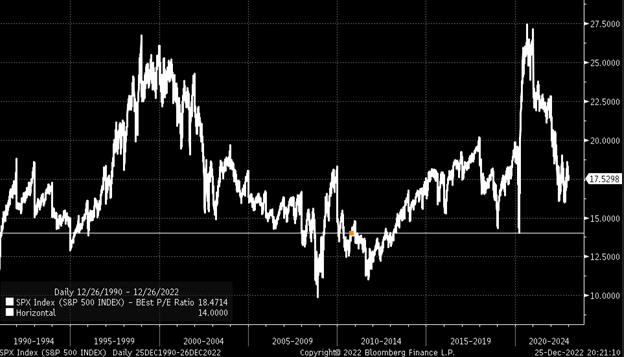

مؤشر إس آند بي 500 يواجه عامًا سلبية أخرى

سيواجه مؤشر إس آند بي 500 صعوبة في عام 2023، ومع احتمال قيام بنك الاحتياطي الفيدرالي برفع أسعار الفائدة أعلى مما كان متوقعًا، وبقاء التضخم ثابتًا، والأرباح محل شك، سينخفض مؤشر إس آند بي 500 مرة أخرى للعام الثاني على التوالي.

من المرجح أن يشهد المؤشر ذروة نوع من أنواع استسلام الخوف عندما يتم التداول منخفضًا إلى حوالي 13 إلى 14 ضعف الأرباح.

بمعدل 14 ضعفًا للأرباح 220 دولارًا، أي ما يعادل معدل عام 2022، فإن مؤشر إس آند بي 500 يساوي 3100 فقط، و 13 ضعفًا للأرباح، 2800 فقط.

ولكن بالنظر إلى الطريقة التي يحبها السوق للتداول إلى أقصى الحدود، فقد يتخطى الاتجاه الهبوطي، ويتداول أقل من 3100 ويملأ فجوة اعتبارًا من مايو 2020 عند 2867. فقط للارتداد وإنهاء العام حوالي 3200.