عاجل: الذهب يتجه نحو تحقيق انخفاض أسبوعي مع تراجع آمال خفض أسعار الفائدة

• من المتوقع أن يكون شهر مارس من أهم الشهور في وول ستريت في السنوات الأخيرة

• سينصب تركيز السوق على تقرير الوظائف غير الزراعية، وبيانات التضخم، واجتماع السياسة المرتقب بشدة من مجلس الاحتياطي الفيدرالي

• على هذا النحو، يجب أن يستعد المستثمرون لمزيد من التقلبات العنيفة والتحركات الحادة في الأسابيع المقبلة

أنهت الأسهم في وول ستريت تعاملات شهر فبراير في ملاحظة متذبذبة بلا ريب، مما يلقي بظلال من الشك على متانة الارتفاع في أوائل عام 2023.

وبعد بداية قوية للعام في يناير، انخفض معدل مؤشر داو جونز الصناعي بنسبة 4.2٪ في فبراير، تاركًا المؤشر الرئيسي منخفضًا بنسبة 1.5٪ على مدار العام.

وفي غضون ذلك، فقد مؤشر إس آند بي 500 2.6٪ الشهر الماضي ليقلص مكاسبه السنوية إلى 3.4٪ وانخفض المؤشر المحمل بالتكنولوجيا ناسداك المركب بنسبة 1.1٪، مخفضًا مستواه في 2023 ليصل إلى 8.9٪.

بدأت المشاكل في الظهور في بداية العام حيث اضطر المستثمرون إلى إعادة التفكير في توقعاتهم حول مدى ارتفاع مجلس الاحتياطي الفيدرالي في رفع أسعار الفائدة وسط علامات تشير إلى اقتصاد مرن وتضخم لا يزال مرتفعًا.

وعلى هذا النحو، من المتوقع أن يكون الشهر المقبل واحدًا من أهم الشهور في وول ستريت في السنوات الأخيرة وسط عدد كبير من الأحداث التي تحرك السوق، والتي من المحتمل أن تملي اتجاه السوق حتى نهاية عام 2023.

5 تواريخ رئيسية على الأجندة الاقتصادية

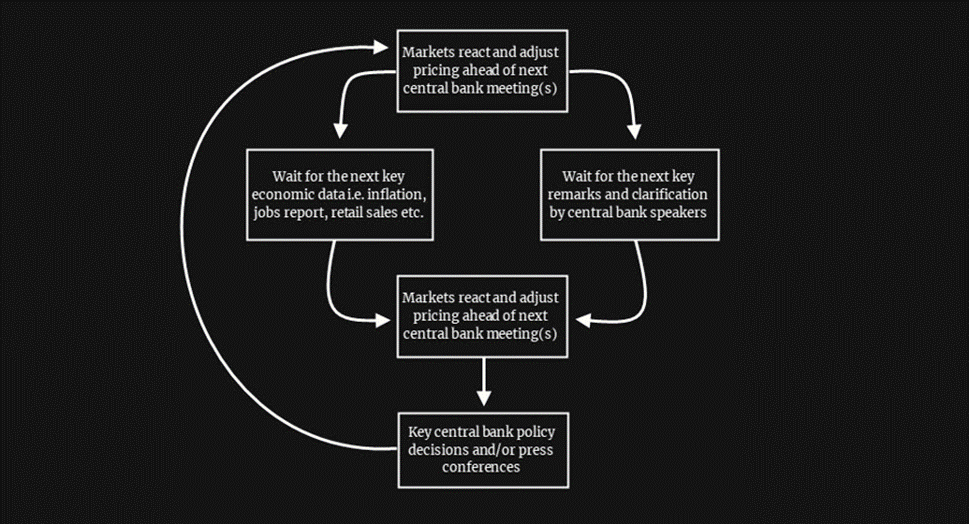

من المحتمل أن يكون شهر مارس تكرارًا للأشهر القليلة الماضية فيما يتعلق بما ستنظر إليه الأسواق لإملاء حركة السعر، بما في ذلك تقرير الوظائف الشهري، وأحدث أرقام التضخم وأرقام مبيعات التجزئة، بالإضافة إلى اجتماع سياسة بنك الاحتياطي الفيدرالي القادم.

المصدر: فوركس لايف

1. الجمعة 10 مارس: تقرير الوظائف في الولايات المتحدة

ستصدر وزارة العمل الأمريكية تقرير الوظائف غير الزراعية المرتقب لشهر فبراير يوم الجمعة، 10 مارس، الساعة 08:30 بالتوقيت الشرقي. حيث تتمحور التوقعات حول استمرار وتيرة قوية للتوظيف، حتى لو كانت الزيادة أقل مما كانت عليه في الأشهر السابقة.

وتشير تقديرات الإجماع إلى أن البيانات ستظهر أن الاقتصاد الأمريكي قد أضاف 200000 وظيفة، وفقًا لموقع Investing.com، متباطئًا من نمو الوظائف البالغ 517000 في يناير. كذلك، من المتوقع أن يرتفع معدل البطالة إلى 3.5٪، أي علامة واحدة أعلى من أدنى مستوى له خلال 53 عامًا عند 3.4٪ في شهر يناير، وهو مستوى لم نشهده منذ عام 1969.

ولوضع الأمور في سياقها الصحيح، بلغ معدل البطالة 3.8٪ قبل عام واحد بالضبط في فبراير 2022، في إشارة إلى أن هناك حاجة إلى مزيد من رفع أسعار الفائدة من جانب بنك الاحتياطي الفيدرالي لكبح جماح سوق العمل الملتهب.

وقد أشار مسؤولو الاحتياطي الفيدرالي إلى أن معدل البطالة يجب أن يكون على الأقل 4.0٪ لإبطاء التضخم، بينما يقول بعض الاقتصاديين إن معدل البطالة يجب أن يكون أعلى من ذلك. وفي كلتا الحالتين، يشير انخفاض معدل البطالة - إلى جانب المكاسب الصحية في الوظائف - إلى مزيد من الزيادات في أسعار الفائدة في الأشهر المقبلة.

• التوقع: أعتقد أن تقرير الوظائف لشهر فبراير سيؤكد المرونة الملحوظة لسوق العمل ويدعم الرأي القائل بأن جهود بنك الاحتياطي الفيدرالي المستمرة لتهدئة الاقتصاد لم تحقق التأثير المطلوب بعد.

2. الثلاثاء 14 مارس: بيانات مؤشر أسعار المستهلكين الأمريكية

يسيطر تقرير مؤشر أسعار المستهلك لشهر فبراير المقرر إعلانه يوم الثلاثاء 14 مارس على المشهد، ويتوقع المحللون أنه قد يكون أكثر اضطرابًا من وتيرة يناير 6.4٪ لمدة عام، مما يشير إلى أن الاحتياطي الفيدرالي سوف يحافظ على معركته ضد التضخم.

في الوقت الذي لم يتم فيه تحديد توقعات رسمية حتى الآن، تتراوح التوقعات لمؤشر أسعار المستهلك السنوي من زيادة بنسبة 6.1٪ إلى 6.5٪. وقد بلغت أسعار المستهلكين ذروتها عند 9.1٪ في يونيو وكانت في اتجاه هبوطي ثابت منذ ذلك الحين، ومع ذلك، لا يزال التضخم أعلى بكثير مما قد يعتبره بنك الاحتياطي الفيدرالي متسقًا مع النطاق المستهدف البالغ 2٪.

وفي الوقت نفسه، فإن تقديرات الرقم الأساسي السنوي تتركز حول 5.5-5.7٪، مقارنة بشهر يناير 5.6٪ قراءة. يتم مراقبة الرقم الأساسي عن كثب من قبل العديد من المراقبين الاقتصاديين، بما في ذلك مسؤولي الاحتياطي الفيدرالي، الذين يعتقدون أنه يوفر تقييمًا أكثر دقة للاتجاه المستقبلي للتضخم.

• التوقع: بشكل عام، في حين أن الاتجاه منخفض، من المحتمل أن تكشف البيانات أن كل من مؤشر أسعار المستهلك ومؤشر أسعار المستهلكين الأساسي لا ينخفضان بالسرعة الكافية لمجلس الاحتياطي الفيدرالي لإبطاء جهود مكافحة التضخم هذا العام.

3. الأربعاء 15 مارس: مؤشر أسعار المنتجين في الولايات المتحدة، مبيعات التجزئة

مع اعتماد بنك الاحتياطي الفيدرالي على البيانات، ستولي السوق اهتمامًا كبيرًا لتقرير مؤشر أسعار المنتجين لشهر فبراير بالإضافة إلى أحدث أرقام مبيعات التجزئة، وكلاهما مستحق في الساعة 07:30 بالتوقيت الشرقي يوم الأربعاء، 15 مارس.

كما ستكتسب البيانات أهمية إضافية هذا الشهر، حيث ستكون آخر معلومة يتلقاها بنك الاحتياطي الفيدرالي قبل اتخاذ قراره بشأن السياسة.

كذلك، تم بيع الأسهم بشكل حاد في أيام تقريري مؤشر أسعار المنتجين و مبيعات التجزئة الشهر الماضي بعد أن أظهرت البيانات زيادة أعلى من المتوقع في أسعار الجملة، بينما سجلت مبيعات التجزئة أكبر مكاسب شهرية لها منذ عامين تقريبًا.

• التوقع: أتوقع أن يضيف التقريران إلى الدليل المتزايد على أن الاقتصاد الأمريكي لا يتعرض لخطر كبير من حدوث ركود حتى الآن، والذي بدوره سيواصل الضغط على بنك الاحتياطي الفيدرالي لاتخاذ إجراءات صارمة ضد النمو لكبح الأسعار.

4. الأربعاء 22 مارس: رفع سعر الفائدة الفيدرالية، خطاب باول

يكاد يكون من المؤكد أن يقوم الاحتياطي الفيدرالي برفع أسعار الفائدة بمقدار ربع نقطة في ختام اجتماع السياسة الذي يستمر يومين في الساعة 14:00 بالتوقيت الشرقي يوم الأربعاء 22 مارس. وهذا من شأنه أن يضع النطاق المستهدف للأموال الفيدرالية في نطاق بين 4.75٪ و5.00٪.

ومع ذلك، بدأ المتداولون في تسعير إمكانية رفع سعر الفائدة بمقدار 50 نقطة أساس، على الرغم من أن الاحتمالات تظل منخفضة عند حوالي 25٪، وفقًا لموقع Investing.com {{frl || أداة مراقبة سعر الفائدة الفيدرالية }} .

لكن هذا بالطبع يمكن أن يتغير في الأيام التي سبقت القرار الكبير بثبات سعر الفائدة، اعتمادًا على البيانات الواردة.

وسيعقد رئيس مجلس الاحتياطي الفيدرالي جيروم باول ما سيكون مؤتمرًا صحفيًا يتم مراقبته عن كثب بعد فترة وجيزة من إصدار بيان بنك الاحتياطي الفيدرالي، حيث يبحث المستثمرون عن أدلة جديدة حول كيفية رؤيته لاتجاهات التضخم والاقتصاد وكيف سيؤثر ذلك على وتيرة تشديد السياسة النقدية.

كما سيصدر البنك المركزي الأمريكي أيضًا توقعات جديدة لأسعار الفائدة والنمو الاقتصادي، والمعروفة باسم "المخطط النقطي"، والتي ستكشف عن إشارات أكبر لمسار رفع سعر الفائدة المحتمل من قبل بنك الاحتياطي الفيدرالي حتى عام 2023 وما بعده.

وقد ارتفعت رهانات رفع أسعار الفائدة الفيدرالية في الأسبوعين الماضيين - حيث شوهد معدل الذروة الآن في نطاق 5.25-5.50 ٪ بحلول يونيو - بعد مجموعة من البيانات المتفائلة التي غذت التوقعات بأن الاحتياطي الفيدرالي قد يستمر في رفع تكاليف الاقتراض خلال الصيف والاحتفاظ بها. أعلى لفترة أطول

• التوقع: مع بقاء الاقتصاد مستقرًا بشكل أفضل من المتوقع واستمرار ارتفاع التضخم، أتوقع أن يتخذ البنك المركزي الأمريكي نبرة متشددة في اجتماع السياسة في مارس. وبالإضافة إلى ذلك، أعتقد أن باول سيحذر من أنه لا يزال هناك المزيد من العمل الذي يتعين على الاحتياطي الفيدرالي القيام به لإبطاء الاقتصاد وتهدئة التضخم، مما يؤدي إلى ارتفاع أسعار الفائدة في الأشهر المقبلة.

وعلى هذا النحو، أعتقد أن بنك الاحتياطي الفيدرالي سيضطر إلى رفع سعر الفائدة فوق 5.50٪ في وقت ما من هذا العام، وربما يرتفع حتى يصل إلى 6.00٪، قبل التفكير في أي فكرة عن توقف مؤقت أو تحويل سياسته في معركته من أجل استعادة استقرار الأسعار.

5. الجمعة، 31 مارس: تقرير تضخم نفقات الاستهلاك الشخصي الأمريكي

سيصل المؤشر الاقتصادي النهائي للشهر يوم الجمعة، 31 مارس، عندما تصدر الحكومة الأمريكية مؤشر أسعار نفقات الاستهلاك الشخصي (PCE)، وهو مقياس التضخم المفضل لدى بنك الاحتياطي الفيدرالي.

اهتزت وول ستريت الشهر الماضي بعد أن أظهر تقرير {{ecl-906 مؤشر النفقات الشخصي لشهر يناير}} أن المؤشر ارتفع بنسبة 5.4٪ على أساس سنوي، بعد ارتفاعه بنسبة 5.3٪ في الشهر السابق.

وباستثناء مكونات الغذاء والطاقة المتقلبة، ارتفع مؤشر النفقات الشخصية الأساسية بنسبة 4.7٪ في الأشهر الاثني عشر الماضية، مرتفعًا عن وتيرة سنوية تبلغ 4.6٪ في ديسمبر.

• التوقع: على غرار النتائج المتوقعة لتقارير مؤشر أسعار المستهلك ومؤشر أسعار المنتجين، أعتقد أن بيانات أسعار نفقات الاستهلاك الشخصي ستسلط الضوء على مدى ضآلة التقدم الذي يحرزه الاحتياطي الفيدرالي في مكافحته للتضخم.

خلاصة القول

بين المخاوف بشأن مسار أسعار الفائدة الأعلى لفترة أطول والتضخم المتسارع، أعتقد أن الأسهم الأمريكية ستظل تحت الضغط في مارس.

وعلاوة على ذلك، إلى أن نرى إشارات على أن التضخم ينخفض بشكل مقنع إلى مستويات مقبولة وأن الاحتياطي الفيدرالي قد تمحور بلا شك، فمن غير المرجح في الرأي أن تكون هناك سوق صاعدة جديدة مستدامة في الأصول الخطرة.

كما يقول المثل القديم في سوق وول ستريت، لا تقاتلوا بنك الاحتياطي الفيدرالي.

• التوقع: يجب أن يكون المستثمرون مستعدين لسيناريو في الأسابيع المقبلة قد يشهد إعادة اختبار مؤشر إس أند بي 500 لأدنى مستوى له في منتصف نوفمبر بالقرب من المستوى 3750 - انخفاض بنسبة 6٪ تقريبًا عن المستوى الحالي - قبل أن يؤدي انخفاض أكثر قوة إلى عاد المؤشر إلى أدنى مستوى له في السوق الهابط عند حوالي 3500 خلال الفترة التي تسبق موسم أرباح الشركات في الربع الأول في أبريل.