عاجل: التوترات تنتشر في الشرق الأوسط - دوي انفجارات في البحرين وأبو ظبي

تُظهر توقعات أرباح أبل للربع الثاني من عام 2023 انخفاضًا في الإيرادات وأرباح السهم، مما يشير إلى الضعف في بيئة الاقتصاد الكلي الصعبة

ومع ذلك، فإن كومة السيولة النقدية للشركة وتوقعات ربحية السهم المنخفضة يمكن أن تساعد في دفع السهم للأعلى على المدى القصير

دعنا نلقي نظرة عميقة على البيانات المالية للشركة باستخدام InvestingPro

وبعد موجة النتائج المالية الأفضل من المتوقع من شركات التكنولوجيا التي ساعدت في دفع مؤشر إس أند بي 600 إلى أفضل شهر لها منذ يناير، أكبر شركة في العالم، أبل (ناسداك: AAPL)، يمكن أن يترأس اللحظة الحاسمة للسوق أنفاسه.

ومن المقرر أن تعلن شركة التكنولوجيا العملاقة عن أرباح الربع الثاني من عام 2023 غدًا بعد إغلاق السوق، حيث يتوقع المحللون انخفاضًا بنسبة 4.6٪ على أساس سنوي في الإيرادات وانخفاضًا بنسبة 6٪ على أساس سنوي في أرباح السهم.

وتُظهر هذه الأرقام أنه حتى شركة أبل قد لا تكون محصنة ضد الرياح المعاكسة التي تسببها بيئة الاقتصاد الكلي الحالية المليئة بالتحديات. ويأتي ذلك في الوقت الذي تستعد فيه أبل لإطلاق أحدث طرازات أيفون، والتي من المتوقع أن تحمل علامات أسعار مميزة.

ومع اقتراب دورة رفع أسعار الفائدة في بنك الاحتياطي الفيدرالي من نهايتها دون أي إشارة إلى وجود محور على المدى القصير، فإن تقييم آثار تكاليف رأس المال المرتفعة لفترات طويلة على الصحة المالية للشركات العالمية الكبرى سيكون ضروريًا للتنبؤ باتجاه السوق.

وباستخدام أداة InvestingPro الخاصة بنا، سنتعمق في البيانات المالية لشركة أبل لفهم وضعنا الآن بشكل أفضل. ويمكن للقراء أن يفعلوا الشيء نفسه تقريبًا لكل شركة في السوق فقط باستخدام الرابط التالي.

البيانات المالية لشركة أبل

سيعرف مستخدمو InvestingPro أن شركة أبل قد أجرت تسعة عشر مراجعة سلبية لتوقعات ربحية السهم على مدار التسعين يومًا الماضية مقابل عشرة مراجعات إيجابية فقط، مما يعني أن المحللين يضعون في اعتبارهم احتمالية أكبر من المفاجأة السلبية غدًا.

المصدر: InvestingPro

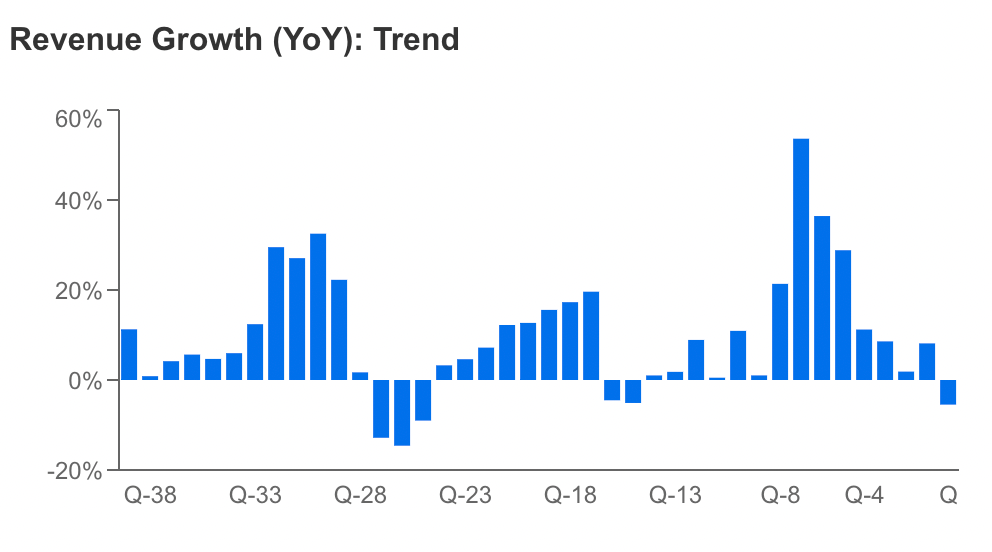

أحد الأسباب الرئيسية لهذه المراجعات هو أن التباطؤ في الإنفاق الاستهلاكي قد أثر سلبًا على نمو إيرادات شركة أبل. وعلى الرغم من الأداء المالي القوي للشركة في السنوات الأخيرة، إلا أن هناك مخاوف متزايدة من أن المنتجات عالية السعر قد تصبح أقل جاذبية للمستهلكين في اقتصاد ضعيف.

المصدر: InvestingPro

بالإضافة إلى ذلك، فإن الأداء المتواضع في الخدمات الموجهة للمستهلكين مثل أبل ميوزيك وأبل تي في + يمكن أن يحد من قدرة الشركة على تحسين معدلات النمو في قطاع الخدمات.

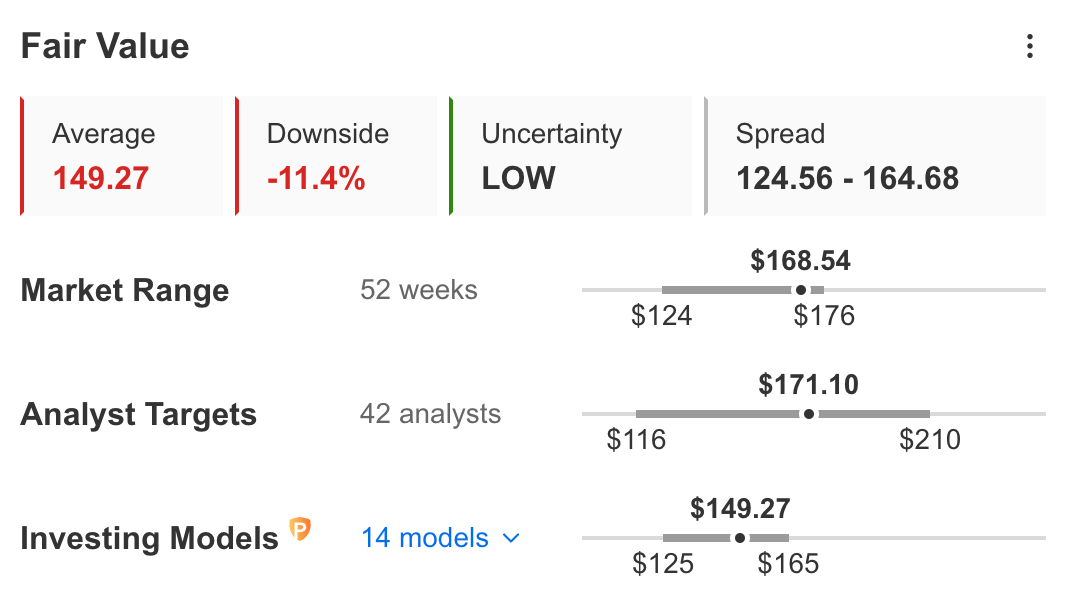

ويعتبر هذا هو السبب في تقييم InvestingPro أن الشركة تتداول بعلاوة عالية، مع تقديرات القيمة العادلة للمحللين بمتوسط انخفاض بنسبة 11.4 ٪ على مدار الـ 12 شهرًا القادمة.

المصدر: InvestingPro

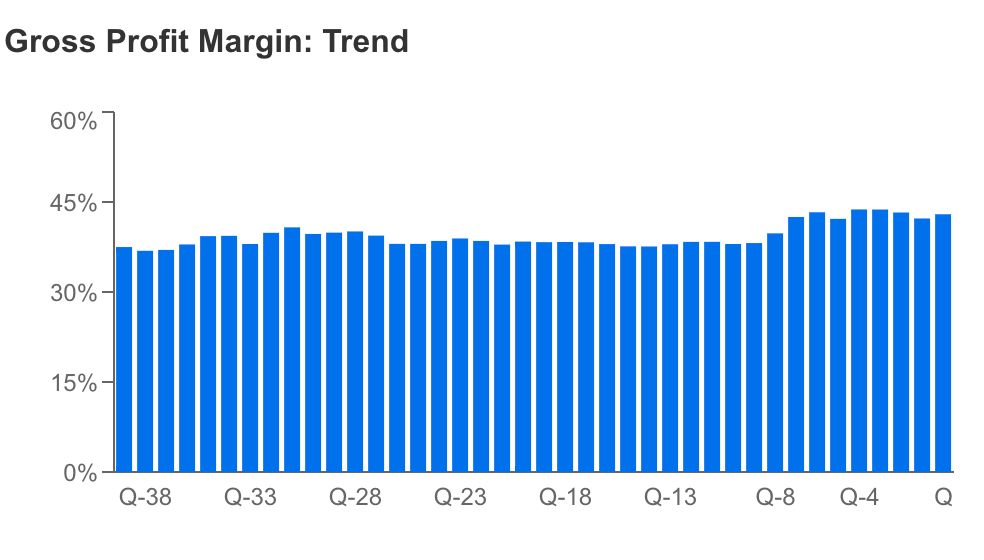

على الجانب الآخر، تمكنت الشركة العملاقة من الحفاظ على نمو هوامشها، مستفيدة من مزيج من التضخم المرتفع مع استمرار النشاط الاقتصادي المرن.

المصدر: InvestingPro

يمكن القول إن الرسم البياني أعلاه هو أحد المقاييس التي يجب أن يكون المستثمرون أكثر حرصًا على تحليلها عند تقييم أداء الربع الأخير بعد إعلان أرباح الشركة غدًا. وقد يشير ضغط هوامش أرباح شركة أبل على الأرجح إلى أن الاقتصاد الأمريكي يتحرك على قدم وساق نحو سيناريو الركود التضخمي.

وهناك نقطة أخرى مهمة هي درجة الصحة المالية لشركة أبل. بينما يظل المقياس إيجابيًا فيما يتعلق بصحة الربحية، وزخم السعر، وصحة التدفق النقدي، تُظهر القيمة النسبية ضغطًا كبيرًا، مما يعني أن الشركة قد تكون باهظة الثمن في الوقت الحالي.

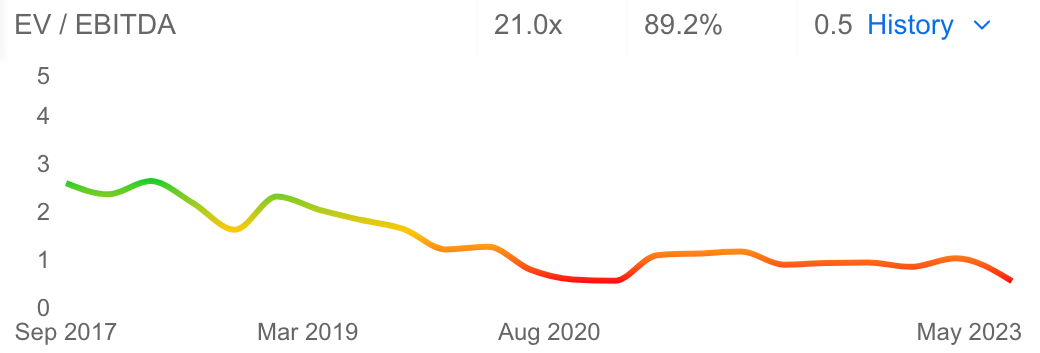

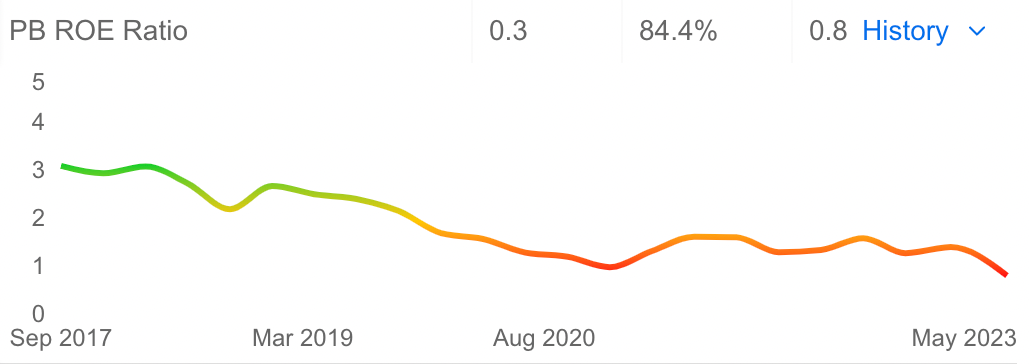

والسبب في ذلك هو ارتفاع قيمة EV / EBITDA (قيمة المؤسسة إلى الأرباح قبل الفوائد والضرائب والاستهلاك ونسبة الاستهلاك) ونسبة السعر إلى القيمة الدفترية (نسبة السعر إلى القيمة الدفترية إلى العائد على حقوق المساهمين).

المصدر: Investing Pro

المصدر: InvestingPro

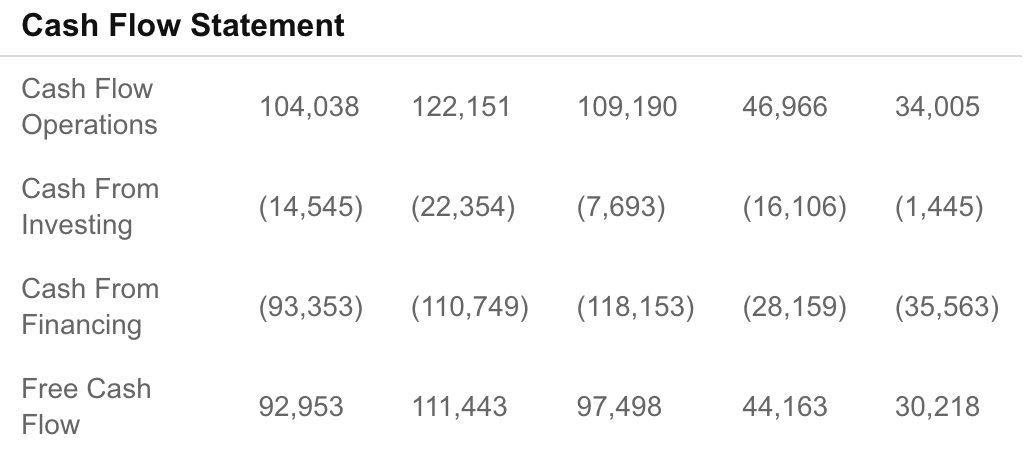

والجدير بالذكر أن التدفقات النقدية للشركة تتجه نحو الانخفاض منذ نهاية عام 2021 بسبب ارتفاع أسعار الفائدة.

المصدر: InvestingPro

على الجانب الآخر، تظل شركة أبل أغنى شركة في العالم من حيث الاحتياطيات النقدية، مع ما يقرب من 54 مليار دولار من صافي السيولة. في حين أن الكومة النقدية تتضاءل، يتوقع المستثمرون أن تقرير أرباح شركة أبل القادم يمكن أن يكشف عن زيادة في كل من تفويض إعادة شراء الأسهم وتوزيعات الأرباح، مما قد يدفع السهم إلى الأعلى على المدى القصير.

كما اتخذت شركة أبل خطوات للاستفادة من بيئة أسعار الفائدة المرتفعة الحالية. وبحسب ما ورد، فإن حساب التوفير الجديد عالي العائد للشركة قد اجتذب مليار دولار في الأيام الأربعة الأولى من التشغيل.

وعلاوة على ذلك، كانت أرباح الشركة قبل الفوائد والضرائب والإهلاك والاستهلاك تتجه نحو الارتفاع منذ أن تصدرت في سبتمبر من العام الماضي.

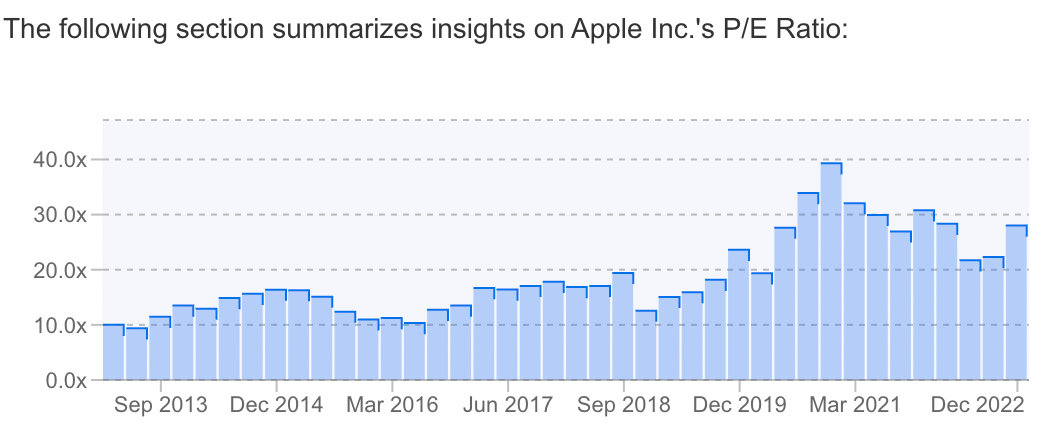

وأخيرًا، في حين أن دفع الشركة لتوسيع الأعمال في الهند قد يستغرق وقتًا حتى تؤتي ثماره، إلا أنه يمثل وسيلة لمزيد من النمو، مما قد يساعد في الحفاظ على نسبة 28x السعر مقابل الأرباح للشركة لفترة أطول.

المصدر: InvestingPro

خلاصة القول

بينما تظل شركة أبل ملاذاً آمناً لحماية أموالك، لن أعتبرها عملية شراء فعلية تندرج تحت بند الأرباح بسبب ارتفاع أقساطها الحالية وتقلص هوامشها. كما أنه في ضوء التحول في سياسة الاحتياطي الفيدرالي، هناك احتمال كبير أن تتضاءل البيانات المالية للشركة جنبًا إلى جنب مع الاقتصاد الأوسع، مما قد يوفر للمستثمرين نقطة دخول