الذهب: مقاومة حديدية ونطاق متماسك.. تعرف على سيناريوهات التداول الآن (تحديثات حية)

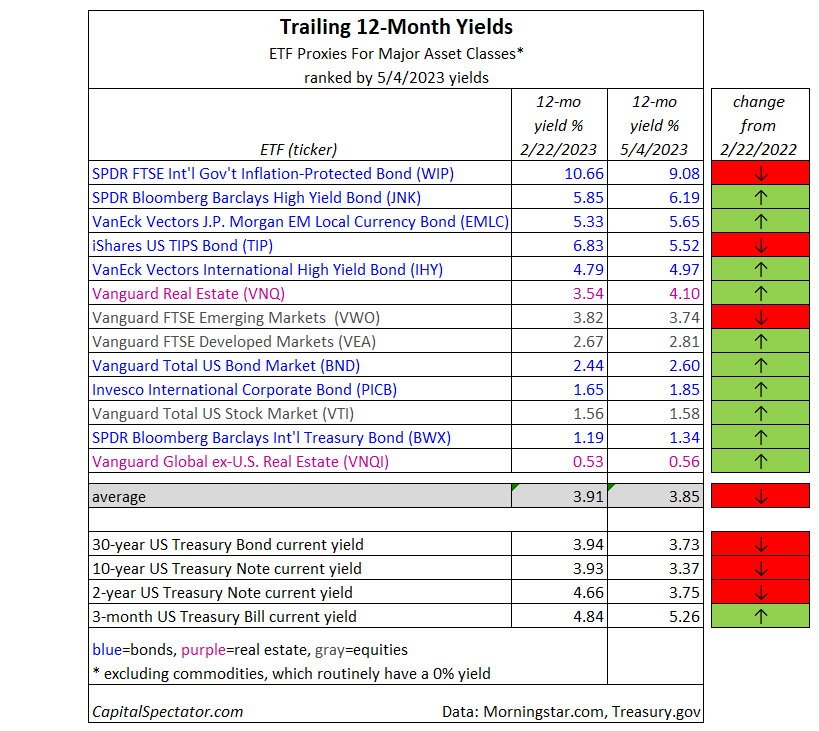

زادت معدلات العائد للإثني عشر شهرًا الماضية لمعظم فئات الأصول الرئيسية، بناءً على مجموعة من وكلاء صناديق الاستثمار المتداولة ETF. والسؤال هو ما إذا كانت العائدات المرتفعة نسبيًا ستعوض المخاوف بشأن احتمال حدوث خسائر رأسمالية على المدى القريب.

من الواضح أن العائدات قد ارتفعت بشكل عام منذ التحديث السابق في أواخر فبراير. لا يزال أعلى معدل عائد مدفوع حتى الآن هو عائد السندات الحكومية المحمية من التضخم باستثناء (WIP) ، والتي تجاوزت 9٪ خلال الاثني عشر شهرًا الماضية، وفقًا لموقع Morningstar.com. متوسط العائد للصناديق المدرجة أدناه هو 3.85٪. وهذا أقل بقليل من آخر تحديث في فبراير، ولكن سبب ذلك في المقام الأول هو الانخفاض الكبير في عائدات WIP. استثناء WIP، يعكس ارتفاعًا طفيفًا بشكل عام.

كما هو الحال دائمًا، فإن القرار الرئيسي للباحثين عن العائدات هو ما إذا كانت سندات الخزانة التي تعتبر ملاذًا آمنًا تقدم بديلاً مقنعًا. السندات الحكومية لمدة 10 سنوات ، على سبيل المثال، تدر حاليًا 3.37 ٪، أو حوالي 50 نقطة أساس أقل من متوسط العائد لفئات الأصول الرئيسية في القائمة أعلاه.

وبالطبع فإن عائد سندات 10 سنوات خالي من المخاطر، في حين أن العائد المرتفع بشكل معتدل لفئات الأصول الرئيسية بشكل عام يمكن أن يكون متقلبًا وسيأتي بدون ضمان. في الواقع، فإن التوصية الأساسية عند تقييم أصول المخاطرة هو أن معدل العائد المتأخر ليس سوى دليل لتقدير المستقبل.

هناك عامل آخر يجب مراعاته وهو احتمال أن تكون دورة رفع الأسعار للاحتياطي الفيدرالي قد بلغت ذروتها. إذا كان الأمر كذلك، فيبدو أن أسعار السندات في طريقها للارتفاع، مما يوفر جاذبية أكبر للمكاسب الرأس مالية لسندات الخزانة. ثم مرة أخرى، إذا بلغت الفائدة ذروتها، فمن المحتمل أن تشكل دعمًا إلى حد ما للأصول الخطرة أيضًا.

قال بريستون كالدويل، كبير الاقتصاديين الأمريكيين في مورنينجستار لخدمات الأبحاث في ملاحظة له : "نتوقع أن يركز الاحتياطي الفيدرالي على خفض أسعار الفائدة بمجرد كسب المعركة ضد التضخم". وأضاف "صرح [رئيس مجلس الاحتياطي الفيدرالي] باول أنه، اعتمادًا على توقعات الاحتياطي الفيدرالي للتضخم (سوف يبلغ معدل التضخم السنوي 3.3 ٪ في نهاية هذا العام)، فلن يكون مستعدًا لخفض أسعار الفائدة في ذلك الوقت. لكننا نتوقع أن ينخفض التضخم بوتيرة أسرع من ذلك، ولهذا نعتقد أن بنك الاحتياطي الفيدرالي سيكون مستعدًا لخفض أسعار الفائدة في ديسمبر 2023 ".

وفي الوقت نفسه، يمكن للمستثمرين تأمين عائد بنسبة 3.37٪ من سندات الخزانة لأجل 10 سنوات دون مخاطر. هذا أقل بكثير من الذروة عند 4.25٪ في أكتوبر، لكنها لا تزال بالقرب من أعلى مستوى لها منذ أكثر من عقد. إذا كانت توقعات انخفاض التضخم والتوقف التالي عن رفع الفائدة ثم خفضها بعد ذلك من قبل بنك الاحتياطي الفيدرالي دقيقة، فإن العائد الإجمالي لسندات العشر سنوات سيكون تنافسيًا مقابل العائد في الأصول الخطرة.