عاجل: اضطرابات النفط ترعب ترامب - تحرير 172 مليون برميل من الاحتياطي الأمريكي

ستكون شركات التجزئة هي المجموعة الأخيرة التي تقدم نتائجها المالية في موسم تقارير الربع الأول.

كان أداء قطاع التجزئة أقل من أداء السوق الأوسع بهامش واسع في عام 2023.

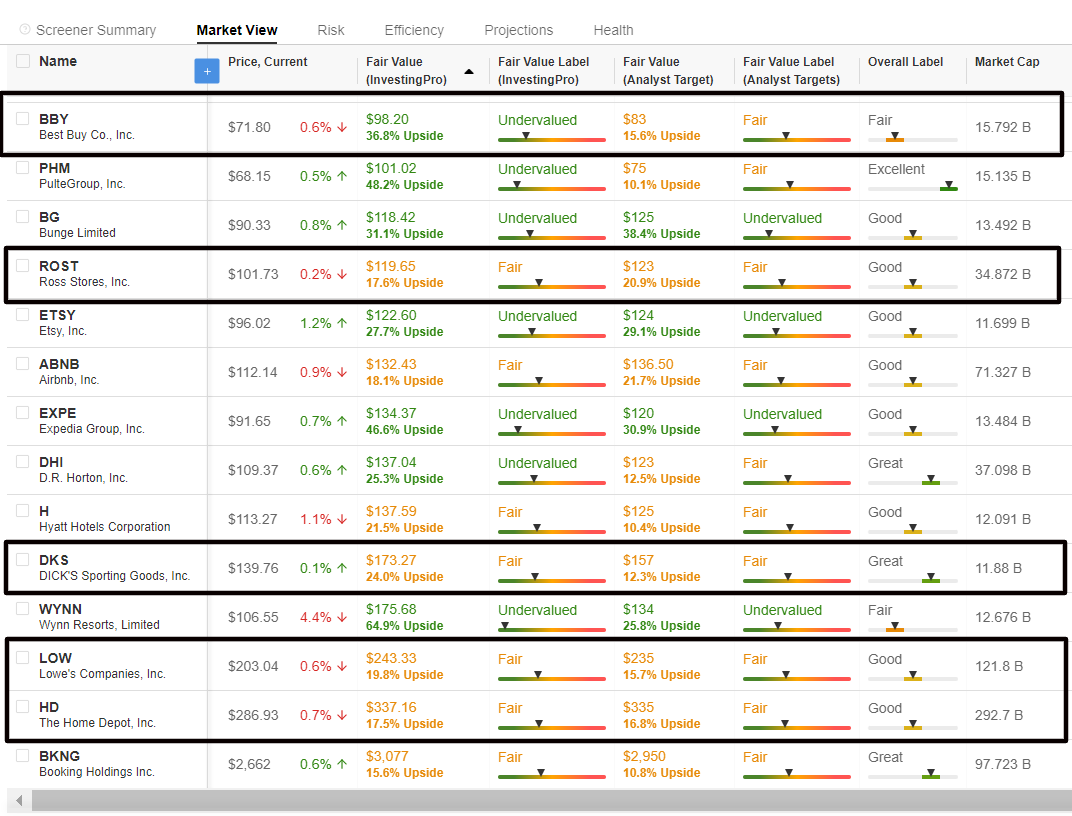

على الرغم من التوقعات القاتمة للاقتصاد الكلي، فقد استخدمت أداة ماسح الأسهم من InvestingPro لوضع قائمة مختصرة لخمسة أسهم صاعدة للبيع بالتجزئة.

هل تبحث عن المزيد من أفكار الأسهم الأعلى تصنيفًا لحماية محفظتك وسط مناخ اقتصادي غير مؤكد بشكل متزايد؟ يتمتع أعضاء InvestingPro بوصول حصري إلى أدوات وبيانات البحث الخاصة بنا. تعلم المزيد»

ستكون نتائج الأرباح القادمة من كبار تجار التجزئة في الولايات المتحدة بمثابة الاختبار الرئيسي التالي لسوق الأسهم، حيث ينتظر المستثمرون مزيدًا من الرؤى حول صحة الإنفاق الاستهلاكي على خلفية استمرار ارتفاع التضخم، والمخاوف بشأن الركود الذي يلوح في الأفق.

تتصدر القائمة الطويلة لتجار التجزئة المقرر أن تقوم بتقديم تقاريرها عن نتائج الربع الأول في الأسبوع القادم وول مارت (NYSE:WMT) ، هوم ديبوت (NYSE:HD) ، تارجت (NYSE:TGT) ، شركات تي جيه إكس (NYSE:TJX) ، روس ستورز (NASDAQ:ROST) ، و فوت لوكر (NYSE:FL) .

ومن المقرر أن تُعلن الشركات البارزة الأخرى، مثل لوي (NYSE:LOW) ، كوهل (NYSE:KSS) ، بست باي (NYSE:BBY) ، إلترا بيريتي (NASDAQ:ULTA) و كوستكو (NASDAQ:COST) ، عن النتائج الربع السنوية في مارس في الأسبوع التالي.

وقد عانى معظم تجار التجزئة - الذين ربما يكونون الأكثر حساسية للظروف الاقتصادية المتغيرة وإنفاق المستهلكين - هذا العام وسط التوقعات القاتمة للاقتصاد الكلي من حيث ارتفاع التضخم وتباطؤ النمو الاقتصادي.

ارتفع مؤشرصندوق ETF الرئيسي لقطاع البيع بالتجزئة - (NYSE:XRT) SPDR® S&P Retail ETF - بنسبة 1.1٪ فقط منذ بداية عام 2023، متخلفًا عن مكاسب إس آند بي 500 التي تقترب من 8٪ خلال نفس الفترة.

في ضوء العديد من الرياح المعاكسة التي يعاني منها القطاع على المدى القريب، انخفضت أسهم شركة هوم ديبوت، وهي أكبر سلسلة لتحسين المنازل في الولايات المتحدة، بنسبة 9٪ تقريبًا منذ بداية العام حتى الآن، حيث خفض الأمريكيون الإنفاق على البنود التقديرية بسبب المناخ الاقتصادي غير المستقر.

هناك بعض الاستثناءات بالطبع. وول مارت، على سبيل المثال، التي ارتفعت أسهمها بنسبة 8 ٪ حتى الآن هذا العام لأنها تستفيد من التغيرات في سلوك المستهلك بسبب الضغوط التضخمية المستمرة التي تتسبب في تقلص الدخل المتاح.

.على هذا النحو، ستكون تحديثات الأرباح في الأسبوع المقبل من قبل شركات البيع بالتجزئة ذات الوزن الثقيل موضوعًا بالغ الأهمية للمستثمرين، وذلك في خضم المخاوف المتزايدة من أن رفع الاحتياطي الفيدرالي لأسعار الفائدة سيؤدي إلى دفع الاقتصاد إلى الركود.

مع أخذ ذلك في الاعتبار، استخدمت ماسح الأسهم على InvestingPro لإدراج خمسة أسهم لشركات تجزئة لا يزال محللو وول ستريت متفائلين بشأن تحقيقهم للأرباح.

يفتخر كل اسم من هذه الشركات بتوصية تصنيف "شراء قوي" وتوفر إمكانات صعودية كبيرة بناءً على أهداف سعر "القيمة العادلة" من InvestingPro .

بست باي (القيمة العادلة صعودية: + 36.8٪)

ديكس للسلع الرياضية (القيمة العادلة الصعودية: + 24.0٪)

لوي (القيمة العادلة صعودية: + 19.8٪)

روس ستورز (القيمة العادلة صعودية: + 17.6٪)

هوم ديبوت (القيمة العادلة صعودية: + 17.5٪)

المصدر: InvestingPro

هل تبحث عن أفكار تداول أكثر قابلية للتنفيذ للتغلب على تقلبات السوق الحالية؟ تساعدك أدوات InvestingPro على تحديد الأسهم الرابحة بسهولة وفي أي وقت.

ابدأ التجربة المجانية لمدة 7 أيام لتصل إلى الرؤى والبيانات التي لا غنى عنها!

إليك رابط الاشتراك في InvestingPro لتبدأ في تحليل الأسهم بنفسك.

* الأسبوع المقبل: مبيعات التجزئة، باول، الاضطرابات المصرفية وأزمة سقف الديون

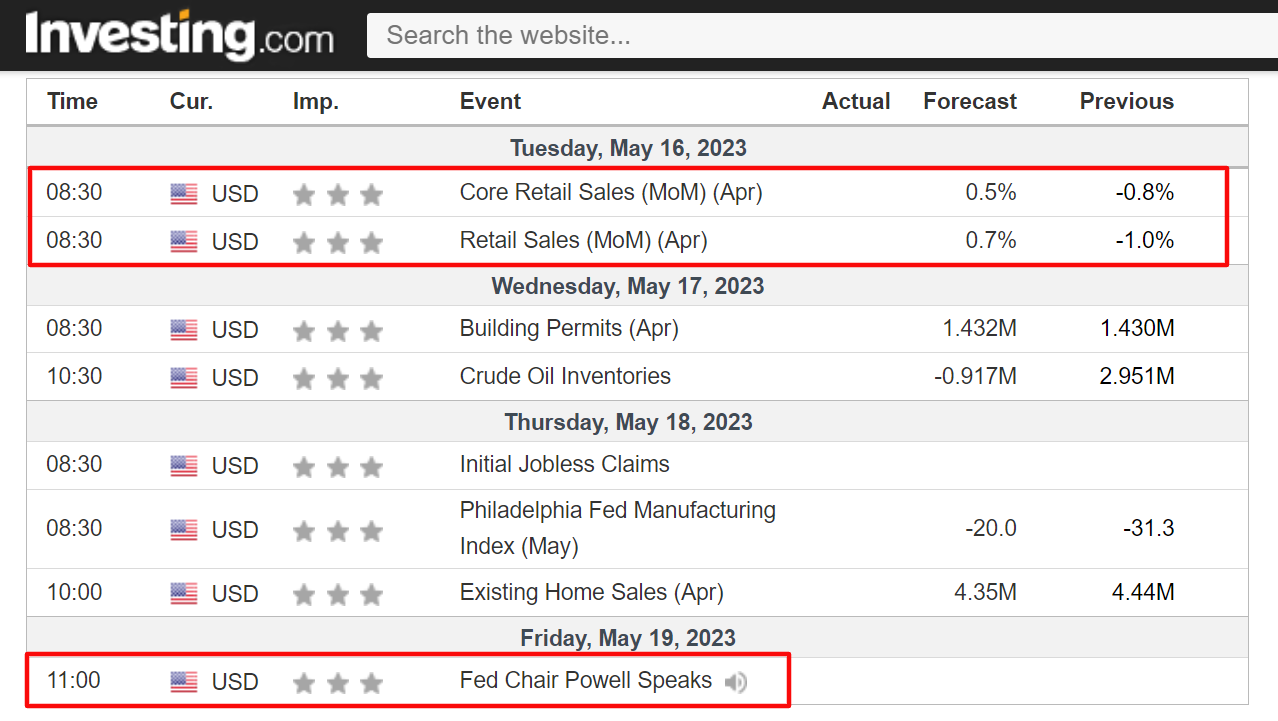

بالإضافة إلى أرباح تجار التجزئة، ستنشر وزارة التجارة الأمريكية تقريرها الشهري لمبيعات التجزئة لشهر أبريل يوم الثلاثاء في الساعة 8:30 صباحًا بالتوقيت الشرقي، حيث يقدر الاقتصاديون زيادة رئيسية بنسبة + 0.7٪ بعد انخفاض الإنفاق بنسبة -1.0٪ خلال الشهر السابق.

تشمل التقارير الاقتصادية الأخرى على جدول الأعمال مؤشر التصنيع الفيدرالي لشهر مايو في نيويورك المقرر إصداره يوم الاثنين، بالإضافة إلى {مؤشر فيلادلفيا الفيدرالي للتصنيع لشهر مايو وأرقام مبيعات المنازل القائمة في أبريل، والتي من المقرر إصدارها يوم الخميس، إلى جانب آخر تحديث لمطالبات البطالة.

ستكون البيانات مصحوبة بقائمة كبيرة من المتحدثين الفيدراليين. سيكون معظم التركيز على رئيس بنك الاحتياطي الفيدرالي جاي باول، الذي من المقرر أن يشارك في حلقة نقاش بعنوان "وجهات نظر حول السياسة النقدية" في مؤتمر توماس لوباتش للأبحاث في واشنطن العاصمة يوم الجمعة، الساعة 11:00 صباحًا بالتوقيت الشرقي.

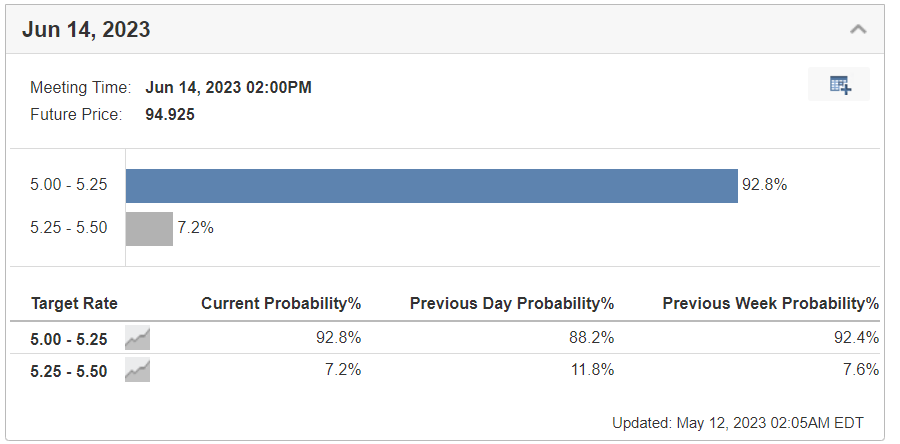

اعتبارًا من صباح اليوم، تتوقع الأسواق المالية بأغلبية ساحقة أن يقوم بنك الاحتياطي الفيدرالي بإيقاف دورة رفع أسعار الفائدة مؤقتًا في اجتماعه القادم في يونيو، مع وصول احتمالات عدم اتخاذ إجراء إلى 92.8٪، وفقًا لأداة مراقبة أسعار الفائدة الفيدرالية من Investing.com.

ومن ناحية أخرى، تستمر تطورات أزمة البنوك في التركيز وسط قلق مستمر بشأن سلامة النظام المصرفي الإقليمي.

فقد انخفض سهم باكويست بانكورب (NASDAQ:PACW) ، ومقره لوس أنجلوس، بنسبة 22٪ يوم الخميس بعد أن أبلغ عن انخفاض حاد في الودائع الأسبوع الماضي، مما أثار موجة هبوط أخرى في أسهم البنوك الإقليمية.

انخفض سهم انفسكو كي بي دبليو للخدمات المصرفية الإقليمية (NASDAQ:KBWR) بنسبة 32 ٪ هذا العام وشهد سلسلة من الجلسات المتقلبة منذ مارس بسبب الأزمة المصرفية، التي أدت إلى انهيار ثلاثة مقرضين إقليميين في الشهرين الماضيين.

وفي الوقت نفسه، فإن أي تحديثات بشأن رفع سقف ديون الولايات المتحدة البالغ 31.4 تريليون دولار سيراقبها المستثمرون أيضًا بينما تسارع البلاد لتجنب تعثر غير مسبوق.

قد تجد وزارة الخزانة الأمريكية نفسها غير قادرة على سداد التزامات ديونها في غضون أسابيع إذا فشل الكونجرس في تمرير مشروع قانون لرفع سقف الديون. لا يعرف المشرعون على وجه التحديد مقدار الوقت المتبقي لهم للعمل، لكن "الموعد النهائي" قد يأتي في أقرب وقت في الأول من يونيو.

حثت وزيرة الخزانة جانيت يلين الكونجرس على رفع سقف الدين الفيدرالي وحذرت من أن التخلف عن السداد قد يكون له تداعيات خطيرة على الاقتصاد العالمي ويخاطر بتقويض القيادة الاقتصادية العالمية للولايات المتحدة.

الإفصاح: في وقت كتابة هذا التقرير، لدي مراكز بيع في إس آند بي 500 و ناسداك 100 عبر صندوق بروشيرز شورت إس آند بي 500 (SH) وصندوق بروشيرز شورت QQQ ETF (PSQ). أعيد بانتظام موازنة محفظتي من الأسهم الفردية وصناديق الاستثمار المتداولة بناءً على تقييم المخاطر المستمر لكل من بيئة الاقتصاد الكلي والمالية للشركات. الآراء التي تمت مناقشتها في هذا المقال تمثل رأي المؤلف فقط ولا ينبغي اعتبارها نصيحة استثمارية.