عاجل: الذهب يواصل صعوده.. فهل تصل الأسعار إلى مستوى 6000 قريبًا؟

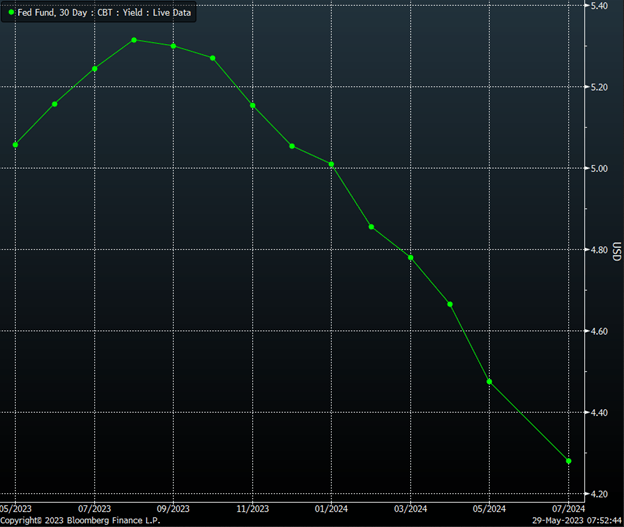

من المتوقع أن يكون الأسبوع القادم مزدحمًا في سوق الأسهم، مع صدور بيانات مهمة، بدءًا من أرقام معهد إدارة الموارد التصنيعي إلى تقرير وظيفة BLS. وتشير بيانات مؤشر نفقات الاستهلاك الشخصي، الذي تم الكشف عنه يوم الجمعة الماضي، إلى أن مجلس الاحتياطي الفيدرالي لا يزال أمامه عمل كبير في المستقبل، مما يدفع باحتمال عودة ارتفاع الأسعار إلى 60٪ لشهر يونيو و فرصة بنسبة 100٪ تقريبًا بحلول شهر يوليو. وبالإضافة إلى ذلك، لا توجد أي احتمالات لخفض أسعار الفائدة لعام 2023.

ومن المتوقع أن تكشف بيانات الوظائف يوم الجمعة عن ارتفاع طفيف في معدل البطالة إلى 3.5٪ من 3.4٪ الشهر الماضي وانخفاضًا في أرقام توفير الوظائف إلى 190.000 في مايو، انخفاضًا من 230.000. وفي غضون ذلك، من المتوقع أن يرتفع متوسط الدخل في الساعة بنسبة 4.4٪، مما يحافظ على وتيرته مع الشهر السابق. وإذا كانت هذه الأرقام تتوافق مع التقديرات أو تتجاوزها، فمن المحتمل وضع المزيد من الزيادات في الأسعار في الاعتبار في التوقعات المستقبلية.

ولمدة أسابيع، كنت أؤكد أن مسار أسعار الفائدة أعلى لفترة أطول. كما يبدو أن عملية التنبؤ والتفكير هذه تتكشف كما هو متوقع، مع ارتفاع الأسعار بشكل حاد في الأسابيع الأخيرة. كما يمكن ملاحظة الكثير من التصعيد في النهاية الأطول لمنحنى العائد، حيث يبلغ المعدل الاسمي لمدة 30 عامًا الآن 3.95٪ وعلى وشك تجاوز عتبة 4٪ مرة أخرى، مما قد يؤدي إلى تقدم يقترب من ذروته في أكتوبر.

وفي حين أن الاقتصاد قد يتجه إلى الركود في يوم من الأيام، إلا أن ذلك اليوم لم يأت بعد. فما زلنا في هذا النمو المتباطئ وبيئة التضخم المرتفعة، مما يعني أن الضغط سيظل على بنك الاحتياطي الفيدرالي لإبقاء أسعار الفائدة أعلى.

وفي الوقت نفسه، فإن المعدلات المرتفعة والتوقعات لمزيد من رفع أسعار الفائدة تدفع الدولار إلى الأعلى. ولا يزال بإمكان الدولار الصعود أكثر، ومدى ارتفاع الدولار في النهاية سيعتمد على مدى اتساع الفروق بين الأسعار الأمريكية والدولية. وفي غضون ذلك، يعد 105.80 مكانًا يمكن فيه دمج مؤشر الدولار الأمريكي.

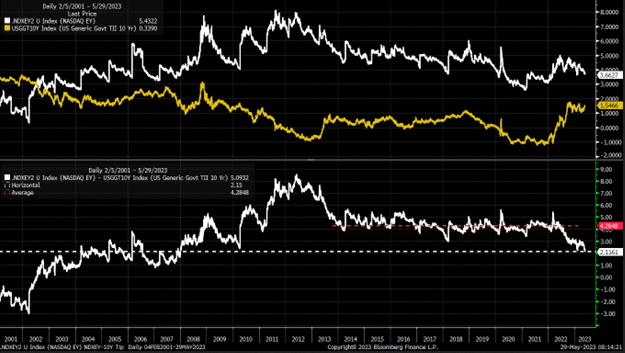

تتجاهل الأسهم حركة السعر بسبب المخاوف بشأن سقف الديون. ويعتبر هذا ملحوظ جدًا في علاوة مخاطر حقوق الملكية، والتي تقيس الفرق بين عائد أرباح لمؤشر ناسداك 100 والعائد الحقيقي ل 10 سنوات.

ويبلغ الفارق حاليًا 2.11٪ فقط، وهو أضيق فارق كان منذ عام 2007، وهذا التضييق، على ما أعتقد، هو دفعة دفاعية حيث يبحث المستثمرون عن مكان آمن خلال فترة مخاطر أسعار الفائدة. كما توفر الأسهم ذات رؤوس الأموال الضخمة الأمان وتشكل جزءًا كبيرًا من مؤشر ناسداك 100 بشكل عام، نظرًا لكونها سائلة ولديها ميزانيات كبيرة، وفي بعض الأحيان يكون لها قيم سوقية أكبر من معظم البلدان.

وإذا كانت هذه خطوة دفاعية، وكانت هذه الأسماء مجرد مكان للاختباء، فمع حل سقف الديون الآن، يمكن أن تتلاشى التجارة بسرعة. تذكر أن الأمر لا يتعلق دائمًا بالعائد على رأس المال، ولكن العائد على رأس المال هو الذي يدفع المستثمرين دائمًا خلال فترات عدم اليقين المتزايد.

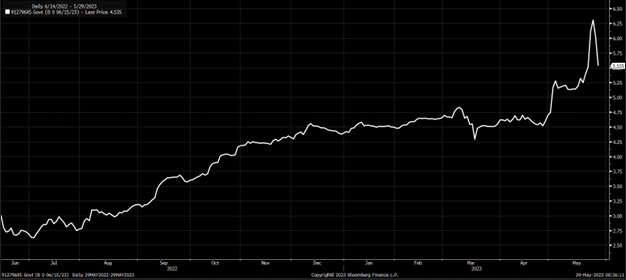

أظهرت أذون الخزانة تقلبًا هائلاً يتجه نحو الجدل حول سقف الديون، حيث ارتفعت العائدات إلى 6.3٪ في 24 مايو على أذون الخزانة المستحقة في بداية يونيو.

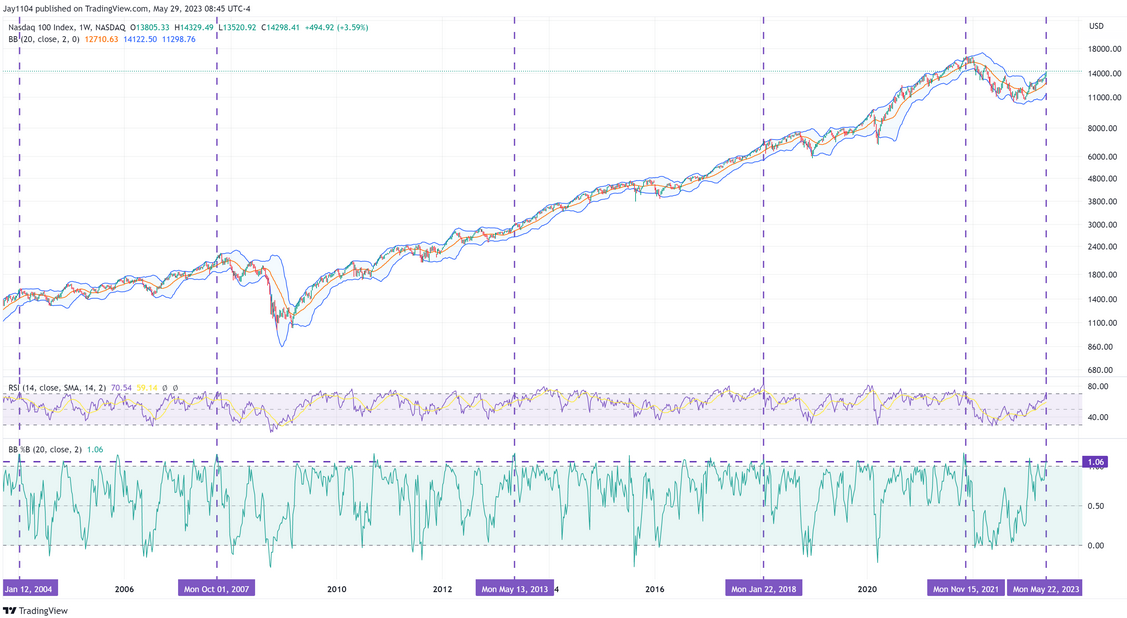

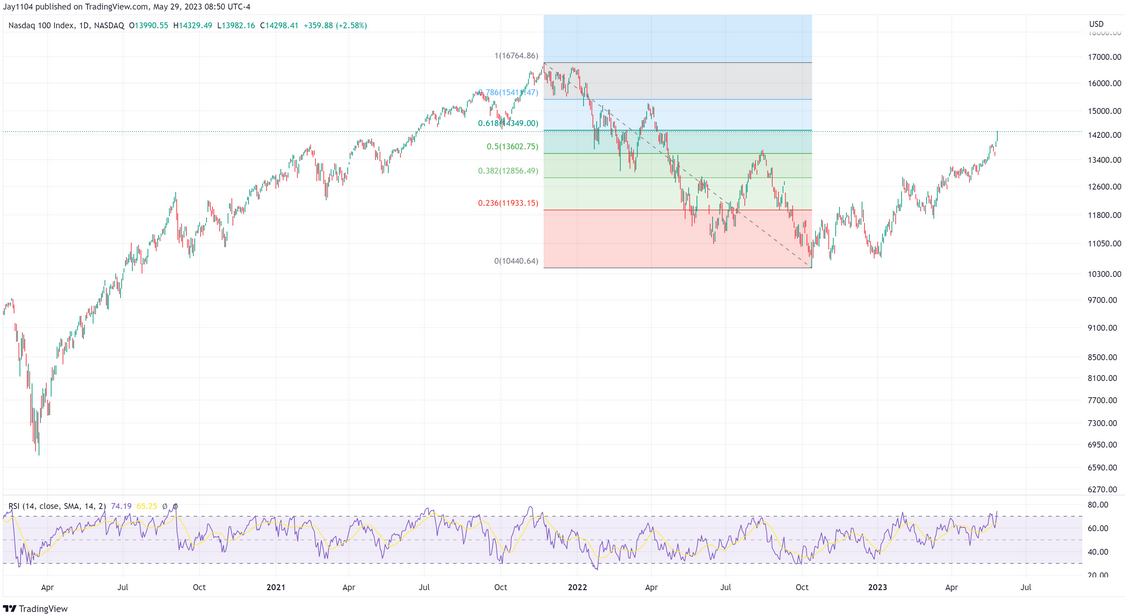

لذلك لا يمكن أن يكون سقف الديون حدث بيع الأخبار فحسب، ولكن من وجهة نظر فنية، فإن مؤشر ناسداك 100 في منطقة ذروة الشراء للغاية على الرسم البياني الأسبوعي. ولم يكن هناك سوى عدد قليل من المرات منذ عام 2004 حيث شهد مؤشر ناسداك 100 إغلاقًا لمؤشر القوة النسبية فوق 70 على الرسم البياني الأسبوعي وإغلاق المؤشر فوق 1.06 في نطاق بولينجر. ومما يمكنني قوله، جاءت تلك الأوقات في يناير 2004، وأكتوبر 2007، ومايو 2013، ويناير 2018 ، ونوفمبر 2021، والآن. وفي كل هذه الحالات، تبع ذلك انخفاض كبير.

وبالإضافة إلى ذلك، استعاد مؤشر ناسداك 100 61.8٪ من انخفاضه عن أعلى مستوى له في نوفمبر 2021. وهذا هو العامل الحاسم فيما إذا كان هذا هو ارتفاع السوق الهابطة أو بداية سوق صاعدة. ولأنه إذا كان هذا مجرد تصحيح، فلا ينبغي أن يرتفع مؤشر NDX كثيرًا عن حدود 61.8٪.

وقد حدث الشيء نفسه في تراجع عام 2008، حيث ارتفع المؤشر إلى حدود 61.8٪ قبل أن يتوقف ويتحول إلى الأسفل مرة أخرى. كما توقف عند مستوى التصحيح هذا لعدة أسابيع. ولا يوجد شيء خارج عن المألوف فيما يحدث في السوق اليوم مقارنة بما شهدناه في الماضي.

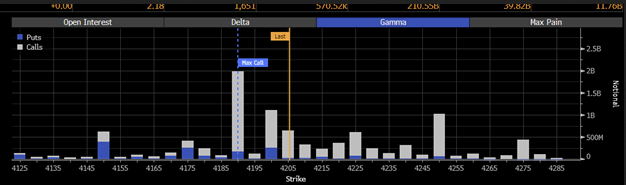

وفي غضون ذلك، لا يزال مؤشر إس أند بي 500 غير قادر على اختراق المستوى 4200، والذي كان يمثل منطقة مقاومة قوية. وأحد الأسباب الرئيسية لذلك هو وجود جدار اتصال كبير في سوق الخيارات. كما أن هناك قدر كبير من مكالمات جاما المركزة في النطاق 4200 إلى 4225، خاصة قبل انتهاء الصلاحية في 31 مايو.

أيضًا، عند هذا المستوى، يتم تداول المؤشر عند 19 ضعف أرباح العام الحالي. ويشير السوق منذ شهور إلى أن مؤشر إس أند بي 500 لا يُنظر إليه على أنه يساوي أكثر من 19 ضعف أرباحه.

على كل حال أتمنى لك حظًا سعيدًا هذا الأسبوع.