عاجل: تغيرات حادة بتوقعات الفائدة الأمريكية تهبط بأسعار الذهب

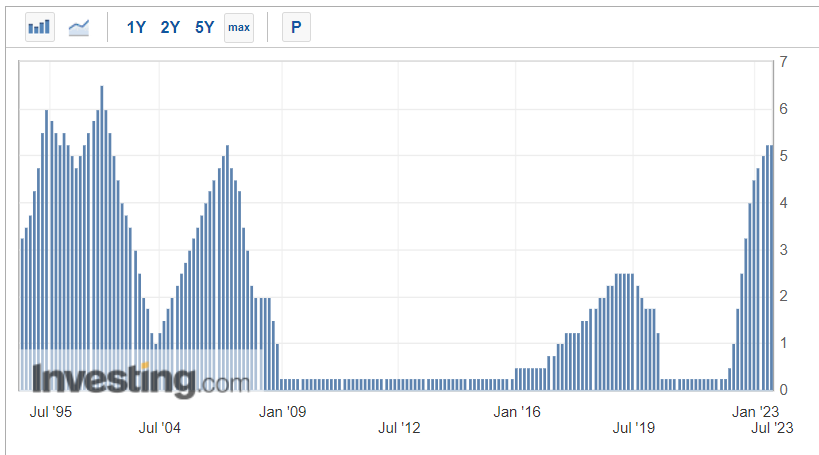

من المتوقع أن يرفع مجلس الاحتياطي الفيدرالي أسعار الفائدة بنسبة 0.25٪ يوم الأربعاء إلى أعلى مستوى منذ عام 2001.

على الرغم من التحذيرات المتشددة من رئيس بنك الاحتياطي الفيدرالي باول، يراهن غالبية المتداولين على أن هذا سيكون آخر رفع لسعر الفائدة والأخير في دورة التشديد الحالية.

على هذا النحو، يجب أن يستعد المستثمرون لتقلبات حادة في الأسابيع المقبلة بسبب الخطر المتزايد من قيام مسؤولي الاحتياطي الفيدرالي برفع أسعار الفائدة إلى مستويات أعلى مما تتوقعه الأسواق حاليًا وإبقائها هناك لفترة أطول.

بدأ الأسبوع الأكثر ازدحامًا في صيف وول ستريت، مع تطلع كل الأنظار إلى قرار سعر الفائدة المرتقب لمجلس الاحتياطي الفيدرالي، فضلاً عن إعلان أرباح بعض كبريات الشركات في العالم.

مع دخول الأسبوع الحاسم، اتسع انتعاش سوق الأسهم بشكل ملحوظ، حيث ارتفع مؤشر داو جونز الصناعي للأسهم القيادية للجلسة الحادية عشرة على التوالي يوم الاثنين ليحقق أطول سلسلة مكاسب منذ فبراير 2017.

كان مؤشر ناسداك المركب لأسهم التقنية العالية، والذي قاد السوق لأعلى خلال النصف الأول من العام، في الواقع متأخرًا خلال الأسبوعين الماضيين حيث ركز المستثمرون على الأسهم غير التقنية من أجل الصفقات الرابحة، مما أنعش باقي القطاعات من الطاقة والرعاية الصحية إلى البنوك.

مؤشر داو، ستاندرد آند بورز 500، مخطط ناسداك منذ بداية العام

على هذا النحو، سيكون هناك الكثير على المحك انتظارًا لإعلان الاحتياطي الفيدرالي قراره الأخير بشأن السياسة النقدية في الساعة 14:00 بالتوقيت الشرقي (18:00 بتوقيت جرينتش) يوم الأربعاء

ماذا نتوقع؟

بعد أن علق الفيدرالي رفع الفائدة في اجتماعه في يونيو، من المتوقع على نطاق واسع أن يرفع البنك المركزي الأمريكي أسعار الفائدة بمقدار 25 نقطة أساس بعد اختتام اجتماع اللجنة الفيدرالية للسوق المفتوحة.

وهذا من شأنه أن يضع النطاق المستهدف للفائدة على صناديق الاحتياطي الفيدرالي بين 5.25٪ و 5.50٪، وهو أعلى مستوى منذ يناير 2001.

الفائدة على الأموال الفيدرالية

سيعقد رئيس بنك الاحتياطي الفيدرالي جاي باول مؤتمرًا صحفيًا سيتم مراقبته عن كثب بعد نصف ساعة من إصدار بيان الاحتياطي الفيدرالي في الساعة 14:30 بالتوقيت الشرقي، حيث يبحث المستثمرون عن أدلة جديدة حول رؤيته لاتجاهات التضخم والاقتصاد وما إذا كان ذلك سيؤثر على وتيرة تشديد السياسة النقدية في المستقبل.

في الاجتماع السابق لمجلس الاحتياطي الفيدرالي الشهر الماضي، حذر باول السوق من أن أعضاء اللجنة الفيدرالية للسوق المفتوحة يرون أنه من المناسب رفع سعر الفائدة مرتين على الأقل هذا العام في معركتهم المستمرة لخفض التضخم المرتفع بعناد.

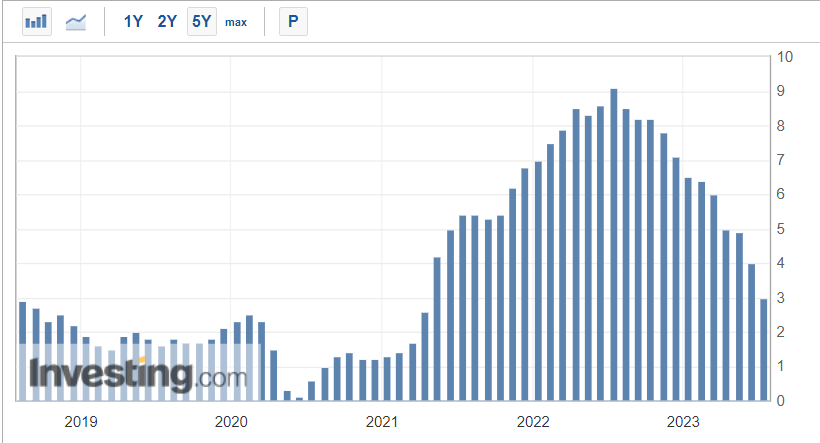

مع ذلك، يراهن المتداولون على أن حركة يوم الأربعاء ستكون على الأرجح رفع سعر الفائدة الأخير في إطار حملة التشديد التاريخية لمجلس الاحتياطي الفيدرالي، والتي بدأت في مارس 2022 وشهدت وصول مؤشر أسعار المستهلكين إلى ذروته عند 9.1٪ الصيف الماضي.

وفقًا لأداة مراقبة أسعار الفائدة الفيدرالية من Investing.com، هناك احتمال بنسبة 31٪ فقط لزيادة سعر الفائدة بنهاية العام، بينما تبلغ احتمالات خفض سعر الفائدة حوالي 8٪ على الرغم من تحذيرات باول المتكررة بعكس ذلك.

في الواقع، يتجه التضخم نحو الانخفاض وفقًا للبيانات الأخيرة، والتي كشفت أن مؤشر أسعار المستهلك الأمريكي ارتفع بنسبة 3.0٪ في 12 شهرًا حتى يونيو. كانت هذه هي أصغر زيادة سنوية منذ مارس 2021 وتبعها ارتفاع بنسبة 4.0٪ في مايو.

خلال الشهر الماضي تراجع مؤشر أسعار المستهلكين الأساسي، الذي يستثني أسعار المواد الغذائية والطاقة المتقلبة، إلى 4.8٪ على أساس سنوي، معتدلاً من زيادة 5.3٪ في مايو. كان هذا أيضًا أقل مكسب سنوي منذ أكثر من عامين.

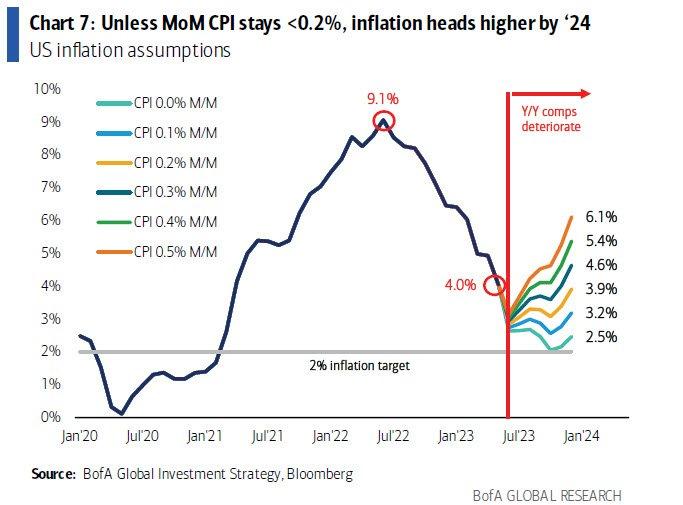

على الرغم من علامات تباطؤ التضخم، من المهم ملاحظة أن مؤشر أسعار المستهلك مستمر في الارتفاع فوق هدف البنك المركزي البالغ 2٪. بالإضافة إلى ذلك، لا يزال بعض مسؤولي الاحتياطي الفيدرالي قلقين من أن الاعتدال الحالي في التضخم سيكون مؤقتًا وقد تستمر ضغوط الأسعار الأساسية.

آخر شيء يريد بنك الاحتياطي الفيدرالي رؤيته هو تسارع الضغوط التضخمية لكي يتمكن من الاعلان عن نهاية حملته المشددة. في الواقع، مع ارتفاع أسعار النفط والبنزين في الأسابيع الأخيرة، هناك احتمال واضح بأن مؤشر أسعار المستهلكين قد يرتفع مرة أخرى نحو نطاق 3.9٪ - 4.6٪ بنهاية العام.

المصدر: بنك أوف أمريكا (NYSE:BAC).

علاوة على ذلك، يستمر الاقتصاد في الصمود بشكل أفضل بكثير مما كان متوقعًا في مواجهة أسعار الفائدة الأعلى. وعلى الرغم من التوقعات المنتشرة بركود محتمل في الولايات المتحدة هذا العام، فقد أثبت الاقتصاد أنه أكثر مرونة إلى حد كبير مما كان متوقعًا من قبل الكثيرين في وول ستريت في ظل وجود سوق عمل قوي وإنفاق استهلاكي قوي.

التوقعات:

مع أخذ كل ما سبق في الاعتبار، أتوقع أن يكرر باول أن رفع سعر الفائدة الإضافي في وقت لاحق من هذا العام سيكون ضروريًا، وأن البنك المركزي الأمريكي لا يزال ملتزمًا بشدة بخفض التضخم إلى هدفه البالغ 2٪.

على هذا النحو، أعتقد أن السوق يتقدم على نفسه ولا يزال امامنا طريق طويل لنقطعه قبل أن يصبح صانعو السياسة في الاحتياطي الفيدرالي مستعدين للإعلان عن إنجاز المهمة والإشارة إلى نهاية رفع أسعار الفائدة.

بعد وضع كل ذلك في الاعتبار، أتوقع أن يترك البنك المركزي الأمريكي الباب مفتوحًا أمام زيادة أخرى في أسعار الفائدة إما في سبتمبر أو نوفمبر، مع التأكيد على أن القرار سيظل معتمدًا على البيانات.

وإذا جدّ جديد، فإن الاحتياطي الفيدرالي لديه مساحة أكبر لرفع أسعار الفائدة بدلاً من خفضها، بافتراض أنه يعمل وفقًا للأرقام. يتعرض البنك المركزي الأمريكي لخطر ارتكاب خطأ سياسي كبير إذا بدأ في تخفيف السياسة في وقت قريب جدًا، وهو ما قد يؤدي إلى عودة الضغوط التضخمية إلى أعلى مستوياتها في العام الماضي.

بشكل عام، أعتقد أن سعر الفائدة يجب رفعه على الأقل نصف نقطة مئوية أخرى إلى ما بين 5.75٪ و 6.00٪، قبل أن يتبنى بنك الاحتياطي الفيدرالي أي تصور عن توقف مؤقت في معركته لاستعادة استقرار الأسعار.

على هذا النحو، هناك خطر متزايد من قيام مسؤولي الاحتياطي الفيدرالي برفع أسعار الفائدة إلى مستويات أعلى مما تتوقع الأسواق حاليًا، وأنه سوف يحافظ عليها مرتفعة لفترة أطول حيث لا يزال هناك المزيد من العمل الذي يتعين عليه القيام به لإبطاء الاقتصاد وتهدئة التضخم.