عاجل: صدور بيانات أمريكية شديدة الأهمية تحرك السوق

رواية الاقتصاد الكلي تتحول من الركود إلى الهبوط الناعم.

أصدر مكتب التحليل الاقتصادي (BEA) بيانات الناتج المحلي الإجمالي الفصلية يوم الخميس. وعلى الرغم من أن بيانات الناتج المحلي الإجمالي للربع الثاني ينتظرها المزيد من المراجعة في أغسطس، إلا أنها تظهر نموًا سنويًا بنسبة 2.4٪، وهو ارتفاع طفيف عن النمو الاقتصادي للربع الأول بنسبة 2.0٪.

حقيقة أن الناتج المحلي الإجمالي تجاوز بشكل كبير نسبة 1.8٪ المتوقعة تضفي مصداقية على رواية "الهبوط الناعم". لأكثر من عام، توقع الاقتصاديون أن يكون هناك ركود (تراجع اقتصادي حاد) في أعقاب دورة رفع أسعار الفائدة التي قد تكون الأكثر عدوانية منذ أكثر من 40 عامًا.

إشارات ماكرو متضاربة

نظرًا لأن مجلس الاحتياطي الفيدرالي قمع تقييم الأصول من خلال جعل الاقتراض باهظ التكلفة، لم يكن هناك أي نقص في إشارات الركود، من التسريح الحاد للعمال التقنيين إلى الإخفاقات المصرفية الشديدة.

جاء نمو الناتج المحلي الإجمالي الإيجابي مفاجئًا في أعقاب انخفاض التضخم المتفائل بنفس القدر في يونيو، فقد وصل مؤشر أسعار المستهلكين (CPI) إلى 3.0٪ منخفضًا عن التقديرات بأن تكون النسبة 3.1٪. وبالمثل، تشير البيانات الحديثة إلى انخفاض مؤشر الإنفاق الاستهلاكي الشخصي الأساسي إلى 4.1٪، وهو أدنى مستوى في عامين.

بناءً على هذه الرياح الخلفية الكلية، صرح رئيس بنك الاحتياطي الفيدرالي، جيروم بأول، يوم الأربعاء أن فريق الخبراء التابع له "لم يعد يتوقع حدوث ركود". لكن هل نمو الناتج المحلي الإجمالي مؤشر على هبوط ناعم فعليًا؟

أصل النمو الإيجابي للناتج المحلي الإجمالي

على الرغم من عدم تحديد الركود بشكل صارم من خلال ربعين متتاليين من نمو الناتج المحلي الإجمالي السلبي، إلا أن ذلك يلعب دورًا كبيرًا فيما إذا كان المكتب الوطني للبحوث الاقتصادية (NBER) سيعلن الركود على هذا النحو.

من بين العوامل الأخرى هناك الإنفاق الاستهلاكي الحقيقي، ومعدل التوظيف، والدخل الشخصي الحقيقي. وتظهر أحدث بيانات BEA إشارات مختلطة. كما تم طرحه من الضرائب والمدفوعات الإلزامية الأخرى وتعديلها وفقًا للتضخم، فقد ارتفع الدخل الشخصي الحقيقي المتاح بنسبة 2.5٪، مقارنة بزيادة 8.5٪ في الربع السابق.

من ناحية أخرى، ارتفع معدل الادخار الشخصي، كنسبة مئوية من الدخل المتاح، بشكل طفيف ليصل إلى 4.4٪ في الربع الثاني مقارنة بـ 4.3٪ في الربع الأول. المقياس الكبير هو الإنفاق الاستهلاكي، الذي يمثل أكثر من ثلثي الاقتصاد الأمريكي. وقد أبلغت وزارة التجارة عن ارتفاع كبير في الإنفاق الاستهلاكي في يونيو، بنسبة 0.4٪ معدلة وفقًا للتضخم، مقارنة بـ 0.2٪ في مايو.

بصرف النظر عن الإنفاق الاستهلاكي، تأتي زيادة الناتج المحلي الإجمالي من الاستثمارات الثابتة غير السكنية، واستثمارات المستودعات الخاصة، وزيادة الإنفاق الحكومي الفيدرالي.

لا يزال النشاط الاقتصادي يعمل بقوة الديون

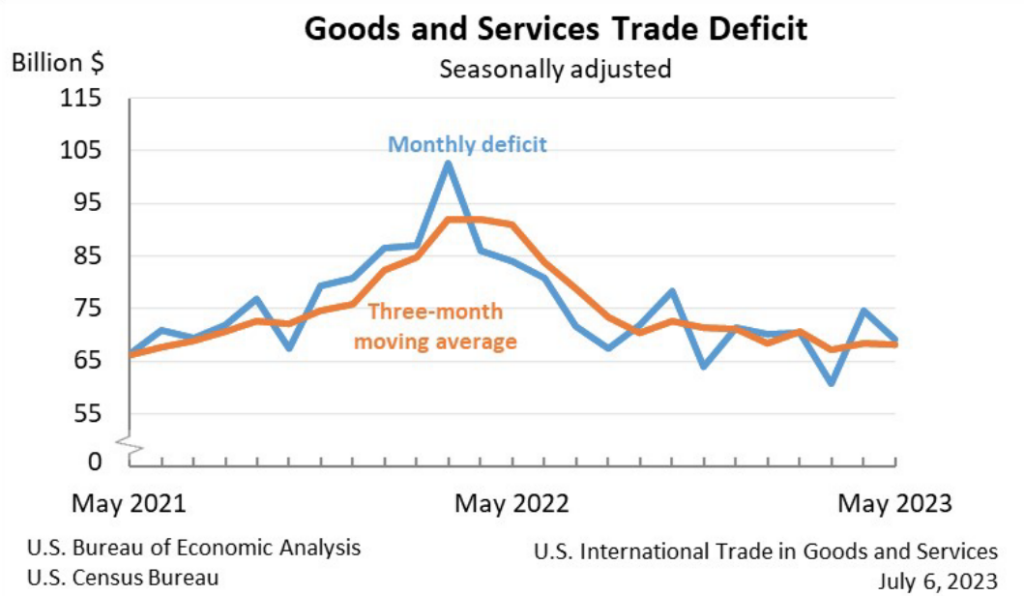

هناك رواية تعارض "الهبوط الناعم"، حيث أبلغ مكتب التحليل الاقتصادي (BEA) عن انخفاض الواردات والصادرات اعتبارًا من 6 يوليو. على أساس سنوي، واعتبارًا من مايو 2022، انخفض متوسط الواردات بمقدار 22.6 مليار دولار، في حين زاد متوسط الصادرات بمقدار 0.3 مليار دولار فقط، مما يشير إلى ضعف الاقتصاد.

صورة بتصريح من BEA

في غضون ذلك، تراكمت على كل من المستهلكين والحكومة الفيدرالية ديون بلغت مستويات قياسية. اعتبارًا من الربع الأول من عام 2023، أصبح لدى الأسر الأمريكية ديون تبلغ 17.05 تريليون دولار، مقسمة بين الرهون العقارية وبطاقات الائتمان وقروض السيارات.

على الجانب الإيجابي، يعد هيكل ديون الرهن العقاري أحد الأسباب الحاسمة لتوقف الركود. ويرجع ذلك إلى أن معظم الرهون العقارية العائلية كانت مقفلة بأقل من 3٪، وهو ما يمثل 13.5 تريليون دولار، وفقًا لمؤشر بلومبرج للأوراق المالية المدعومة بالرهن العقاري (إم بي إس)

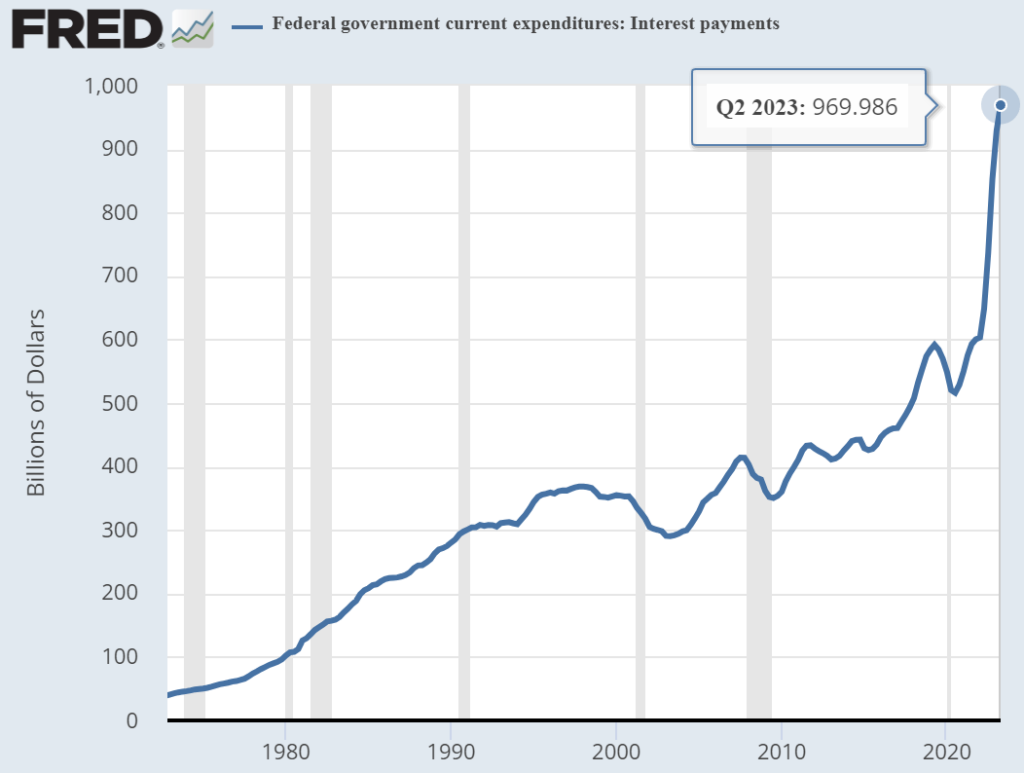

لذلك، لم يتأثر مجموع الديون الهائل هذا برفع الفائدة العنيف من قبل الاحتياطي الفيدرالي. في غضون ذلك، تخطت مدفوعات الفائدة جميع السقوف السابقة لأن سعر الفائدة عند أعلى مستوى منذ 22 عامًا.

الصورة بتصريح من الاحتياطي الفيدرالي.

بدلاً من خدمة العملية الإنتاجية، توشك الحكومة على تجاوز عتبة تريليون دولار في خدمة الديون.

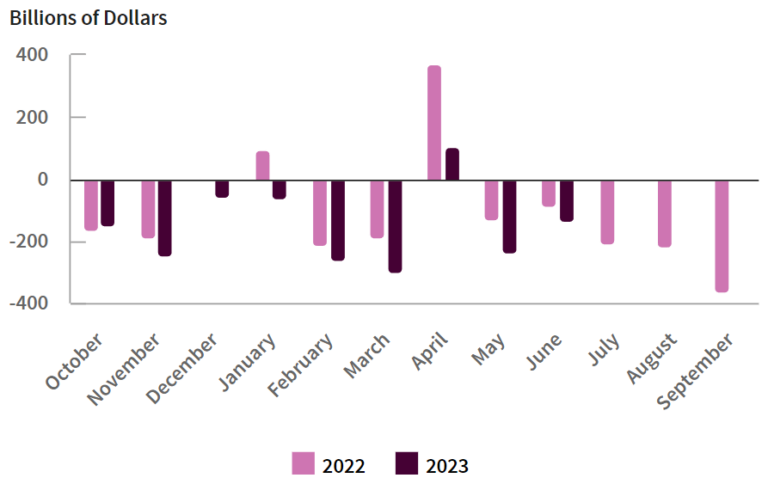

التصاعد السريع للديون أدى إلى تعميق عجز الميزانية إلى 1.4 تريليون دولار في الأشهر التسعة الأولى من السنة المالية 2023، وهذا يعني أن الحكومة لديها مساحة مناورة أضيق. ومن ثم تحول الأمر إلى سباق لجباية الضرائب لخدمة الدين بدلاً من تحسين النمو الاقتصادي.

لا يقتصر الأمر على استمرار نمو عجز الميزانية، ولكن الإيرادات انخفضت لأقل من 11٪ مقارنة بالسنة المالية 2022. الصورة مجاملة من تقرير مكتب الميزانية في الكونجرس (CBO) في 11 يوليو.

مرونة سوق العمل ما زالت مستمرة

بالإضافة إلى مرونة سوق الإسكان المذكورة أعلاه، لا يزال سوق العمل ضيقًا. عبر العديد من اجتماعات اللجنة الفيدرالية للسوق المفتوحة، أشار جيروم باول إلى أنه يجب تخفيف ظروف سوق العمل (الوظائف المفقودة) لجلب التضخم إلى هدف 2٪.

في حين أن بنك الاحتياطي الفيدرالي لديه تفويض مزدوج للحفاظ على استقرار الأسعار وانخفاض معدل البطالة، فإن الحفاظ على استقرار الأسعار له الأولوية الآن.

حيث قال رئيس بنك الاحتياطي الفيدرالي جيروم باول في المؤتمر الصحفي يوم الأربعاء

"بدون استقرار الأسعار، لا يعمل الاقتصاد لمصلحة أحد. على وجه الخصوص، بدون استقرار الأسعار، لن نحقق فترة مستدامة من ظروف سوق العمل القوية التي تعود بالفائدة على الجميع ".

وإذا ارتفعت البطالة، فهذا يعني، بحكم التعريف، ركود. على الأقل، إذا ارتفع معدل البطالة إلى 4.5٪ خلال العام المقبل، يقول جوزيف ديفيس، كبير الاقتصاديين في مجموعة فانجارد:

"حسنًا، هذا ارتفاع بمقدار مائة نقطة أساس. لذلك، بحكم التعريف، هذا هو الركود. الآن، أي شخص يعتقد أن هذا هبوط ناعم فإنه كمن يبصق في وجه 150 عامًا من التاريخ ".

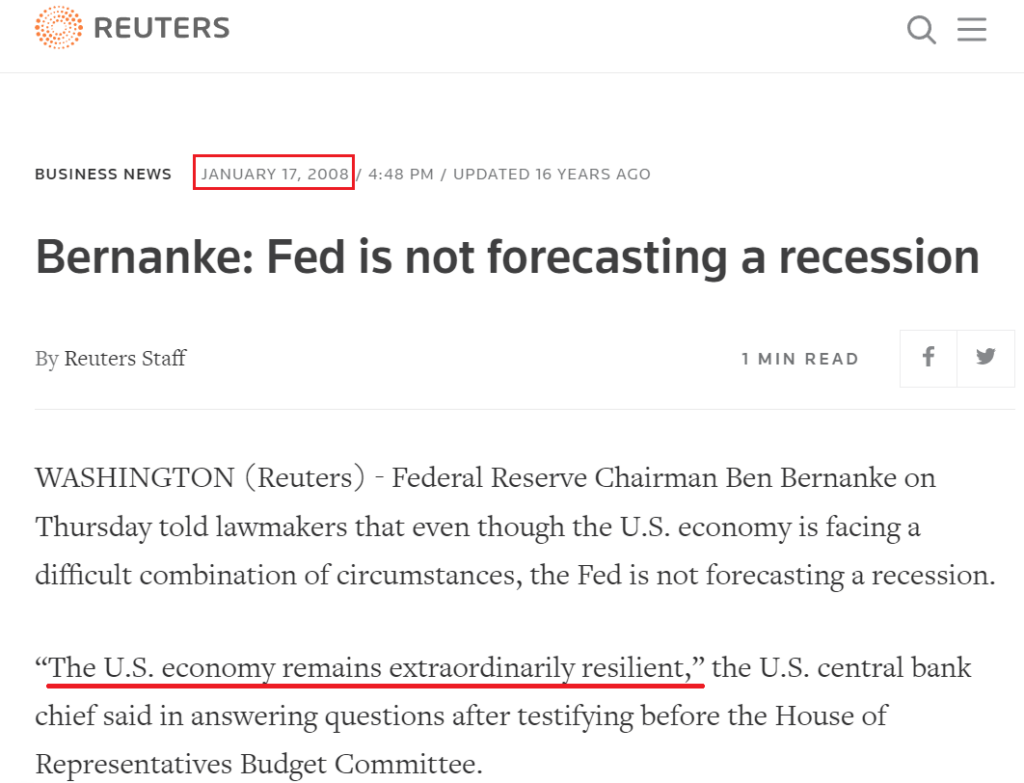

الحديث عن اقتصاد مرن على أسس هشة

أخيرًا، يجب ملاحظة أن بنك الاحتياطي الفيدرالي لديه سجل سيئ فيما يتعلق بالتنبؤ. في المؤتمر الصحفي الذي عقد هذا الأسبوع، كرر رئيس مجلس الاحتياطي الفيدرالي باول جملة "المرونة الشاملة للاقتصاد".

المشكلة هي أن هذا النوع من التعبيرات والجمل قد تم طرحها من قبل، قبل الركود العظيم لعام 2008 مباشرة.

الصورة بتصريح من رويترز.

في النهاية، تشير الطبيعة الدورية للاقتصاد القائم على الديون إلى ضرورة تقليص المديونية. سواء كان ذلك هبوطًا ناعمًا أم صعبًا فإنه لم يتم يتأكد بعد.

لا يقدم المؤلف، تيم فرايز، ولا هذا الموقع، ذا توكنيست، المشورة المالية. يرجى الرجوع إلى سياسة موقعنا على الإنترنت قبل اتخاذ أي قرارات مالية.

***

تم نشر هذه المقالة في الأصل على ذا توكنيست. اطلع على النشرة الإخبارية المجانية من ذا توكنيست، خمس دقائق اقتصادية، لحصول على تحليل أسبوعي لأهم الاتجاهات في مجال التمويل والتكنولوجيا.