عاجل: تغيرات حادة بتوقعات الفائدة الأمريكية تهبط بأسعار الذهب

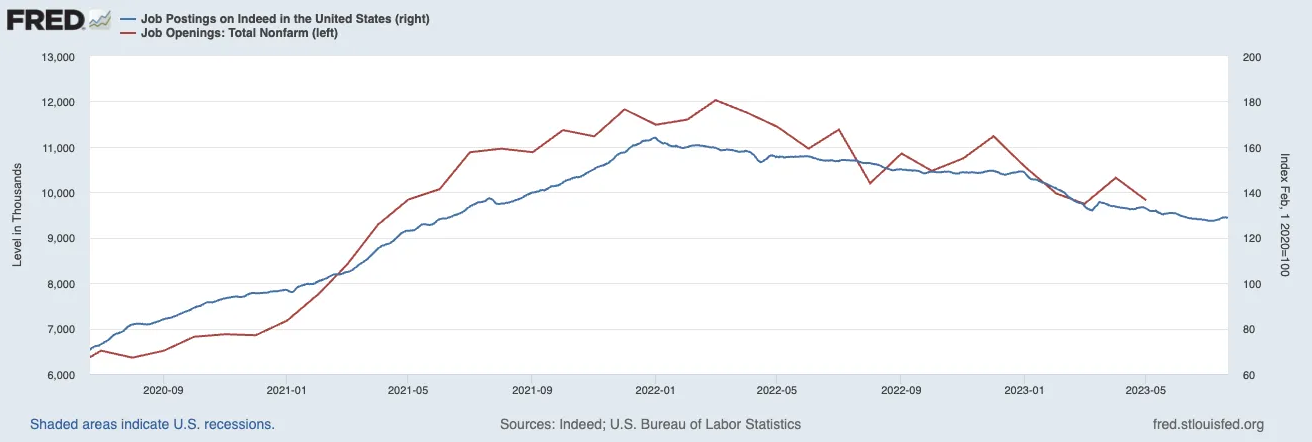

سيشهد هذا الأسبوع عددًا كبيرًا من البيانات الاقتصادية التي قد تكشف أن سوق العمل لا يزال قوياً وأن الاقتصاد لا يزال قوياً. حيث انخفضت مطالبات البطالة الأولية باستمرار في الأسابيع القليلة الماضية، وزادت فرص العمل الفعلية في يوليو.

وبالإضافة إلى ذلك، جاء الربع الثاني من الناتج المحلي الإجمالي أقوى من المتوقع. ويشير كل هذا إلى اقتصاد لا يزال قوياً وبيئة من المحتمل أن تدفع ارتفاع أسعار الفائدة من هذه النقطة.

مرة أخرى، كما تحدثت منذ بعض الوقت، يبدو أن سوق الأسهم يقلل من مخاطر أسعار الفائدة حيث إن علاوة مخاطر الأسهم بين الأسهم والسندات تنتقل إلى مستويات لم نشهدها منذ سنوات عديدة.

ولكن أولاً، ستكون إحدى البيانات المهمة الكبيرة التي ستأتي يوم الاثنين في الساعة 2 مساءً بالتوقيت الشرقي هي استبيان كبار مسؤولي القروض. وسيعطي هذا المستثمرين إحساسًا بما إذا كانت شروط الائتمان تشهد تشددًا وما إذا كانت البنوك تتراجع عن الإقراض أم لا.

وعلى الأقل استنادًا إلى البيانات التي يتم الإبلاغ عنها أسبوعيًا، لم تشهد القروض وعقود الإيجار التجارية والصناعية سوى مستويات متواضعة من السحب من قبل وظلت عند مستويات مرتفعة تاريخيًا.

يوم الثلاثاء، سنحصل على بيانات استطلاع ارتفاع فرص العمل ودوران العمالة، JOLTS، ومؤشر معهد إدارة التوريدات التصنيعي، بينما سيتم الإعلان عن مؤشر مدير المشتريات التصنيعي وتقرير الوظائف من شركة ايه دي بي يوم الأربعاء. بينما يتم يوم الخميس الإعلان عن مطالبات البطالة الأولية، ووحدة تكلفة العمالة، والإنتاجية. وأخيرًا، سيصدر تقرير الوظائف يوم الجمعة، مع توقعات بتوفير 200 ألف وظيفة جديدة في يونيو، جنبًا إلى جنب مع معدل البطالة بنسبة 3.6٪، دون تغيير مقابل الشهر الماضي.

وقد تراجعت الأوضاع المالية بشكل كبير منذ منتصف شهر مارس، لذا فليس من المستغرب أن تأتي البيانات الاقتصادية في المقام الأول أفضل من المتوقع - ارتفع مؤشر المفاجأة الاقتصادية بلومبيرج بشكل كبير منذ بداية أبريل.

لا عجب لماذا تدفع الأسعار على الطرف الطويل من المنحنى للأعلى، وتهدد بالاختراق، وتستعد لتحدي أعلى مستوياتها في أكتوبر. كما يبدو أن معدل العائد على سندات الخزانة الأمريكية لمدة 30 عامًا في وضع يسمح له بالتراجع أكثر من 4.25٪، ويمكن أن توفر بيانات هذا الأسبوع هذا المحفز.

لا يختلف الأمر كثيرًا بالنسبة لسعر عائد سندات الـ 10 سنوات، والذي يمثل أيضًا تحديًا للاختراق هذا الأسبوع، والذي قد يعيده إلى 4.25٪ وربما أعلى.

أصبح الفارق بين عائد الأرباح الحالية ومعدل 10 سنوات الآن 59 نقطة أساس فقط، ويمكنك أن ترى على الرسم البياني أن هذا يمثل نقطة إصابة أساسية.

حتى عائد توزيعات الأرباح إس أند بي 500 مطروحًا منه 10 سنوات عند نقطة انعطاف، حاليًا عند -2.45٪ تقريبًا. وبالعودة إلى أوائل سبعينيات القرن الماضي، تظهر أن المنطقة حول -2.5٪ كانت منطقة دعم ومقاومة حيوية للسوق.

وإذا بدأ عائد توزيعات الأرباح في الارتفاع من هنا، وبدأ الفارق بين معدل 10 سنوات وعائد أرباح إس أند بي 500 في الارتفاع مرة أخرى، فلن يكون ذلك مفاجئًا، نظرًا لأهميته التاريخية.

بالتأكيد، كلما ارتفعت المعدلات وأسعار الأسهم، كلما تقلصت فروق الأسعار هذه، وستستمر الأسهم الأكثر تكلفة في التحول إلى السندات. ومن المؤكد أنه قد يبدو معقولاً في هذه المرحلة إذا ارتفعت الأسعار إلى أعلى مستوياتها في العامين الماضيين، مما قد يجعل الأسهم غير مريحة للغاية مع التقييم الممتد حاليًا.

وليست البيانات الاقتصادية وحدها هي التي يمكنها رفع أسعار الفائدة لأن أسعار النفط آخذة في الارتفاع وقريبة جدًا من الاندلاع هذا الأسبوع ومن المحتمل أن تعود إلى أدنى مستويات التسعينيات؛ ومع ذلك، سيستغرق الأمر حركة تزيد عن 83 دولارًا حتى يحدث ذلك.

يبدو أن أسعار البنزين تتماسك قبل ما يمكن أن يكون تحركًا كبيرًا نحو 3.15 دولار.

في غضون ذلك، شكل مؤشر إس أند بي 500 نمط هبوطي كبير يوم الخميس، وبينما انتعش المؤشر يوم الجمعة، تمكن فقط من استعادة حوالي 78٪ من انخفاض يوم الخميس.

وإذا لم يخترق المؤشر القمة في وقت مبكر من هذا الأسبوع عند 4،605، فقد يكون ذلك هو نهاية الارتفاع، وقد يؤدي إلى انخفاض كبير في المؤشر الذي أعتقد أنه يمحو هذا الارتفاع ويدفع المؤشر إلى ما دون 4200.

هناك أيضًا نمط الوتد الصاعد في مؤشر إس أند بي 500، وإذا اخترق هذا الاتجاه التصاعدي الأدنى حول 4500، فإن العودة إلى أصل إس أند بي 500 تعني تراجعًا إلى 4100.

وعلى أي حال، يعتبر هذا كل شيء لهذا اليوم.