عاجل: في ختام الجلسة الأمريكية اليوم...تراجع الذهب وقفزة هائلة للنفط

أثار تخفيض وكالة فيتش الأخير لتصنيف ديون الولايات المتحدة قلق المستثمرين مع تزايد العجز والديون بشكل مطرد. وأدى هذا التخفيض إلى ارتفاع عائدات سندات الخزانة لأجل 10 سنوات إلى ما يزيد عن 4%، مما أثار مخاوف بشأن الوضع المالي المتدهور في أمريكا. والمشكلة هي أنه إذا لم يتم اتخاذ خطوات جذرية للحد من الإنفاق، فإن ذلك سيؤدي إلى ارتفاع أسعار الفائدة. وذكرت صحيفة وول ستريت جورنال:

"إن الولايات المتحدة تقترض بعملتها الخاصة ولن تتخلف أبدًا عن السداد بشكل لا إرادي طالما أن لديها مطبعة. ومع أن ارتفاع أسعار الفائدة يدفع احتياجات التمويل إلى الارتفاع، فإن قدرة الحكومة الأمريكية على تغيير المسار المالي دون اتخاذ تدابير كارثية سياسيا، مثل خفض الاستحقاقات أو طباعة النقود بشكل علني، أصبحت أكثر محدودية.

وإذا لم يتم اتخاذ مثل هذه الخطوات الجذرية، فمن المؤكد أن ذلك يعني دفع المزيد للاقتراض. إن ارتفاع المعدل الخالي من المخاطر سوف يؤدي إلى مزاحمة الاستثمار الخاص والإضرار بقيمة الأسهم، مع بقاء كل الأمور الأخرى متساوية."

يبدو هذا بالتأكيد بمثابة نتيجة منطقية. لكن مفتاح البيان موجود في الجملة الأخيرة. ويشير العديد من حاملي السندات إلى أن أسعار الفائدة يجب أن ترتفع مع زيادة العجز وإصدار المزيد من الديون.

النظرية هي أنه في مرحلة ما، سيحتاج المشترون إلى عائد أعلى لشراء المزيد من الديون من الولايات المتحدة. وهذا أمر منطقي تمامًا بالنسبة لطبيعة عمل سوق السندات، حيث اللاعبون الوحيدون هم اللاعبون الفرديون والمؤسسيون في سوق السندات.

وبعبارة أخرى، ما دامت "كل الأمور الأخرى متساوية"، فلابد أن ترتفع أسعار الفائدة في مثل هذه البيئة.

ومع ذلك، فإن كل شيء آخر ليس متساويًا في الاقتصاد العالمي حيث يتم التحكم في عائدات الديون الحكومية من قبل البنوك المركزية بالتواطؤ مع الحكومات للحفاظ على النمو الاقتصادي، والسيطرة على التضخم، وتجنب الأزمات المالية.

وهذا واضح في الرسم البياني أدناه. منذ عام 2008، كانت البنوك المركزية على مستوى العالم من المشترين للديون العالمية.

لماذا انخرطت البنوك المركزية في مثل هذا البرنامج الضخم لشراء السندات؟ توفير السيولة اللازمة لمكافحة القوى الانكماشية للديون وإبعاد الاقتصادات العالمية عن الركود.

وكما هو مبين، منذ عام 1980، في كل مرة يتعرض فيها الاقتصاد لضربة ركود، كانت الحكومة تستجيب بزيادة الديون. ومع ذلك، أدى تراكم المزيد من الديون إلى استمرار الانخفاض في التضخم والأجور والنمو الاقتصادي وأسعار الفائدة.

ويصبح التحليل أكثر وضوحا عند النظر إلى مؤشر المركب الاقتصادي مقابل العجز.

والتوقع هو أن "هذه المرة مختلفة". وسوف يؤدي المزيد من الديون والعجز إلى ارتفاع أسعار الفائدة. ومع ذلك، منذ عام 1980، لم يحدث مثل هذا الأمر.

(كان الاستثناء في عام 2020، عندما تم إرسال الشيكات إلى الأسر وإغلاق الاقتصاد، مما أدى إلى ارتفاع التضخم). والأهم من ذلك، أن بنك الاحتياطي الفيدرالي والبنوك المركزية العالمية لا تزال تعاني من ذلك.

بنك الاحتياطي الفيدرالي لا يزال محاصرا

قبل عام 2020، أراد بنك الاحتياطي الفيدرالي زيادة التضخم. ومع ذلك، بعد التجربة الفاشلة لإغلاق الاقتصاد وإرسال الشيكات إلى الأسر، يريد بنك الاحتياطي الفيدرالي الآن خفض التضخم.

وفي نهاية المطاف، سوف يحقق بنك الاحتياطي الفيدرالي هدفه حيث يؤدي ارتفاع مستويات الديون إلى تباطؤ معدلات النمو الاقتصادي وتباطؤ التضخم.

منذ عام 1980، كانت هناك حاجة إلى زيادة مستويات الديون لإنشاء دولار واحد من النشاط الاقتصادي. مع الوصول لما يقرب من 5 دولارات من الديون لخلق دولار واحد من النشاط الاقتصادي، فمن غير المرجح توفر القدرة على تعزيز النمو الاقتصادي القوي والتضخم.

وحتى لو كان "حاملو السندات" على حق، وكانت مستويات الدين والعجز المتزايدة تؤدي إلى ارتفاع أسعار الفائدة، فإن البنوك المركزية سوف تتخذ إجراءات لدفع أسعار الفائدة إلى الانخفاض بشكل مصطنع.

وبنسبة 4% على سندات الخزانة لعشر سنوات، تظل تكاليف الاقتراض منخفضة نسبيا من منظور تاريخي. ومع ذلك، ما زلنا نرى علامات التدهور الاقتصادي وتأثيرات سلبية على المستهلك حتى بهذا المعدل.

عندما تكون نسبة الرافعة المالية 5:1 تقريبًا في الاقتصاد، فإن معدلات الفائدة من 5٪ إلى 6٪ تعتبر مسألة مختلفة تمامًا.

-

- زيادة مدفوعات الفائدة على الدين الحكومي، مما يتطلب المزيد من الإنفاق بالعجز.

- سوف يتراجع سوق الإسكان. فالناس يشترون الأقساط، وليس المنازل، وارتفاع أسعار الفائدة يعني ارتفاع الأقساط.

- ارتفاع أسعار الفائدة سيزيد من تكاليف الاقتراض، مما يؤدي إلى انخفاض هوامش الربح للشركات.

- هناك تأثير سلبي على سوق المشتقات المالية الضخمة، مما يؤدي إلى أزمة ائتمانية محتملة أخرى مع انهيار المشتقات المالية ذات أسعار الفائدة.

- مع زيادة الأسعار، ترتفع أيضًا مدفوعات الفائدة المتغيرة على بطاقات الائتمان. سيؤدي هذا إلى انكماش الدخل المتاح وارتفاع حالات التخلف عن السداد.

- هناك تأثير سلبي على البنوك حيث أن ارتفاع معدلات التخلف عن السداد على مستويات الديون الكبيرة يؤدي إلى تآكل رأس المال.

- سيؤثر ارتفاع أسعار الفائدة سلبًا على خطط التقاعد التي تعاني من نقص التمويل بالفعل، مما يؤدي إلى عدم الأمان بشأن الوفاء بالالتزامات المستقبلية.

يمكنني ذكر المزيد، ولكنك فهمت الفكرة.

الاحتياطي الفيدرالي سوف يتدخل

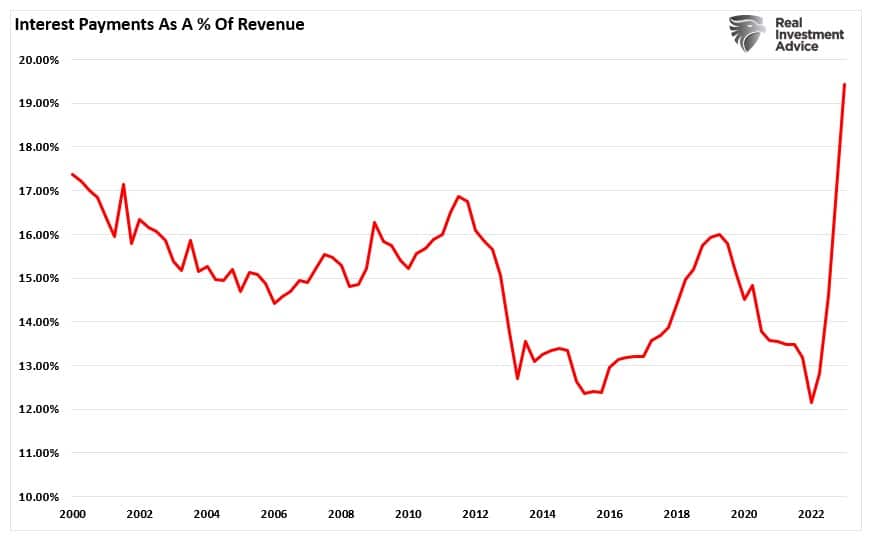

تنتشر مسألة ارتفاع تكاليف الاقتراض عبر النظام البيئي المالي بأكمله مثل الفيروس. وهذا هو السبب وراء قيام بنك الاحتياطي الفيدرالي والحكومة بدفع أسعار الفائدة نحو الانخفاض من خلال السياسات النقدية والمالية. وهذا صحيح بشكل خاص بالنظر إلى أن الفائدة على الدين الحالي تمتص ما يقرب من 1/5 من عائدات الضرائب المجمعة.

المشكلة الأكبر في أطروحة "يجب أن ترتفع أسعار الفائدة" هي عدم قدرة الاقتصاد على الحفاظ على أسعار فائدة أعلى بسبب تزايد إصدار الديون وارتفاع العجز. وقام مكتب الميزانية في الكونجرس مؤخرا بتحديث توقعات ديونه على مدى السنوات الثلاثين المقبلة.

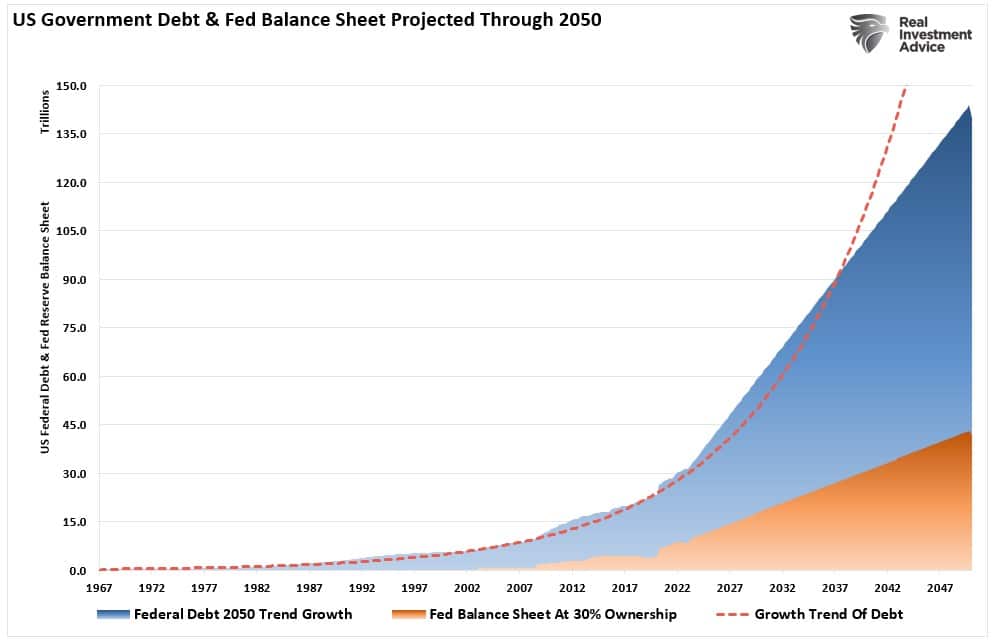

يعرض الرسم البياني أدناه نماذج للتحليل باستخدام اتجاه نمو الديون، ولكنه يأخذ أيضًا في الاعتبار حاجة الاحتياطي الفيدرالي إلى تسييل ما يقرب من 30٪ من هذا الإصدار.

وبمعدل النمو الحالي، سوف يرتفع عبء الدين الفيدرالي من 32 تريليون دولار إلى ما يقرب من 140 تريليون دولار بحلول عام 2050. وفي الوقت نفسه، على افتراض أن بنك الاحتياطي الفيدرالي يواصل تسييل 30% من إصدارات الديون، فإن ميزانيته العمومية سوف تتضخم إلى أكثر من 40 تريليون دولار.

دع هذا يغرق لمدة دقيقة.

وما لا ينبغي أن يفاجئك هو أن الديون غير المنتجة لا تخلق نموًا اقتصاديًا. منذ عام 1977، انخفض متوسط معدل نمو الناتج المحلي الإجمالي لعشر سنوات بشكل مطرد مع زيادة الديون.

وبالتالي، وباستخدام اتجاه النمو التاريخي للناتج المحلي الإجمالي، فإن الزيادة في الديون ستؤدي إلى تباطؤ معدلات النمو الاقتصادي في المستقبل.

الخلاصة

ولذلك، مع زيادة الديون والعجز، ستضطر البنوك المركزية إلى خفض أسعار الفائدة للحفاظ على انخفاض تكاليف الاقتراض للحفاظ على معدلات النمو الاقتصادي الضعيفة. المشكلة في افتراض أن أسعار الفائدة يجب أن ترتفع لثلاثة أضعاف:

- جميع أسعار الفائدة نسبية. من المرجح أن يكون الافتراض بأن أسعار الفائدة في الولايات المتحدة على وشك الارتفاع هو افتراض خاطئ. تجذب العائدات المرتفعة على الديون الأمريكية تدفقات رؤوس الأموال من البلدان ذات العائدات المنخفضة إلى السلبية، مما يدفع أسعار الفائدة إلى الانخفاض في الولايات المتحدة. وبالنظر إلى الضغط الحالي الذي تبذله البنوك المركزية على مستوى العالم لقمع أسعار الفائدة للحفاظ على استمرار النمو الاقتصادي الناشئ، فإن الوصول إلى العائد صفر على الديون الأمريكية ربما يكون أمرًا واقعيًا.

- تضخم العجز القادم في الموازنة. ونظراً لافتقار واشنطن إلى ضوابط السياسة المالية ووعودها بالسخاء المستمر، فمن المتوقع أن يتضخم عجز الميزانية إلى ما يزيد عن 2 تريليون دولار في السنوات المقبلة. وسوف يتطلب هذا المزيد من إصدار السندات الحكومية لتمويل النفقات المستقبلية، والتي سوف تتضخم خلال فترة الركود التالية مع انخفاض الإيرادات الضريبية.

- سوف تستمر البنوك المركزية في شراء السندات للحفاظ على الوضع الراهن، لكنها ستصبح أكثر شراسة خلال فترة الركود التالية. من المرجح أن يصل برنامج التيسير الكمي التالي من قبل بنك الاحتياطي الفيدرالي لتعويض الانكماش الاقتصادي القادم إلى 4 تريليون دولار أو أكثر، مما يدفع العائد على السندات لأجل 10 سنوات نحو الصفر.

إذا كنت بحاجة إلى خريطة طريق لكيفية انتهاء هذا الأمر بمعدلات أقل، فانظر إلى اليابان.

وصفت محللة السياسات ميشيل ووكر هذا النوع من المشاكل في كتابها الصادر عام 2016 تحت عنوان "وحيد القرن الرمادي"، والذي كان من أكثر الكتب مبيعا باللغة الإنجليزية في الصين. وعلى النقيض من الأزمة المفاجئة التي يطلق عليها اسم "البجعة السوداء"، فإن وحيد القرن الرمادي يمثل حدثاً محتملاً يحمل الكثير من التحذيرات والأدلة التي يتم تجاهلها حتى فوات الأوان.

أضف الديون إلى تلك القائمة.