قفزة قوية للعملة الأمريكية.. والأسواق تعيد حسابات الفائدة

يعمل المستثمرون على زيادة رهاناتهم الجماعية على أن بنك الاحتياطي الفيدرالي سيبدأ قريبًا في خفض أسعار الفائدة - وهو الرهان الذي زاد نشاطه هذا الأسبوع وأشعل أقوى ارتفاع في السندات منذ 40 عامًا.

ذكرت صحيفة فايننشال تايمز أن مؤشر بلومبرج للسندات الأمريكية المجمعة، وهو مقياس يتم متابعته على نطاق واسع لقياس إجمالي العائدات على الدخل الثابت الأمريكي، قد ارتفع بنسبة 4.3 في المائة حتى الآن في نوفمبر، مما يضعه على المسار الصحيح لتحقيق أفضل أداء شهري له منذ عام 1985.

حدث إخباري رئيسي ساعد في تعزيز الارتفاع: تصريحات محافظ بنك الاحتياطي الفيدرالي والر يوم الثلاثاء.

حيث قال: "أنا واثق بشكل متزايد من أن السياسة المالية في وضع جيد حاليًا لإبطاء الاقتصاد وإعادة التضخم إلى [هدف بنك الاحتياطي الفيدرالي] البالغ 2 في المائة".

"وقال إنه "إذا رأينا أن التضخم مستمر في الانخفاض لعدة أشهر أخرى - لا أعرف كم من الوقت قد يستغرق ذلك، ثلاثة أشهر، أربعة أشهر، خمسة أشهر، يمكننا بعد ذلك البدء في خفض سعر الفائدة لمجرد انخفاض التضخم. ليس هناك سبب للقول إنك ستبقيها [أسعار الفائدة] مرتفعة حقا وسيعود التضخم إلى الهدف، على سبيل المثال."

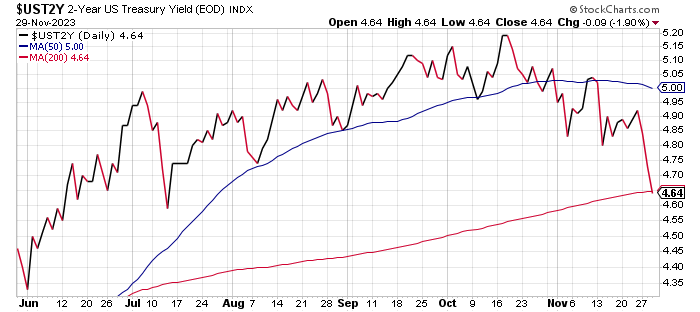

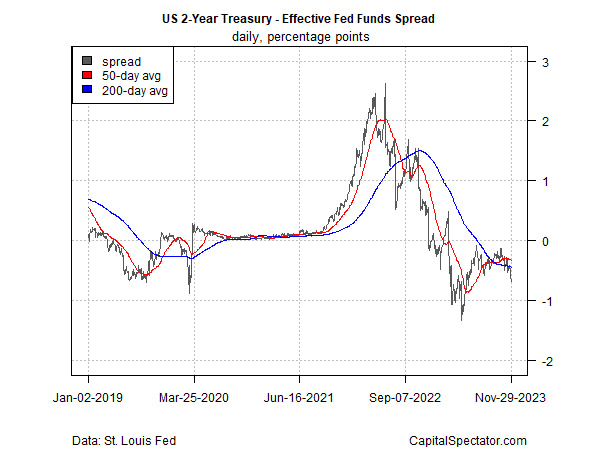

انخفض عائد سندات الخزانة الأمريكية لأجل عامين بشكل حاد في جلسات التداول الأخيرة، و هو العائد الحساس للسياسة، حيث انخفض إلى 4.64٪ يوم الأربعاء (29 نوفمبر)، وهو أدنى مستوى منذ يوليو.

ومن الجدير بالذكر أن سعر الفائدة لمدة عامين ينخفض الآن بسرعة مقارنة بالنطاق المستهدف الحالي البالغ 5.25٪ إلى 5.50٪ لأسعار الفائدة على الأموال الفيدرالية. وهذه إشارة إلى أن تسعير السوق ينطوي على احتمالات أعلى بأن 1) بلغت أسعار الفائدة ذروتها و2) اقترب خفض الفائدة.

أداة InvestingPro هي أفضل أداة تحليل أسهم في العالم وتوفر لك أفضل الترشيحات وأدق البيانات لتسبق الجميع في عالم الأسهم.

**************************

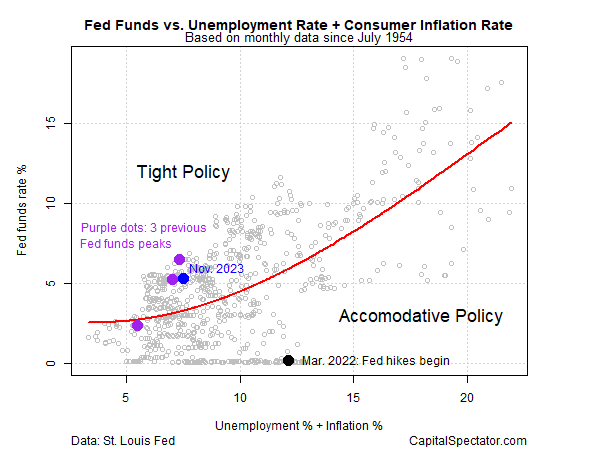

تشير مقارنة الشروط النقدية في الولايات المتحدة مع التضخم الاستهلاكي والبطالة إلى أن السياسة تقترب من أعلى مستوياتها في دورات الارتفاعات الأخيرة.

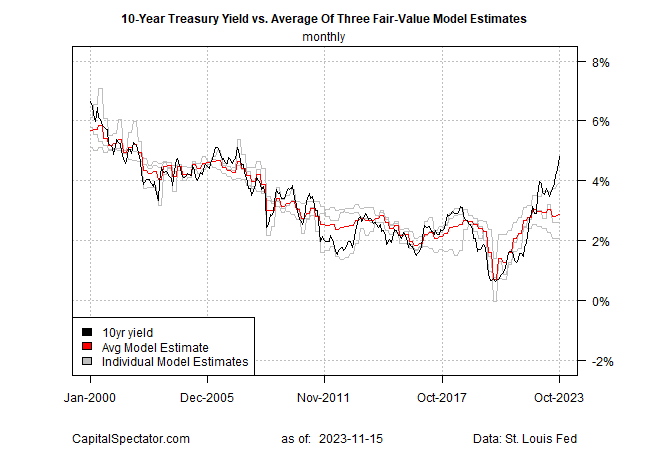

هناك دعم إضافي للتوقعات بأن أسعار الفائدة قد بلغت ذروتها: وقد كانت التقديرات الأخيرة لـ "القيمة العادلة" لعائد سندات الخزانة القياسية لأجل عشر سنوات أقل بكثير من العائد الحالي الذي حددته السوق.

في وقت سابق من هذا الشهر على موقع CapitalSpectator.com، كان تقدير القيمة العادلة لسعر العائد لأجل 10 سنوات لشهر أكتوبر أقل بنحو نقطتين مئويتين من سعر السوق - وهي أكبر فجوة منذ ما يقرب من عقدين من الزمن، وهذا يعد دليلًا على الاعتقاد بأن عمليات البيع في سوق السندات قد ذهبت إلى أبعد من ذلك. .

لا يزال من المبكرأن نقرر بثقة بأن سوقًا صاعدة جديدة للسندات قد بدأت، ولكن من المؤكد أن الاحتمالات تميل أكثر في هذا الاتجاه. ومن المرجح أن تكون بيانات التضخم الواردة حاسمة في تحديد ما سيأتي بعد ذلك.

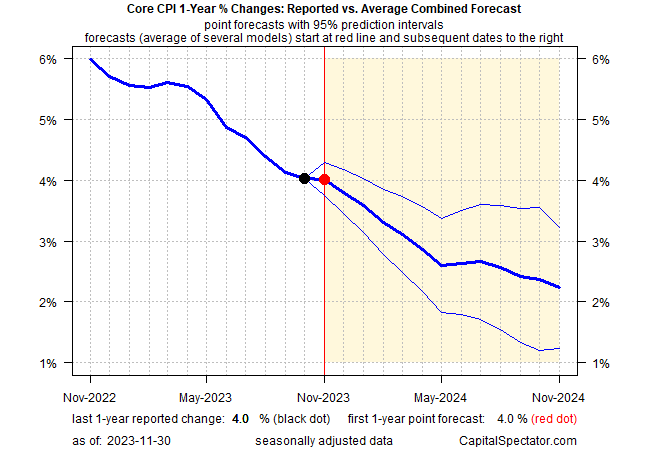

وتشير توقعات التضخم الاستهلاكي الأساسي إلى أن تراجع التضخم سيستمر، وإن كان بوتيرة متواضعة وفي بعض الأحيان بوتيرة ثابتة قد تخلق رياحًا معاكسة لسوق السندات في بعض الأحيان.

يتوقع نموذج مجمع تم تطويره بواسطة CapitalSpectator.com أن التغيير لمدة عام واحد في مؤشر أسعار المستهلكين الأساسي سيظل ثابتًا عند معدل 4.0٪ على أساس سنوي في تقرير نوفمبر القادم ثم يستأنف مساره الهبوطي في الأشهر اللاحقة.

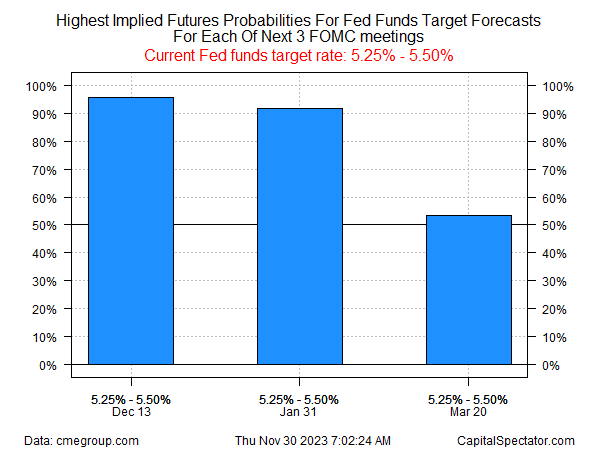

تؤيد العقود الآجلة لصناديق الاحتياطي الفيدرالي تسعير انتهاء دورة رفع أسعار الفائدة، لكن لا تزال هيئة المحلفين غير متأكدة من موعد بدء التخفيضات. تشير تقديرات السوق إلى شبه يقين بأن البنك المركزي سيترك سعر الفائدة المستهدف دون تغيير في اجتماعي السياسة المقبلين، في حين أن اجتماع مارس سيكون فعليًا بمثابة تأرجح بين ترك أسعار الفائدة دون تغيير وخفضها.

بأي طريقة ستتحطم الاحتمالات في الأيام والأسابيع المقبلة؟ من المرجح أن تكون البيانات الكلية الواردة هي العامل الحاسم.

ويبقى هناك سؤالان رئيسيان.

- أولاً، هل يتباطأ الاقتصاد بعد الارتفاع الكبير في الناتج المحلي الإجمالي في الربع الثالث؟

- ثانياً، هل ما زال التضخم يتراجع بوتيرة تمنح البنك المركزي شعورًا بالارتياح للتخلي عن المزيد من رفع أسعار الفائدة ثم خفضها في أوائل العام المقبل؟