عاجل: ختام الجلسة الأمريكية اليوم...مكاسب قوية للذهب والفضة وانهيار النفط

-

يجب على المستثمرين أن يستعدوا لمزيد من التقلبات الأسبوع المقبل حيث يواجه سوق الأسهم اثنين من أحداث الهامة المحركة للسوق.

-

سيتم التركيز على بيانات التضخم المتمثلة في مؤشر أسعار المستهلك الأمريكي بالإضافة إلى الاجتماع النهائي للسياسة النقدية لمجلس الاحتياطي الفيدرالي لهذا العام.

-

ومع أخذ ذلك في الاعتبار، سيكون الأسبوع المقبل حاسمًا في تحديد تحركات سياسة بنك الاحتياطي الفيدرالي حتى عام 2024.

-

هل فاتتك تخفيضات الجمعة البيضاء؟ احصل على خصم يصل إلى 60% على اشتراك InvestingPro من خلال تخفيضات اثنين الإنترنت الممتدة.

من المتوقع أن يكون الأسبوع المقبل أسبوعًا متقلبًا آخر، حيث يستعد المستثمرون لاثنين من أكبر الأحداث الاقتصادية المتبقية لعام 2023.

على التقويم الاقتصادي، سيكون أهم الأحداث هو تقرير تضخم أسعار المستهلكين في الولايات المتحدة لشهر نوفمبر، والذي من المتوقع أن يظهر استمرار انخفاض مؤشر أسعار المستهلك السنوي.

وفي الوقت نفسه، سيعلن بنك الاحتياطي الفيدرالي قراره بشأن سعر الفائدة في اجتماعه الأخير لهذا العام يوم الأربعاء. ولا يُنظر إلى أي إجراء من جانب البنك المركزي على أنه الأكثر ترجيحًا، حيث يعتقد المستثمرون أن بنك الاحتياطي الفيدرالي قد انتهى من تضييق السياسة النقدية.

بالنظر إلى كل ذلك، يعد الأسبوع المقبل بحركات كبيرة، ومن المرجح أن ينتشر تأثيرها عبر سوق الأسهم لأشهر قادمة.

إليك ما يجب الانتباه إليه:

الثلاثاء 12 ديسمبر: تقرير مؤشر أسعار المستهلك الأمريكي

ومع توقع المستثمرين الآن بشدة خفض سعر الفائدة الفيدرالي في مارس، فإن بيانات التضخم المتمثلة في مؤشر أسعار المستهلك الأمريكي الأسبوع المقبل تكتسب أهمية إضافية.

ووفقًا لموقع Investing.com، من المتوقع أن يرتفع مؤشر أسعار المستهلك بنسبة 0.1٪ هذا الشهر بعد قراءة ثابتة في أكتوبر. ومن المتوقع أن يرتفع معدل التضخم السنوي الرئيسي بنسبة 3.1%، متباطئًا من وتيرة سنوية بلغت 3.2% في الشهر السابق.

إن القراءة الأقل من المتوقع، والتي تعني انخفاض التضخم الرئيسي إلى 3٪ أو أقل، من شأنها أن تزيد من حماسة خفض أسعار الفائدة، في حين من المرجح أن تؤدي القراءة القوية المفاجئة إلى استمرار الضغط على بنك الاحتياطي الفيدرالي لمواصلة معركته ضد التضخم.

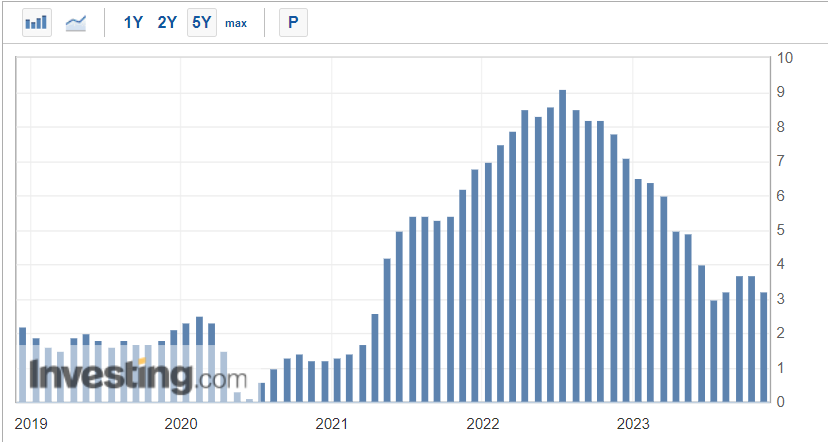

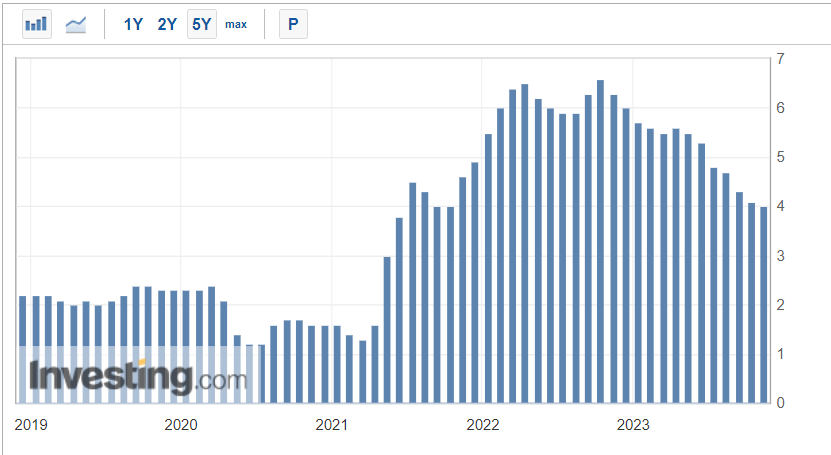

كما هو موضح في الرسم البياني أدناه، انخفض التضخم في الولايات المتحدة بشكل كبير منذ صيف عام 2022، عندما بلغ ذروته عند أعلى مستوى له منذ 40 عامًا عند 9.1٪، وسط دورة قوية لرفع أسعار الفائدة من قبل بنك الاحتياطي الفيدرالي.

وفي الوقت نفسه، من المتوقع أن يرتفع مؤشر أسعار المستهلك الأساسي لشهر نوفمبر - والذي لا يشمل أسعار المواد الغذائية والطاقة - بنسبة 0.2٪ في الشهر، وهو ما يتوافق مع نفس الزيادة في أكتوبر. تشير تقديرات الرقم على أساس سنوي إلى زيادة بنسبة 4.0٪، وهو نفس الرقم في الشهر السابق.

تتم مراقبة المؤشرالأساسي عن كثب من قبل مسؤولي بنك الاحتياطي الفيدرالي الذين يعتقدون أنه يوفر تقييمًا أكثر دقة للاتجاه المستقبلي للتضخم.

-

التوقعات:

أعتقد أن البيانات ستضيف المزيد من الإشارات الدالة على أن التضخم يهدأ وتعزز وجهة النظر القائلة بأن أسعار الفائدة ربما تكون قد بلغت ذروتها.

وفي التعليقات التي أدلى بها الأسبوع الماضي رئيس بنك الاحتياطي الفيدرالي جيروم باول، تعهد بالتحرك "بحذر" بشأن أسعار الفائدة، واصفًا مخاطر التمادي في تشديد السياسة النقدية بأنها "أكثر توازناً" مع مخاطر عدم رفع أسعار الفائدة بما يكفي للسيطرة على التضخم.

مع أخذ ذلك في الاعتبار، من المحتمل أن يكون البنك المركزي الأمريكي قد انتهى من رفع أسعار الفائدة ويمكن أن يبدأ في خفضها في أقرب وقت في الربع الأول من عام 2024 مع استمرار التضخم في الانخفاض نحو هدف 2٪ الذي يعتبره الاحتياطي الفيدرالي صحيًا.

الأربعاء 13 ديسمبر: قرار بنك الاحتياطي الفيدرالي، ومؤتمر باول

وفي الأسبوع المقبل أيضًا تزداد الإثارة مع اجتماع الاحتياطي الفيدرالي المرتقب، حيث يتم تقييم الاتجاه المستقبلي لأسعار الفائدة وتعديلات السياسة النقدية.

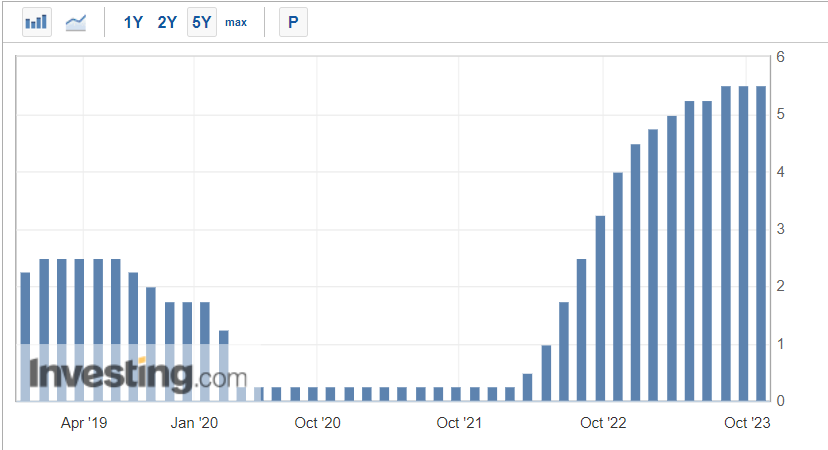

وبعد رفع الإحتياطي الفيدرالي تكاليف الاقتراض بمقدار 525 نقطة أساس منذ مارس 2022، من المتوقع على نطاق واسع أن يبقي على أسعار الفائدة دون تغيير للاجتماع الثالث على التوالي حيث يقوم صناع السياسات بتقييم علامات التباطؤ الاقتصادي.

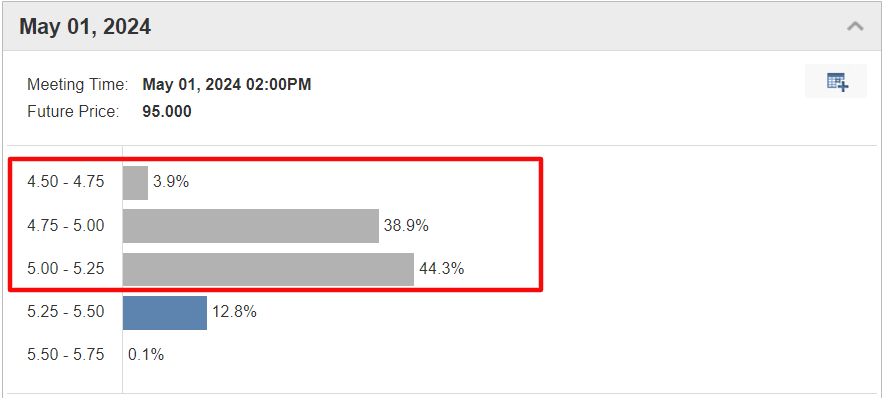

وفي صباح الجمعة، هناك فرصة بنسبة 99٪ لأن يبقي البنك المركزي الأمريكي على أسعار الفائدة عند المستويات الحالية، وفقًا لموقع Investing.com أداة مراقبة أسعار الفائدة الفيدرالية . وهذا من شأنه أن يترك النطاق المستهدف للفائدة الفيدرالية بين 5.25% و5.50%..

كما هو الحال دائمًا، سينصب معظم التركيز على رئيس بنك الاحتياطي الفيدرالي باول، الذي سيعقد مؤتمرًا صحفيًا تتم مراقبته عن كثب بعد وقت قصير من صدور بيان اللجنة الفيدرالية للسوق المفتوحة.

وانتشرت التكهنات حول النهج الذي سيتبعه بنك الاحتياطي الفيدرالي في التعامل مع التضخم وأسعار الفائدة والتحولات المحتملة في السياسة في الأسابيع الأخيرة، وزادت تلك التكهنات مع استمرار البيانات الاقتصادية في تقديم صورة مختلطة.

بالإضافة إلى قرار السياسة المتوقع والمؤتمر الصحفي لباول، سيصدر مسؤولو بنك الاحتياطي الفيدرالي أيضًا توقعات جديدة لأسعار الفائدة والنمو الاقتصادي، والمعروفة باسم "مخطط النقاط"، حيث تزداد ثقة المستثمرين بأن بنك الاحتياطي الفيدرالي قد انتهى من رفع أسعار الفائدة.

وقال باول الأسبوع الماضي إنه من الواضح أن السياسة النقدية الأمريكية تؤدي إلى تباطؤ الاقتصاد كما كان متوقعا، مع وصول سعر الفائدة القياسي لليلة واحدة إلى "المنطقة التقييدية".

ومع ذلك، أشار رئيس بنك الاحتياطي الفيدرالي إلى أن صناع السياسة على استعداد لتشديد السياسة بشكل أكبر إذا رأوا ذلك مناسبًا.

-

التوقعات:

في حين أنه من المؤكد أن بنك الاحتياطي الفيدرالي سوف يوقف رفع أسعار الفائدة الأسبوع المقبل، فإن الاجتماع القادم يحمل إمكانية الإشارة إلى تغييرات في استراتيجيات البنك المركزي فيما يتعلق بمسار إجراءات السياسة النقدية المستقبلية.

وقد سلط كثيرون في السوق الضوء على التوازن الدقيق الذي يتعين على بنك الاحتياطي الفيدرالي أن يحققه، وهو التحدي المتمثل في ترويض الضغوط التضخمية دون دفع الاقتصاد إلى الركود.

على هذا النحو، أعتقد أن باول سيكرر التزامه بالمضي قدمًا بحذر مع المزيد من تشدد السياسة مع الاعتراف بأن بنك الاحتياطي الفيدرالي قد حقق تقدمًا كبيرًا في خفض التضخم مع وصول الاقتصاد إلى مرحلة الهبوط الناعم.

يعتقد المستثمرون إلى حد كبير أنه من غير المرجح أن يرفع بنك الاحتياطي الفيدرالي أسعار الفائدة أكثر من ذلك، وقد بدأوا في تسعير سلسلة من تخفيضات أسعار الفائدة بدءًا من الربيع المقبل.

كما هو موضح أدناه، هناك فرصة بنسبة 90٪ تقريبًا لخفض أسعار الفائدة في اجتماع بنك الاحتياطي الفيدرالي في مايو 2024، في حين تبلغ احتمالات شهر مارس حوالي 65٪.

أي مؤشرات أو تحولات في لهجة بنك الاحتياطي الفيدرالي خلال اجتماع اللجنة الفيدرالية للسوق المفتوحة الأسبوع المقبل يمكن أن تؤدي إلى تحركات كبيرة في السوق ومعنويات المستثمرين.

ومع أخذ ذلك في الاعتبار، ننصح المشاركين في السوق بالبقاء يقظين وتوخي الحذر وتنويع محافظهم الاستثمارية للتحوط ضد التقلبات المحتملة في السوق.

***

باستخدام أداة فحص الأسهم على InvestingPro ، يمكن للمستثمرين تصفية مجموعة واسعة من الأسهم بناءً على معايير ومعايير محددة لتحديد الأسهم المنخفضة ذات الاتجاه الصعودي القوي المحتمل.

يمكنك بسهولة تحديد ما إذا كانت الشركة تناسب ملف تعريف المخاطر الخاص بك عن طريق إجراء تحليل أساسي مفصل على InvestingPro وفقًا لمعاييرك. بهذه الطريقة، سوف تحصل على مساعدة احترافية للغاية في تشكيل محفظتك الاستثمارية.

بالإضافة إلى ذلك، يمكنك الاشتراك في InvestingPro ، وهي واحدة من أكثر المنصات شمولاً في السوق لإدارة المحافظ والتحليل الأساسي، وهي أرخص بكثير مع أكبر خصم لهذا العام (يصل إلى 60%)، وذلك من خلال الاستفادة من تخفيضات اثنين الإنترنت الممتدة.

إخلاء المسؤولية: هذأ المقال مكتوب لأغراض إعلامية فقط؛ ولا يشكل التماسًا أو عرضًا أو نصيحة أو توصية للاستثمار، ولا يهدف إلى تحفيز شراء الأصول بأي شكل من الأشكال. أود أن أذكرك بأن أي نوع من الأصول، يتم تقييمه من وجهات نظر متعددة وهو ينطوي على مخاطر عالية، وبالتالي فإن أي قرار استثماري والمخاطر المرتبطة به تظل مسؤولية المستثمر.