عاجل: ختام تداولات اليوم...تراجع حاد لأسعار الذهب والفضة، والنفط يواصل الصعود

لن يتمتع هذا الأسبوع بإثارة الأسبوع الماضي، ولكنه قد يكون أحد تلك الأسابيع التي تفاجئنا أيضًا. ولا يزال موسم الأرباح مستمرًا، على الرغم من أن 230 شركة من أصل 500 شركة في مؤشر إس أند بي 500 قد أعلنت عن نتائجها.

لذا، نحن لسنا في النصف الأخير من موسم الأرباح، ولكن لنفترض أن جميع الشركات الكبرى أعلنت الآن عن أرباحها، وهذا يترك شركة انفيديا (ناسداك:NVDA) فقط في السوق، وهو لن يأتي حتى 21 فبراير.

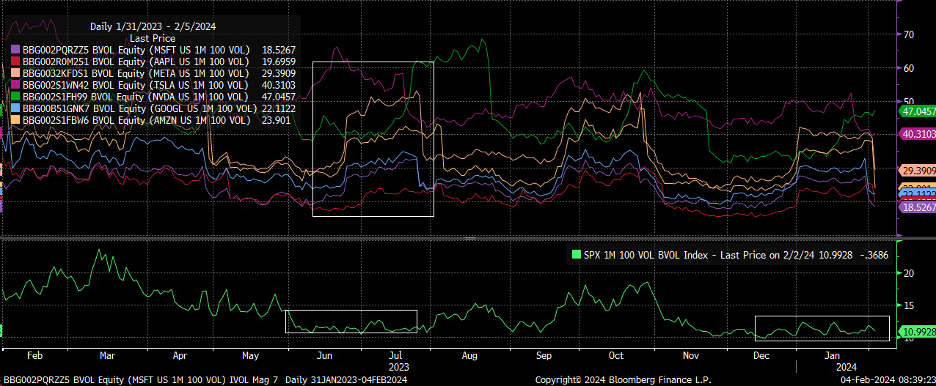

وكما هو مفترض، فإن التقلبات الضمنية لستة من الأسهم السبعة في ماجنيفيسنت 7 قد انخفضت الآن بشكل حاد، وعلى الرغم من إرادة شركة انفيديا، فلن يحدث ذلك إلا بعد أن تعلن الشركة عن النتائج.

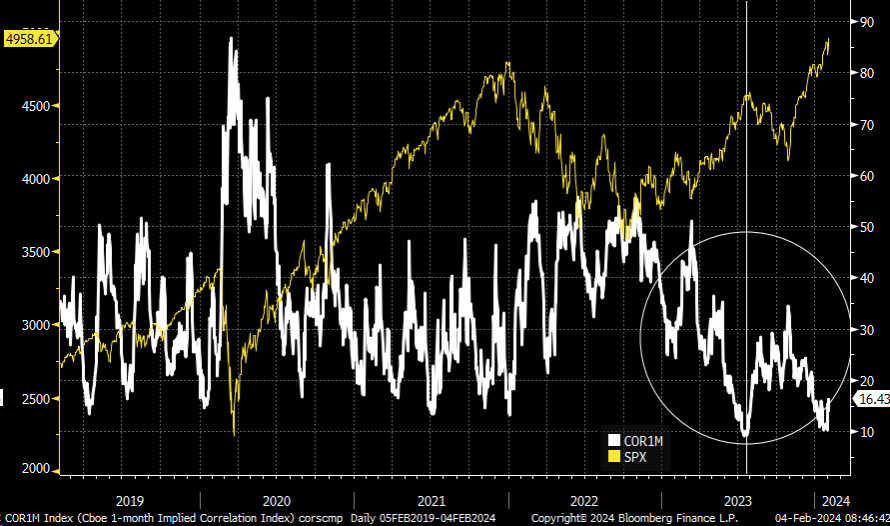

لذلك، من الناحية النظرية، يجب أن تستمر مؤشرات الارتباط الضمنية في الارتفاع الآن بعد إعادة ضبط التقلبات الضمنية والبدء في تداول التقلبات الضمنية لمؤشر إس أند بي 500 ومكونات المؤشر كواحد.

وكما تقول النظرية، مع ارتفاع مؤشر الارتباط الضمني، يجب أن نرى انخفاض مؤشر إس أند بي 500 مع انتهاء تداول تشتت التقلبات، كما أن عرض التقلب المستمر الذي شهدناه يقمع مؤشر فيكس يتفكك حتى شهر واحد قبل بدء موسم الأرباح القادم في أواخر مارس.

إنها نظرية لأنه لا يوجد شيء مضمون في هذا السوق للعمل، وشيء ما يمكن أن يقلب الأمور رأسا على عقب. ومع ذلك، على الأقل حتى هذه اللحظة، سارت الأمور كما هو متوقع، وأعتقد أنها ستستمر.

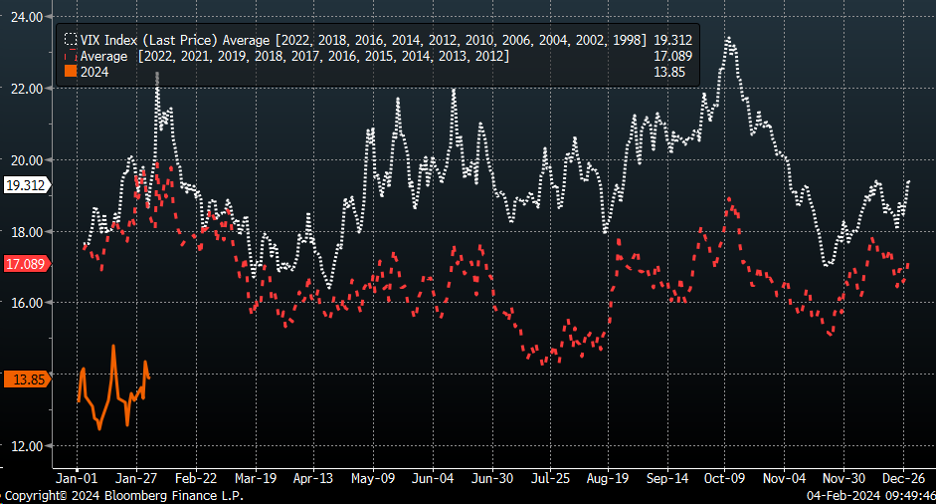

كما أعتقد أن النقطة المرجعية الوحيدة هنا هي أن هذا هو الوقت من العام الذي ترتفع فيه التقلبات الضمنية لمؤشر إس أند بي500. وبالنظر إلى ذلك، فإن هذا العام هو عام الانتخابات الرئاسية، وكانت 3 من أكبر عمليات البيع في سوق الأسهم في العصر الحديث في سنوات الانتخابات الرئاسية 2000 و2008 و2020.

كما سأضيف أن عامي 2012 و 2016 لم يكونا نزهات أيضًا. ومع ذلك، يمكن للمرء أن يرى أنه على مدى السنوات العشر الماضية، باستثناء عام 2020، وكل سنة زوجية، باستثناء الأعوام 2000 و2008 و2020 في مؤشر فيكس، فإننا نميل إلى رؤية ارتفاع في التقلبات الضمنية للسوق الأوسع. كما استبعدت عام 2023 من المتوسطات.

ونرى أيضًا أن هناك زيادة ملحوظة إلى حد ما في مؤشر فيكس من منتصف أغسطس إلى منتصف أكتوبر وأعلى بشكل ملحوظ في السنوات الزوجية، وربما يرجع ذلك إلى أن الانتخابات، بشكل عام، تحدث في السنوات الزوجية، سواء كانت رئاسية أو مجرد الانتخابات العامة، التي يمكن أن تؤثر على ميزان القوى في الكونغرس.

وفي الوقت الحالي، يعتبر مؤشر فيكس منخفضًا للغاية مقابل المتوسط التاريخي للسنوات العشر الماضية باستثناء عام 2020، ومنخفض للغاية مقابل السنوات الزوجية، مثل 2000،08، و2020. وبالنظر إلى أن تجارة تشتت التقلبات متأخرة، يمكنني إجراء هناك حالة قوية إلى حد ما مفادها أن قمع التقلبات قد أصبح الآن وراءنا لبعض الوقت ومن المقرر أن يصل إلى ذروته في شهر مارس تقريبًا وربما في شهر مارس التشغيلي.

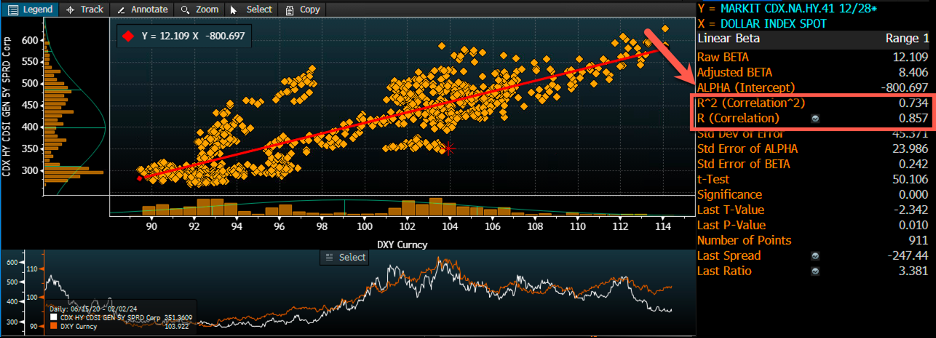

وبالإضافة إلى ذلك، ساعد إعلان تقرير الوظائف القوي يوم الجمعة الدولار على الاختراق بقوة والدفع فوق مستوى المقاومة عند مستوى 103.50، والذي عانى عنده لبعض الوقت. وهذا سيضع مستوى المقاومة التالي لمؤشر الدولار حول مستوى 104.25

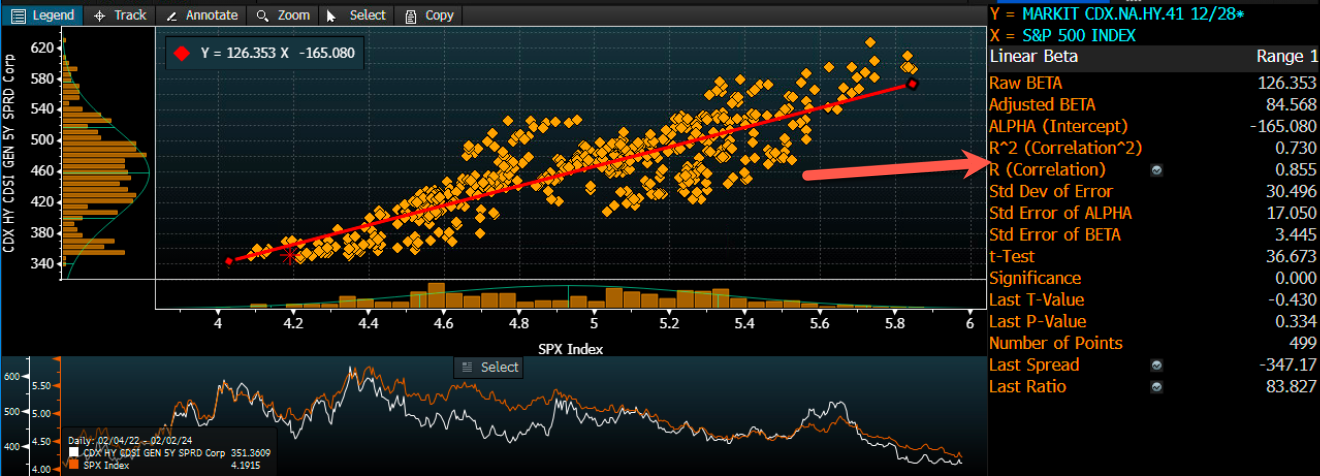

بشكل عام، نحن نهتم بالتغيرات في قيمة مؤشر الدولار نظرًا لتأثيراتها على أشياء مثل الظروف المالية وانتشار الائتمان عالي العائد، والتي ترتبط ارتباطًا وثيقًا على مر السنين. لذا، فإن وجود دولار قوي من شأنه أن يؤدي إلى فروق أسعار ائتمانية أعلى.

من المفترض أن تؤدي فروق الائتمان المرتفعة إلى عائد أرباح أعلى لمؤشر ستاندرد آند بورز 500، مما يعني انخفاض نسبة مكرر الربحية لمؤشر ستاندرد آند بورز 500 وانخفاض الأسعار.

بشكل عام، كان لا بد من تجميع العديد من القطع والأجزاء المتحركة معًا منذ بداية العام لإيصالنا إلى هذه النقطة، مما يجعل الأمور صعبة من وجهة نظر كلية أوسع.

وفي حين أن الرسائل حول توقيت اجتماع هذه الأشياء معًا مستحيلة، فإن الفكرة وراء عملي وكيفية تقديم العرض تهدف إلى أن تكون في شكل قصة، حيث تجمع كل الأجزاء والأجزاء معًا ببطء بمرور الوقت حتى نصل إلى الهدف. كما يجب أن تكون بداية الفصل التالي.

وإذا كنت قد قرأت الأمور بشكل صحيح، فمن المحتمل أننا قد قرأنا الفقرات الأخيرة من الفصل. كما أعتقد أننا على وشك إغلاق الفصل الخاص بارتفاع شهر أكتوبر ونرى تشديد الأوضاع المالية وارتفاع التقلبات وما زلت لا أستبعد العودة إلى 4100 على مؤشر ستاندرد آند بورز، رغم أنه قد يبدو بعيد المنال.

وبطبيعة الحال، قد أكون مخطئا، وأنا على استعداد للتعايش مع ذلك لأن جزءا من تكهنات السوق يعني أن تكون مخطئا؛ إنها مجرد تحويل تلك الاحتمالات لصالحك قدر الإمكان.

فيديو اليوتيوب -