عاجل: اضطرابات النفط ترعب ترامب - تحرير 172 مليون برميل من الاحتياطي الأمريكي

رضوخًا للبيانات الأخيرة، أقر رئيس مجلس الاحتياطي الفيدرالي جيروم باول يوم الثلاثاء بأن التقدم في مكافحة التضخم قد تعثر، وهو ما أضعف فرضية خفض أسعار الفائدة.

كان سوق الخزانة يطرح نفس القضية فعليًا منذ أسابيع، ولكن عندما يقولها كبير المصرفيين المركزيين بصوت عالٍ يلاحظ الجمهور ذلك.

قال باول في مؤتمر أمس (16 أبريل): "تُظهر البيانات الأخيرة نموًا قويًا وقوة مستمرة في سوق العمل، ولكن أيضًا عدم إحراز المزيد من التقدم حتى الآن هذا العام بشأن تحقيق هدفنا المتمثل في الوصول إلى معدل التضخم البالغ 2%".

"من الواضح أن البيانات الأخيرة لم تمنحنا الثقة اللازمة، بل إنها تشير إلى أنه من المحتمل أن يستغرق الأمر وقتًا أطول من المتوقع لتحقيق هذه الثقة."

وقد استجابت عائدات سندات الخزانة لأجل 10 سنوات وارتفعت إلى 4.67%، وهي أعلى نسبة منذ 6 نوفمبر. والسؤال المطروح هو ما إذا كان السعر القياسي لا يزال يتداول في نطاق محدد، أم أنه يستعد لتجاوز ذروته السابقة التي بلغت حوالي 5% والتي وصل إليها في أكتوبر؟

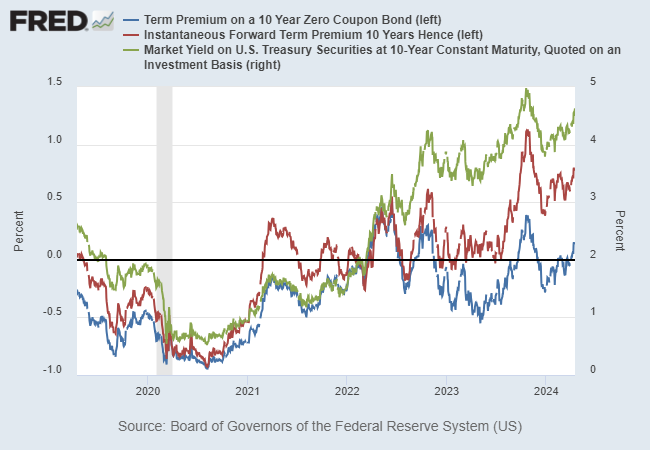

لقد تضرر سيناريو توقع التداول في نطاق محدد، ولكن من السابق لأوانه كتابة نعي وفاته. فكما أشرنا في وقت سابق من هذا الشهر، لا تزال العديد من نماذج "القيمة العادلة" لعائد العشر سنوات تشير إلى استمرار وجود علاوة سوقية ضخمة، مما يعني أن السعر القياسي يواجه رياحًا معاكسة للزيادات المستمرة.

وهناك نهج آخر لوضع عائد العشر سنوات المعتمد على السوق في منظوره الصحيح، وهو مقارنته بتقديرات علاوة الأجل، أو التعويض الذي يطلبه المستثمرون مقابل مخاطر تغير أسعار الفائدة على مدى استحقاق معين للسندات.

ويعني ارتفاع (انخفاض) علاوة الأجل ارتفاع (انخفاض) عوائد سندات الخزانة. ويتمثل التحدي في أن علاوات الأجل لا يمكن ملاحظتها بشكل مباشر، ولذلك يستخدم الاقتصاديون النماذج لتقدير البيانات. إنه علم غير دقيق، لكنه لا يزال مفيدًا لتطوير سياق إضافي.

وعلى هذا الأساس، يبدو أن عائد العشر سنوات قد ارتفع أكثر مما يبرره تقديران للعلاوات لأجل محدد. ويدور الجدل حول ما إذا كانت النماذج خاطئة أم أن سوق الخزانة تبالغ في التعويض عن المخاطر المتوقعة.

وأظن أن هذا الصراع سوف يُحل، بطريقة أو بأخرى، من خلال بيانات التضخم الواردة، والتي تمثل قلب الارتفاع الأخير في سعر الفائدة لعشر سنوات. لقد أقنعت أرقام التضخم الثابتة في الآونة الأخيرة الجمهور بالمطالبة بعلاوة عائد أعلى، وإلى أن تكون هناك أدلة مقنعة فإن السوق سيظل متشككًا في استمرار تراجع التضخم.

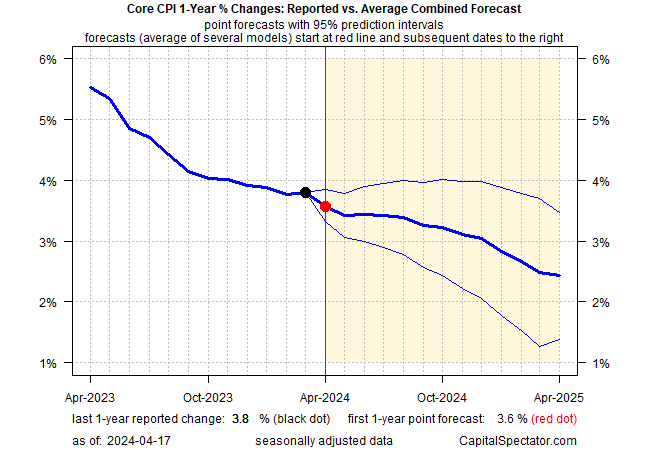

ولا أحد يعرف إلى أين يتجه التضخم، ولكن النموذج الذي أطرحه لأسعار المستهلك الأساسية لا يزال يشير إلى استمرار تراجع التضخم. قد يكون الأمر خاطئًا بالطبع، لكن سجل أداء هذه النمذجة مشجع، ولذا ما زلت أتوقع في الوقت الحالي أن تتراجع ضغوط التسعير، وإن كان بوتيرة أبطأ مما كان متوقعًا مؤخرًا.

وعلى افتراض دقة التوقعات، فمتى ستقوم سوق الخزانة بتعديل توقعاتها وفقا لذلك؟ في الوقت الحالي، لا يبدو أن عملية إعادة التنظيم هذه وشيكة. وسواء كان هذا صحيحاً أم لا، فإن الجمهور يحتاج إلى علاوة تضخم أعلى، حتى ولو كان هذا الطلب يتجه نحو تعديل الموقف. ونتيجة لذلك، لن يكون من المفاجئ أن نرى العائد على السندات لأجل 10 سنوات يقترب من مستوى 5% في الأسابيع المقبلة.

فما الذي يمكن أن يدفع السعر القياسي فوق هذا المستوى؟ تابعوا إصدار الشهر المقبل لمؤشر أسعار المستهلك لشهر أبريل فربما نحصل على إجابة.