قفزة قوية للعملة الأمريكية.. والأسواق تعيد حسابات الفائدة

سيكون هذا الأسبوع أحد أكثر الأسابيع ازدحامًا بالأحداث الاقتصادية خلال العام فمع إعلان الأرباح، وقرار البنك الاحتياطي الفيدرالي ، سيكون هناك الكثير من البيانات، إضافة إلى إعلان وزارة الخزانة عن إعادة التمويل ربع السنوي. وهناك العديد من الآراء المتباينة حول تقرير إعادة التمويل الربع سنوي، وهناك فرصة جيدة أن يتبين أن هذا ليس حدثًا مهمًا. كما سنبدأ في الحصول على التفاصيل بعد ظهر يوم الاثنين، على صدور البيانات الرسمية صباح الأربعاء.

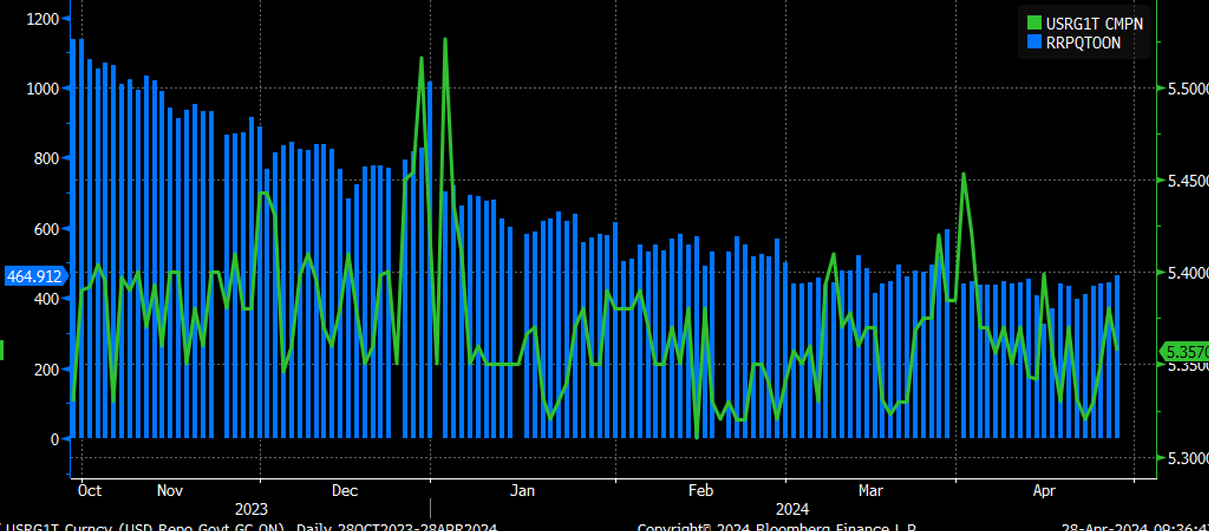

كما نما إلى علمي، أن بعض الأشخاص على وسائل التواصل الاجتماعي يشيرون إلى أن هيئة تنظيم الاتصالات ستُصدر موجة من السيولة في الأسواق. ولدي بعض الشكوك حول ذلك. فهل يمكن أن تنتقل من 900 مليار دولار حاليًا إلى حوالي 750 مليار دولار؟ نعم. ولكن هل من المحتمل أن ينخفض إلى 100 مليار دولار، على الأرجح لا.

في نهاية المطاف، إذا أصدرت وزارة الخزانة عددًا أقل من الأذونات، فإن بعض تلك الأموال التي غادرت تسهيلات إعادة الشراء العكسي على مدى الأشهر العديدة الماضية قد تبدأ في العودة إلى تسهيلات إعادة الشراء العكسي. وإذا كان هناك الكثير من الأموال النقدية المتداولة في أسواق التمويل لليلة واحدة، فإن أسعار الفائدة لليلة واحدة ستنخفض إلى معدل إعادة الشراء العكسي البالغ 5.3%.

لذا، إذا انخفضت أسعار الفائدة أكثر من اللازم، ستجد تلك الأموال موطنًا لها مرة أخرى في تسهيلات إعادة الشراء العكسي، مما قد يعمل على استنزاف السيولة من النظام، خاصةً إذا ارتفعت تسهيلات إعادة الشراء العكسي بشكل أسرع من انخفاض سعر الفائدة على أذون الخزانة.

ومنذ نهاية شهر مارس، كان سعر الفائدة لليلة واحدة يتجه نحو الانخفاض بشكل عام، وكان النقد في تسهيلات إعادة الشراء العكسي يتجه نحو الارتفاع بشكل عام. لذا، فإن التفاصيل التي سنحصل عليها خلال اليومين المقبلين قد تكون مهمة، خاصةً إذا كان صافي إصدار الفواتير سلبيًا.

وفي الوقت نفسه، من المحتمل أن يكون هذا الأسبوع اجتماع مجلس الاحتياطي الفيدرالي أكثر أهمية بالنسبة لفروق أسعار الائتمان من أي شيء آخر. ونحن نعلم أن الظروف المالية قد خفت حدتها بشكل كبير عندما قام البنك المركزي الأمريكي بنك الاحتياطي الفيدرالي بتحويل سياسته والإشارة إلى خفض أسعار الفائدة في ديسمبر.

ومع ذلك، فقد بدأت هذه العملية في نوفمبر عندما أشار باول إلى أن رفع أسعار الفائدة قد انتهى بشكل أساسي. فهل سيكون هذا الاجتماع بمثابة الاجتماع الذي سيبدأ في تشديد تلك الشروط مرة أخرى إذا أشار باول إلى أن عدد تخفيضات أسعار الفائدة المشار إليها في مارس من المرجح أن يكون أقل، مع اجتماع يونيو الذي سيأخذها كلها؟ ربما.

وحتى الآن، حدث القاع بالنسبة لفروق الأسعار حتى الآن في وقت قريب من اجتماع اللجنة الفيدرالية للسوق المفتوحة في مارس.

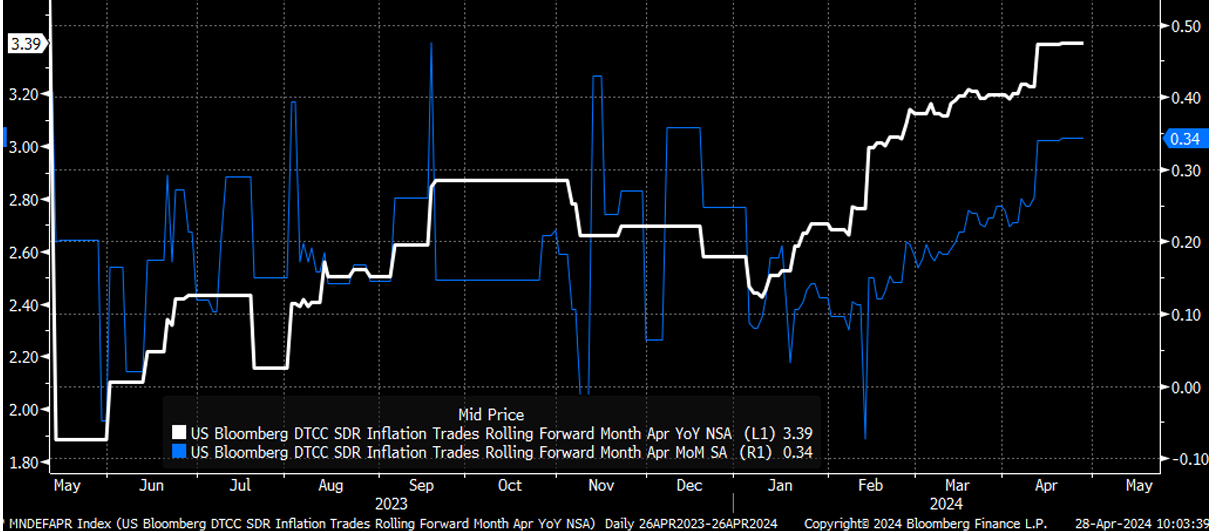

ومن بين الأسباب التي قد تدفع الاحتياطي الفيدرالي إلى إزالة جميع المعدلات بحلول شهر يونيو هو أن مقايضات أبريل لمؤشر أسعار المستهلك تتوقع أن تظهر زيادة بنسبة 0.34% على أساس شهري وبنسبة 3.4% على أساس سنوي. دعونا نواجه الأمر: 0.34% يعني 0.01% فقط من 0.35%، وهو ما يعني أن نسبة 0.34% ستصل إلى 0.4%. وإذا سجل مؤشر أسعار المستهلكين 0.4% أخرى في أبريل للشهر الثالث على التوالي، فلن يكون ذلك جيدًا لتوقعات خفض أسعار الفائدة.

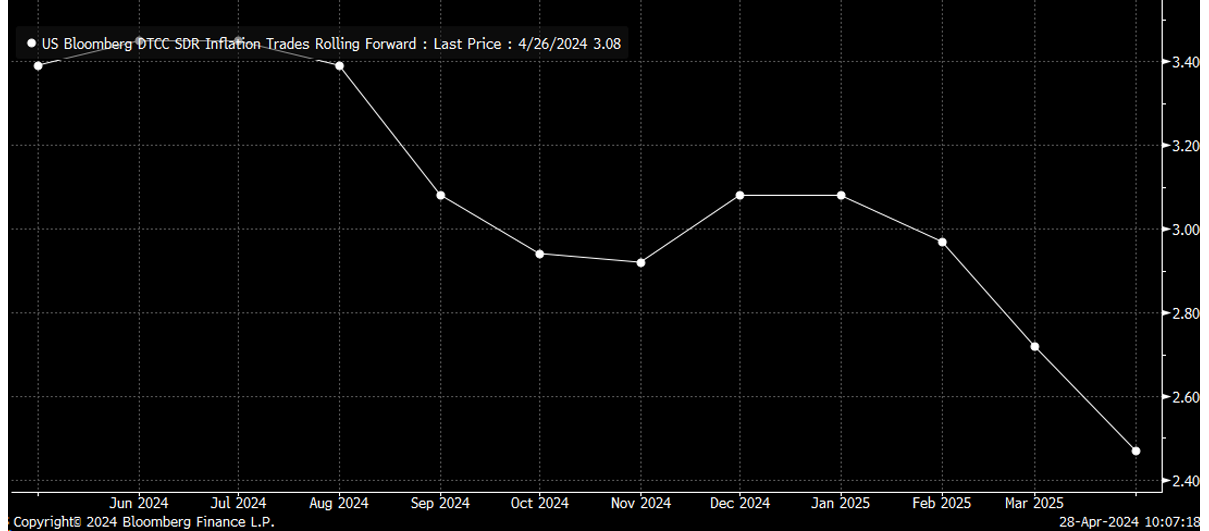

استنادًا إلى تسعير مؤشر أسعار المستهلكين الحالي، سيكون من الصعب الحصول على قراءات أقل من 3.0% من الآن وحتى فبراير 2025. لذا، إذا أراد الاحتياطي الفيدرالي أن يرى سلسلة من التقارير الجيدة من الآن وحتى موعد بدء خفض أسعار الفائدة، فقد يضطر إلى الانتظار حتى مايو 2025 - على الأقل إذا استمر الاتجاه الحالي وكان تسعير المقايضة صحيحًا.

وقد يعني هذا أن أسعار سندات الخزانة لمدة عامين ستستمر في التحرك لأعلى وتدفع من خلال العلم الصاعد.

وتتحرك عائدات السندات لأجل 10 سنوات أيضًا إلى أعلى وتدفع إلى حوالي 5% بعد اختراق مستوى المقاومة عند 4.65% في نهاية الأسبوع الماضي.

وربما هذا هو السبب في أن الدولار من المفترض أن يستمر أيضًا في الحصول على التعزيز والدفع للأعلى واختراق العلم الصاعد.

وفي الوقت نفسه، ارتفع مؤشر إس أند بي 500 هذا الأسبوع ليصل إلى المتوسط المتحرك لـ 20 يومًا، وهو قريب جدًا من المتوسط المتحرك لـ 50 يومًا، ويقترب من خط الاتجاه الهابط. لذا، يبدو أن هذا الأسبوع سيكون له دور فعال في معرفة ما إذا كان الاتجاه الهبوطي باقٍ أم لا. وإذا استمر كل ما سبق، فمن المفترض أن يستمر الاتجاه الهابط في مؤشر SPX.