عاجل: ختام الجلسة الأمريكية اليوم...مكاسب قوية للذهب والفضة وانهيار النفط

ملحوظة: تم كتابة هذا التقرير قبل صدور بيانات سوق العمل والهبوط العنيف في أسعار الذهب والفضة أمام الدولار الأمريكي

من المثير للاهتمام دائمًا أنه عندما ترتفع أسعار السلع الأساسية، تبدأ السوق في استنتاج روايات مختلفة للإيحاء بأن الأسعار ستستمر في الارتفاع إلى ما لا نهاية. وينطبق ذلك على جميع السلع، من النفط إلى عصير البرتقال أو حبوب الكاكاو. وعلى سبيل المثال، يقول مايكل هارتنت من بنك أوف أميركا مؤخرًا:

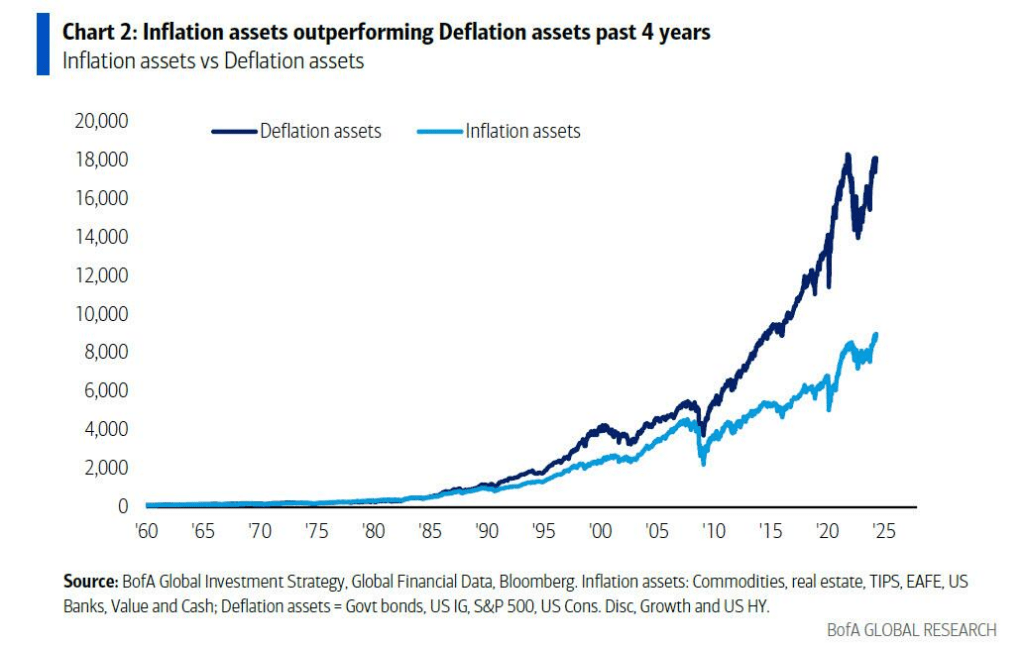

كانت فترة الأربعين عامًا الممتدة من 1980 إلى 2020 هي حقبة الانكماش: بفضل الانضباط المالي والعولمة والسلام، شهدت الأسواق تفوق "أصول الانكماش" (السندات الحكومية وسندات الشركات، وستاندرد آند بورز، وأسهم النمو) على "أصول التضخم" (النقد، والسلع، وسندات الخزانة الأمريكية، وصناديق الاستثمار المباشر، والبنوك، والقيمة). وكما هو موضح أدناه، بلغت نسبة "الانكماش" 10٪ سنويًا مقابل 8٪ للتضخم" على مدار 40 عامًا.

ولكن تغيير النظام في السنوات الأربع الماضية قد عكس الأدوار التي حدثت في السنوات الأربع الماضية، والآن تحقق أصول التضخم "الرائعة" عوائد سنوية بنسبة 11% مقابل 7% لأصول الانكماش

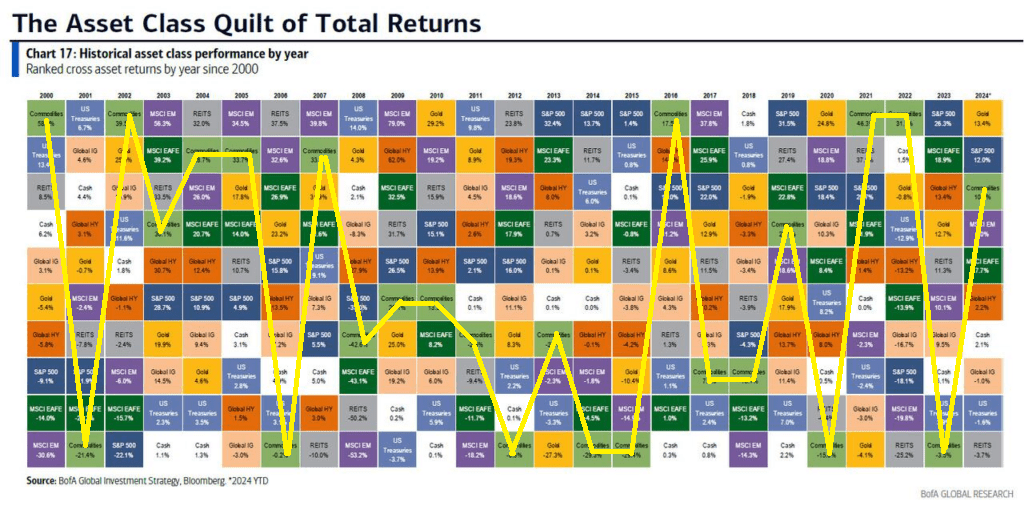

ضع في اعتبارك أن هذه ليست المرة الأولى التي "تخبو فيها الأسواق للسلع". كانت الحلقة الأخيرة في عام 2007 هي "ذروة النفط". ومع ذلك، والأهم من ذلك أن هذه المرة ليست مختلفة على الإطلاق. وكما هو موضح أدناه، تشهد السلع بانتظام طفرات في الأداء وتكون فئة الأصول الأفضل أداءً في سنة أو سنتين معينتين. ثم ينقلب هذا الأداء بشكل حاد إلى فئة الأصول الأسوأ أداءً

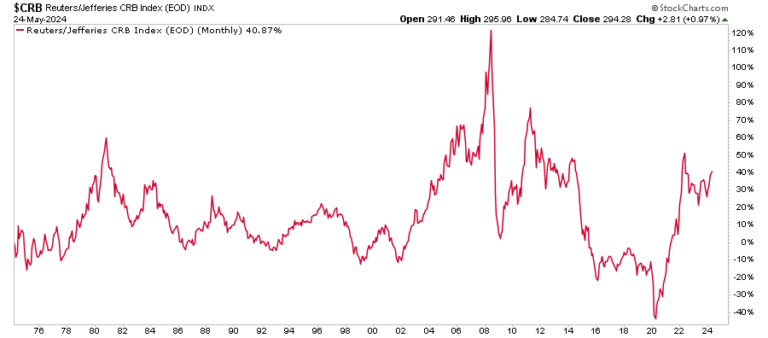

وقد استمر هذا الأداء الدوري ”الازدهار والكساد“ منذ السبعينيات. يوضح الرسم البياني أدناه أداء مؤشر السلع على مدار الخمسين عامًا الماضية. على أساس الشراء والاحتفاظ، حصل المستثمرون على عائد إجمالي بنسبة 40% على استثماراتهم. ويرجع السبب في ذلك إلى أنه على طول الطريق، كانت هناك ارتفاعات رائعة في السلع أعقبها كساد كبير.

وهذا يقودنا إلى السؤال الكبير؟ لماذا تزدهر السلع بانتظام ثم تكسد؟

لماذا تزدهر السلع وتكسد بانتظام؟

ترجع المشكلة في فكرة التحول الهيكلي للسلع الأساسية في المستقبل وسبب عدم حدوث ذلك في الماضي إلى العوامل المحركة لأسعار السلع الأساسية.

إليك مثالاً مبسطًا.

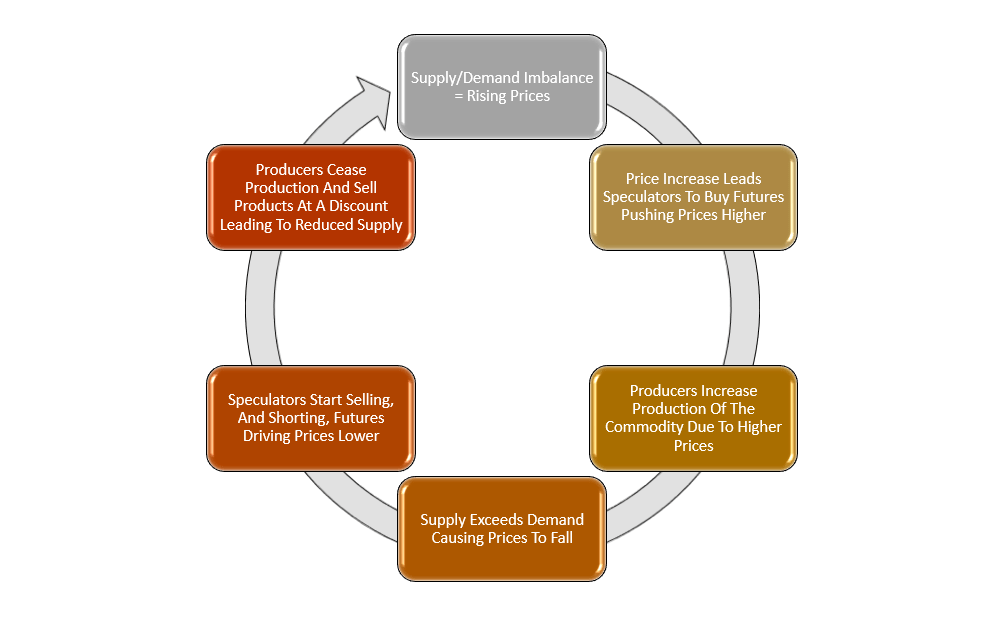

- خلال دورة السلع الأساسية، ترجع المرحلة الأولى من ارتفاع أسعار السلع الأساسية إلى ارتفاع الطلب الذي يتجاوز العرض الحالي. وغالبًا ما يظهر ذلك في عصير البرتقال، حيث يقضي الجفاف أو الآفة على محاصيل موسم ما. وفجأة، يفوق الطلب الحالي على عصير البرتقال المعروض من البرتقال بشكل كبير .

- ومع ارتفاع أسعار عصير البرتقال، يبدأ المضاربون في وول ستريت في المزايدة على أسعار العقود الآجلة لعصير البرتقال. مع استمرار الارتفاع يشتري المزيد من المضاربين العقود الآجلة مما يؤدي إلى ارتفاع سعر عصير البرتقال.

- يقوم المزارعون بإلغاء خطط إنتاج الليمون وزيادة المزروع من البرتقال استجابة لارتفاع أسعار عصير البرتقال. ومع زيادة إنتاج البرتقال، يبدأ المعروض من البرتقال في تجاوز الطلب على عصير البرتقال، مما يؤدي إلى وفرة في مخزون البرتقال. ويتطلب فائض المعروض من البرتقال من المنتجين بيعه بسعر أرخص؛ وإلا فسوف يتعفن في المستودعات.

- يبدأ المضاربون في وول ستريت في بيع عقودهم الآجلة مع انخفاض الأسعار، مما يدفع السعر إلى الانخفاض. ومع انخفاض الأسعار، يتخلى المزيد من المضاربين عن عقودهم ويبيعون عقود البرتقال الآجلة على المكشوف، مما يتسبب في مزيد من الانخفاض في الأسعار.

- ومع انهيار أسعار البرتقال، يتوقف المزارعون عن زراعة أشجار البرتقال ويبدأون في زراعة الليمون مرة أخرى.

- ثم تتكرر الدورة.

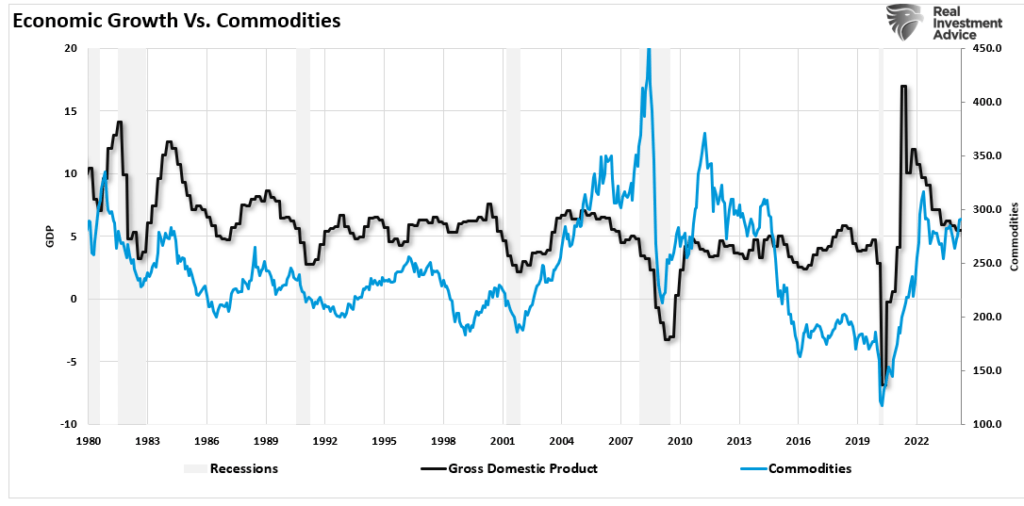

علاوة على ذلك، فإن أسعار السلع الأساسية المرتفعة تهدد نفسها بنفسها. فكما هو الحال دائمًا، ”ارتفاع الأسعار علاج لارتفاع الأسعار“. إذا أصبحت أسعار عصير البرتقال باهظة الثمن، سيقل استهلاك المستهلكين، مما يؤدي إلى انخفاض الطلب وتراكم العرض. ويوضح الرسم البياني التالي للسلع الأساسية مقارنة بالناتج المحلي الإجمالي الاسمي نفس الشيء. كلما حدث ارتفاع حاد في أسعار السلع الأساسية، زاد تباطؤ معدلات النمو الاقتصادي. وهذا ليس مفاجئًا لأن الاستهلاك يقود حوالي 70% من الناتج المحلي الإجمالي.

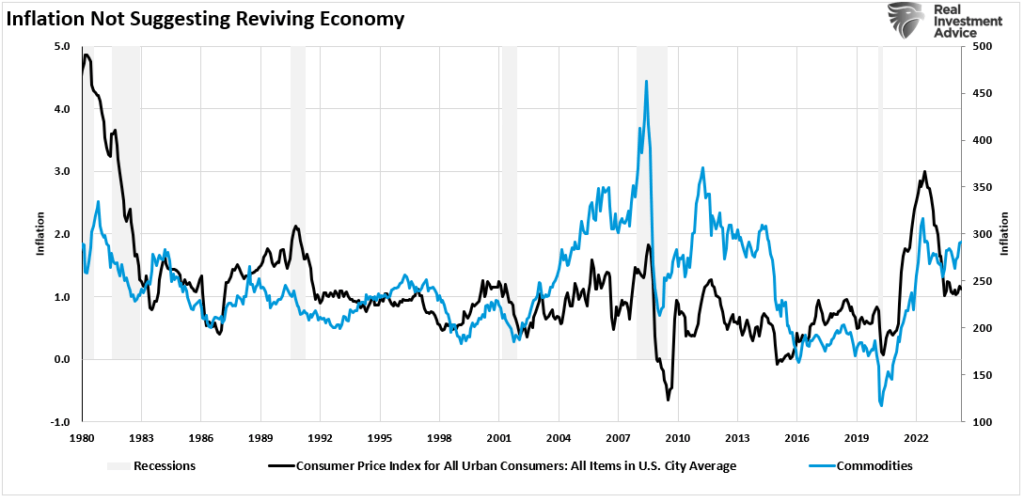

هناك أيضًا ارتباط كبير بين السلع الأساسية والتضخم. ومن البديهي أنه عندما ترتفع أسعار السلع الأساسية، ترتفع تكلفة السلع والخدمات أيضًا بسبب ارتفاع تكاليف المدخلات. ومع ذلك، فإن الزيادة في الأسعار مقيدة لأن المستهلكين غير قادرين على شراء تلك السلع والخدمات. وكما لوحظ، فإن نتيجة ارتفاع الأسعار هي انخفاض الطلب. ويؤدي انخفاض الطلب إلى انخفاض الأسعار أو عدم التضخم.

هذا هو السبب في أن صفقات الأصول الجامدة تنتهي مرارًا وتكرارًا بشكل سيء على الرغم من التغطية الإعلامية الأكثر تفاؤلًا.

صفقات الأصول الجامدة تميل إلى أن تنتهي بشكل سيء

يمكن أن تكون السلع، والأصول الصلبة بشكل عام، رحلة مبهجة ومربحة في طريق الصعود. ومع ذلك، وكما هو موضح في الرسم البياني طويل الأجل أعلاه، فإن هذه الصفقات تميل إلى أن تنتهي بشكل سيء. فقد قادت السلع مرارًا وتكرارًا حالات الركود والكساد في الأسواق.

هل ستكون هذه المرة مختلفة؟ من غير المرجح أن يكون هذا هو الحال لسببين.

كما تمت مناقشته، فإن ارتفاع الأسعار (التضخم)هو علاج ارتفاع الأسعار لأنه يقلل من الطلب. كما هو موضح أعلاه، مع تراجع المستهلك، سينخفض الطلب، مما يؤدي إلى انخفاض التضخم في المستقبل.

ثانيًا، مع تحرك البلاد نحو مزيد من الاشتراكية، سيظل النمو الاقتصادي مقيدًا بنسبة 2% أو أقل، مع بقاء الانكماش تهديدًا ثابتًا على المدى الطويل. يقترح الدكتور لاسي هانت نفس الشيء، حيث يقول:

"خلافًا للحكمة التقليدية، فإن الانكماش أكثر احتمالاً من تسارع التضخم. نظرًا لانكماش الأسعار في الربع الثاني من عام 2020، فإن معدل التضخم السنوي سيتحرك إلى أعلى بشكل عابر. وبمجرد استنفاد هذه التأثيرات الأساسية، تشير الاعتبارات الدورية والهيكلية والنقدية إلى أن معدل التضخم سيعتدل إلى الأسفل بحلول نهاية العام ويقل عن هدف الاحتياطي الفيدرالي البالغ 2% . إن الذهان التضخمي الذي سيطر على سوق السندات سيتلاشى في مواجهة هذا الانكماش المستمر".

كما أنه يستنتج:

"يتمثل العائقان الهيكليان الرئيسيان للنمو الاقتصادي الأمريكي والعالمي التقليدي في تراكم الديون الهائل وتدهور التركيبة السكانية وكلاهما تفاقم نتيجة لعام 2020."

النقطة الأخيرة حاسمة. فمع استنزاف السيولة من النظام، يؤثر عبء الديون المتراكمة على الاستهلاك حيث يتم تحويل الدخل من النشاط الإنتاجي إلى خدمة الديون. وعلى هذا النحو، سيضعف الطلب على السلع الأساسية.

وفي حين أن تجارة السلع الأساسية "في حالة ازدهار" بالتأكيد مع ارتفاع السيولة، يجب الحذر من انعكاسها في نهاية المطاف.

بالنسبة للمستثمرين، يظل الانكماش "فخًا في طور التكوين" بالنسبة للأصول الصلبة.

لا حرج في امتلاك السلع الأساسية؛ فقط لا تنسَ جني الأرباح.