ثلاثة تقارير أرباح رئيسية هذا الأسبوع لإبقاء تجارة الذكاء الاصطناعي حية

- هل تستطيع مايكروسوفت (NASDAQ:MSFT) الحفاظ على مكانتها كأكثر الشركات قيمة في العالم؟

- إن استراتيجية النمو المتنوعة التي تتبعها مايكروسوفت، بما في ذلك الذكاء الاصطناعي والحوسبة السحابية والأمن السيبراني، تميزها عن المنافسين.

- يتوقع المحللون أرباحًا قوية لمايكروسوفت، ومع تدفقات الإيرادات المتنوعة، يمكن للسهم أن يركب موجة الذكاء الاصطناعي لتحقيق المزيد من المكاسب.

- افتح اختيارات الأسهم المدعومة بالذكاء الاصطناعي بأقل من 7 دولارات شهريًا: تخفيضات الصيف تبدأ الآن!

ارتفع سهم مايكروسوفت إلى أعلى مستوياته على الإطلاق، حيث أغلق السهم عند 456.73 دولارًا أمريكيًا واستعادت الشركة مكانتها باعتبارها الشركة الأكثر قيمة في العالم بقيمة سوقية تتجاوز 3.4 تريليون دولار أمريكي.

وفي الوقت نفسه، لا تزال شركتا أبل وانفيديا في منافسة شديدة مع قيمة سوقية تبلغ 3.3 تريليون دولار و3 تريليون دولار على التوالي، مما يجعل السباق على التفوق في مجال الذكاء الاصطناعي شديد التنافس.

ولكن بعيدًا عن معركة الأخبار الرئيسية، فإن التعمق أكثر في الأمر يكشف عن ثروات متناقضة لهؤلاء العمالقة في مجال التكنولوجيا. لا يزال الذكاء الاصطناعي هو ساحة المعركة بلا منازع، ومع ذلك يبدو أن مايكروسوفت تشق طريقها نحو الريادة في مجال الذكاء الاصطناعي في المستقبل.

مايكروسوفت: التنويع يغذي النمو

تكمن قوة مايكروسوفت في نهجها متعدد الجوانب. وفي حين أن تطوير الذكاء الاصطناعي هو محور التركيز الأساسي، فإن الشركة تستثمر بشكل استراتيجي في مجالات واعدة أخرى، مما يخفف من المخاطر ويقدم للمستثمرين قيمة أكثر شمولاً.

وتتلخص هذه الاستراتيجية في عدة نقاط رئيسية:

- التبني المبكر للذكاء الاصطناعي: إن شراكة مايكروسوفت مع أوبن إبه آي، وهي شركة رائدة في هذا المجال، جعلتها في الصدارة. وقد أدى دمج ميزات تشات جي بي تي في منتجات أوفيس إلى تعزيز تدفقات الإيرادات بشكل كبير.

- ابتكار الحوسبة السحابية: نجحت مايكروسوفت في الاستفادة من الذكاء الاصطناعي في خدماتها السحابية آزور، مما يوفر بديلاً جذاباً لاستثمارات التخزين التقليدية للشركات. يستمر هذا الابتكار في تعزيز نمو آزور.

- التركيز على الأمن السيبراني: تمثل استثمارات مايكروسوفت المستمرة في مجال الأمن السيبراني محركاً محتملاً للنمو في المستقبل، مما يزيد من تنويع مصادر إيراداتها.

هذا النهج متعدد الجوانب يحافظ على تفاؤل المستثمرين، مع بقاء الطلب على أسهم مايكروسوفت قويًا.

كيف كان أداء المنافسين حتى الآن؟

في حين أن شركة أبل (NASDAQ:AAPL) قد قفزت أخيرًا إلى قطار الذكاء الاصطناعي من خلال مشروعها "أبل إنتليجنس"، إلا أن تأثيره لا يزال غير واضح. يبدو أن الإيرادات المحتملة تقتصر على التكامل المحتمل مع طرازات آيفون الأحدث، كما أن نجاحه غير مضمون على الإطلاق.

ولا يمكن إنكار النمو الهائل لشركة انفيديا منذ عام 2023. فقد أصبحت الشركة رائدة بلا منازع في مجال قوة الحوسبة عالية السرعة، مستفيدة من موجة الذكاء الاصطناعي. ومع ذلك، فإن اعتمادها على قطاع واحد يثير المخاوف. إذا توقف الطلب على الذكاء الاصطناعي أو انخفض الطلب على وحدة معالجة الرسومات (GPU)، فقد تواجه انفيديا ضربة مالية كبيرة. بالإضافة إلى ذلك، تُشكل الشركات القوية المُصنعة للرقائق تهديدًا تنافسيًا بفضل تقدمها التكنولوجي.

تقدم مايكروسوفت

مقارنةً بشركتي أبل و انفيديا، توفر تدفقات إيرادات مايكروسوفت المتنوعة ميزة حاسمة. هذا التنويع يمكن أن يؤثر على المستثمرين الذين يبحثون عن الاستقرار والنمو على المدى الطويل، مما قد يعزز مكانة مايكروسوفت كأفضل اختيار للأسهم.

المصدر: InvestingPro

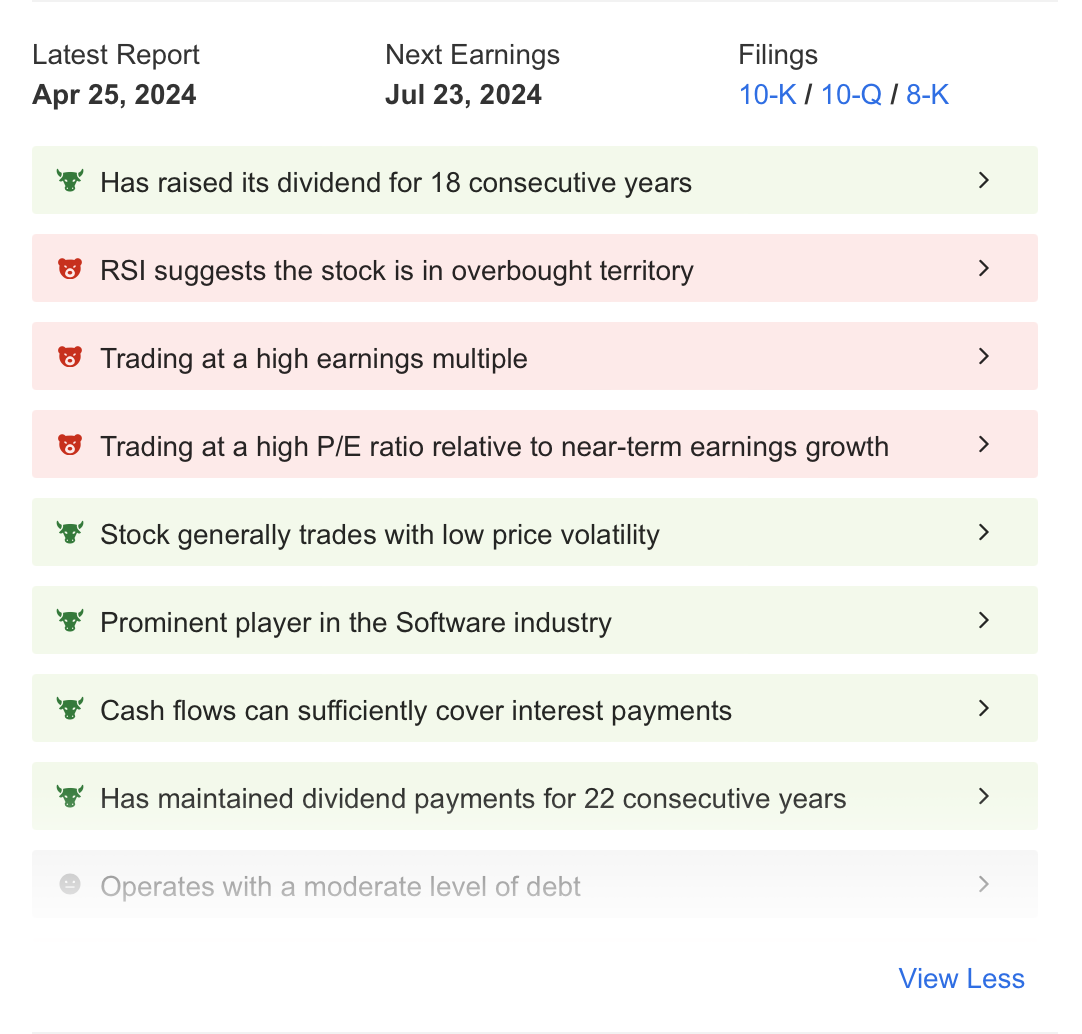

لنتفحص أيضًا البيانات المالية لمايكروسوفت من خلال InvestingPro . وفقًا لقسم ProTips في InvestingPro، تظهر مايكروسوفت العديد من نقاط القوة:

- دفعت الشركة باستمرار توزيعات أرباح الأسهم لسنوات عديدة، على الرغم من انخفاض مستوى توزيعات الأرباح.

- يعاني السهم من تقلبات سعرية منخفضة.

- التدفق النقدي يغطي نفقات الفائدة بشكل كافٍ.

- تواصل الشركة تقديم عوائد مرتفعة والحفاظ على الربحية على المدى القصير والطويل.

ومع ذلك، تتمثل إحدى نقاط الضعف الملحوظة في زيادة مضاعف الربحية (P/E) مع ارتفاع سعر السهم. على الرغم من ذلك، إذا استمرت توقعات النمو المستقبلية لشركة مايكروسوفت، فقد تظل نسب التقييم المرتفعة هذه مستدامة.

ما الذي ينتظرنا في المستقبل؟

دعونا نلقي نظرة فاحصة على التوقعات الحالية لمايكروسوفت. يُقدّر المحللون أن الشركة ستُعلن عن ربحية السهم بقيمة 2.93 دولار أمريكي وأرباح فصلية بقيمة 64.36 مليار دولار أمريكي قبل إصدار تقرير الأرباح القادم.

المصدر: InvestingPro

والجدير بالذكر أن 23 محللاً قد قاموا بمراجعة تقديراتهم بالزيادة للفترة الحالية، مما يشير إلى توقعات إيجابية.

تتراوح توقعات النمو على المدى الطويل لمايكروسوفت بين 15% و20%، حيث يحافظ المحللون على توقعات نمو معتدلة للشركة.

المصدر: InvestingPro

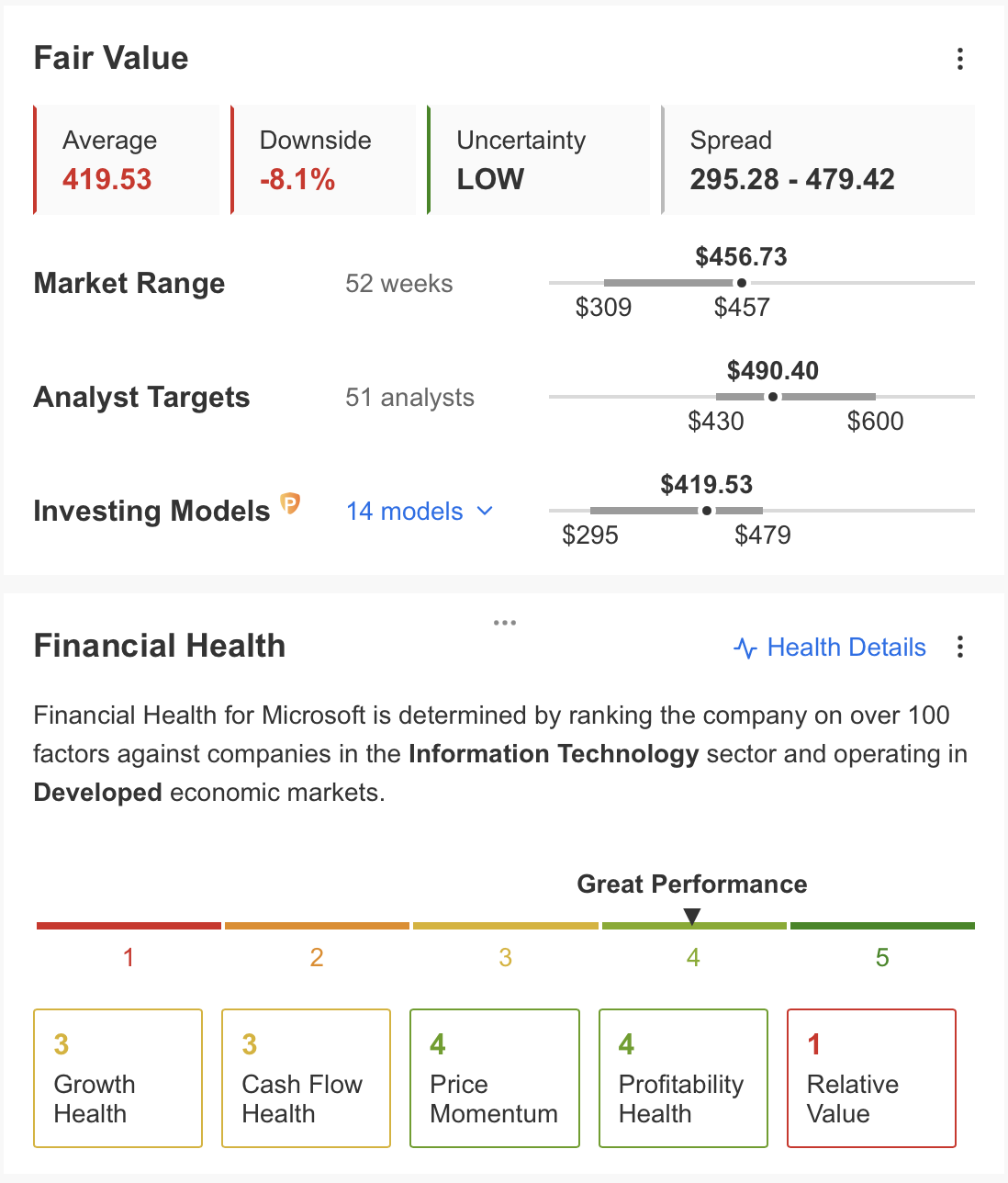

ونتيجة لذلك، قام InvestingPro بحساب القيمة العادلة الحالية لشركة MSFT على أنها 419 دولارًا أمريكيًا استنادًا إلى 14 نموذجًا وفقًا للبيانات المالية الحالية. وتقف توقعات المحللين عند 490 دولارًا، مما يشير إلى أن الاتجاه الصعودي سيستمر.

عند هذه النقطة، يمكن اعتبار مستوى السعر الذي تم الحصول عليه من التحليل الأساسي نقطة دعم لـ MSFT. يجدر أيضًا التحقق من تحديث القيمة العادلة وفقًا للبيانات المالية للشركة بعد نتائج الربع الأخير المتوقع الإعلان عنها في 23 يوليو (تموز).

النظرة الفنية لسهم مايكروسوفت

أظهرت شركة مايكروسوفت اتجاهًا صعوديًا قويًا على المدى الطويل، خاصة عند تحليل أداء السهم على مدار السنوات الثلاث الماضية. قدم تراجع عام 2022 بيانات قيمة لفهم الاتجاه الحالي.

في النصف الأول من هذا العام، واجهت مايكروسوفت مقاومة حول مستوى 419 دولارًا (فيبوناتشي 1.618). ومع ذلك، حقق السهم الشهر الماضي إغلاقًا أسبوعيًا واضحًا فوق مستوى المقاومة هذا، مما يشير إلى أن 419 دولارًا قد تحول الآن إلى مستوى دعم.

ويستمر سعر السهم في البقاء فوق خط الاتجاه الصاعد، حيث يعمل مستوى 435 دولارًا كدعم وسيط و419 دولارًا كدعم حاسم.

وعلى الرغم من أن مايكروسوفت قد تختبر خط الاتجاه على أساس أسبوعي، إلا أن الاتجاه الحالي يشير إلى أنه طالما لم يكن هناك إغلاق أسبوعي تحت خط الاتجاه هذا، فإن الزخم قد يدفع السعر نحو نطاق 540 دولارًا، وهو مستوى فيبوناتشي التالي.

في حالة حدوث هبوط، قد يؤدي الاختراق أسفل خط الاتجاه إلى دفع السهم نحو الدعم الرئيسي حول منطقة 340 دولار على المدى المتوسط.

***

في هذا الصيف، خصومات حصرية على اشتراكاتنا، بما في ذلك الخطط السنوية بأقل من 7 دولارات شهريًا!

هل سئمت من مشاهدة اللاعبين الكبار وهم يجنون الأرباح بينما أنت على الهامش؟

أداة الذكاء الاصطناعي الثورية من InvestingPro، ProPicks، تضع قوة سلاح وول ستريت السري - اختيار الأسهم المدعوم بالذكاء الاصطناعي - في متناول يدك!

لا تفوّت هذا العرض لفترة محدودة.

اشترك في InvestingPro اليوم وانتقل بلعبتك الاستثمارية إلى المستوى التالي!

إخلاء المسؤولية: هذه المقالة مكتوبة لأغراض إعلامية فقط؛ ولا تشكل التماسًا أو عرضًا أو نصيحة أو مشورة أو توصية بالاستثمار ، ولا تهدف إلى التحفيز على شراء الأصول بأي شكل من الأشكال. وأود أن أذكرك بأن أي نوع من الأصول، يتم تقييمه من وجهات نظر متعددة وهو ينطوي على مخاطرة كبيرة، وبالتالي، فإن أي قرار استثماري والمخاطر المرتبطة به يبقى مسئولية المستثمر.